Comentario al Reporte - AZTECA

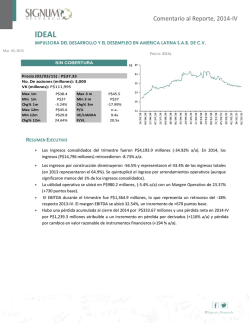

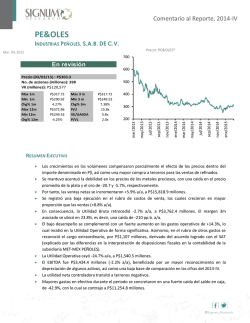

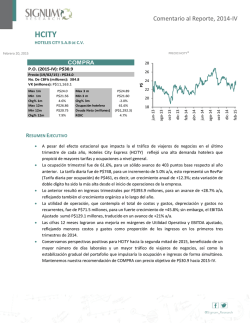

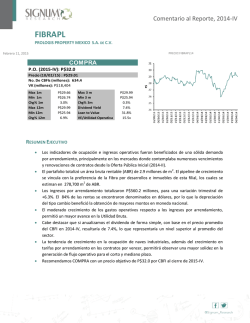

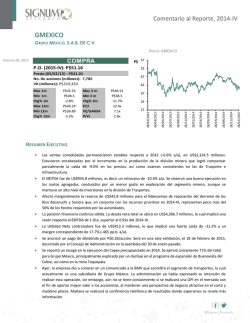

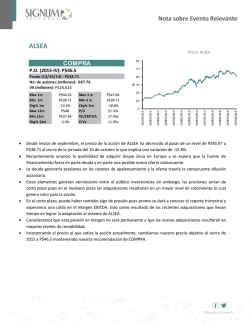

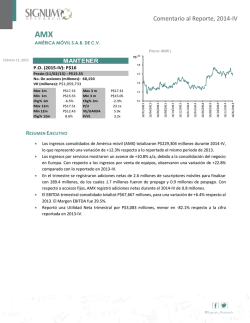

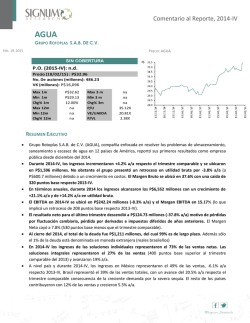

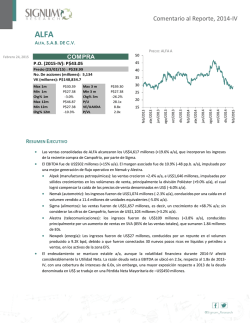

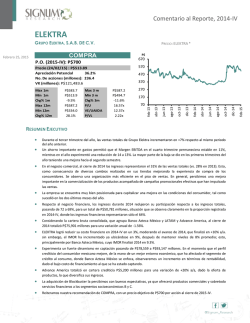

Comentario al Reporte, 2014-IV AZTECA TV AZTECA, S.A.B. DE C.V. PRECIO: AZTECA CPO Febrero 25, 2015 COMPRA P.O. (2015-IV): P$9 Precio (24/02/15) : P$6.11 No. de CPOs (millones): 2,984.8 VK (millones): P$18,237 Max 1m Min 1m Chg% 1m Max 12m Min 12m Chg% 12m P$6.25 P$5.82 0.5% P$8.40 P$5.82 -21.0% Max 3 m Min 3 m Chg% 3m P/U VE/UAIIDA P/VL P$7.07 P$5.82 -13.0% 20.8x 6.1x 1.5x RESUMEN EJECUTIVO Las ventas netas de Azteca (AZTECA) totalizaron P$3,801 millones al 2014-IV, para un retroceso marginal de -0.1% respecto al mismo trimestre del 2013, como consecuencia, principalmente, de una menor demanda publicitaria. Los ingresos de México representaron el 90.4% del total, menor a la cifra observada el 2013-IV de 92.6%. Respecto a los Costos y Gastos Totales durante 2014-IV, en conjunto presentaron un aumento de +18.9% a/a como consecuencia de alza en costos de producción, programación, transmisión y servicios de telecomunicaciones De esta forma, el EBITDA al 2014-IV totalizó P$1,299 millones para una caída de -24.2% a/a. Así, el Margen EBITDA trimestral se ubicó en 34.2%. El Margen EBITDA 12M se ubicó en 29.3%. La deuda neta (sin tomar en cuenta la deuda con vencimiento en 2069) se ubicó en P$7,176 millones. Esto significó una razón Deuda Neta/EBITDA 12M de 1.9x. Comentario al Reporte, 2014-IV TV Azteca, S.A.B. de C.V. Las ventas netas de Azteca (AZTECA) totalizaron P$3,801 millones al 2014-IV, para un retroceso marginal de -0.1% respecto al mismo trimestre del 2013, como consecuencia, principalmente, de una menor demanda publicitaria. En el acumulado anual, las ventas netas de AZTECA fueron P$12,871 millones, es decir, mayores en +6.7% respecto a lo reportado en 2013. La demanda publicitaria en el último trimestre fue limitada, debido a un mayor presupuesto publicitario de las empresas enfocado a mediados del año por las transmisiones de la Copa Mundial de Fútbol, que implicó un menor dinamismo en el trimestre analizado. Por su parte, las ventas de Azteca America en EE.UU. registraron crecimiento durante el 2014-IV, como reflejo del éxito de la programación en el país vecino. Esperamos que los ingresos provenientes de este negocio mantengan el año entrante el buen dinamismo que han mostrado a lo largo del 2014. De los Ingresos Totales, la distribución fue la siguiente: (a) (b) (c) (d) Ingresos en México totalizaron aproximadamente P$3,436 millones para una baja de -2.6% a/a. Azteca America registró ingresos por P$245 millones para una variación de +10.4% a/a. Las ventas por Exportaciones fueron de P$34 millones para un aumento de +6.3% a/a. Las operaciones en Colombia, Guatemala y Honduras reportaron ingresos por P$86 millones para un crecimiento de +230.8% a/a. Los ingresos de México representaron el 90.4% del total, menor a la cifra observada el 2013-IV de 92.6%. Esperamos que las inversiones en Latinoamérica (Colombia y Perú) sigan reduciendo la proporción de ingresos en México y le otorguen mayor estabilidad a los flujos de AZTECA en el futuro (mediados de 2016). Respecto a los Costos y Gastos Totales durante 2014-IV, en conjunto presentaron un aumento de +18.9% a/a como consecuencia de alza en costos de producción, programación, transmisión y servicios de telecomunicaciones de +21.9% a/a. Por su parte, los gastos administrativos y de ventas observaron un alza de +7.0% a/a. Destacó el crecimiento en los costos de producción, programación y transmisión debido a la consolidación del equipo de fútbol Atlas y Azteca Comunicaciones Colombia. De esta forma, el EBITDA al 2014-IV totalizó P$1,299 millones para una caída de -24.2% a/a. Así, el Margen EBITDA trimestral se ubicó en 34.2%, para un retroceso anual de 1,083 puntos base, aunque la cifra no es comparable debido a la ausencia, hace un año, de Azteca Comunicaciones Colombia y el Atlas en las operaciones de la compañía. El Margen EBITDA 12M se ubicó en 29.3%. Anticipamos mayor presión en el Margen EBITDA durante el próximo año debido a las consolidaciones mencionadas y a un desfase en los flujos esperados por estas inversiones. Estimamos que la cifra se estabilice en niveles cercanos al 26-27% para finales de 2015. Comentario al Reporte, 2014-IV AZTECA reportó P$288 millones más en costos de financiamiento respecto al mismo trimestre del 2013. Esto se deriva de una pérdida cambiaria por P$486 millones (vs. P$9 millones en 2013-IV) que fue compensada parcialmente por menores intereses pagados y gastos financieros. La deuda neta (sin tomar en cuenta la deuda con vencimiento en 2069) se ubicó en P$7,176 millones. Esto significó una razón Deuda Neta/EBITDA 12M de 1.9x, que a pesar de haberse deteriorado esperamos recupere terreno una vez las inversiones realizadas empiecen a reflejar flujos positivos. Se reportó un nivel de efectivo de P$5,511 millones. AZTECA mantiene un alto monto en caja con el fin de aprovechar oportunidades y desarrollo de proyectos atractivos en el futuro dentro de su sector; sin embargo, aún no define algún posible destino de dicha liquidez en el corto plazo. AZTECA comunicó que concluyó el proyecto de desarrollo de red de fibra óptica en Colombia, para el cual tiene firmados contratos de aquí a 2017 con un valor que asciende a US$180 millones. Estimamos que la evolución del negocio presentará los mejores resultados hacia finales de 2016. AZTECA cotiza a descuento en términos de VE/EBITDA ajustado por riesgo país, de acuerdo a sus comparables internacionales y locales, además de que en el mediano plazo la generación de flujo sigue siendo atractiva, incluso considerando deterioro en el Margen EBITDA. Ponderando nuestra valuación por DCF y nuestra valuación por múltiplos establecemos un precio objetivo de P$9 por CPO al cierre de 2015 y reiteramos nuestra recomendación de COMPRA. Analista Homero Ruíz Comentario al Reporte, 2014-IV Directorio Héctor Romero Director General [email protected] Analistas Em M P * 25/02/15 1 2 3 4 5 Carlos Ugalde Subdirector de Análisis / Grupos Financieros e Instituciones de Seguros [email protected] Cristina Morales Analista Bursátil Sr. / Comercio Especializado y Autoservicios [email protected] 5CLAVE DEL REPORTE (1) ENFOQUE S = Sectorial E = Económico Rf = Renta fija Nt = Nota técnica M = Mercado Em= Empresa (2) Geografía M = México E = Estados Unidos L = Latino América G = Global (3) Temporalidad P = Periódico E = Especial Homero Ruíz Analista Bursátil Jr. / Telecomunicaciones y Medios [email protected] (4) Grado de dificultad * = Básico ** = Intermedio *** = Avanzado Ana María Tellería Analista Bursátil Jr. / Renta Fija y Vivienda [email protected] (5) Fecha de publicación DD/MM/AA Julio C. Martínez Gerente de Análisis / Minería, Acero, Conglomerados Industriales y Energía [email protected] Jorge González Analista Técnico Sr. Armando Rodríguez Analista Bursátil Jr. / FIBRAS y Sector Inmobiliario [email protected] Javier Romo Analista Bursátil Jr. / Aerolíneas, Aeropuertos e Infraestructura [email protected] Armelia Reyes Analista Bursátil Jr. / Infraestructura y Construcción [email protected] Diseño Julieta Martínez Diseño Editorial [email protected] Tel. 62370861/ 62370862 [email protected] Este documento y la información, opiniones, pronósticos y recomendaciones expresadas en él, fue preparado por Signum Research como una referencia para sus clientes y en ningún momento deberá interpretarse como una oferta, invitación o petición de compra, venta o suscripción de ningún título o instrumento ni a tomar o abandonar inversión alguna. La información contenida en este documento está sujeta a cambios sin notificación previa. Signum Research no asume la responsabilidad de notificar sobre dichos cambios o cualquier otro tipo de actualización del contenido. Los contenidos de este reporte están basados en información pública, disponible a los participantes de los mercados financieros, que se ha obtenido de fuentes que se consideran fidedignas pero sin garantía alguna, ni expresan de manera explícita o implícita su exactitud o integridad. Signum Research no acepta responsabilidad por ningún tipo de pérdidas, directas o indirectas, que pudieran generarse por el uso de la información contenida en el presente documento. Los documentos referidos, así como todo el contenido de www.signumresearch.com no podrán ser reproducidos parcial o totalmente sin la autorización explícita de Signum Research S.A. de C.V.

© Copyright 2026