MEXCHEM - Signum Research

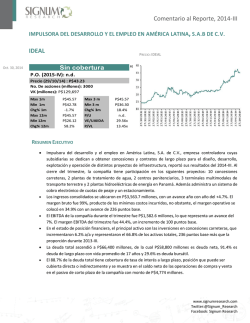

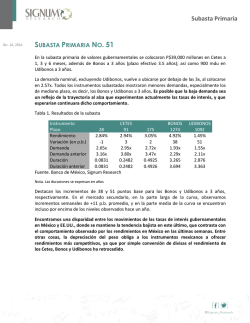

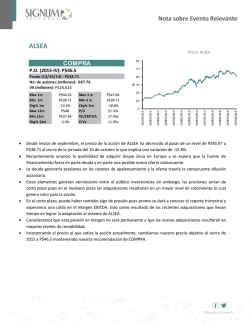

Reporte de Empresa MEXCHEM MEXICHEM, S. A. B. DE C.V. PRECIO: MEXCHEM* 80 P.O. (2015-IV): P$57 70 Precio (24/03/15) : P$41.51 No. Acciones (millones): 2,100 VK (millones): P$87,171 60 50 40 mar/2015 dic/2014 sep/2014 jun/2014 mar/2014 dic/2013 sep/2013 jun/2013 30 mar/2013 P$45.39 P$40.46 -7.0% 56.2x 9.9x 4.0x dic/2012 Max 3 m Min 3 m Chg% 3m P/U VE/UAIIDA P/VL sep/2012 P$44.84 P$40.64 -5.8% P$58.14 P$40.46 -7.6% jun/2012 Max 1m Min 1m Chg% 1m Max 12m Min 12m Chg% 12m mar/2012 COMPRA RESUMEN EJECUTIVO Realizamos una visita a la empresa después de la publicación del reporte al 2014-IV. Mexichem reconoce que será un año con retos importantes, donde destacan 4 ejes de consolidación, desde nuestra perspectiva: Depuración del portafolio de productos, principalmente en la Cadena de Soluciones Integrales. Mejorar la eficiencia en la ejecución de ventas a lo largo de las cadenas de valor. Aseguramiento de los insumos para la producción de PVC en el mediano y largo plazo. Consolidación de las cadenas Soluciones Integrales (SI) y Cloro-Vinilo (CV). Los primeros tres puntos dejarían de lado una nueva adquisición en 2015, tanto financiera como operativamente. Consideramos que durante la primera mitad del año se observarán cifras débiles tanto en ventas como en EBITDA, sin embargo, esperamos que, conforme la estrategia de la empresa se encamine a aumentar eficiencias y sinergias entre las cadenas de valor, la creación de flujo operativo sea más robusta hacia el cierre del año. Se mantendrá en el resto de 2015 la volatilidad cambiaria, con especial fuerza en el verano y al cierre del año, en línea con nuestras expectativas para el aumento de la tasa de interés de referencia por parte de la Reserva Federal y el Banco de México. Esperamos que la volatilidad en el precio del petróleo se mantenga en 2015-I y II, con afectaciones para la cadena CV y beneficios para SI. Ajustamos a la baja nuestro P.O. de MEXCHEM* para los próximos 12 meses a P$57, con una recomendación de inversión de COMPRA. www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa MEXICHEM, S. A. B. DE C.V. Realizamos una visita a la empresa después de la publicación del reporte al 2014-IV, donde se observó una importante debilidad a lo largo de las cadenas de negocio, caracterizada por: La volatilidad de los precios del petróleo y su impacto en los márgenes de rentabilidad de varios productos del portafolio de la empresa. Resistencias operativas en la JV con Pemex. Debilidad prolongada en la demanda de algunos mercados, particularmente en Europa. Afectaciones cambiarias por la apreciación del US$ frente a la canasta de divisas latinoamericanas a las que la empresa tiene exposición, particularmente en Venezuela (cargo por US$15 millones; 2% aproximadamente del EBITDA consolidado de 2014). Sin embargo, nos preocupaba la perspectiva de la administración para 2015, ante la posibilidad de recortar capacidad instalada para la reducción del portafolio de productos hacia aquellos con mejores márgenes EBITDA; asimismo, destacó el tono al referirse a la JV con Pemex, para la cual se busca una mayor flexibilidad operativa en línea con la estrategia operativa de la empresa. Tabla 1. Resultados por segmento de negocio en 2014-IV millones de US$ Soluciones Integrales Cloro-Vinilo Flúor Mexichem Volumen Δ% a/a 26% 4% -9% 16%* Ventas Δ% a/a EBITDA Δ% a/a 834 433 153 1,371 12% -6% 4% 7% 66 22 80 157 -16% -66% 87% -14% Margen EBITDA 8% 5% 52% 11% Δ a/a pp.b. -251.4 -880.2 2,303.60 -275.6 Fuente: reporte trimestral de resultados, 2014-IV. *Estimado: Signum Research Estrategia 2015 Mexichem reconoce que será un año con retos importantes, donde destacan 4 ejes de consolidación, desde nuestra perspectiva, para una empresa que en los últimos 8 años ha reportado un crecimiento de +165% en las ventas 12M consolidadas, y que la posiciona con una importante presencia global (24% de las ventas totales pertenecen al mercado nacional). 1. Depuración del portafolio de productos, principalmente en la Cadena de Soluciones Integrales: Se destinará un presupuesto de US$13 millones (US$9 millones en 2015-I y US$4 millones en 2015-IV) para la racionalización de la capacidad instalada, principalmente en las instalaciones en Europa. La empresa busca concentrar sus esfuerzos en la promoción de productos con mayor especialización y un margen EBITDA superior, en mercados con buena perspectiva de crecimiento. Se dejaría afuera aquellos donde la mezcla entre baja demanda y bajo grado de trasformación resulten en la producción de genéricos con baja rentabilidad. www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Es importante señalar que, en general, se contempla una estrategia de eficiencia de la producción, donde se trasladen y complementen procesos entre mercados, desde aquellos con alta capacidad instalada y baja demanda (particularmente la región de la periferia sur de Europa), hacia regiones con mejores perspectivas y limitada diversificación en la oferta de productos. Gráfica 1. Compras estratégicas en los últimos 8 años (ventas 12M)* 6,000 Gráfica 2. Consolidación de las cadenas SI y CV Vestolit y DuraLine PolyOne 5,000 millones de US$ Wavin 4,000 Alphagary Polycid y P. Rex 3,000 Ineos Flúor 2,000 1,000 2007-IV 2008-II 2008-IV 2009-II 2009-IV 2010-II 2010-IV 2011-II 2011-IV 2012-II 2012-IV 2013-II 2013-IV 2014-II 2014-IV 0 Fuente: Signum Research, con información de Mexichem *Fechas de anuncio de las operaciones. Fuente: Mexichem 2. Mejorar la eficiencia en la ejecución de ventas a lo largo de las cadenas de valor: La empresa ha destinado un importante presupuesto financiero y de talento técnico para evaluar las sinergias de ventas, entre cadenas de valor y regionalmente, con el fin de transitar de una condición de proveedor de órdenes a un operador multi-productos que aproveche la cadena de distribución global con la que actualmente cuenta. Este punto incluye el maquilado de algunos subproductos donde Mexichem tenga la capacidad de producción y que encuentre demanda por parte de su base de clientes, incluso si su portafolio de productos no lo contemple en la actualidad; la rentabilidad se buscaría en el aprovechamiento de la cadena de distribución. De acuerdo con la administración, la base de esta estrategia también contempla la unificación de todas las adquisiciones internacionales bajo la firma única de Mexichem, enfocada en el capital humano. Asimismo, se incluye la monetización de alrededor de US$2,000 millones en capital de trabajo. La empresa ha trabajado intensamente en mejorar el ciclo de creación de efectivo, por lo que busca en 2015 reducir este rubro en -10%, en línea con lo logrado en 2014 (-30% a/a). www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa 3. Aseguramiento de los insumos para la producción de PVC en el mediano y largo plazo: este rubro concentrará los esfuerzos de la administración y, por tanto, el Capex en 2015, el cual se espera de US$380-400 millones para el craker de etileno en asociación con OxyChem, y US$80-100 millones para el JV con Pemex, las cuales asegurarán la provisión de VCM (insumo básico para la producción de PVC) en el mediano plazo. Este factor será crucial con base en a) la afectación que se ha observado en el EBITDA de la empresa, ante los altos precios del etileno en el mercado de Norteamérica; y b) la condición de la industria para la producción en el mediano plazo, que mantendría en niveles atractivos los márgenes, en consideración del aseguramiento a la disposición de etano. Nuestro escenario base incorpora un margen promedio de US$663/m.t., en 2015, para el etileno con base en etano. Gráfica 3. Estructura de la JV con Pemex Fuente: Mexichem Gráfica 4. Margen del etileno con base en etano (EE.UU.) 1,000 900 Margen est. prom. 2015: US$663/m.t. US$/m.t. 800 700 600 500 400 ene-15 nov-14 sep-14 jul-14 may-14 mar-14 ene-14 nov-13 sep-13 jul-13 may-13 mar-13 ene-13 nov-12 sep-12 jul-12 may-12 mar-12 ene-12 300 Fuente: Bloomberg www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa PMV: la JV con Pemex ha transitado por un terreno complejo desde el inicio, principalmente por la estructura corporativa de la empresa estatal, que no ofrece flexibilidad operativa ante los constantes paros de mantenimiento y la interrupción de procesos de producción; asimismo, la coordinación del talento de Pemex con el de Mexichem no ha sido constante. Esperamos que la nueva estructura empresarial de Pemex (lograda con la reforma energética de 2013) y la intención de atraer inversión para el mejoramiento del segmento de petroquímica, ofrezcan una mejor base de negociación para Mexichem. Se espera obtener el equivalente a 515K ton de etileno de la planta en asociación con OxyChem, y 400K de VCM de PMV, lo cual asegurará el 60% de las necesidades de este insumo para la producción de PVC (capacidad actual de 1.79 millones de m.t.). Adicionalmente, la empresa espera un aumento en el EBITDA en 2017 (una vez que entre en operaciones el craker) por US$200 millones anuales. 4. Consolidación de las cadenas Soluciones Integrales (SI) y Cloro-Vinilo (CV): es el paso natural que esperamos ante la complementariedad de ambos segmentos de negocio. No obstante, creemos que la integración corporativa podría prolongar los esfuerzos de la empresa ante la diversidad del talento regional y la dispersión de las instalaciones operativas, así como la ejecución de ventas. Los primeros tres puntos dejarían de lado una nueva adquisición en 2015, tanto financiera como operativamente. Adquisiciones recientes: Vestolit: es un productor alemán de productos de PVC, con un 68% de los ingresos derivados de productos especializados. Es el único fabricante de PVC de suspensión de alto impacto en Europa, utilizados en la industria de la construcción (marcos de ventanas para aislar los cambios de temperatura) y en la automotriz (revestimientos). Dura-Line: Es un líder global en producción de polietileno de alta densidad, para soluciones de conducción y tuberías de presión, con un enfoque en sectores económicos de alto crecimiento, como telecomunicaciones y energía. Estas adquisiciones aumentaron la presencia geográfica de Mexichem, a 34 países, principalmente a aquellos con mejores perspectivas económicas y de crecimiento en el mercado como la India, Sudáfrica y Oriente Medio, así como el fortalecimiento de en EE.UU. El alcance de esta expansión geográfica expande la plataforma de crecimiento de las líneas de productos de Mexichem. En mayo se abrirá la cuarta planta de tubos en la India y la administración evalúa oportunidades de crecimiento adicionales. www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Perspectivas 2015: mejoras en 2H Consideramos que durante la primera mitad del año se observarán cifras débiles tanto en ventas como en EBITDA, sin embargo, esperamos que, conforme la estrategia de la empresa se encamine a aumentar eficiencias y sinergias entre las cadenas de valor, la creación de flujo operativo sea más robusta hacia el cierre del año. Se mantendrá en el resto de 2015 la volatilidad cambiaria, con especial fuerza en el verano y al cierre del año, en línea con nuestras expectativas para el aumento de la tasa de interés de referencia por parte de la Reserva Federal y el Banco de México (el cual podría actuar de forma anticipada). Este factor tendría impacto en SI, ya que las ventas de las cadenas CV y Flúor están denominadas en su mayoría en US$. Esperamos que la volatilidad en el precio del petróleo se mantenga en 2015-I y II, con afectaciones para la cadena CV y beneficios para SI; un escenario de mayor estabilidad y una tendencia alcista se observará hacia la segunda mitad de 2015 y en 2016. Este efecto se refleja de dos formas en los resultados de Mexichem: 1. Un ajuste a la baja en el valor de los inventarios: consideramos que este es un riesgo menor debido a la integración natural entre las cadenas CV y SI, por lo que en el agregado el impacto sería menor. 2. Menores precios de las materias primas: particularmente para la cadena SI, cuyos costos principales son el VCM y la energía. La base para la producción de VCM es el etileno (79% de los costos totales), el cual mantiene una tendencia bajista en sintonía con los precios del crudo en Norteamérica, no obstante, este factor también mermaría la racionalidad económica detrás de la inversión del craker de etileno y PMV. Mantenemos nuestra posición sobre el principal beneficio de este proyecto radica en el aseguramiento de las materias primas. Asimismo, se deberá considerar un importante efecto estacional durante 2015-II relacionado con la acumulación de inventarios del sector de la construcción, el cual se prepara para una mayor actividad productiva durante el verano. Estimamos que las presiones en los costos y gastos de venta no mermarán de forma sustancial la generación de EBITDA, sin embargo, el flujo operativo permanecerá en niveles bajos (en línea con lo observado en 2014). Por tanto, esperamos que la razón deuda neta a EBITDA alcance un nivel superior a 2.0x hacia la mitad del año, para después retroceder hacia el cierre. Tabla 2. Estimados del precio del petróleo y gas 2015-I 2015-II 2015-III 2015-IV 2016-I 2016-II 2016-III 2016-IV WTI (US$/barril) 48.3 49.1 52.9 55.0 56.8 58.1 58.9 59.8 Brent (US$/barril) 55.1 57.4 59.9 61.9 63.6 65.1 66.0 67.1 Henry Hub (US$/MMBtu) 3.07 2.98 3.24 3.52 3.72 3.79 3.83 4.05 Fuente: Signum Research www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Soluciones Integrales (SI) En nuestro escenario base consideramos un crecimiento de las ventas en 2015 de +13.3% a/a, con un EBITDA/ton para el PVC de US$134.7 que sustentará una expansión del flujo operativo +19.4% a/a. El EBITDA será afectado durante la primera mitad del año por el cargo de US$13 millones para la reestructura de las operaciones en Europa, así como por gastos marginales en el enfoque de promoción hacia productos de mayores márgenes, aunque con beneficios hacia el cierre de 2015. Confiamos en la experiencia operativa de Mexichem para ejecutar positivamente la integración de las cadenas CV y SI, las cuales mantienen una relación natural y con un alto potencial de crear valor de forma conjunta, principalmente enfocadas en productos especializados y con altos márgenes de rentabilidad. Esperaremos a observar los primeros beneficios para incorporar los efectos a nuestra valuación. DuraLine: será el mayor driver de crecimiento durante el año, por su mayor exposición al mercado estadounidense, cuya confianza a consumir se mantiene sostenidamente al alza. El beneficio de la integración de sus resultados se mantendrá hasta 2015-III, no obstante, creemos que el último trimestre contará con una mayor solidez en la demanda que la observada en 2014, lo cual impulsará los resultados de SI, en conjunto con algunos mercados en LATAM. Wavin (49% de las ventas de SI): La debilidad en el consumo se mantendrá en el mercado del sur de Europa, por lo que la solidez mostrada en las provincias del Norte sostendrá nuevamente el crecimiento en 2015 (12% de las ventas totales); estimamos que las ventas de Wavin finalizarán en US$1,643 millones (+3.1% a/a). Los resultados de Vestolit servirán como impulso, sin embargo, creemos que las bajas perspectivas en el crecimiento económico de la eurozona pesarán más en el agregado. La estrategia de racionalización de capacidad instalada y complementación de mercados podría mostrar resistencias, por tanto, estimamos que será hasta el cierre del año donde se observen los primeros beneficios de la estrategia de la administración. Nuestra posición es conservadora, sin embargo, hasta el momento, de acuerdo con la empresa, se ha reducido el portafolio de productos de Wavin de 100K a 40K sin impactos relevantes en las ventas. Tabla 3. Estimaciones Mexichem (consolidado) millones de US$ Ventas Utilidad Operativa Margen EBITDA Margen 2014 5,583 403 7.2% 818 14.7% 2015e 5,701 526 9.2% 906 15.9% 2016e 6,137 596 9.7% 1,021 16.6% 2017e 6,860 703 10.2% 1,138 16.6% 2018e 6,747 746 11.1% 1,119 16.6% Δ% a/a Ventas Utilidad Operativa EBITDA 7.8% -28.3% -9.0% 2.1% 30.4% 10.8% 7.6% 13.4% 12.6% 11.8% 18.0% 11.5% -1.7% 6.2% -1.7% Fuente: Signum Research www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Amanco: reportará resultados positivos en general, apoyados por el desempeño de México, Colombia, Perú y Brasil (en menor medida el último), con base en una buena perspectiva en el sector de la construcción; asimismo, consideramos que la estrategia de impulso de la venta de productos especializados en estos mercados traerá beneficios adicionales en los márgenes. No estimamos una afectación relevante de la reducción del recorte presupuestal del Gobierno Federal en México, al menos durante 2015; la empresa no ha registrado una menor demanda a pesar de la desaceleración mostrada en la lectura de producción industrial de febrero. El principal riesgo que identificamos en el corto plazo es la depreciación de las divisas a las que tiene exposición las ventas de la empresa. Es preciso mencionar que, ante la posibilidad de un aumento de tasas de interés en junio, la volatilidad aumentará hacia la mitad del año, con particular impacto en los resultados del 2015-III. Venezuela será un mercado complicado en 2015, sin embargo, representó en 2014 aproximadamente el 1.0% de las ventas y el 3.0% del EBITDA. De acuerdo con la administración, las operaciones en el país marchan con normalidad y sus operaciones han mostrado sustentabilidad en términos de generación de ventas y flujo de efectivo. En nuestro escenario base no contemplamos afectaciones como las observadas en 2014-IV respecto a una depreciación sustancial del tipo de cambio, aunque no descartamos que el escenario político y económico empeore. Cloro-Vinilo (CV) Los esfuerzos de la administración en 2015 estarán encaminados en el desarrollo del cracker de etileno en Texas y mejorar el desempeño operativo de PMV. Respecto al segundo, el equipo de Mexichem nos compartió que hay gran disponibilidad por parte de Pemex para continuar con la formación de personal y seguir con la producción planeada tras los prolongados paros de mantenimiento en 2015. Ambos proyectos ofrecerán una proyección ante la potencial escasez de etileno en el mediano plazo (se identifican inversiones suspendidas entre 5 y 7 plantas de producción debido al deterioro del precio, desde lo observado en 2013, derivado de la caída del precio del petróleo). Es importante mencionar que Mexichem tiene asegurados contratos para la provisión de etano para el funcionamiento del cracker¸ lo cual minimiza la volatilidad del precio del principal insumo para la producción de PVC y cimienta una base sólida para la generación de EBITDA. No esperamos beneficios hasta la segunda mitad del año y, con fuerza, en 2016 para PMV; en tanto, nuestros estimados incorporan los beneficios del JV con OxyChem en el periodo 2017-2018, donde esperamos que se mantengan los márgenes reflejados en el precio del etileno con base de producción en etano, superior al base naphta. En las ventas se observará el beneficio de la integración de Vestolit en el segmento de Resinas, Compuestos y Derivados (en 2014-IV se incorporó únicamente los resultados de diciembre). Nuestras perspectivas son moderadas para el volumen destinado al mercado europeo. En tanto, la ampliación de la capacidad en México y Colombia soportará el crecimiento de CV en 2015, en línea con el desempeño económico esperado para estos mercados. www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Flúor Nuestro escenario base considera estabilidad en los volúmenes colocados en el mercado, tanto de fluorita como de gases refrigerantes. Por el contrario, nuestras perspectivas son positivas sobre mejores precios en la fluorita grado ácido (50% de los contratos del segmento de negocio), con el 60% de los contratos negociados al alza; en tanto, el ácido fluorhídrico seguirá con un desempeño moderado hasta que el mercado muestre una mayor solidez en la demanda. Nuestro escenario base considera márgenes promedio de US$208/m.t., con base en nuestras estimaciones para el precio spot de la fluorita durante 2015. Asimismo, considera el crecimiento en el mediano plazo en el segmento de gases refrigerantes para el mercado automotriz, donde mantienen una sólida participación de mercado al trabajar con los principales OEMs de Norteamérica. No mantenemos perspectivas positivas para el segmento aftermarket, donde la presencia de competidores chinos ha mermado la participación de mercado de productores de Norteamérica. Valuación Ajustamos a la baja nuestro P.O. de MEXCHEM* para los próximos 12 meses a P$57, con una recomendación de inversión de COMPRA. Realizamos una valuación por DCF, considerando las perspectivas y fundamentales de cada una de las cadenas de valor de la empresa; estimamos una WACC promedio durante el periodo explícito de 10.44% anual, usando un costo del capital promedio de 11.2% y de 5.8% para el costo de la deuda. El múltiplo VE/EBITDA para el valor terminal fue de 8.6x. MEXCHEM* cotiza a un múltiplo VE/EBITDA de 9.96x, con descuento de -11.8% respecto al promedio de los últimos 2 años (11.34x). Este factor respalda nuestra recomendación con base al P.O. obtenido en nuestra valuación por DCF. Creemos que las caídas en los precios del petróleo, y su estadía en niveles bajos, propiciaron un sobre-descuento del mercado de los efectos sobre los fundamentales de la empresa, por lo que el precio actual es atractivo con base en las perspectivas hacia la segunda mitad de 2015. Estimamos que las presiones en el flujo operativo en 1H15 llevarán a la razón deuda neta a EBITDA a niveles superiores al 2.0x (límite máximo impuesto por la administración). Esperamos que los niveles de endeudamiento sean de 2.2x al cierre de 2015, y, de acuerdo a nuestras perspectivas de corto plazo, se alcanzarán niveles de 2.0x en 2016; expectativas ligeramente inferiores a las de la empresa, que espera cerrar en 2015 en 2.0x. Analista Julio C. Martínez www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Gráfica 5. Índice de precios del PVC y VCM en Norteamérica (enero, 2014=100) 120 110 100 90 80 70 PVC 60 VCM 50 Petróleo 40 ene-14 mar-14 may-14 jul-14 sep-14 nov-14 ene-15 Fuente: Bloomberg Tabla 4. Valuación* ∑ VP Flujo Accionista Proyectado: VP Perpetuidad : Valor de la Empresa - Deuda neta (2014) Valor del Capital Accionario # Acciones (millones) : Valor estimado de la Acción: Valor estimado de la Acción: millones de US$ 8,129 2,022 10,151 1,636 8,515 2,100 US$4.1 P$57.0 Fuente: Signum Research *FX: P$14.042/US$ www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Gráfica 6. Descuento de MEXCHEM* respecto al desempeño histórico del EV/EBITDA 15 14 Prom 2a: 11.34x EV/EBITDA (histórico) 13 12 11 10 9.96 9 8 7 6 ene/2012 may/2012 sep/2012 ene/2013 may/2013 sep/2013 ene/2014 may/2014 sep/2014 ene/2015 Fuente: Signum Research www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Tabla 5. Estimaciones por cadena de negocio millones de US$ Soluciones Integrales Ventas Utilidad Operativa Margen EBITDA Margen Δ% a/a Ventas Volumen Precio prom. Utilidad Operativa EBITDA Cloro-Vinilo Ventas Utilidad Operativa Margen EBITDA Margen Δ% a/a Ventas Volumen Precio prom. Utilidad Operativa EBITDA Flúor Ventas Utilidad Operativa Margen EBITDA Margen Δ% a/a Ventas Volumen Precio prom. Utilidad Operativa EBITDA 2014 2015e 2016e 2017e 2018e 3,241 175 5.4% 357 11.0% 3,671 223 6.1% 426 11.6% 3,934 283 7.2% 471 12.0% 4,145 304 7.3% 502 12.1% 4,162 321 7.7% 483 11.6% 6.2% 9.4% -2.7% -15.9% -4.2% 13.3% 17.5% -4.1% 27.6% 19.4% 7.2% 2.6% 4.3% 26.9% 10.5% 5.4% 1.0% 6.6% 7.1% 6.5% 0.4% 0.5% 0.0% 5.8% -3.7% 1,908 77 4.0% 217 11.4% 1,900 146 7.7% 272 14.3% 2,008 167 8.3% 306 15.2% 2,265 231 10.2% 360 15.9% 2,077 240 11.5% 342 16.5% 5.2% -4.4% 9.2% -63.3% -27.5% -0.4% 8.2% -7.9% 89.1% 25.3% 5.7% 4.5% 9.4% 14.7% 12.4% 12.8% 5.7% -1.3% 38.5% 17.8% -8.3% -0.1% -8.2% 3.7% -5.0% 659 181 27.5% 254 38.5% 675 182 27.0% 256 37.9% 732 199 27.2% 286 39.1% 788 205 26.1% 292 37.1% 830 208 25.1% 301 36.3% -3.0% -10.9% 9.2% 8.0% 8.3% 2.4% 1.6% 0.8% 0.6% 0.7% 8.5% 3.2% 5.1% 9.5% 12.0% 7.6% 4.7% 2.8% 3.0% 2.0% 5.4% 3.0% 2.3% 1.3% 3.2% Fuente: Signum Research www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Tabla 6. Estimaciones por cadena de negocio 2014 2015e 2016e 2017e 2018e 8,306 619 1,128 775 3,312 5,282 8,444 604 987 805 3,207 5,732 9,603 615 1,005 814 3,221 5,870 11,231 673 1,100 886 3,347 6,261 11,705 656 1,071 859 3,346 6,185 1,191 1,130 3,012 1,705 1,615 1,396 2,699 1,951 1,694 1,412 3,721 2,094 1,866 1,537 4,957 2,173 1,818 1,490 5,506 2,115 5,583 5,180 403 5,924 5,383 541 6,338 5,725 613 6,860 6,158 703 6,747 6,000 746 Resultado Integral de Financiamiento 255 170 346 39 48 Resultado antes de Impuestos Resultado Neto 148 115 371 167 267 170 664 335 698 358 EBITDA 818 934 1,048 1,138 1,119 7.8% -28.3% 54.6% -9.0% 6.1% 34.1% 45.8% 14.1% 7.0% 13.3% 1.6% 12.2% 8.2% 14.7% 97.5% 8.6% -1.7% 6.2% 6.7% -1.7% 7.2% 14.7% 2.1% 63.6% 2.02 14.4% 12.0% 9.1% 15.8% 2.8% 67.9% 2.09 17.9% 9.4% 9.7% 16.5% 2.7% 61.1% 2.00 17.5% 7.6% 10.2% 16.6% 4.9% 55.7% 1.91 16.2% 10.2% 11.1% 16.6% 5.3% 52.8% 1.89 14.9% 9.5% Balance General Activo Total Efectivo e Inversiones Temporales Clientes y Doctos. por Cobrar Inventario Propiedad, Planta y Equipo Neto Pasivo Total Pasivo Circulante Proveedores Capital Contable Consolidado Deuda Neta Estado de Resultados Ventas Netas Costos y gastos de ventas Utilidad Operativa Δ% a/a Ventas Netas Resultado Operativo Resultado Neto EBITDA Indicadores y Razones Margen Operativo 12M Margen EBITDA 12M Margen Neto 12M Pasivo Total / Activo Total Deuda Neta/EBITDA ROIC ROE Fuente: Signum Research www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Reporte de Empresa Directorio Em M E *** 25/03/15 Héctor Romero Director General [email protected] 1 2 3 4 5 Analistas Carlos Ugalde Subdirector de Análisis / Grupos Financieros e Instituciones de Seguros [email protected] CLAVE DEL REPORTE (1) ENFOQUE S = Sectorial E = Económico Rf = Renta fija Nt = Nota técnica M = Mercado Em= Empresa (2) Geografía M = México E = Estados Unidos L = Latino América G = Global (3) Temporalidad P = Periódico E = Especial (4) Grado de dificultad * = Básico ** = Intermedio *** = Avanzado (5) Fecha de publicación DD/MM/AA Julio C. Martínez Gerente de Análisis / Minería, Acero, Conglomerados Industriales y Energía [email protected] Cristina Morales Analista Bursátil Sr. / Comercio Especializado, Autoservicios, Alimentos y Bebidas [email protected] Jorge González Analista Técnico Sr. Armando Rodríguez Analista Bursátil Jr. / FIBRAS y Sector Inmobiliario [email protected] Javier Romo Analista Bursátil Jr. / Aerolíneas, Aeropuertos e Infraestructura [email protected] Homero Ruíz Analista Bursátil Jr. / Telecomunicaciones y Medios [email protected] Ana Tellería Analista Bursátil Jr. / Renta Fija y Vivienda [email protected] Armelia Reyes [email protected] Tel. 62370861/ 62370865 [email protected] Diseño y Sistemas de información Julieta Martínez Diseño Editorial [email protected] Iván Vidal Sistemas de Información Este documento y la información, opiniones, pronósticos y recomendaciones expresadas en él, fue preparado por Signum Research como una referencia para sus clientes y en ningún momento deberá interpretarse como una oferta, invitación o petición de compra, venta o suscripción de ningún título o instrumento ni a tomar o abandonar inversión alguna. La información contenida en este documento está sujeta a cambios sin notificación previa. Signum Research no asume la responsabilidad de notificar sobre dichos cambios o cualquier otro tipo de actualización del contenido. Los contenidos de este reporte están basados en información pública, disponible a los participantes de los mercados financieros, que se ha obtenido de fuentes que se consideran fidedignas pero sin garantía alguna, ni expresan de manera explícita o implícita su exactitud o integridad. Signum Research no acepta responsabilidad por ningún tipo de pérdidas, directas o indirectas, que pudieran generarse por el uso de la información contenida en el presente documento. Los documentos referidos, así como todo el contenido de www.signumresearch.com no podrán ser reproducidos parcial o totalmente sin la autorización explícita de Signum Research S.A. de C.V. www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research

© Copyright 2026