Comentario al Reporte, 2014-III GRUPO AEROMÉXICO,S.A.B.DE C.V.

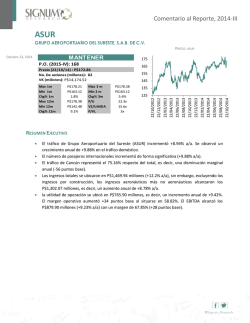

Comentario al Reporte, 2014-III GRUPO AEROMÉXICO, S.A.B. DE C.V. AEROMEX PRECIO: AEROMEX * Octubre 30, 2014 MANTENER 26 P$ P.O. (2015-IV): P$23.42 Precio (29/10/14) : P$21.04 No. De acciones (millones): 729.52 VK (millones): P$15,349.05 20 17 RESUMEN EJECUTIVO En 2014-III, Grupo Aeroméxico (AEROMEX) reportó un incremento en ingresos totales de +6.9% respecto a 2013-III, al ubicarse en P$11,192 millones. Aeroméxico logró incrementar su tráfico de pasajeros en +8.5% a/a al ubicarse en 4.472 millones. El crecimiento fue soportado, principalmente, por el número de pasajeros internacionales, los cuales aumentaron +18.0% a tasa anual. El tráfico doméstico reportó una variación anual de 4.5%. Incrementaron los costos y gastos de operación (+10.8% respecto a 2013-III), nivel superior al aumento en ingresos. Destacó el crecimiento en la renta de equipo de vuelo al registrar una variación anual de +32.4%. Los gastos, excluyendo el arrendamiento y la depreciación y amortización, incrementaron +8.7% a/a, en línea con el crecimiento de tráfico aéreo. La utilidad operativa se ubicó en P$522 millones (37.9% a/a). El margen operativo se encuentra en 4.7% (-330 puntos base a/a). El EBITDAR ajustada (EBITDA más gasto en arrendamiento) incrementó marginalmente (+0.4% respecto a 2013-III) al situarse en P$2,185 millones. Con ello, el margen se encuentra en 19.5% (-113 puntos base a/a). www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research 22/10/14 22/08/14 22/06/14 22/04/14 22/02/14 22/12/13 22/10/13 22/08/13 22/06/13 14 22/04/13 P$22.87 P$19.73 -4.8% 21.8x 6.4x 2.0x 22/02/13 Max 3 m Min 3 m Chg% 3m P/U VE/UAIIDA P/VL 22/12/12 P$21.41 P$19.75 4.4% P$22.87 P$17.4 16.2% 22/10/12 Max 1m Min 1m Chg% 1m Max 12m Min 12m Chg% 12m 23 Comentario al Reporte, 2014-III ANÁLISIS Tras el incremento de pasajeros internacionales, la aerolínea aumentó +12.4%, respecto a 2013-III, sus asientos por kilómetro volados (ASK, por sus siglas en inglés). Se observó una correcta administración del crecimiento de la capacidad instalada, con lo cual, el factor de ocupación se ubicó en 81.9% (+160 puntos base a/a). Por otro lado, la tarifa promedio por pasajero disminuyó marginalmente (-0.29% a/a), lo cual envía una señal de correcta implementación de las estrategias de AEROMEX. La tarifa promedio por pasajero doméstico disminuyó -1.15% respecto a 2013-III, muestra una favorable señal de un escenario más estable en la competencia en precios del mercado doméstico. La tarifa promedio por pasajero internacional disminuyó -4.3% a/a. Tomando un promedio de la tarifa doméstica de 2013-IV a 2014-III, así como la suma de pasajeros del mismo periodo, la elasticidad respecto al año anterior fue de -1.06. En el mercado internacional, la elasticidad obtenida fue de -3.91. La sensibilidad en precios, así como el mayor precio promedio, fueron elementos por los cuales AEROMEX tomó la exitosa estrategia, adelantada al mercado de aerolíneas domésticas. Si consideramos que la elasticidad unitaria se considera el punto óptimo para maximizar ingresos, esperaríamos observar una estabilidad en la baja de precios promedio por boleto del mercado doméstico. Por otro lado, la alta elasticidad del mercado de pasajeros internacionales nos habla de una señal que aún es factible beneficiarse en el largo plazo de una disminución de la tarifa promedio. Estimamos que a partir de 2014-IV se observará una desaceleración en la tasa de crecimiento de pasajeros internacionales, la cual se acentuará en el primer semestre de 2015, principalmente, por una alta base comparativa. En el mercado doméstico estimamos un escenario más estable en el crecimiento de pasajeros. Dado el alto peso en los costos que posee el gasto en combustible, consideramos que la tarifa por pasajero refleja de forma indirecta el precio de la turbosina. La disminución de tarifas se ha generado bajo un entorno de estabilidad en el precio del petróleo. Ante la baja registrada en el precio del petróleo, no estimamos observar una recuperación significativa en la tarifa promedio, sin embargo, es una oportunidad de mejorar significativamente sus márgenes. No obstante, de mantenerse bajo el precio del combustible y mantener una expectativa a la baja, no descartamos una nueva etapa de disminución en tarifas. Reiteramos nuestro precio objetivo a P$23.42 por acción al cierre de 2015. Dado el rendimiento potencial ajustado por riesgo, recomendamos MANTENER. www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Comentario al Reporte, 2014-III GRUPO AEROMÉXICO, S.A.B. DE C.V. En 2014-III, Grupo Aeroméxico (AEROMEX) reportó un incremento en ingresos totales de +6.9% respecto a 2013-III, al ubicarse en P$11,192 millones. Ante la intensa competencia en precios que se observó en el mercado mexicano, la cual comenzó a finales de 2013-II y se intensificó en 2013-IV, Aeroméxico realizó un cambio de estrategia. Redireccionó sus esfuerzos y capacidad instalada hacia el desarrollo de pasajeros internacionales, mercado más competido, sin embargo, con niveles de precios más estables y superiores al mercado doméstico. Con ello, Aeroméxico logró incrementar su tráfico de pasajeros en +8.5% a/a al ubicarse en 4.472 millones. El crecimiento fue soportado, principalmente, por el número de pasajeros internacioaneles, los cuales aumentaron +18.0% a tasa anual. El tráfico doméstico reportó una variación anual de 4.5%. Por otro lado, incrementaron los costos y gastos de operación (+10.8% respecto a 2013-III), nivel superior al aumento en ingresos. Destacó el crecimiento en la renta de equipo de vuelo al registrar una variación anual de +32.4%. Los gastos, excluyendo el arrendamiento y la depreciación y amortización, incrementaron +8.7% a/a, en línea con el crecimiento de tráfico aéreo. Con ello, la utilidad operativa se ubicó en P$522 millones (37.9% a/a). El margen operativo se encuentra en 4.7% (-330 puntos base a/a). El EBITDAR ajustada (EBITDA más gasto en arrendamiento) incrementó marginalmente (+0.4% respecto a 2013-III) al situarse en P$2,185 millones. Con ello, el margen se encuentra en 19.5% (-113 puntos base a/a). Analista Javier Romo www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research Comentario al Reporte, 2014-III Directorio Héctor Romero Director General [email protected] E M P * 30/10/14 Analistas Carlos Ugalde Subdirector de Análisis / Grupos Financieros e Instituciones de Seguros [email protected] Cristina Morales Analista Bursátil Sr. / Comercio Especializado y Autoservicios [email protected] Julio C. Martínez Gerente de Análisis / Minería, Acero, Conglomerados Industriales y Energía [email protected] 1 2 3 4 5 5CLAVE DEL REPORTE (1) ENFOQUE S = Sectorial E = Económico Rf = Renta fija Nt = Nota técnica M = Mercado Em= Empresa (2) Geografía M = México E = Estados Unidos L = Latino América G = Global (3) Temporalidad P = Periódico E = Especial (4) Grado de dificultad * = Básico ** = Intermedio *** = Avanzado (5) Fecha de publicación DD/MM/AA Jorge González Analista Técnico Sr. Armando Rodríguez Analista Bursátil Jr. / FIBRAS y Sector Inmobiliario [email protected] Javier Romo Analista Bursátil Jr. / Aerolíneas, Aeropuertos e Infraestructura [email protected] Homero Ruíz Analista Bursátil Jr. / Telecomunicaciones y Medios [email protected] Ana María Tellería [email protected] Diseño Julieta Martínez Diseño Editorial [email protected] Tel. 62370861/ 62370862 [email protected] Este documento y la información, opiniones, pronósticos y recomendaciones expresadas en él, fue preparado por Signum Research como una referencia para sus clientes y en ningún momento deberá interpretarse como una oferta, invitación o petición de compra, venta o suscripción de ningún título o instrumento ni a tomar o abandonar inversión alguna. La información contenida en este documento está sujeta a cambios sin notificación previa. Signum Research no asume la responsabilidad de notificar sobre dichos cambios o cualquier otro tipo de actualización del contenido. Los contenidos de este reporte están basados en información pública, disponible a los participantes de los mercados financieros, que se ha obtenido de fuentes que se consideran fidedignas pero sin garantía alguna, ni expresan de manera explícita o implícita su exactitud o integridad. Signum Research no acepta responsabilidad por ningún tipo de pérdidas, directas o indirectas, que pudieran generarse por el uso de la información contenida en el presente documento. Los documentos referidos, así como todo el contenido de www.signumresearch.com no podrán ser reproducidos parcial o totalmente sin la autorización explícita de Signum Research S.A. de C.V. www.signumresearch.com Twitter:@Signum_Research Facebook: Signum Research

© Copyright 2026

![` ¡ `] J MINISTERIO](http://s2.esdocs.com/store/data/000067283_1-7d395e47bde6f1aae290476b28d922a0-250x500.png)