Encuentra este boletín en PDF aquí

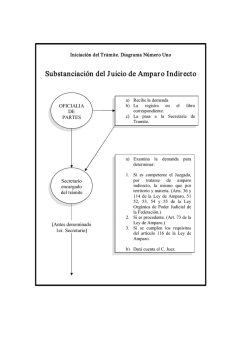

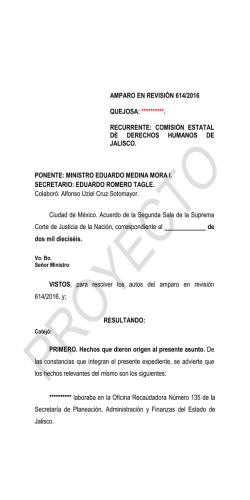

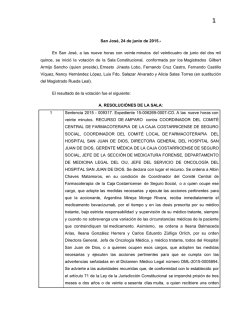

11 de febrero de 2015 Momento para amparo vs Contabilidad Electrónica, ¿Inicio de vigencia de la Ley o primer acto de aplicación? El 1 de enero de 2014 entraron en vigor diversas reformas al Código Fiscal de la Federación en materia de contabilidad, sin embargo, en el decreto por el que se expidieron esas modificaciones se determinó en artículos transitorios que lo relativo a la generación y envío entraría en vigor en términos de lo dispuesto en el Reglamento del Código y las reglas de carácter general que emitiera el Ejecutivo Federal. A partir de ese momento hasta la fecha, se han venido emitiendo diversas reglas relacionadas con la generación y envío de la contabilidad electrónica, las cuales han tenido por efecto prorrogar el inicio de la obligación de los contribuyentes en esa materia. El 18 de diciembre de 2014, se publicó en el Diario Oficial de la Federación la Séptima Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2014, en la cual se establece el siguiente calendario de cumplimiento para la obligación de enviar la contabilidad electrónica: I. A partir del 1 de enero de 2015, los siguientes: a) Instituciones que componen el sistema financiero. b) Personas morales cuyos ingresos acumulables declarados o que se debieron declarar correspondientes al ejercicio 2013 sean iguales o superiores a 4 millones de pesos. II. A partir del 1 de enero de 2016, los siguientes: a) Personas morales cuyos ingresos acumulables declarados o que se debieron declarar correspondientes al ejercicio 2013 sean inferiores a 4 millones de pesos. b) Personas físicas. c) Contribuyentes dedicados a las actividades agrícolas, silvícolas, ganaderas o de pesca que cumplan con sus obligaciones fiscales en los términos del Título II, Capítulo VIII de la Ley del ISR. d) Las personas morales a que se refiere el Título III de la Ley del ISR. e) Contribuyentes que se inscriban al RFC durante el ejercicio 2014 ó 2015. III. A partir del primer día del mes siguiente a aquel en que se inscribieron al RFC, aquellos contribuyentes que se inscriban a partir del 1 de enero de 2016. Del análisis a la obligación en comento, se observan diversos aspectos lesivos para los contribuyentes y que pueden constituir violaciones constitucionales, tales como el principio de seguridad jurídica que protege los documentos y posesiones de las personas. Estrategia de defensa El procedimiento a seguir para quien estuviera interesado en ejercer algún medio de defensa consiste en la promoción del juicio de amparo en contra de las disposiciones relativas al envío de la contabilidad electrónica establecidas en el Código Fiscal de la Federación. Considerando que la norma afecta al contribuyente: 1. A partir del inicio de vigencia de la propia norma, caso en el cual el contribuyente tenía 30 días para interponer un recurso de amparo, mismo plazo que evidentemente ha transcurrido dado que esta norma inició su vigencia el 1 de Julio de 2014. Sin embargo hay quienes consideran que las reglas emitidas en la séptima resolución de modificaciones a la RMF 2014 modificaron el inicio de la vigencia de estas normas al 1 de Enero de 2015, generando así una nueva oportunidad de interponer la demanda de amparo en esta condición. (Este último criterio no lo compartimos necesariamente). 2. A partir del primer acto de aplicación y que éste puede darse con motivo del primer envío de información que se realice, tenemos que el plazo para presentar la demanda es de 15 días hábiles a partir de dicho envío. Por tanto, la fecha de vencimiento de este plazo dependerá de cuándo se realice el primer envío de información, que como se comentó con anterioridad será en los primeros días del mes de marzo de 2015. Nuestra recomendación sería utilizar este momento para quienes no hubieran aún interpuesto este medio de defensa a partir del inicio de vigencia de la Ley y aún desearan hacerlo. De la primera instancia conocerá un Juez de Distrito. La parte que se vea afectada por la sentencia que dicho Juez dicte puede interponer un recurso, del cual puede conocer la Suprema Corte de Justicia de la Nación o bien un Tribunal Colegiado del Circuito donde se encuentre el Juez de Distrito, dependiendo del sentido de la sentencia de primera instancia. En relación a la suspensión del acto reclamado, la Suprema Corte de Justicia ha determinado que esta es procedente, por lo cual, junto con la interposición de la demanda de amparo se solicitará dicha suspensión para el efecto de que el contribuyente no se vea obligado a realizar posteriores envíos de información contable. Nuestros servicios incluyen el estudio del asunto, la elaboración y presentación de la demanda de amparo, así como el seguimiento del juicio en todas sus etapas tales como desahogo de pruebas, interposición de recursos y dar seguimiento al cumplimiento de la sentencia. Le recordamos que en caso de requerir mayor ampliación, aclaración o consultoría en esta materia nos ponemos a sus órdenes y le agradecemos comunicarse a nuestras oficinas. Atentamente Echeverría Castellanos Contadores Públicos, S.C.P.

© Copyright 2026