OM-DCP OLD MUTUAL DEUDA CORTO PLAZO, S.A. DE C.V.

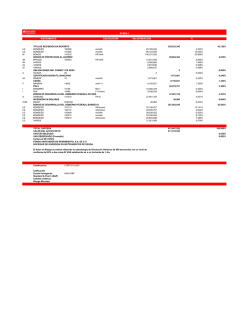

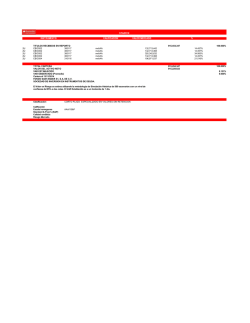

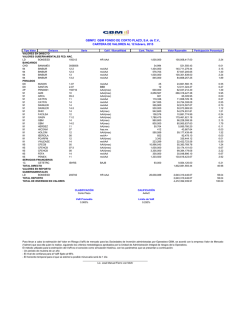

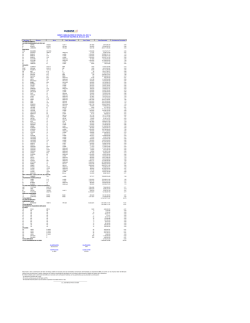

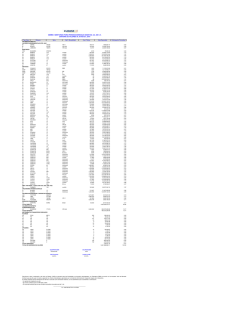

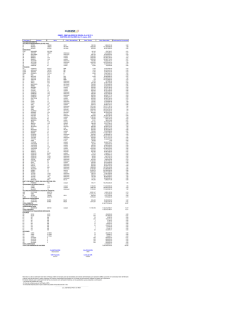

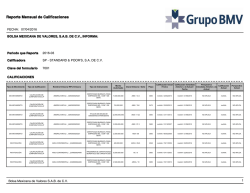

OM-DCP OLD MUTUAL DEUDA CORTO PLAZO, S.A. DE C.V. CARTERA DE VALORES AL 30 octubre, 2014 Tipo Valor Emisora VALORES EN DIRECTO VALORES GUBERNAMENTALES FED. NAC. IM BPAG28 141113 IM BPAG28 150423 IM BPAG28 150702 IM BPAG28 151112 IM BPAG28 160204 IS BPA182 150611 LD BONDESD 150115 LD BONDESD 150409 LD BONDESD 150813 LD BONDESD 150910 LD BONDESD 160107 LD BONDESD 160630 LD BONDESD 161027 S UDIBONO 160616 BANCARIOS CHD HSBC 3648029 I BANOBRA 15094 94 BINBUR 12-3 94 BINBUR 13 94 VWBANK 11 PRIVADOS 91 AC 13 91 AMX 10 91 CREAL 13 91 CREAL 13-2 91 DAIMLER 14 91 HERDEZ 11 91 IDEAL 11 91 IENOVA 13-2 91 KIMBER 10 91 KOF 11 91 LIVEPOL 07 91 NAVISCB 13 91 NRF 12 91 TOYOTA 12 93 CHDRAUI 01914 93 CREAL 00214 93 CREAL 00414 93 DAIMLER 04514 93 FORD 03914 93 GMFIN 01714 93 NAVISTS 02114 93 VWLEASE 07214 95 CFE 10 95 PEMEX 10 95 PEMEX 11 SOCIEDADES DE INVERSIÓN EN INSTRUMENTOS DE DEUDA 51 PRINFGU FF1 51 SUR1E BOE2 TOTAL DIRECTO TOTAL DE INVERSION EN VALORES Serie Calif. / Bursatilidad Cant. Títulos HR AAA HR AAA HR AAA HR AAA HR AAA HR AAA AAA(mex) mxAAA mxAAA AAA(mex) AAA(mex) AAA(mex) mxAAA HR A- MX-1 mxAAA mxAAA mxAAA AAA(mex) AAA(mex) mxA mxA mxAAA AA(mex) Aa2.mx mxAAA mxAAA mxAAA AAA(mex) mxAAA mxAAA mxAAA F1+(mex) HR2 mxA-2 mxA-1+ F1+(mex) mxA-1+ HR3 mxA-1+ AAA(mex) mxAAA mxAAA AAA/2 AAA/3(MEX)F CLASIFICACIÓN IDCP CALIFICACIÓN AAA/2F VaR Promedio 0.018% Límite de VaR 0.220% Valor Razonable Participación Porcentual 300,000 1,500,000 982,977 1,000,000 800,000 250,000 900,000 600,000 1,600,000 662,102 222,250 300,000 200,000 177,466 30,037,367.40 150,229,162.50 98,321,789.82 99,992,428.00 79,935,520.00 25,310,262.50 90,051,193.80 60,024,223.80 160,143,492.80 66,263,552.18 22,216,108.89 29,927,484.90 19,929,233.60 101,330,492.16 1.22 6.09 3.98 4.05 3.24 1.03 3.65 2.43 6.49 2.68 0.90 1.21 0.81 4.11 2,000 60,400,000 200,000 45,000 54,936 26,879.60 59,763,384.00 20,027,826.20 4,517,994.24 5,509,690.97 0.00 2.42 0.81 0.18 0.22 15,000 707,008 433,250 560,000 95,180 27,228 300,000 155,000 47,818 443,308 633,490 300,000 224,095 342,047 300,000 400,000 250,000 200,000 100,000 455,446 350,000 100,000 151,600 123,357 300,000 1,503,022.53 70,974,215.55 43,331,285.59 56,090,983.20 9,563,531.83 2,728,339.92 30,074,894.40 15,493,169.31 4,804,912.07 44,385,912.05 63,477,072.67 30,087,375.90 22,459,630.95 34,301,999.72 30,038,865.60 40,042,144.40 25,003,419.50 19,978,035.20 9,988,895.10 45,639,661.14 35,117,597.55 9,988,974.30 15,206,602.29 12,387,371.16 30,131,993.70 0.06 2.88 1.76 2.27 0.39 0.11 1.22 0.63 0.19 1.80 2.57 1.22 0.91 1.39 1.22 1.62 1.01 0.81 0.40 1.85 1.42 0.40 0.62 0.50 1.22 31,252,521 32,043,426 539,038,731.82 103,091,808.43 2,468,488,533.24 2,468,488,533.24 21.84 4.18 100.00 100.00 El riesgo se mide por el concepto de VaR. El VaR se define como la pérdida máxima esperada a un cierto nivel de confianza y en condiciones normales de mercado. Por ejemplo, si se tiene una inversión de 100 pesos y un VaR diario de 2% al 95% de confianza, significa que nuestra inversión puede perder como máximo 2% en un día. Ahora bien, Al hacer el cálculo a un nivel de confianza del 95%, podríamos esperar que de cada 100 días existan cinco en el que la inversión genere una pérdida mayor al 2%. La metodología utilizada para el cálculo del Valor en Riesgo (VaR) es a través de un método paramétrico en la cual la volatilidad del fondo será estimada mediante la suavización exponencial de Risk Metrics. A grandes rasgos, lo que se hace para medir el riesgo es tomar la cartera del fondo del día a valuar y se toman los precios históricos de los instrumentos en los que está invirtiendo la Sociedad de Inversión. Con esto se calcula una distribución de probabilidad empírica y se calculan los cuantiles muestrales tales que nos den la máxima pérdida esperada al nivel de confianza del 95% asumiendo que la distribución de los rendimientos es normal. _________________________________________________ JORGE DAVID GALVIS SUÁRES / ÁLVARO MONTERO AGÓN Principales tenencias del fondo subyacente PRINFGU TENENCIA DEL FONDO TENENCIA INDIRECTA INSTRUMENTO SUBYACENTE DEL OM-DCP 2.28% 0.50% Cetes Bonos Prot.Ahorro pago mensual 24.61% 5.37% Bonos Prot. Ahorro pago Trim. 17.34% 3.79% BONDES D 43.42% 9.48% REPORTOS 12.37% 2.70% Principales tenencias del fondo subyacente SUR1E TENENCIA DEL FONDO INSTRUMENTO SUBYACENTE 0.81% CERTIFICADOS BURSATILES (90) 15.79% CERTIFICADOS BURSATILES (91) CERTIF. BURSATILES BANCARIOS 0.90% EUROBONOS MXP 1.27% EUROBONOS A MEDIANO PLAZO MXP 14.80% VALORES PARAESTATALES RENDIM. 0.20% UDIBONOS 25.14% Reportos 41.82% TENENCIA INDIRECTA DEL OM-DCP 0.03% 0.66% 0.04% 0.05% 0.62% 0.01% 1.05% 1.75%

© Copyright 2026