Informe Diario 27 de 11 del 2014 - Banco Itaú

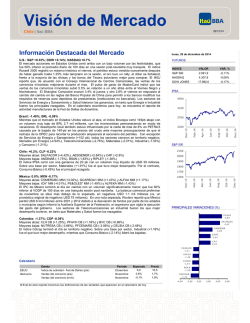

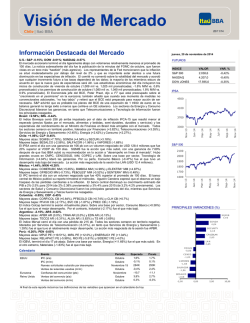

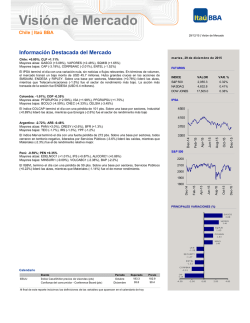

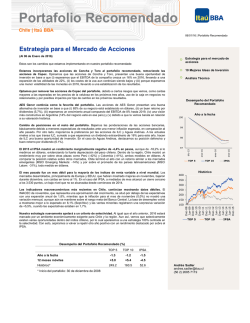

Visión de Mercado Chile | Itaú BBA 18/12/14 Información Destacada del Mercado jueves, 18 de diciembre de 2014 Brasil: +3.63%; BRL +0.85% FUTUROS El índice Bovespa cerró 363 pb arriba con un fuerte volumen proyectado de BRL 45 mil millones, BRL 36 mil millones de los cuales estuvieron impulsados por la expiración de futuros del Ibovespa. El desempeño del día estuvo impulsado por los comentarios del Ministro de Finanzas Joaquim Levy de que el gobierno brasileño necesita reducir el gasto, alim entando rumores de que el nuevo equipo económico promoverá cambios fiscales para restaurar el crecimiento, según Bloomberg. El Ibovespa también se vio afectado por el anuncio del Banco Central de Rusia sobre la implementación de medidas para estabilizar al sector financiero. La muy esperada decisión de tasa del Comité de Mercado Abierto de la Fed (FOMC) estuvo acompañada por declaraciones más conciliadoras (dovish) a las esperadas. Todos los sectores estuvieron al alza, liderados por Financiero (+5,12%), Servicios de Energía y Saneamiento (+3.92%), Energía (+3.46%), Industrial (+3.18%), Consumo (+3.07%) y Comercio Minorista (+2.89%). INDICE VALOR VAR. % S&P 500 2.014,2 0,00% NASDAQ 4.162,8 0,00% DOW JONES 17.554,0 1,15% IPSA 4500 4100 Chile: -0.04%; CLP -0.2% 3700 Aug-14 Aug-14 Dec-14 Jun-14 Jun-14 Dec-14 Apr-14 Apr-14 Oct-14 Feb-14 Feb-14 Oct-14 Dec-13 3300 Dec-13 Mayores alzas: CAP (+4.65%), FORUS (+4.56 %) y SQM/B (+3.73%) Mayores bajas: AGUAS/A (-1.42 %), CFR (-1.16 %) y IAM (-1.09%) El Índice IPSA terminó el dia con una ganancia de 74 pbs, luego de 6 dias consecutivos de pérdidas, con un volumen transado de USD 167 millones, por sobre el promedio. Hubo grandes cruces en NORTEGRANDE, FALAB, SOCOVESA, BUPACL, PARAUCO, COLBUN, BANVI, ILC, OROB y ENDESA. Sobre una base por sectores, Materiales (+2.56%) fue el de mejor desempeño, mientras que Tecnologia (-0.78%) lideró las caídas. La acción más transada fue Endesa con un volumen de USD 13.1 millones. S&P 500 2100 2000 1900 1800 1700 1600 PRINCIPALES VARIACIONES (%) CA P 4 ,6 5 FO RUS 4 ,5 6 SQ M /B 3 ,7 3 I LC 3 ,5 2 P A RAUCO 2 ,5 0 S M S AAM - 0 ,7 2 Calendario EEUU Reino Unido Eurozona Evento Nuevas solicitudes s ubs idio por des em pleo Índice de actividad - Fed de Filadelfia (pts) Confianza del cons um idor (pts ) Ventas del comercio (a/a) Ventas del comercio (m/m) Periodo Noviembre 13 Diciem bre Diciem bre Noviembre Noviembre Esperado 295K 26,0 -1 4,4% 0,4% Al final de este reporte incluimos las definiciones de las variables que aparecen en el calendario de hoy Previo 294K 40,8 -2 4,3% 0,8% E N T EL -0 ,7 8 IA M - 1 ,0 9 C FR - 1 ,1 6 A G UA S/A - 1 ,4 2 -2,00 0,00 2,00 4,00 6,00 Estrategia – 18/12/2014 Cambios en el portafolio recomendado : (Última fecha de modificación: 12 de Diciembre de 2014) Estos son los cambios que estamos implementando en nuestro portafolio recomendado: Ingreso de CMPC y AESGener al portafolio TOP 5, y salida de Banco de Chile y Entel del portafolio recomendado. Optamos por bajar nuestra preferencia por el sector bancario, retirando de nuestro portafolio las acciones de Banco de Chile con un retorno acumulado de 8% desde su ingreso (17/03/14). En su lugar, nuestra nueva acción favorita es CMPC en base al fuerte crecimiento esperado del EBITDA y de la utilidad dentro de los próximos tres años, como también por la puesta en marcha del mayor proyecto de CMPC, Guaiba II, que aumentará la capacidad de celulosa de la compañía. Las acciones de AESGener, presentan una buena oportunidad de inversión en base al reciente retroceso en la acción que refleja más bien un movimiento en línea con la corrección de los mercados antes que un deterioro en los fundamentos de la compañía. Sobre la base de los resultados 3T14, que estuvieron mejor a lo esperado, la compañía viene exhibiendo un buen desempeño operacional y a nivel de utilidades (con expansiones anuales de 55,7% y 43,7% según las cifras más recientes), nuestra expectativas que AESGener será capaz de seguir mostrando un buen desempeño. Hemos decidido bajar nuestra exposición en el sector bancario debido al descenso gradual en los precios domésticos y dada la desaceleración económica, factores que inciden en perspectivas más acotadas para el sector bancario. Por otro lado, mantenem os nuestra exposición al sector de servicios públicos basados en el componente de defensividad que entregan, perspectivas hasta ahora razonables para el escenario hidrológico más favorable y por aspectos endógenos en nombres específicos. A nivel local, los datos económicos más recientes se han moderado, revirtiendo la tendencia negativa de los últimos meses. El registro de inflación para noviembre mostró una variación mensual nula y por otro lado, el IMACEC estuvo en línea con las expectativas, revirtiendo registros anteriores por debajo de lo esperado. En la última reunión de política monetaria, el consejo del Banco Central, decidió mantener en 3% la tasa de política monetaria con un tono neutro en su mensaje. En el escenario externo, vimos a las bolsas de mercados desarrollados recuperando las fuertes correcciones que tuvieron en los últimos 2 meses, aunque aún sigue la volatilidad en los mercados, principalmente de la mano del precio de petróleo, que solo en el último mes ha caído un 24,01%, medido en dólares. La perspectiva de la política monetaria seguirá siendo en nuestra opinión un factor relevante para el comportamiento de los mercados bursátiles en 2015. La cotización del cobre ha retrocedido 13,03% en lo que va del año, y la bolsa local ha caído 11,15%, ambos en dólares. Por otro lado, la mayoría de mercados de la región mostraron fuertes caídas en los últimos 3 meses (-20,6%, región Latam), superior a los mercados em ergentes globales (-10,9% en dólares). Observamos algún potencial de sorpresas positivas en los próximos trimestres, en un amplio rango que va desde políticas monetarias expansivas hasta modificaciones en la agenda doméstica. Distribución del Portafolio Recomendado 1 2 3 4 5 TOP 5 Chile Parauco Santander ECL IAM 1 2 3 4 5 6 7 8 9 10 TOP 10 CMPC AESGener Parauco Aguas/A ECL Falabella Colbun Sonda Santander IAM Fuente: Departamento de Estudios Itaú BBA Chile Itaú BBA 2 Estrategia – 18/12/2014 Resumen Acciones Portafolio Recomendado 1. CMPC: Sector: Forestal. Es uno de los productores de celulosa más grandes del mundo y el líder en el mercado de tissue en Latinoamérica. - Los resultados 3T14 fueron neutrales, aunque un sorpresivo efecto impositivo no monetario, llevo a la utilidad a territorio negativo. La compañía reportó una utilidad de USD 39 millones, como resultado de los USD 113 millones de impuestos, que fueron impactados por la depreciación del BRL y el CLP, durante ese periodo. Excluyendo esto, la utilidad hubiera alcanzo los USD 67 millones. Los ingresos y el EBITDA estuvieron en línea con nuestras proyecciones, creciendo un 0.5% (t/t) y 2.9% (t/t), respectivamente. - El fuerte crecimiento del EBITDA y de la utilidad dentro de los próximos 3 años, debieran impactar positivamente el desempeño de la acción. 2. AESGENER: Sector: Servicios Públicos. Es la segunda empresa generadora en términos de capacidad instalada. - Los resultados 3T14 fueron positivos, con resultados operativos por sobre lo esperado. Las mejoras operativas fueron impulsadas por mejores resultados en Chile (en el SIC y SING) y Colombia. En contraste, la operación argentina fue la única que impacto de manera negativa al EBITDA consolidado. El EBITDA de la compañía fue de USD 227 millones (+56&, a/a), mientras que la utilidad mostro un alza anual de 44%, llegando a los USD 73 millones. 3. PARAUCO: Sector: Inmobiliario. Es el segundo operador de centros comerciales más grande de la región andina, con operaciones en Chile, Perú y Colombia. - Resultados 3T14: Positivos. La utilidad de la compañía fue CLP 12.4 mil millones, un 77% por sobre el año pasado. Los ingresos subieron 18% (a/a), de la mano del aumento esperado de los ingresos por arriendo que estuvieron impulsados por la nueva superficie total arrendable sumada en los últimos dos años y por las buenas ventas en los cuatro principales malls de la compañía. - La compañía tiene un plan de inversión de USD 467 millones en desarrollo y expansión de proyectos para el período 2014-2017, lo que debiera traer una expansión promedio de 7% del área arrendable entre 2013 y 2017. 4. AGUAS ANDINAS: Sector: Servicios Públicos. La compañía distribuye y procesa agua potable. - Resultados 3T14: Aguas/A reportó un EBITDA de CLP 53 mil millones, un 2,6% por sobre 3T13 pero por debajo de lo esperado. Mayores gastos administrativos y de administración, afectaron los resultados. Los ingresos aumentaron 7.8% (a/a) impulsados por un aumento de 2.9% (a/a) en el número de clientes y aumentos de tarifa en abril y marzo de 2014. - Las acciones de Aguas/A debieran tener un menor impacto ante el alza de impuestos en Chile, dado que su retorno regulado es después de impuestos, por lo cual opinamos que es una buena alternativa, sumado a su estable generación de caja y su retorno por dividendo esperado de 6%-7%. 5 E-CL: Sector: Servicios Públicos. E-CL es la cuarta compañía de generación eléctrica en Chile y la de mayor generación eléctrica en el SING - Los resultados 3T14 estuvieron por sobre lo esperado, con el EBITDA (CLP 92 millones, +26% a/a) superando nuestras estimaciones por 24%. Las mejoras operativas estuvieron impulsadas por mayores ventas de combustibles, como también por menores costos del combustible comprado dada una generación más eficiente durante este trimestre y por la caída en los precios del gas natural. - Vemos positivamente la afinidad entre los planes de inversión de la compañía apostando en la interconexión SICSING, aspecto incluido en la agenda energética anunciada por el gobierno. 6. FALABELLA: Sector: Retail. Maneja el negocio de tiendas por departamento y mejoramiento del hogar más grande de Chile, Perú y Colombia. - Resultados 3T14: En línea. Los negocios de mejoramiento del hogar y de supermercados en Chile continuaron mostrando un buen desempeño, y las tiendas por departamento y mejoramiento del hogar en Colombia mostraron buenas ventas en locales comparables. La utilidad creció 6% por sobre nuestras expectativas, llegando a CLP 81.512 millones (+6.4%, a/a). 7. COLBÚN: Sector: Servicios Públicos. Segunda compañía de generación eléctrica de Chile del SIC. - Resultados 3T14: Neutrales. Aunque los resultados fueron muy buenos en comparación al año pasado, el EBITDA y la utilidad estuvieron por debajo de nuestras expectativas y las del consenso. En el lado operativo, la mayor sorpresa estuvo en la utilidad menor a la esperada de ventas en el mercado spot, a causa de precios de venta mucho más bajos. En el lado positivo, Colbún anunció que el directorio aprobó la construcción de una planta hidro pequeña (La Mina, 34 MW) a un costo estimado de USD 120 millones. - Desde un punto de vista fundamental, la compañía comenzará una nueva etapa con (i) una reducción en el uso de plantas diésel, (ii) una mejora en la política comercial ya que la mayoría de los contratos estarán ajustados al IPC de EEUU y/o el combustible usado en las plantas para la generación de energía y (iii) esperamos que reduzcan su exposición al mercado spot luego de la puesta en marcha de la planta hidro Angostura (150 MW) a fines de 1T14. 8. SONDA: Sector: Tecnología. Compañía latinoamericana más grande servicios TI y sistemas. - Resultados 3T14: Los resultados estuvieron por debajo de las expectativas, con la utilidad bajando un 59,6% debido principalmente por efectos de tipo de cambio en sus inversiones extranjeras y en menor medida por la reforma tributaria en Chile. - Posibles catalizadores: (i) un mejor mix de ingresos en Brasil, (ii) iniciativas rentables para una recuperación en los márgenes EBITDA y (iii) adquisiciones por debajo del múltiplo EV/Ventas promedio (1,1x). 9. SANTANDER: Sector: Bancos. - Resultados 3T14: El banco reportó una utilidad de CLP 113 mil millones, que estuvo un -29.1% por debajo del trimestre pasado, pero por sobre lo esperado. El ROAE fue de 17.6% en 3T14 (vs 25% en 2T14). Las ganancias del banco estuvieron impactadas por una menor variación de la inflación (UF), lo que generó una presión negativa en los márgenes. Santander registró muchos eventos no recurrentes que afectaron el reporte de resultados. - Las acciones de Banco Santander entregan una oportunidad de inversión basados en el sobrecastigo que presentan actualmente y por el aumento en las expectativas de inflación para lo que queda del año. 10. IAM: Sector: Servicios Públicos. La compañía distribuye y procesa agua potable. - Resultados 3T14: IAM reportó un EBITDA de CLP 53 mil millones, un 2,6% por sobre 3T13 pero por debajo de lo esperado. Mayores gastos administrativos y de administración, afectaron los resultados. Los ingresos aumentaron 7.8% (a/a) impulsados por un aumento de 2.9% (a/a) en el número de clientes y aumentos de tarifa en abril y marzo de 2014. - Las acciones de IAM debieran tener un menor impacto ante el alza de impuestos en Chile, dado que su retorno regulado es después de impuestos, por lo cual opinamos que es una buena alternativa, sumado a su estable generación de caja y su retorno por dividendo esperado de 6%-7%. Itaú BBA 3 Estrategia – 18/12/2014 Indices Bursátiles País MSCI WORLD DOW JONES S&P 500 NASDAQ FTSE - 100 CAC - 40 DAX IBEX - 30 NIKKEI HANG SENG SHANGAI IPSA IGPA MERVAL MEXBOL BOVESPA EEUU EEUU EEUU Reino Unido Francia Alemania España Japón Hong Kong China Chile Chile Argentina México Brasil Cierre Rentabilidad (%) 17-12-2014 Diaria Semana MTD 1 Mes YTD 12 Meses 1672,5 17356,9 2012,9 4644,3 6336,5 4111,9 9544,4 10.049,5 16.819,7 22.585,8 3.061,0 3.779,2 18.543,0 7.975,6 41.004,4 48.713,6 1,0 1,7 2,0 2,1 0,1 0,5 -0,2 -0,3 0,4 -0,4 1,3 0,7 0,5 4,0 1,9 3,6 -1,5 -1,0 -0,7 -0,8 -2,5 -2,7 -2,6 -3,3 -3,4 -4,0 4,1 -2,1 -2,0 -3,7 -0,9 -1,7 -3,9 -2,6 -2,6 -3,1 -5,7 -6,3 -4,4 -6,7 -3,7 -5,8 14,1 -5,3 -4,7 -18,7 -7,2 -11,0 -2,6 -1,6 -1,3 -0,9 -4,8 -2,2 3,2 -1,0 -3,8 -6,2 23,5 -3,6 -3,0 -18,2 -5,5 -5,9 1,0 5,2 9,3 11,8 -5,9 -3,8 -0,1 1,5 3,2 -2,8 45,9 2,2 1,7 47,9 -4,5 -5,4 3,6 7,4 11,2 14,1 -2,4 0,1 4,0 6,4 7,9 -2,4 42,5 3,1 2,6 47,4 -2,6 -3,7 MTD = Mes a la fecha YTD = Año a la fecha Monedas Moneda CHILE ZONA EURO REINO UNIDO JAPON BRASIL ARGENTINA Peso Euro Libra Yen Real Peso Cierre Rentabilidad (%) 17-12-2014 Diaria Semana MTD 1 Mes YTD 12 Meses 617,32 1,23 1,56 118,65 2,72 8,55 -0,48 -1,35 -1,11 1,92 -0,85 0,03 0,25 -0,85 -0,89 0,70 3,77 0,03 1,49 -0,88 -0,45 0,02 5,84 0,36 3,77 -1,46 -0,60 2,03 4,37 0,51 17,42 -10,57 -5,61 12,84 15,07 31,20 16,72 -9,81 -4,98 13,77 16,47 34,14 MTD = Mes a la fecha Tasas YTD = Año a la fecha Commodities Cierre (%) Cierre US$ Variación diaria 17-12-2014 TREASURY TREASURY TREASURY TREASURY BCU5 BCU10 BCP5 BCP10 2Y 5Y 10Y 30Y 0,62 1,61 2,14 2,14 1,41 1,50 3,81 4,29 17-12-2014 6 pb 10 pb 8 pb 4 pb -5 pb 0 pb 3 pb -5 pb COBRE ORO PETROLEO WTI GAS NATURAL CELULOSA NBSK* CELULOSA BHKP* AZUCAR MAIZ 2,86 1.189,73 56,47 3,53 932,57 741,88 14,39 337,05 Variación Diaria (%) -1,31 -0,60 0,97 1,00 -0,02 0,12 0,07 0,55 * Variaciones semanales Itaú BBA 4 Estrategia – 18/12/2014 Resumen de Acciones Precio de Ticker Empresa Cierre CLP 17-12-2014 BCI Chile Corpbanca Bsantander Habitat Security Banco de Credito e Inversiones Banco de Chile Corpbanca SA Banco Santander Chile AFP HABITAT Grupo Security 29.832 71 R 30,3 878,3 222,0 CAP SA Molibdenos y Metales SA Sociedad Quimica y Minera de Chile SA 2.850,6 5.051,0 14.000,0 ENTEL Chile SA SONDA SA 6.083,3 1.467,2 Besalco SA Salfacorp SA Socovesa SA Parque Arauco SA 349,2 440,1 130,0 1.176,6 Embotelladora Andina SA Cia Cervecerias Unidas SA Vina Concha y Toro SA Coca-Cola Embonor SA Forus SA 1.739,8 5.672,7 1.157,3 920,0 2.410,1 Empresas CMPC SA Empresas COPEC SA 1.493,3 6.718,5 Antarchile SA Inversiones La Construccion SA Quinenco SA Sociedad Matriz Banco de Chile Sociedad Matriz SAAM SA 7.335,0 7.332,8 1.270,0 181,5 46,6 CFR Pharmaceuticals SA Latam Airlines Group SA Masisa SA Sigdo Koppers SA Cia Sud Americana de Vapores SA 170,0 6.675,6 20,1 920,0 22,1 Cencosud Falabella Ripley Cencosud SA SACI Falabella Ripley Corp SA 1.438,0 4.074,3 297,2 Aguas-A Colbun E-CL Endesa Enersis AESGener IAM CGE Aguas Andinas SA Colbun SA E.CL SA Empresa Nacional de Electricidad SA/Chile Enersis SA AES Gener SA Inversiones Aguas Metropolitanas SA Compañía General de Electricidad 348,7 159,1 884,7 884,5 188,3 312,9 930,4 4.700,0 Cap Molymet SQM-B Entel Sonda Besalco Salfacorp Socovesa Parauco Andina-B CCU Conchatoro Embonor Forus CMPC Copec Antarchile ILC Quiñenco SM-Chile B SMSAAM CFR Lan Masisa SK Vapores Cruzblanca Cruzblanca Banmedica Banmedica IPSA Fuente: Departamento de Estudios Itaú Chile 497,0 1.135,0 3779 pts MTD = Mes a la fecha Recomendación Precio Objetivo Rentabilidad Esperada (%) Rentabilidad Observada( %) Diaria Banca y Servicios Financieros Mantener 38.300 28,4 Mantener 89,20 25,2 R R R Mantener 41,8 38,1 S.R. S.R. S.R. S.R. Commodities S.R. S.R. S.R. S.R. Mantener 18.415 31,5 Comunicaciones & Tecnología Comprar 7.250 19,2 Mantener 1.500 2,2 Construcción e Inmobiliario S.R. S.R. S.R. S.R. S.R. S.R. Comprar 1.290,0 9,6 Consumo Mantener 2.740 57,5 Mantener 6.630 16,9 Comprar 1.270 9,7 S.R. S.R. S.R. S.R. Forestal Comprar 1.870,0 25,2 Mantener 7.710 14,8 Holdings S.R. S.R. Comprar 8.000,0 9,1 S.R. S.R. S.R. S.R. S.R. S.R. Industrial y Transporte S.R. S.R. Vender 6.350 -4,9 S.R. S.R. S.R. S.R. S.R. S.R. Retail Vender 1.700 18,2 Comprar 5.500 35,0 S.R. S.R. Servicios Públicos Comprar 390,0 11,9 Comprar 185 16,2 Mantener 915 3,4 E.R. E.R. E.R E.R. E.R. E.R Mantener 350 11,8 Comprar 1.050,0 12,9 S.R. S.R. Servicios de Salud Comprar 490,0 -1,4 S.R. S.R. S.R. YTD = Año a la fecha E.R. = En revisión S.R. = Cap. Bursátil MM USD Semana MTD YTD -0,6 1,8 R 0,7 -2,8 -0,4 -4,0 -0,5 R -3,3 -5,1 1,9 -7,2 -3,5 R -8,5 -3,5 -5,5 3,8 -4,4 R -0,7 26,2 25,4 5.253 11.006 R 9.237 1.423 1.172 4,7 0,0 3,7 -16,6 0,0 0,6 -31,7 1,0 -9,0 -71,5 -38,0 4,6 690 1.096 6.432 -0,8 2,1 -5,5 2,0 -10,2 -5,7 -14,7 16,4 2.331 2.070 -0,2 0,0 -0,8 2,5 -4,1 -2,4 -1,1 2,8 -9,7 -5,3 0,0 -2,4 -38,1 -10,4 0,8 22,6 322 321 258 1.559 -0,6 0,2 0,2 0,2 4,6 -5,2 -3,0 2,1 -4,1 3,4 -6,2 -10,3 -3,5 -5,2 -4,7 -27,9 -9,9 17,3 -14,8 -9,3 2.502 3.395 1.400 762 1.009 1,4 0,1 1,9 -1,6 -1,8 -6,4 16,6 -4,6 6.048 14.147 -0,2 3,5 -0,4 2,4 -0,7 -2,7 -2,5 -2,2 0,3 -1,3 -3,6 -8,3 0,8 -2,4 -1,5 3,3 -0,9 -4,2 1,5 -1,9 5.423 1.188 3.421 3.866 735 -1,2 -0,4 -0,3 0,0 0,1 0,0 -3,0 -3,9 -1,1 -0,9 15,6 -8,2 -10,4 0,0 -7,8 44,1 -19,1 -41,7 15,7 -19,5 2.318 5.900 259 1.602 698 1,1 1,6 -0,1 -2,5 -2,4 -3,2 -8,8 -6,7 -9,7 -24,0 -13,6 -21,8 6.730 15.882 932 -1,4 0,5 0,5 2,4 0,4 0,4 -1,1 0,0 -3,4 -3,2 -4,8 -1,0 -5,5 1,7 -1,4 0,0 -4,5 -2,0 3,3 -4,7 -7,2 -6,3 -3,3 16,0 2,7 32,7 30,3 13,1 19,5 8,2 4,3 65,5 3.357 4.521 1.510 11.752 14.976 4.261 1.507 3.173 0,1 -0,7 -0,4 -2,2 0,7 -2,1 Sin recomendación -0,6 8,0 15,2 12,5 -5,3 2,2 R = Restricto 513 1.479 160.365 Las recomendaciones incluidas en este cuadro son a largo plazo, con precios objetivos considerados a diciembre de 2014 Itaú BBA 5 Estrategia – 18/12/2014 Valoración Relativa y Rentabilidad Ticker Empresa Precio/Utilidad (x) EV/EBITDA (x) Precio/Valor Libro (x) Precio/Ventas Rendimiento por Margen EBITDA ROE (%) (x) Dividendos (%) (%) ROA (%) Banca y Servicios Financieros BCI Banco de Credito e Inversiones CHILE Banco de Chile CORPBANC Corpbanca SA BSAN Banco Santander Chile HABITAT AFP HABITAT SECUR Grupo Security SA Promedio ponderado del sector 9,2 11,4 R 9,7 10,1 11,2 9,9 CAP CAP SA MOLYMET Molibdenos y Metales SA SQM/B Sociedad Quimica y Minera de Chile SA Promedio ponderado del sector 7,9 nd 20,9 17,0 ENTEL ENTEL Chile SA SONDA SONDA SA Promedio ponderado del sector 12,2 23,3 17,4 1,9 2,8 R 2,3 3,6 1,4 2,1 4,2 4,8 R 4,7 9,7 3,8 4,2 21,8 25,5 R 24,9 35,6 13,1 21,6 1,7 2,3 R 2,1 28,5 0,9 3,0 Commodities 6,2 9,2 10,7 10,1 0,4 1,5 2,7 2,4 0,3 1,0 3,0 2,5 8,9 0,9 5,8 5,4 22,4 14,6 33,8 30,3 4,7 -31,3 12,6 6,1 1,6 -16,2 6,1 2,7 1,5 2,5 2,0 0,7 1,6 1,1 3,8 2,4 3,1 27,9 15,4 22,0 10,5 11,3 10,9 3,8 6,8 5,2 1,3 0,6 0,6 0,9 0,5 0,2 0,4 0,4 2,1 3,8 2,4 2,8 1,3 5,8 14,9 6,8 -6,2 7,9 11,3 3,8 -1,8 2,4 3,2 1,1 1,8 2,1 2,0 1,6 3,9 2,2 0,9 1,6 1,6 1,1 2,8 1,5 3,3 2,9 1,6 5,5 2,4 3,0 14,6 20,3 14,4 16,4 nd 15,2 8,1 13,9 9,5 6,9 26,0 12,4 3,7 8,0 4,5 3,7 22,6 7,5 0,7 1,4 1,2 1,2 0,6 0,8 1,0 2,1 1,8 17,8 8,4 11,2 1,6 8,1 6,2 0,9 3,7 2,9 7,4 19,9 6,1 11,0 nd 8,7 2,1 2,8 0,5 0,4 nd 1,2 Comunicaciones & Tecnología 5,3 10,5 7,7 Construcción e Inmobiliario BESALCO Besalco SA SALFACOR Salfacorp SA SOCOVESA Socovesa SA Promedio ponderado del sector nd 8,2 5,9 4,6 80,9 11,6 11,4 36,3 Consumo ANDINAB Embotelladora Andina SA CCU Cia Cervecerias Unidas SA CONCHA Vina Concha y Toro SA EMBONOR-B Coca-Cola Embonor SA FORUS Forus SA Promedio ponderado del sector 23,5 16,3 21,3 23,3 16,3 19,6 CMPC Empresas CMPC SA COPEC Empresas COPEC SA Promedio ponderado del sector 42,4 17,3 24,8 ANTAR Antarchile SA ILC Inversiones La Construccion SA QUINENC Quinenco SA SMCHILEB Sociedad Matriz Banco de Chile SMSAAM Sociedad Matriz SAAM SA Promedio ponderado del sector 11,2 7,9 8,2 19,8 14,1 12,7 8,7 8,6 14,6 8,6 nd 8,6 Forestal 10,6 9,9 10,1 Holdings 0,9 1,5 0,8 2,4 1,1 1,3 3,0 5,1 3,5 1,9 4,5 3,1 Industrial y Transporte CFR CFR Pharmaceuticals SA LAN Latam Airlines Group SA MASISA Masisa SA SK Sigdo Koppers SA VAPORES Cia Sud Americana de Vapores SA Promedio ponderado del sector nd nd 473,1 11,7 nd 13,1 nd 10,8 6,8 7,6 nd 7,2 4,8 1,2 0,2 1,4 0,5 2,0 3,1 0,5 0,2 0,6 0,3 1,0 1,5 nd 1,7 3,9 nd 0,9 -1,0 9,9 9,0 14,2 nd 7,5 -10,3 -5,4 0,0 11,5 -20,2 -4,8 -4,5 -1,2 0,0 3,8 -9,2 -1,7 0,8 2,9 1,3 0,7 2,1 nd 1,4 6,8 0,4 1,3 1,1 1,6 2,3 3,8 1,6 nd 12,9 65,7 6,2 12,5 5,7 13,7 9,9 4,8 11,0 2,4 4,4 4,4 2,0 3,8 3,5 1,3 0,9 2,6 1,5 1,7 1,6 1,6 1,8 5,0 3,0 1,2 3,1 1,4 1,8 2,2 0,8 2,2 5,5 0,4 2,8 2,4 3,6 5,2 6,2 2,6 3,1 61,9 31,2 25,2 45,3 31,1 28,4 61,7 17,3 36,1 19,0 4,2 6,1 12,3 7,4 7,3 9,9 6,2 8,6 7,5 2,4 3,4 4,7 3,1 2,9 3,2 1,9 3,5 1,8 4,5 1,8 1,5 0,6 0,9 0,6 1,3 3,1 1,3 2,8 5,7 9,0 5,7 17,6 5,8 22,4 5,8 7,8 2,2 6,0 2,2 1,8 Retail CENCOSUD Cencosud SA FALAB SACI Falabella PARAUCO Parque Arauco SA RIPLEY Ripley Corp SA Promedio ponderado del sector 16,8 22,1 15,4 15,1 20,0 AGUAS/A Aguas Andinas SA COLBUN Colbun SA ECL E.CL SA ENDESA Empresa Nacional de Electricidad SA/Chile ENERSIS Enersis SA GENER AES Gener SA IAM Inversiones Aguas Metropolitanas SA CGE Cia General de Electricidad SA Promedio ponderado del sector 18,3 30,6 14,4 22,0 20,0 17,9 16,2 27,6 21,5 CRUZBLANCA Cruzblanca BANMED Banmedica SA Promedio ponderado del sector IPSA 30,7 21,0 30,7 20,0 9,1 16,2 17,4 14,7 14,4 Servicios Públicos 10,8 12,0 6,6 9,5 6,7 10,3 7,7 9,1 8,6 Servicios para la Salud 13,7 11,4 13,7 9,9 Itaú BBA 6 Estrategia – 18/12/2014 Variables que aparecen en el calendario Concepto Comentarios La evolución en el número de solicitudes de subsidios por desem pleo se está recuperando a los niveles pre-crisis. Nuevas solicitudes de subsidio por desempleo (miles) 650 600 550 500 450 400 350 300 250 2012 2013 2013 2011 2012 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 200 Periodicidad: Mensual 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 1999 40 20 0 -20 -40 2010 2011 2012 2013 2014 2011 2012 2013 2014 2009 2008 2007 2006 2005 2004 2010 10 2003 2002 2001 2000 -60 Ventas Minoristas (%) 5 0 Variación mensual 2009 2008 2007 2006 2005 2004 2003 2002 -5 2001 Periodicidad: Mensual El índice de ventas minoristas (Retail sales index UK), muestra los cambios del total de ventas al por menor de bienes durables y no durables. Su importancia radica en que este indicador refleja el nivel de gasto del consum idor y entrega una idea del desempeño de las compañías de Retail en los diferentes sectores, dando una aproxim ación de los resultados que entregarán dichas compañías en sus estados financieros trim estrales. Además m uestra la salud económica del Reino Unido y la confianza de los consumidores. El informe de ventas minoristas es entregado de manera m ensual por el instituto nacional de estadística del Reino Unido (UK National Statistics). FED de Filadelfia (pts) 60 1999 EEUU Periodicidad: Mensual El índice de actividad de la FED de Filadelfia, es un indicador que registra las condiciones de fabricación en el distrito de la reserva federal de Filadelfia. El índice es construído mensualmente con disponibilidad el tercer jueves de cada m es. Se calcula mediante una encuesta enviada a 250 empresas con más de 100 em pleados o ventas superiores a USD 5 millones, en donde se pregunta por las perspectivas a 6 meses y las condiciones actuales del m ercado. Este índice es un indicador de tendencias en el sector manufacturero, muy correlacionado con el ISM (Institute for Supply Managm ent) y con el PIB. La lectura de este indicador es en base a 0: Cuando el resultado sea mayor a la base, im plicaría que el sector se está expandiendo, m ientras que en caso contrario, se supone una desaceleración en el sector. Índice GfK Confianza del consumidor (pts) 20 10 0 -10 -20 -30 -40 -50 2000 El índice GfK-Confianza del Consumidor (GfK-Consumer Confidence), es el resultado de una encuesta realizada a dos mil hogares, conform ada por cuatro puntos principales: (i) Expectativas para el desarrollo de la econom ía en los próxim os doce m eses, (ii) expectativas del nivel de precios en los próximos doce meses, (iii) expectativas del ingreso personal de los hogares en los próximos doce meses, y (iv) propensión al consum o, pensando en realizar compras en la actualidad. La interpretación es que ante un alza del valor en relación al mes anterior existe una m ejora en la percepción y al contrario en caso de baja. Reino Unido 700 1999 Reino Unido Gráfico 1999 EEUU Periodicidad: Semanal Las nuevas solicitudes por subsidio de desempleo (Initial Jobless Claims), es una medición semanal de realizada por el Departamento del Trabajo de los Estados Unidos, para aquellos individuos que han realizado por prim era vez solicitudes por beneficio de desempleo. Necesitan cumplir con 5 requisitos: (i) Haber cumplido al m enos un año de trabajo con su empleador, (ii) no haber sido despedidos por alguna falta personal, (iii) tener capaciad de trabajar (no presentar complicaciones físicas o m entales), (iv) estar disponible para trabajar y (v) encontrarse buscando trabajo de manera activa. Este es un indicador líder de la evolución del m ercado laboral, pieza clave para inferir al mism o tiempo, las perspectivas del consumo en Estados Unidos, de m anera que mientras más bajas sean las solicitudes de subsidio por desempleo, más sólido se encuentra el mercado laboral, aspecto que en el extrem o puede derivar en presiones inflacionarias sobre los salarios. Variación anual DISCLAIMER, Este informe ha sido preparado por Itaú BBA Corredor de Bolsa Limitada, a título meramente informativo, no pretende ser una solicitud ni una oferta para comprar o vender ninguno de los instrumentos financieros que en él se mencionan, La información aquí contenida se basa en datos provenientes de información pública, de fuentes que estimamos confiables, aunque no podemos garantizar que éstos sean exactos ni completos, Las recomendaciones y estimaciones que aquí se emiten no están exentas de errores de aproximación ni podemos garantizar que ellas se cumplan, y podrán ser modificadas sin previo aviso, Itaú BBA Corredor de Bolsa Limitada, y/o cualquier sociedad o persona relacionada con éste, puede en cualquier momento tener una posición en cualquiera de los instrumentos financieros aquí mencionados, la que puede ser contraria a las recomendaciones aquí contenidas, Los instrumentos financieros a que se refiere este informe pueden no ser adecuados para todos los inversionistas, de manera que éstos deben obtener asesoría financiera independiente que tome en cuenta sus propios objetivos y circunstancias, Con todo, el resultado de cualquier operación financiera, realizada con apoyo de la información que aquí se presenta, es de exclusiva responsabilidad de la persona que la realiza, Finalmente, se deja expresa constancia que los valores extranjeros y sus emisores a que se haga referencia en estos informes, no se encuentran inscritos en Chile y en consecuencia, no le son aplicables las leyes que rigen el mercado de valores nacionales, En relación a dichos valores, los inversionistas son responsables de informarse previamente de éstos y de sus circunstancias antes de tomar cualquier decisión de inversión, Este informe tiene por objeto ser distribuido a los clientes de Itaú BBA Corredor de Bolsa Limitada, y este último autoriza su distribución a los clientes de Banco Itaú Chile y de Itaú Chile Administradora General de Fondos S.A., este informe no podrá ser reproducido total o parcialmente sin autorización previa de Itaú BBA Corredor de Bolsa Limitada. Itaú BBA 7

© Copyright 2026