Depósitos de CTS - Asesoría Laboral

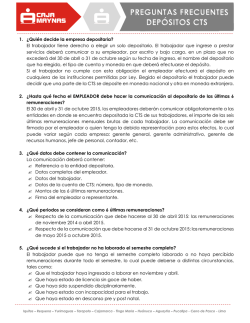

Fuente: www.caballerobustamante.com.pe www.alaboral.com.pe Derechos Reservados Preguntas frecuentes sobre CTS Voces: Compensación por tiempo de servicios – Remuneración computable – Gratificación legal – Planilla electrónica. 1. ¿Qué tipo de cambio se utiliza? Si la cuenta de CTS del trabajador es moneda extranjera se utiliza el: – Tipo de cambio venta de la entidad depositaria del día en que se hace el depósito (si es que el empleador lleva soles). – Tipo de cambio venta oficial del día en que se hace el depósito (si es que el empleador lleva moneda extranjera). 2. ¿Cuándo se hace el depósito? Para el semestre mayo 2014 - octubre 2014, la fecha de vencimiento es el lunes 17 de noviembre de 2014. 3. ¿Qué remuneración se utiliza si hubo variación de remuneración? Siempre se utiliza la remuneración del mes anterior al depósito (octubre, para el depósito de noviembre), aún cuando se haya producido un incremento o una reducción de la remuneración. No se saca promedio porque no es el caso de remuneración variable e imprecisa (como las horas extras, comisiones, destajo, bonificaciones, etc.) 4. Si hubo cambio en la remuneración, ¿qué gratificación se toma en cuenta para calcular el sexto de gratificación computable? Se toma como base la gratificación efectivamente percibida en julio, aún cuando la remuneración de octubre haya variado. 5. ¿Las gratificaciones truncas o la venta de vacaciones son computables para la CTS? No, la compensación por reducción vacacional (“venta de vacaciones”) ni las gratificaciones truncas son computables para el cálculo de CTS, porque para CTS los conceptos computables tienen que cumplir con ser: – Remuneración ordinaria (básico). – Remuneración variable e imprecisa (comisiones, destajo, horas extras, etc.) – Remuneración periódica (gratificaciones). El pago por compensación vacacional en caso de pacto de reducción vacacional (“venta de vacaciones”), ni la gratificación trunca califican como alguna de las categorías mencionadas. 6. Si el trabajador no ha percibido gratificación en el período de cómputo, ¿se añade alguna proporción de gratificación? No, porque en el período de cómputo no se ha percibido gratificación alguna. Por ejemplo, si el trabajador ingresó en agosto, entre el 1 de agosto y el 31 de octubre no hay gratificación alguna, por lo tanto no se puede agregar ninguna proporción de una gratificación que no se ha percibido. 7. La bonificación extraordinaria temporal de la Ley Nº 29351 es computable para la CTS? No, la bonificación extraordinaria que se pagó en el mes de julio (equivalente al 9 % de la gratificación) por efecto de la Ley Nº 29351 (01.05.2009), no tiene carácter remunerativo, por lo tanto no se le computa para la CTS, así como para ningún otro beneficio social. 8. ¿Qué remuneraciones variables son computables para CTS? Son computables las remuneraciones variables e imprecisas: – Principales (como las comisiones o el destajo), aún cuando no sean regulares, es decir, aún cuando no se hayan percibido en 3 oportunidades en el semestre. – Complementarias (como las horas extras, trabajo en día feriado o en dominical), siempre que sean regulares, es decir, que se hayan percibido en por lo menos tres oportunidades mensuales en el semestre de cómputo (mayo – octubre). 9. Para verificar la regularidad de las remuneraciones variables e imprecisas de carácter complementario, ¿el análisis se hace en forma conjunta o por separado? Cuando en el semestre se han percibido distintas remuneraciones variables e imprecisas complementarias, tales como horas extras, pago por trabajo en día feriado o en día de descanso semanal obligatorio, la comprobación de la regularidad se debe hacer en forma independiente y no en forma conjunta. 10. Si no se ha laborado todo el semestre, ¿entre cuánto se divide para hallar el promedio de la remuneración variable e imprecisa? Si no se ha laborado durante todo el semestre, para hallar el promedio de las remuneraciones variables e imprecisas, se divide la sumatoria de dichas remuneraciones entre los meses efectivamente laborados. CABALLERO BUSTAMANTE ASESORÍA LABORAL Fuente: www.caballerobustamante.com.pe www.alaboral.com.pe Derechos Reservados 11. Si se ha laborado todo el semestre pero se ha percibido horas extras en sólo 4 meses, ¿entre cuánto se divide para hallar el promedio? En este caso, para hallar el promedio de las horas extras se suman y se dividen entre el número de meses del período (6 si se ha laborado todo el semestre) aún cuando las horas extras se hallan percibido en solo 4 oportunidades mensuales. 12. Si no se ha laborado todo el semestre y se ha percibido horas extras en sólo 3 meses ¿entre cuánto se divide para hallar el promedio? En este caso, para hallar el promedio de las horas extras se suman y se dividen entre 3, que es el número de meses que laboró dentro del período y no entre 6 porque no fue el tiempo laborado. 13. ¿Si el trabajador ingresó el 1 de octubre se hace el depósito en noviembre? Sí, basta que el trabajador tenga un mes de labor para hacer el depósito proporcional en mayo (a razón de un dozavo de remuneración computable). 14. Si el trabajador ingresó el 4 de octubre, ¿se hace depósito en el mes de noviembre? No, porque el trabajador no tiene por lo menos un mes al 31 de octubre. Pero no pierde la CTS correspondiente a esos días, sino que se pospone su depósito para la siguiente oportunidad, es decir para el depósito de mayo del próximo año. 15. ¿Cuándo se entrega la constancia o liquidación de CTS? Se entrega a los 5 días hábiles de efectuado el depósito. En esta oportunidad, se entregará como máximo el 24 de noviembre. 16. ¿Quién debe firmar la liquidación de CTS? Debe firmarla el empleador o quien tenga la debida representación para estos efectos, lo cual puede variar según cada empresa: gerente general, gerente administrativo, gerente de recursos humanos, jefe de personal, contador, etc. 17. ¿Qué es el monto intangible? El monto intangible es la parte indisponible de los depósitos de CTS que le devuelve su naturaleza de seguro de desempleo, ante la eventualidad de la pérdida del empleo, y que ascendería a 6 remuneraciones brutas de cada trabajador. Siendo una obligación para los empleadores, comunicar a las entidades financieras el equivalente del monto intangible por trabajador, de acuerdo con la remuneración actualizada de cada uno; de este modo, el monto intangible será actualizado con respecto a las remuneraciones. 18. ¿Se afecta la CTS las retenciones por juicio alimentos? No necesariamente, ello depende de lo que establezca el juez en la resolución correspondiente. 19. ¿Si la CTS está sometida a retención por juicio de alimentos, el empleador debe hacer la retención a favor del alimentista? No, el empleador no hace la retención. En caso de que se notifique que la CTS está afecta a retención por alimentos, el empleador debe comunicar al Juez el nombre del depositario y el número de cuenta de CTS del trabajador. El empleador debe depositar el íntegro de la CTS y es el depositario quien efectúa la retención a favor del alimentista. 20. ¿Debo registrar la CTS en la PLAME? y de ser así, ¿cuándo debo registrarla? Sí, debe registrar la CTS en la PLAME, siendo el mes de registro el mes de depósito, es decir octubre. 21.¿En qué casilla debo registrar la CTS al momento de declarar la PLAME? La CTS debe ser registrada en la PLAME dentro de conceptos varios con el código 0904. 22. Al declarar la CTS en la PLAME, ¿se encuentra gravada por alguna contribución o aportación? La CTS es un beneficio de contingencia que no es considerado monto remunerativo, por lo tanto no será base imponible al momento de calcular las contribuciones y aportaciones de ley. CABALLERO BUSTAMANTE ASESORÍA LABORAL

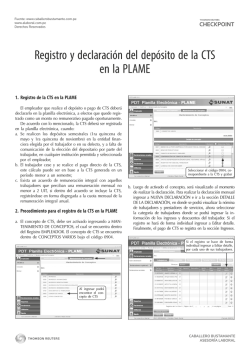

© Copyright 2026