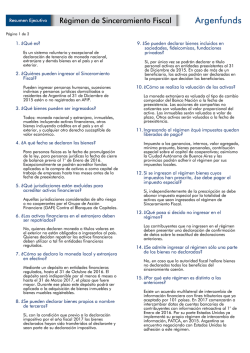

Cuadro comparativo normas exteriorización