Sector Electrónico - Mapa de Inversión en México - ProMéxico

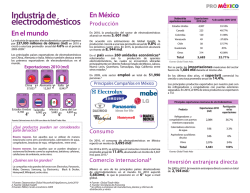

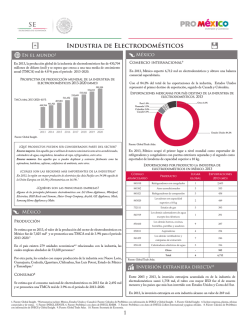

Sector Electrónico En el mundo1 México Comercio internacional8 En 2013, la producción mundial de electrónicos fue de 3,499 miles de millones de dólares (mmd) y se espera que crezca a una Tasa Media de Crecimiento Anual (TMCA) real del 6.1% en el periodo 2013-2020. En 2013, las exportaciones del sector alcanzaron un valor de 75,393 md y representaron el 24% de las exportaciones no petroleras del país. Prospectiva de producción mundial de la industria electrónica 2013-2020 (mmd) TMCA Real 2013-2020: 6.1% 3,499 2013 3,722 2014 3,961 2015 4,217 2016 4,477 4,748 5,018 En el mismo año, Estados Unidos fue el principal destino de las exportaciones mexicanas con una participación del 84.6%, seguido por Canadá, Colombia y Países Bajos. 5,298 Exportaciones 2013 (mdd) País 2017 2018 2019 2020 Fuente: Global Insight. Exportaciones Participación Estados Unidos 63,815 84.6% Canadá 2,020 2.7% Colombia 906 1.2% Países Bajos 739 1.0% China 718 1.0% Hungría 661 0.9% Otros 6,534 8.7% Total 75,393 100% Fuente: Global Trade Atlas. ¿Qué productos pueden ser considerados parte del sector? Televisiones con pantalla plana, celulares, computadoras, máquinas para procesamiento de datos, unidades de control o adaptadores, partes de teléfonos, semiconductores, aparatos de transmisión y recepción, máquinas automáticas para procesamiento de datos, receptor de microondas o de señales de vía satélite, circuitos modulares y consolas de videojuegos. Los principales productos electrónicos exportados por México fueron: Posición global 2013 Exportaciones 2013 (mdd) Participación de las exportaciones % Televisiones de pantalla plana 1° 13,755 18.2% Micrófonos, altavoces y auriculares 4° 1,775 2.4% Computadoras 4° 17,401 23.1% Producto ¿Cuáles son las regiones más importantes de la industria? En 2013, la región con mayor producción de electrónicos fue Asia Pacifico con 65.8% seguido de América del Norte con un 16.3% y la Unión Europea con 10.9%. ¿Quiénes son las principales empresas? Algunos de los principales fabricantes de equipo origina (OEMs) del sector son: LG, Sony, Samsung Electronics, entre otras. Mientras que algunas de las principales empresas de manufactura de electrónicos (EMS) son: Foxconn, Flextronixs, Jabil, Celestica, Sanmina entre otras. Teléfonos celulares 8° 4,994 6.6% Otros - 37,468 49.7% Total 10° 75,393 100% Fuente: Global Trade Atlas. México registró importaciones en el sector electrónico por 83,579 md en el mismo año. Inversión extranjera directa (IED)9 México Entre 2003 y 2013, la inversión extranjera acumulada en este sector sumó 13,326 md. Producción Nuestro país cuenta con una capacidad productiva sólida en la industria, se estima que en 2013 la producción de electrónicos alcanzó un valor de 61,771 md.2 En 2013 el país recibió 1,184 md en IED y los principales países inversionistas fueron Estados Unidos, Países Bajos y Japón. De acuerdo con estimaciones de Global Insight, la producción de electrónicos en nuestro país crecerá a una TMCA real de 5.1% en el periodo 2013-2020. Empresas que apuestan por México10 En marzo de 2014, Intel inauguró el Centro de Diseño Intel en el estado de Jalisco, en el cual invirtió cerca de 235 md y creará al menos 1,000 empleos. El Centro es único en Latinoamérica, en él se integra industria y academia y abre campo para trabajar nuevas áreas de diseño en el país. En el país existen un total de 945 unidades económicas*-3, especializadas en la industria electrónica y los estados con mayor producción son: Baja California, Chihuahua y Jalisco.4 En 2013, este sector empleó a un total de 458,563 personas.5 Consumo Se estima que en 2013, el consumo de electrónicos en México alcanzó un monto de 69,957 md6. Se espera que este valor crezca a una TMCA real de 5.9% en el periodo 2013-2020.7 En 2013, Plexus anunció una inversión de 40 md y generará 740 nuevos empleos. La empresa declaró que se encuentra en una etapa de expansión y al analizar las opciones, Jalisco resultó la más conveniente. La nueva planta tendrá una extensión de 265 mil metros cuadrados y se ubicará en Tecnology Park en la ciudad de Guadalajara. 1. Fuente: Global Insight. 2. Fuente: Estimaciones de ProMéxico con datos de INEGI y Global Insight. 3. Fuente: DENUE, INEGI. 4. Fuente: ProMéxico con datos de INEGI, Colliers International y páginas oficiales. 5. Fuente: Estimaciones de ProMéxico con datos de EMIM, INEGI. 6. Fuente: Estimaciones de ProMéxico con datos de INEGI, Global Insight y Global Trade Atlas. 7. Fuente: Global Insight. *Incluye empresas, plantas, oficinas comerciales y de ventas. 8. Fuente: Global Trade Atlas. 1 9. Fuente: Secretaría de Economía. 10. Fuente: Medios electrónicos. Sector Electrónico Competitividad Mensaje al inversionista Por su acceso a los océanos Atlántico y Pacífico, México se distingue como punto estratégico para hacer negocios con Europa y Asia. Además, su cercanía a Canadá, Estados Unidos y Latinoamérica le permite ofrecer importantes reducciones en costos de logística, transporte y almacenamiento de productos destinados a estos mercados. En 2013, México destaca como el país con menores costos de manufactura de equipo y componentes electrónicos de América y ofrece 11.9% de ahorro en comparación con Estados Unidos. Índice de ahorros en costo de ensamblaje de electrónicos en comparación con EE. UU. 2013 México Canadá 4% Países Bajos 2% Italia 1% Reino Unido México es un país seguro para la inversión extranjera. Cuenta con 30 APPRIS (Acuerdos para la Promoción y Protección Recíproca de las Inversiones) y acuerdos para evitar la doble tributación con más de 50 países.16 1% Australia Alemania Como resultado de la firma de tratados de libre comercio con 45 países, México tiene acceso a un mercado potencial de 1,200 millones de consumidores y más de 60% del PIB mundial, lo que lo posiciona como una importante plataforma de exportación. 4% Francia EE. UU. 12% 0% 1% Servicios Shelters: permiten a las empresas iniciar operaciones de manera más ágil, pues otorga los permisos necesarios para éstas comiencen a operar sin tener que preocuparse por los trámites aduaneros, legales y administrativos. 0% Japón -1% Fuente: Competitive Alternatives, KPMG 2014. De acuerdo a la Asociación Nacional de Universidades e Instituciones de Educación Superior (ANUIES), anualmente se gradúan 110 mil estudiantes de ingeniería, manufactura y construcción. Según cifras de 2012 de UNESCO, en México hay 26% más graduados per cápita de dichos programas de estudio que en Estados Unidos. Programas federales del sector Devolución de Impuestos de Importación a los Exportadores (Drawback) En caso de que el productor haya importado insumos que se incorporen a mercancías de exportación, el programa ofrece la posibilidad de la devolución del impuesto general de la importación sobre dichos insumos. De acuerdo a estimaciones de Alix Partners, en 2013, México fue el país más competitivo del mundo en términos de costos de manufactura, tomando como referencia a los Estados Unidos. Los costos de México son alrededor de un 16% menores a los de Estados Unidos y 9% menores a los de China. Programas de Promoción Sectoriales (PROSEC) En caso de que el productor haya importado insumos que se incorporen a mercancías de exportación, el programa permite importar dichos insumos con arancel ad-valorem preferencial. México ocupa la posición 53 a nivel mundial para hacer negocios por encima de los BRICs y liderando a los TIMBIs.11 Abrir un negocio en México es más rápido y eficiente que en los BRICs, pues se necesitan solo 6 días y 6 trámites.11 Industria Manufacturera, Maquiladora y de Servicios de Exportación (IMMEX) Simplifica los procedimientos y requerimientos al régimen de maquila para aquellas empresas que ya cuentan con un plan de comercio estructurado. Permite importar temporalmente bienes o servicios utilizados en un proceso industrial que tenga como finalidad la elaboración transformación o reparación de mercancías de procedencia extranjera importadas. En 2014 México fue denominado país “estrella naciente” en manufactura por la consultora Boston Consulting Group (BCG). De acuerdo a BCG, nuestro país es altamente competitivo en comparación al resto de las principales economías exportadoras a nivel internacional en costos de mano de obra y energéticos, así como en productividad.12 Cámaras y asociaciones Mensaje al inversionista En 2012, las exportaciones de la industria electrónica representaron el 24% de las exportaciones no petroleras en 2013.13 El Consejo Nacional de la Industria Maquiladora y Manufacturera de Exportación (CNIMME) Es un organismo que agrupa a más de 1,200 empresas instaladas en México, que emplean al 80% de la fuerza laboral en la industria maquiladora. México ocupó el primer lugar a nivel mundial en valor de las exportaciones de televisiones de pantalla plana.14 La Cámara Nacional de la Industria Electrónica, de Telecomunicaciones y Tecnologías de la Información (CANIETI ) Institución de interés público que se encarga de lograr el desarrollo competitivo de la Industria electrónica de telecomunicaciones y tecnologías. Importantes empresas extranjeras se han establecido con éxito en nuestro país, 9 de las 10 empresas trasnacionales más importantes de servicios de manufactura de electrónicos operan en México, incluyendo a Foxconn, Flextronics y Jabil.15 Cadena Productiva de la Electrónica (CADELEC) Es el órgano encargado de facilitar el desarrollo y la integración de empresas locales, nacionales e internacionales a la cadena de proveedores de la industria electrónica y sectores estratégicos de la economía regional y nacional. 11. Fuente: Doing Business, WB 2014. 12. Fuente: The Shifting Economics of Global Manufacturing. 13. Fuente: Global Trade Atlas con Banco de México. 14. Fuente: Global Trade Atlas. 15.Fuente: Manufacturing Market Insider. 16. Fuente: SHCP/SE. 2

© Copyright 2026