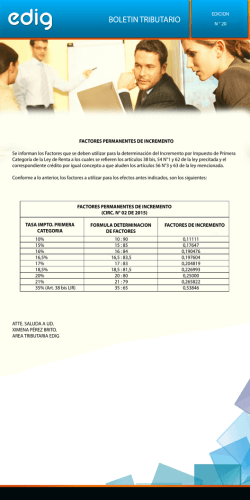

circular n° 49. - Servicio de Impuestos Internos