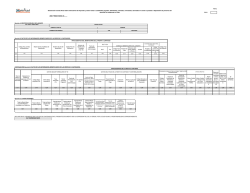

departamento emisor - Servicio de Impuestos Internos