Historia de un autónomo. Descargar PDF

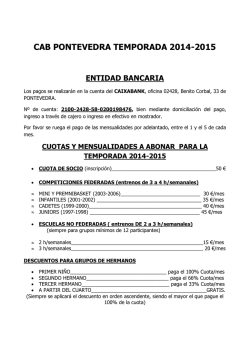

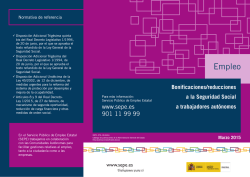

Historia de un autónomo Datos a tener en cuenta antes y durante tu actividad como autónomo. DARSE DE ALTA COMO AUTÓNOMO 1. Trámites fiscales A realizar en tu delegación de Hacienda. Antes de iniciar la actividad tienes que realizar la Declaración Censal, “básicamente, un resumen de la situación tributaria en la que se encuentra la persona” Darse de alta en el Impuesto de Actividades Económicas (IAE) durante el primer mes de inicio de la actividad. El modelo que tienes que presentar es el 840. Lo importante en este paso es prestar atención a la hora de elegir el epígrafe que defina la actividad que vas a desarrollar. “Y si se pretenden realizar varias, habrá que marcar tantos epígrafes como actividades”. 2. Trámites laborales A realizar en la Administración de la Tesorería General de la Seguridad Social. Debes darte de alta en el Régimen Especial de Trabajadores Autónomos. Para ello, presenta el modelo TA.521 cumplimentado, junto a la fotocopia del alta en el IAE y fotocopia del DNI. 3. Otros tramites Formalizar la Licencia de Apertura en el Ayuntamiento, en caso de que haya un centro de trabajo. Dar de alta a tus trabajadores en la Seguridad Social, en caso de que decidas contratar a más gente. IMPUESTOS DE AUTÓNOMOS (a cobrar en facturas) Impuesto sobre la Renta de las Personas Físicas (IRPF), que grava las rentas empresariales obtenidas por el autónomo, pudiendo elegir entre el el Régimen de Estimación Directa Simplificada, el Régimen de Estimación Directa Normal y el Régimen de Estimación Objetiva (Módulos). Se paga trimestralmente. Impuesto sobre el Valor Añadido (IVA), impuesto indirecto que grava el valor añadido y recae sobre el consumidor final. El autónomo tan sólo actúa como intermediario entre Hacienda y el consumidor final, ya que deberá pagar a Hacienda la diferencia entre el IVA que haya repercutido y cobrado a sus clientes y el que haya soportado por sus compras a proveedores. Se paga trimestralmente. Sólo en el caso de ejercer su actividad con una sociedad mercantil deberá tributar por el impuesto de sociedades en lugar de hacerlo por el IRPF. IMPUESTOS DE AUTÓNOMOS (a pagar al darse de alta) CUOTA AUTÓNOMOS SEGURIDAD SOCIAL (desde 50 a 280€ mensuales) IAE (Se paga al principio) ALDAPEKO 22-02-2015 COMPARATIVA RESTO DE PAÍSES Se favorece mucho el alta del autónomo y muy poco la consolidación y funcionamiento del mismo, ya que, tal y como ha puesto de manifiesto la Revista Forbes, comparando el autónomo español con el de otros países de nuestro entorno las condiciones son las peores. En España se le facilita la creación, y no mucho, pero al autónomo ya creado se le exprime con costes de la seguridad social del autónomo, del empleado y de impuestos directos e indirectos, mermando así su competitividad u obligándolos a cerrar. Reino Unido Cuota fija: 13 / 58 euros. Sin declaraciones trimestrales de IVA. Se paga al final del ciclo fiscal dependiendo de las ganancias. Portugal Cuota: ninguna. No se paga IVA. Se abona el 24,5 de los ingresos anuales. Holanda Cuota: 50 euros anuales. Hay que pagarse un seguro médico (100 euros mensuales) Otros seguros son opcionales Francia Las cuotas dependen de la profesión y las ganancias. El primer año no se paga nada. El autónomo tienen derecho a asistencia sanitaria, jubilación, incapacidad temporal y pensiones de viudedad e invalidez. Alemania Cuota de 140 euros siempre que se superen los 1.700 euros limpios de ingresos al mes. Hay que pagar un seguro médico (entre 150 y 200 euros). Italia Solo se paga en función de las ganancias (el 20%). Estados Unidos No hay cuotas Se paga por lo que se produce (un15%). 15 o 20 minutos para darse de alta. Hay que hacerse un seguro médico. España Cuota de 50 € a 280 € mensuales CASO EN CONCRETO: FACTURAR 2000€ PARA GANAR 938€ Mayores de 30 años autónomos: Trabajadores por cuenta propia de 30 o más años que se den de alta por primera vez o que no hubieran estado en alta en los 5 años anteriores, sin trabajadores por cuenta ajena. (Reducción sobre la cuota de contingencias comunes durante un máximo de 18 meses): Reducción del 80% durante 6 meses = 52,36€ Reducción del 50% durante 6 meses = 130,92€ Reducción del 30% durante 6 meses = 183,28€ A partir de aquí, causas más especiales: Analizando la cosa. Si quiero ganar 938,25€ tengo que ingresar 2.000€ En gastos varios metemos asesoría, teléfono, gasolina y todas esas cosas. Todo lo demás, 831€ va para el Estado. Tras ver esto, es inevitable la indignación. Trabajadores autónomos que se encuentren en baja por maternidad o paternidad: 100 % de la cuota que resulte de aplicar sobre la base mínima o fija que corresponda al tipo de cotización establecido como obligatorio durante la sustitución. CUOTA AUTÓNOMOS / BONIFICACIONES Nuevas altas de familiares colaboradores de trabajadores autónomos: La cuota básica general de Seguridad Social de un Autónomo es: 261,83€. Ahora bien. Vamos a ver que bonificaciones podemos tener: 50% de la cuota resultante de aplicar sobre la base mínima del tipo correspondiente de cotización vigente durante 18 meses. Tabla explicativa: Trabajadores autónomos en Ceuta y Melilla en los sectores de Comercio, Hostelería, Turismo e Industria, excepto Energía y Agua: 50% de la Base de cotización por contingencias comunes por tiempo indefinido. Personas con discapacidad autónomas: Personas con un grado de discapacidad igual o superior al 33% que causen alta inicial en el Régimen Especial de Autónomos. (Reducciones y bonificaciones sobre la cuota por contingencias comunes durante 5 años): Reducción del 80% durante 6 meses si no tiene asalariados. Bonificación del 50% durante 54 meses. Para los autónomos menores de 30 años que se den de alta por primera vez o que no hubieran estado en alta en los 5 años inmediatamente anteriores sin trabajadores por cuenta ajena. (Reducción y bonificación sobre la cuota durante máximo 30 meses): Personas con un grado de discapacidad igual o superior al 33%, menores de 35 años que causen alta inicial o no hubieran estado de alta en los 5 años inmediatamente anteriores, sin trabajadores por cuenta ajena. (Reducciones y bonificaciones sobre la cuota por contingencias comunes durante 5 años): Reducción del 80% durante 12 meses Bonificación del 50% durante los 4 años siguientes. Reducción del 80% durante 6 meses = 52,36€ FACTURAR SIN DARSE DE ALTA EN AUTÓNOMOS Reducción del 50% durante 6 meses = 130,92€ Reducción del 30% durante 3 meses Bonificación del 30%durante 15 meses. Total = 183,28€ Para poder facturar sin ser autónomo no debes sobrepasar al año el salario mínimo interprofesional (SMI) con tus facturas de trabajos extraordinarios. Según la normativa de 2014, el SMI es de 645,30 €/ mes, pero como por ley el trabajador debe recibir 14 pagas anuales, la cifra exacta sería 9034,20 euros. Facturar sin ser autónomo no es simplemente emitir un recibo. Conlleva un trámite burocrático obligatorio: darse de alta en el Censo de Empresarios, Profesionales y Retenedores. Emitir facturas sin estar incluido en dicho censo es delito en España, por lo que debes tener mucho cuidado con esto, pues puede conllevar una multa, ya que en ese caso Hacienda no tiene manera de controlar tus ingresos. Tendrás que presentar tus trimestres y liquidar en Hacienda tu IVA y tu IRPF, como cualquier otro autónomo, así como presentar los resúmenes anuales. Cuidado con la legalidad de este aspecto!

© Copyright 2026