deducciones en el impuesto sobre la renta por gastos

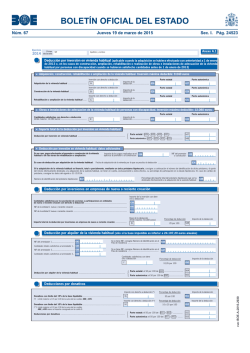

INFORME: DEDUCCIONES EN EL IMPUESTO SOBRE LA RENTA POR GASTOS EDUCATIVOS REALIZADOS EN 2014 DEDUCCIÓN POR GASTOS DE ESCOLARIDAD: Los padres, tutores o abuelos con nietos a su cargo, (contribuyentes que tengan derecho al mínimo por descendiente según lo previsto en el artículo 58 de la Ley 35/2006 del IRPF), con hijos escolarizados en 2º ciclo de Educación Infantil, Primaria, ESO y FP Básica, en centros privados no concertados, podrán deducirse de la cuota íntegra autonómica del IRPF de 2014, cuando realicen la correspondiente declaración en la primavera del año 2015, las cantidades correspondientes a gastos de escolaridad según los siguientes requisitos: 1) Porcentaje de deducción: 15 por ciento de los gastos generados por la escolaridad durante Educación Primaria y Educación Secundaria Obligatoria. 2) Cantidad a deducir: el resultado de multiplicar el porcentaje por las cuotas de escolarización efectivamente pagadas, con el tope de 900 euros por cada uno de los hijos o descendientes. En caso de que el hijo o descendiente conviva con ambos padres (o tutores o abuelos), el importe de la deducción de prorrateará por partes iguales en la declaración de cada uno de ellos. 3) Límite de renta para tener derecho a la reducción: la base imponible del IRPF (incluyendo la base general y la del ahorro), no superará los 30.000 euros por cada miembro de la unidad familiar. DEDUCCIONES POR OTROS GASTOS EDUCATIVOS: a) Adquisición de vestuario de uso exclusivo escolar. Asimismo, los padres, tutores o abuelos con nietos a su cargo, con hijos escolarizados en 2º ciclo de Educación Infantil, Primaria o ESO, en cualquier centro privado, privado concertado o público, podrán deducirse de la cuota íntegra autonómica del IRPF de 2014, cuando realicen la correspondiente declaración en la primavera del año 2015, las cantidades correspondientes a adquisición de vestuario de uso exclusivo escolar (uniformes ordinarios y para la clase de Educación Física) según los siguientes requisitos: - Porcentaje de deducción: 5 por ciento del gasto por la compra de estos uniformes en relación a los alumnos de Educación Primaria y Educación Secundaria Obligatoria. - Cantidad a deducir: el resultado de multiplicar el porcentaje de aplicación por el gasto efectivamente efectuado, con el tope de 400 euros por cada uno de los hijos o descendientes. En caso de que el hijo o descendiente conviva con ambos padres (o tutores o abuelos), el importe de la deducción de prorrateará por partes iguales en la declaración de cada uno de ellos. C/ Marqués de Mondéjar, 29-1º 28028 – Madrid Tel. 91 725 14 75 Fax 91 725 79 09 E-mail: [email protected] Web: www.cecemadrid.es - Límite de renta para tener derecho a la reducción: la base imponible del IRPF (incluyendo la base general y la del ahorro), no superará los 30.000 euros por cada miembro de la unidad familiar. b) Enseñanza de idiomas, tanto como actividad extraescolar como de carácter especial. Además, los padres, tutores o abuelos, de cualquier alumno escolarizado en la Comunidad de Madrid, podrán deducirse de la cuota íntegra autonómica del IRPF de 2014, cuando realicen la correspondiente declaración en la primavera del año 2015, las cantidades correspondientes a cuotas por el pago de dicha enseñanza de idiomas extraescolar (o como actividad complementaria) o como enseñanza de régimen especial (academias de idiomas), según los siguientes requisitos: - Porcentaje de deducción: 10 por ciento del gasto motivado por las cuotas de estas actividades. - Cantidad a deducir: el resultado de multiplicar el porcentaje de aplicación sobre el importe efectivamente pagado, con un tope de 400 euros por cada uno de los hijos o descendientes. En caso de que el hijo o descendiente conviva con ambos padres (o tutores o abuelos), el importe de la deducción de prorrateará por partes iguales en la declaración de cada uno de ellos. - Límite de renta para tener derecho a la reducción: la base imponible del IRPF (incluyendo la base general y la del ahorro), no superará los 30.000 euros por cada miembro de la unidad familiar. REQUISITOS FORMALES PARA JUSTIFICAR LA DEDUCCIÓN: Para poder realizar la deducción, es necesario tener justificación documental adecuada, es decir, los justificantes acreditativos del pago de los conceptos objeto de deducción. No es necesario aportar dichos justificantes en el momento de efectuar la declaración de la renta, pero sí disponer de ellos a disposición de los Inspectores de Hacienda de la Comunidad de Madrid. 1. Justificantes de la escolaridad. En el caso de los Centros no concertados, es suficiente con que los padres dispongan del recibo girado por la escolarización de sus hijos en las enseñanzas obligatorias. 2. Justificantes por la compra de uniformes. Si el Centro vende uniformes, debe expedir una factura, debidamente numerada, en la que figure el nombre, domicilio y NIF del propio Centro; asimismo, ha de figurar la descripción de las prendas vendidas y, en relación al comprador, el nombre (del padre, la madre o del alumno), la dirección y el NIF. En el precio, se desglosará el IVA o se hará constar que está incluido. En el supuesto de que no sea el Centro quien directamente venda los uniformes, será la empresa o comercio quien tenga que expedir dicha factura. C/ Marqués de Mondéjar, 29-1º 28028 – Madrid Tel. 91 725 14 75 Fax 91 725 79 09 E-mail: [email protected] Web: www.cecemadrid.es 3. Justificantes por la enseñanza de idiomas. Normalmente, si la actividad complementaria o extraescolar es impartida por el Centro directamente o por terceros, pero gestionada por el propio Centro, el recibo que se gire, a nombre del padre o madre o del propio alumno, será suficiente para acreditar el gasto. Bien es cierto, que en el recibo debe reflejarse que lo que se abona es una actividad extraescolar o complementaria de idioma. Es decir, no será suficiente con expedir el recibo con el nombre genérico de “actividades extraescolares” o “actividades complementarias”. Si los recibos engloban varias actividades y, resulta costoso individualizar un solo recibo para la actividad de “enseñanza de idiomas”, será necesario expedir un Certificado en el que conste el específico gasto por la enseñanza de idioma. Este Certificado se podrá expedir con fecha mes de diciembre de 2014 (o a la finalización del curso 13/14, en el supuesto de alumnos que abandonen el Centro), incluyendo todos los pagos que se hayan realizado por la actividad de “enseñanza de idiomas”, con el carácter de actividad extraescolar o complementaria en el ejercicio económico 2014. En el supuesto de que la familia contrate directamente con una empresa la impartición de idiomas, será ésta la que emitirá el recibo o el Certificado, en su caso, acreditativo del gasto. CANTIDADES MÁXIMAS DE DEDUCCIÓN: 1. Familias contribuyentes afectadas por la deducción de escolaridad. La deducción máxima es de 900 euros por hijo, incluyendo tanto la derivada de los gastos de escolarización, como de los otros gastos educativos de vestuario escolar y enseñanza extraescolar de idiomas. 2. Familias contribuyentes afectadas por las deducciones por otros gastos educativos. La deducción máxima en conjunto por los gastos educativos en vestuario escolar y enseñanza extraescolar de idiomas es de 400 euros por hijo. En ambos caso, sólo tendrán derecho a practicar la deducción los padres o ascendientes que convivan con sus hijos o descendientes escolarizados. Cuando un hijo o descendiente conviva con ambos padres o ascendientes, el importe de la deducción se prorrateará por partes iguales en la declaración de cada uno de ellos, en caso de que optaran por tributación individual. C/ Marqués de Mondéjar, 29-1º 28028 – Madrid Tel. 91 725 14 75 Fax 91 725 79 09 E-mail: [email protected] Web: www.cecemadrid.es

© Copyright 2026