Ley 27346 de reforma del impuesto a las ganancias y otros tributos

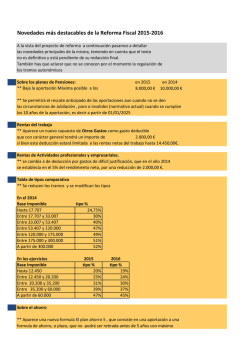

Ley 27346 de reforma del impuesto a las ganancias y otros tributos. El 27/12/2016 se publicó en el Boletín Oficial la ley 27346 que modifica el impuesto a las ganancias y crea o modifica otros tributos. A continuación detallamos sus disposiciones más importantes. I. Impuesto a las ganancias. 1. Deducciones personales. a) Se incrementan las deducciones por mínimo no imponible, deducción especial, cónyuge e hijos en el 22,8% sobre las vigentes para el año 2016, con las siguientes particularidades: b) se limita el tope de edad de la deducción por hijos a los 18 años, actualmente es hasta los 24 años. c) se elimina la deducción por otras cargas de familia. d) se establece un incremento del 22% en las deducciones por mínimo no imponible, cónyuge, hijos y deducción especial para los empleados en relación de dependencia que trabajen y para los jubilados y pensionados que vivan en las provincias patagónicas y el partido de Carmen de Patagones de la Pcia. de Buenos Aires. e) Se establece la actualización anual y automática de las deducciones personales en función del índice de remuneraciones de trabajadores estables (RIPTE), a partir del año 2018 y siguientes. f) Se sustituyen para los jubilados y pensionados las deducciones por mínimo no imponible y deducción especial por una deducción específica equivalente a seis veces la suma de los haberes mínimos garantizados (art. 125 de la ley 24241), siempre que ésta resulte superior a la suma de las deducciones antes mencionadas, excepto para los sujetos que perciban además otros ingresos y/o tributen el impuesto sobre los bienes personales y posean bienes gravados que no sean exclusivamente un inmueble afectado a vivienda única. g) se derogan las facultades del Poder Ejecutivo para incrementar las deducciones personales. 2. Gastos admitidos como deducibles. a) Deducción por viáticos. Se establece una deducción por viáticos de hasta el 40% del importe del mínimo no imponible, que se elevará al monto equivalente al mínimo no imponible para el caso de las actividades de transporte de larga distancia. b) Deducción por alquileres. Se crea una deducción del 40% de las sumas pagadas por el contribuyente en concepto de alquileres de inmuebles destinados a su casa habitación, siempre que no sea propietario (cualquiera sea la proporción) de ningún inmueble, y hasta una suma equivalente al mínimo no imponible. 3. Imputación del sueldo anual complementario (aguinaldo). Se dispone que la AFIP reglamente la distribución del SAC en forma mensual. Hacemos notar que esta norma adelanta al momento del devengamiento la aplicación del impuesto a estos ingresos en lugar de hacerlo a partir de su percepción, actualmente una norma administrativa dispone el prorrateo de los importes de periodicidad no mensual a partir del mes de la percepción y hasta el fin del ejercicio fiscal anual, lo que resulta claramente màs favorable para los dependientes. 4. Rentas de cuarta categoría – del trabajo personal - . Sujetos alcanzados. Se incorporan como sujetos gravados a los magistrados, funcionarios y empleados del Poder Judicial de la Nación, provincias y de la Ciudad Autónoma de Buenos Aires, cuando su nombramiento hubiera ocurrido a partir del año 2017 inclusive. 5. Escala del impuesto para las personas físicas. a) Se actualiza la escala reemplazando la actual de 7 tramos por otra de 9 tramos que parte de una alícuota del 5% hasta la marginal máxima que se mantiene en el 35%, la que resultará de aplicación a partir de una ganancia neta de $ 320.000, en lugar de los $ 120.000 actuales. b) Horas Extras. Cuando los ingresos gravados obtenidos por trabajadores en relación de dependencia incluyan horas extras, sin incluir a las exentas mencionadas en el punto 6 a) siguiente, dichos ingresos no se computarán a fin de establecer la alícuota marginal que resultará aplicable al contribuyente (o sea que estos ingresos se gravarán a la alícuota marginal que corresponde al contribuyente antes de sumar los ingresos por horas extras). c) Se establece la actualización automática de la escala en función del incremento de la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE) que elabora el M. de Trabajo. 6. Exenciones y exclusiones de objeto. a) se exime del impuesto a la diferencia entre el valor percibido por trabajadores en relación de dependencia en concepto de horas extras realizadas en días feriados, inhábiles y durante los fines de semana y el de las horas ordinarias. b) se excluye del impuesto las sumas percibidas por los docentes en concepto de adicional por material didáctico hasta el equivalente del 40% del importe del mínimo no imponible. 7. Alícuota del impuesto para ingresos obtenidos de la explotación de juegos de azar. Las rentas derivadas de la explotación de juegos de azar en casinos, y el de la realización de apuestas a través de máquinas electrónicas de juegos de azar y o de apuestas automatizadas (de resolución inmediata o no) y/o a través de plataformas digitales, tributarán tanto para personas jurídicas como para personas humanas una alícuota del 41,5%. La AFIP establecerá la forma de apropiar los gastos efectuados a efectos de determinar las ganancias netas sujetas a dicha alícuota. 8. Ajustes de impuestos. Se dispone que las diferencias de impuestos provenientes de ajustes y sus intereses serán deducibles en el ejercicio en que sean exigibles por el Fisco o en el que se paguen, de acuerdo al método que siga el contribuyente. II. Monotributo (RS). a) Se incrementan las sumas máximas para revistar en el monotributo en el 100% (para comercio de $ 600.000 actuales a $ 1.050.000 y para servicios de $ 400.000 a $ 700.000 en todos los casos por año. b) Se incrementan los importes a pagar para cada categoría en concepto de impuesto integrado (la Cat. A pasa de $ 39 a $ 68 y la máxima de $ 2700 a $ 4725 mensuales). c) Se dispone la actualización automática de los montos de las categorías de revista, del impuesto integrado y las cotizaciones previsionales fijas anualmente en el mes de septiembre en base a los últimos incrementos del índice de movilidad de las prestaciones previsionales (ley 24241 art. 32). d) Se establece el tope de ingresos para encuadrar en el monotributo para los “trabajadores independientes promovidos” de $ 24.000 a $ 96.000 y se ajustan también otros valores relacionados. e) Se establece en $ 300 para la categoría A, los que se incrementarán en el 10% en las sucesivas categorías, el aporte previsional de los sujetos adheridos al Régimen Simplificado (actualmente $ 157) f) Se establece por ley el tope de ingresos para encuadrar en el Régimen Simplificado para los asociados a cooperativas de trabajo a la suma de $ 72.000 (anteriormente estaba fijado en el mismo importe por una resolución general de la AFIP) g) Se incrementan los topes para los “proyectos productivos o de servicios” de hasta 3 personas físicas inscriptos en el “Registro Nacional de Efectores de Desarrollo Social y Economía Social”, a $ 192.000 para dos integrantes y $ 288.000 para tres integrantes (actualmente $ 144.000 y $ 216.000 respectivamente). h) Se dispone que los sujetos que hubieran quedado excluidos de pleno derecho del RS por exceder los parámetros actualmente vigentes durante los últimos 12 meses podrán volver a adherir al mismo por única vez sin aguardar el plazo de tres años que establece el art. 19 del Anexo de la ley del RS. III. IVA. Se establece para el caso de locaciones de obras o de servicios realizadas por sujetos no residentes en el territorio de la República que el locatario o prestatario, o en su caso el representante o intermediario del prestador o locador, deba actuar en carácter de responsable sustituto e ingresar el IVA correspondiente a dichas prestaciones, computando el impuesto ingresado como crédito fiscal en su propia declaración jurada. IV. Impuestos al juego. a) Impuesto específico sobre la realización de apuestas. Se establece un impuesto que grava la realización de apuestas a través de máquinas electrónicas de juegos de azar del 0,75% del valor de cada apuesta, que se ingresará por períodos quincenales por los sujetos personas humanas o jurídicas que exploten este tipo de máquinas. El Poder Ejecutivo podrá incrementar la alícuota del impuesto en hasta el 50%. b) Impuesto indirecto sobre apuestas on - line. Se establece un impuesto a los ingresos por apuestas efectuadas en el país a través de cualquier plataforma digital (juegos de azar y/o apuestas desarrollados y/o explotados mediante la utilización de la red de Internet), con prescindencia de la localización del servidor utilizado para la prestación del servicio de entretenimiento. Son sujetos del impuesto aquellos que realizan las apuestas desde el país, debiendo el intermediario que posibilite el pago del valor de cada apuesta ingresar el tributo en su carácter de agente de percepción. El impuesto será del 2% del valor bruto de cada apuesta y se ingresará por declaración jurada y por períodos quincenales, de acuerdo con la reglamentación que dicte la AFIP, naciendo el hecho imponible con el pago, o de corresponder el vencimiento del plazo fijado para el pago por parte de la administradora de la tarjeta de crédito y/o compra, el que sea anterior. El Poder Ejecutivo podrá aumentar la alícuota del impuesto en hasta el 50%. juegos o apuestas por internet del 7,5% sobre el ingreso neto anual resultante de la recaudación por apuestas neto del costo de los premios. V. Impuesto extraordinario a las operaciones financieras especulativas (dólar futuro) Se establece un impuesto del 15% sobre los resultados de los contratos de futuros sobre subyacente moneda extranjera de carácter especulativo (es decir que no tengan por objeto cubrir un riesgo de cambio de operaciones de comercio exterior o financiera nominada en moneda extranjera) devengados en el ejercicio fiscal en curso a la fecha de entrada en vigencia de esta ley para las personas jurídicas, o las percibidas por personas humanas durante el ejercicio fiscal 2016, el que no será deducible del impuesto a las ganancias, ni computable como pago a cuenta del mismo. VI. Vigencia. La ley entrará en vigencia a partir de la publicación en el Boletín Oficial (27/12/2016) y surtirán efectos: a) las modificaciones del impuesto a las ganancias a partir del ejercicio 2017, inclusive, excepto el incremento de alícuota para los ingresos netos derivados de la explotación de juegos de azar y las normas sobre la imputación de ajustes impositivos, que regirán para los ejercicios en curso a la fecha de entrada en vigencia de la ley. b) las modificaciones del monotributo a partir del primer día del mes siguiente a la publicación de la ley (o sea a partir del 01/01/2017). c) los nuevos impuestos al juego a partir del 01/01/2017. d) el impuesto especial a las operaciones de futuros para el ejercicio fiscal 2016 para las personas humanas y para los ejercicios comerciales en curso a la fecha de entrada en vigencia de la ley, y e) las modificaciones en el impuesto al IVA a partir del 01/01/2017

© Copyright 2026