Instituciones Financieras - bolsa boliviana de valores sa

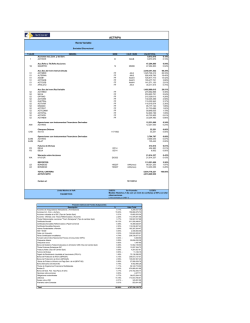

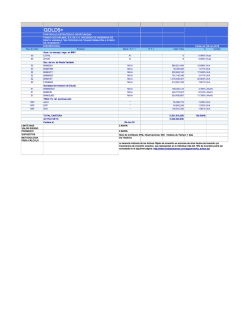

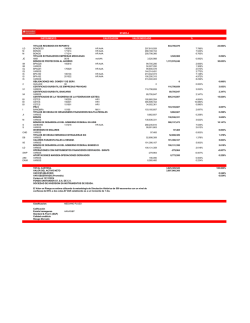

Instituciones Financieras Bancos / Bolivia Banco Pyme Los Andes ProCredit S.A. PLA Informe de Actualización Calificaciones* Moneda Extranjera Corto plazo Largo plazo Moneda Nacional Corto plazo Largo plazo Emisor “Bonos Los Andes Procredit” Emisión 1 por USD.20,0 millones Serie A y B Perspectiva AESA Ratings ASFI F1+ AAA N-1 AAA F1+ AAA AAA N-1 AAA AAA AAA AAA Factores Clave de las Calificaciones Cambio de Perspectiva a “En Desarrollo” desde “Estable”: El Comité de AESA Ratings S.A. cambia la perspectiva a Banco Pyme Los Andes Procredit S.A. (PLA) y a la Emisión 1 de los “Bonos Los Andes Procredit” de “Estable” a “En Desarrollo” hasta que culmine el proceso de fusión por absorción que han iniciado con Banco Mercantil Santa Cruz S.A. (BME) en vista de la transferencia de la totalidad del paquete accionario. Entidad de tamaño mediano: En términos de activos, con USD.786 millones a ago-16, PLA es la 5ª institución en tamaño del sector de microfinanzas con una participación del 10,9% y de 2,9% respecto al sector y al sistema financiero. Con un crecimiento prudente, por estrategia, se enfoca principalmente en cartera de muy pequeña, pequeña y mediana empresa. En Desarrollo *Calificaciones en Escala Nacional Resumen Financiero Banco Pyme Los Andes ProCredit S.A. ago-16 ago-15 USD millones Activos Patrimonio 786 767 91 85 Resultado Neto 7 5 ROA (%) 1,3 1,0 ROE (%) 11,2 9,2 Patrimonio / Activos (%) 11,6 11,1 Fuente: Base de Datos ASFI, Fitch Ratings 2006 – 2011 y AESA Ratings 2012 – 2015 Informes Relacionados Banco Pyme Los Andes Procredit S.A., Septiembre 2016. Desempeño y Rentabilidad Razonable: PLA muestra desempeños favorables las últimas gestiones, con márgenes financieros y resultados, en su mayoría, crecientes, lo que AESA Ratings valora. PLA mantiene importantes gastos operativos ya que por política cuenta con mayores gastos relativos a capacitación del personal y servicio al cliente. Asimismo, está realizando mayores inversiones en tecnología y educando a sus clientes para que realicen mayores transacciones por otros canales, lo que también ha influido en sus gastos. De esta forma, a ago-16 muestra razonables niveles de rentabilidad. Elevada Dependencia en el Margen de Intereses: PLA presenta una elevada dependencia en sus ingresos operativos por cartera, lo que la expone a riesgos ante fluctuaciones de las tasas de interés y al desempeño de su cartera de colocaciones. Calidad de Cartera Razonable: PLA muestra un menor crecimiento de sus colocaciones las últimas gestiones, por la estrategia adoptada por el grupo ProCredit de salir de ciertos segmentos de mercado. Refleja un indicador de mora razonable (2,1%) y la cartera reprogramada y reestructura que mantiene es baja (1,8%). Finalmente, mantiene elevadas coberturas de la cartera en mora (2,2 veces) adecuadas al perfil de riesgo de PLA. Fondeo Estable, Concentrado en sus 25 Principales Depositantes: A ago-16, PLA se financia principalmente con captaciones del público (81,8%) y en menor medida con bancos y entidades de financiamiento y valores en circulación (12,8% y 2,9% respectivamente). Mantiene una concentración elevada de sus 25 mayores depositantes en moneda nacional, representando aproximadamente el 65% del total de las obligaciones con el público. Este hecho se ve relativamente mitigado considerando que se trata en su mayoría de captaciones institucionales de largo plazo. Liquidez Ajustada, Respaldada por su Principal Accionista: La liquidez de PLA, al igual que la de sus pares, es ajustada y compara desfavorablemente en relación a la del sistema. A futuro se estima que se mantendrían los mismos niveles ajustados de liquidez sin embargo, PLA cuenta con el respaldo de ProCredit Holding AG & Co. KGaA en caso de contingencias, lo que mitiga este riesgo. Ana María Guachalla F. Directora de Análisis de Instituciones Financieras (591) 2 277 4470 [email protected] Jorge Patiño S. Director General de Calificación (591 2) 277 4470 [email protected] www.aesa-ratings.bo Significativos Indicadores de Capital: Los indicadores de capital de PLA se caracterizan por ser estables y comparar favorablemente con los del sistema financiero. AESA Ratings valora el CAP de 14,7% que está apoyado únicamente por previsiones genéricas voluntarias por USD.2,4 millones. Es importante mencionar que PLA al pertenecer al grupo ProCredit cuenta con el respaldo de su principal accionista en caso de necesitar mayor capital o en situaciones de contingencia, lo que AESA Ratings valora. Octubre, 2016 Instituciones Financieras Soporte de su Principal Accionista: La calificación asignada a PLA considera el soporte que recibe de su principal accionista, ProCredit Holding AG & Co. KGaA (IDR Largo Plazo por Fitch Ratings de BBB en escala internacional). El soporte depende de la habilidad y disposición con que cuenta éste para otorgarlo, factores que en el caso de ProCredit Holding AG & Co. KGaA se consideran fuertes debido a su calificación de riesgo internacional y al compromiso de apoyo manifestado hacia sus subsidiarias en el exterior. Sensibilidad de las Calificaciones La perspectiva de las calificaciones de riesgo es En Desarrollo. Los cambios en las calificaciones de PLA están principalmente relacionados con la capacidad y/o disposición de su principal accionista, ProCredit Holding AG & Co. KGaA, para soportar al banco. Compromisos Financieros En tanto los “BONOS LOS ANDES PROCREDIT” se encuentren pendientes de redención total, la sociedad se sujetará a los compromisos financieros siguientes: a) Coeficiente de Adecuación Patrimonial no menor del 0,5% por encima del requerimiento legal establecido por la ASFI. CAP a ago-16: 14,7%. b) Previsión Constituida / Cartera en Mora según balance no menor a 150%. Previsión constituida a ago-16: 216,1%. c) Activos Líquidos / Total Activos no menor a 10%. Indicador de liquidez a ago-16: 20,6%. d) Pasivos/Patrimonio: Máximo 11 veces. Indicador de apalancamiento a ago-16: 7,6 veces. PLA Octubre, 2016 2 Instituciones Financieras Programa de Emisiones: “Bonos Los Andes ProCredit” Monto Autorizado del Programa de Emisiones de Bonos: USD.50.000.000.(Cincuenta millones 00/100 de dólares estadounidenses) Características de la Emisión 1: DENOMINACION DEL PROGRAMA DE EMISIONES DE BONOS: DENOMINACION DE LA EMISION DE BONOS: MONTO TOTAL DE LA EMISION: MONTO TOTAL DEL PROGRAMA DE EMISIONES: SERIES QUE COMPRENDE LA EMISION 1: MONTO DE CADA SERIE QUE COMPRENDE LA EMISION 1: PLAZO DE CADA SERIE QUE COMPRENDE LA EMISION 1: TIPO DE VALORES A EMITIRSE: VALOR NOMINAL DE LOS BONOS: MONEDA EN LA QUE SE EXPRESA LA EMISION 1: CANTIDAD DE LOS VALORES: TASA DE INTERES: TIPO DE INTERES: PRECIO DE COLOCACION PRIMARIA: FECHA DE EMISION DE CADA SERIE QUE COMPRENDE LA EMISION 1: FECHA DE VENCIMIENTO DE CADA SERIE QUE COMPRENDE LA EMISION 1: CLAVE DE PIZARRA: PERIODICIDAD DE PAGO DE INTERESES: PERIODICIDAD DE AMORTIZACIONES DE CAPITAL: PLAZO DE COLOCACION PRIMARIA: FORMA DE CALCULO DE LOS INTERESES: FORMA Y PROCEDIMIENTO DE COLOCACION PRIMARIA: FORMA DE REPRESENTACION DE LOS VALORES: BONOS LOS ANDES PROCREDIT S.A. BONOS LOS ANDES PROCREDIT – EMISIÓN 1. USD.20.000.000.- (VEINTE MILLONES 00/100 DÓLARES ESTADOUNIDENSES). USD.50.000.000.- (CINCUENTA MILLONES 00/100 DÓLARES ESTADOUNIDENSES). SERIE A. SERIE B. SERIE A: USD.8.000.000.- (OCHO MILLONES 00/100 DÓLARES ESTADOUNIDENSES). SERIE B: USD.12.000.000.- (DOCE MILLONES 00/100 DÓLARES ESTADOUNIDENSES). SERIE A: 2.160 (DOS MIL CIENTO SESENTA) DÍAS CALENDARIO. SERIE B: 2.520 (DOS MIL QUINIENTOS VEINTE) DÍAS CALENDARIO. AMBOS COMPUTABLES A PARTIR DE LA FECHA DE EMISIÓN CONTENIDA EN LA AUTORIZACIÓN DE OFERTA PÚBLICA DE LA ASFI E INSCRIPCIÓN EN EL RMV DE LA ASFI. BONOS OBLIGACIONALES Y REDIMIBLES A PLAZO FIJO. USD.5.000.- (CINCO MIL 00/100 DÓLARES ESTADOUNIDENSES), PARA AMBAS SERIES. DÓLARES ESTADOUNIDENSES (USD.) SERIE A: 1.600 (MIL SEISCIENTOS) BONOS. SERIE B: 2.400 (DOS MIL CUATROCIENTOS) BONOS. SERIE A: 2,20%. SERIE B: 2,70%. NOMINAL, ANUAL Y FIJO MÍNIMAMENTE A LA PAR DEL VALOR NOMINAL 12 DE OCTUBRE DE 2010 PARA AMBAS SERIES (SERIE A Y SERIE B). SERIE A: 10 DE SEPTIEMBRE DE 2016. SERIE B: 05 DE SEPTIEMBRE DE 2017. SERIE A: CLA-1-E1A-10. SERIE B: CLA-1-E1B-10. EL PAGO DE INTERESES SE REALIZARÁ CADA 180 (CIENTO OCHENTA) DÍAS CALENDARIO, TANTO PARA LA SERIE A COMO PARA LA SERIE B. EL CAPITAL TANTO LA SERIE A COMO DE LA SERIE B SERÁ AMORTIZADO A VENCIMIENTO. 180 (CIENTO OCHENTA) DÍAS CALENDARIO A PARTIR DE LA FECHA DE EMISIÓN CONTENIDA EN LA AUTORIZACIÓN EMITIDA POR LA ASFI QUE AUTORICE LA OFERTA PÚBLICA E INSCRIBA LA EMISIÓN EN EL RMV DE LA ASFI. EL CÁLCULO DE LOS INTERESES SERÁ EFECTUADO SOBRE LA BASE DEL AÑO COMERCIAL DE 360 (TRESCIENTOS SESENTA) DÍAS. LA FÓRMULA DE DICHO CÁLCULO SE DETALLA A CONTINUACIÓN: VCI = VN* ( TI * PL / 360 ) DONDE: VCI = VALOR DE CUPÓN EN EL PERÍODO I VN = VALOR NOMINAL TI = TASA DE INTERÉS NOMINAL ANUAL PL = PLAZO DEL CUPÓN (NÚMERO DE DÍAS CALENDARIO) DONDE I REPRESENTA EL PERÍODO MERCADO PRIMARIO BURSÁTIL A TRAVÉS DE LA BOLSA BOLIVIANA DE VALORES S.A. ANOTACIONES EN CUENTA EN EL SISTEMA DE REGISTRO A CARGO DE LA ENTIDAD DE DEPÓSITO DE VALORES DE BOLIVIA S.A. (EDV), DE ACUERDO A OBLIGACIONES LEGALES VIGENTES. MODALIDAD DE COLOCACION: “A FORMA DE PAGO EN COLOCACION PRIMARIA DE LOS BONOS: EL PAGO DE LOS “BONOS LOS ANDES PROCREDIT – EMISIÓN 1” SE EFECTUARÁ EN EFECTIVO. FORMA DE CIRCULACION DE LOS VALORES: LUGAR Y FORMA DE PAGO DE INTERESES Y CAPITAL: MEJOR ESFUERZO”. A LA ORDEN. EL BANCO REPUTARÁ COMO TITULAR DE UN BONO PERTENECIENTE AL PROGRAMA DE EMISIONES A QUIEN FIGURE REGISTRADO EN EL SISTEMA DE REGISTRO DE ANOTACIONES EN CUENTA A CARGO DE LA EDV. ADICIONALMENTE, LOS GRAVÁMENES SOBRE LOS BONOS ANOTADOS EN CUENTA, SERÁN TAMBIÉN REGISTRADOS EN EL SISTEMA A CARGO DE LA EDV. EN LAS OFICINAS DEL AGENTE PAGADOR, CONTRA LA PRESENTACIÓN DEL CERTIFICADO DE ACREDITACIÓN DE TITULARIDAD “CAT” EMITIDO POR LA ENTIDAD DE DEPOSITO DE VALORES DE BOLIVIA S.A. (EDV), DANDO CUMPLIMIENTO A LAS NORMAS LEGALES VIGENTES APLICABLES. EN EL DÍA DE VENCIMIENTO DE UN DETERMINADO CUPÓN, SE PODRÁ EFECTUAR LA AMORTIZACIÓN DE CAPITAL Y PAGO DE INTERESES, EXIGIENDO UN DOCUMENTO EQUIVALENTE AL “CAT”, EL MISMO QUE INDICARÁ LA TITULARIDAD DEL VALOR, FECHA DE SU VENCIMIENTO, CRONOGRAMA DE CUPONES Y EMISIÓN A LA QUE PERTENECE. BOLSA EN QUE SE INSCRIBIRAN LOS BONOS: BOLSA BOLIVIANA DE VALORES S.A. DESTINO DE LOS FONDOS: FINANCIAR LA CARTERA DE CRÉDITOS. PLA Octubre, 2016 3 Instituciones Financieras PLAZO DE UTILIZACION DE LOS RECURSOS: AGENTE PAGADOR Y AGENTE COLOCADOR: FRECUENCIA Y FORMA EN LA QUE SE COMUNICARAN LOS PAGOS A LOS TENEDORES DE BONOS CON LA INDICACION DEL O DE LOS MEDIOS DE PRENSA DE CIRCULACION NACIONAL A UTILIZARSE: SE ESTABLECE UN PLAZO DE UTILIZACIÓN DE LOS RECURSOS NO MAYOR A 180 (CIENTO OCHENTA) DÍAS CALENDARIO, COMPUTABLES A PARTIR DE LA FECHA DE FINALIZACIÓN DE LA COLOCACIÓN DE LOS “BONOS LOS ANDES PROCREDITEMISIÓN 1” EN EL MERCADO PRIMARIO BURSÁTIL. PANAMERICAN SECURITIES S.A. AGENCIA DE BOLSA, CUYAS OFICINAS SE ENCUENTRAN UBICADAS EN LA SIGUIENTE DIRECCIÓN: AV. SÁNCHEZ BUSTAMANTE ESQUINA CALLE 15 – CALACOTO. TORRE KETAL PISO 4 – OF. 404, LA PAZ – BOLIVIA. LA AMORTIZACIÓN DE CAPITAL Y PAGOS DE INTERESES SERÁN COMUNICADOS MEDIANTE AVISOS PUBLICADOS EN UN ÓRGANO DE PRENSA DE CIRCULACIÓN NACIONAL CON AL MENOS UN DÍA DE ANTICIPACIÓN A LA FECHA ESTABLECIDA PARA EL PAGO CORRESPONDIENTE. FECHA DESDE LA CUAL EL TENEDOR DEL BONO COMIENZA A GANAR INTERESES: LOS BONOS DE AMBAS SERIES QUE COMPRENDEN LA EMISIÓN 1, DEVENGARÁN INTERESES A PARTIR DE LA FECHA DE EMISIÓN CONTENIDA EN LA AUTORIZACIÓN DE OFERTA PÚBLICA E INSCRIPCIÓN EN EL RMV EMITIDA POR LA ASFI Y DEJARÁN DE GENERARSE A PARTIR DE LA FECHA ESTABLECIDA PARA SU PAGO. DESTINATARIOS A LOS QUE VA DIRIGIDA LA OFERTA PUBLICA: INVERSIONISTAS PARTICULARES E INSTITUCIONALES. REAJUSTABILIDAD DEL EMPRESTITO: LOS BONOS DE LA PRESENTE EMISIÓN CONVERTIBILIDAD DE LOS BONOS: LOS “BONOS LOS ANDES PROCREDIT – EMISIÓN 1” QUE COMPONEN EL PROGRAMA DE EMISIONES NO SERÁN CONVERTIBLES EN ACCIONES DE LA SOCIEDAD. AGENCIA DE BOLSA ENCARGADA DE DISEÑO Y LA ESTRUCTURACION DE LA EMISION: PANAMERICAN SECURITIES S.A. AGENCIA DE BOLSA. PROCEDIMIENTO DE RESCATE ANTICIPADO: LOS “BONOS LOS ANDES PROCREDIT - EMISIÓN 1” QUE FORMAN PARTE DEL PROGRAMA DE EMISIONES DE BONOS PODRÁN SER RESCATADOS O REDIMIDOS ANTICIPADAMENTE MEDIANTE SORTEO, SEGÚN EL PROCEDIMIENTO ESTABLECIDO EN LOS ARTÍCULOS 662 AL 667 DEL CÓDIGO DE COMERCIO, Ò A TRAVÉS DE COMPRAS EN MERCADO SECUNDARIO. CUALQUIER DECISIÓN DE REDIMIR VALORES A TRAVÉS DE SORTEO, DEBERÁ SER COMUNICADA COMO HECHO RELEVANTE A LA ASFI, LA BBV Y AL REPRESENTANTE COMÚN DE TENEDORES DE BONOS DE LA PRESENTE EMISIÓN. EL DIRECTORIO DEL BANCO PODRÁ DETERMINAR CONFORME A LA DELEGACIÓN DE DEFINICIONES ESTABLECIDA EN EL PUNTO 1.2 DEL ACTA DE LA JUNTA GENERAL EXTRAORDINARIA DE ACCIONISTAS DE FECHA 20 DE JUNIO DE 2008, CUANDO LO JUZGUE CONVENIENTE PARA LOS INTERESES DE LA ENTIDAD, LA REDENCIÓN ANTICIPADA DE LOS BONOS, LA MODALIDAD DE REDENCIÓN, LA CANTIDAD DE BONOS A SER REDIMIDOS Y CUALQUIER OTRA CONDICIÓN RELATIVA A LA REDENCIÓN QUE SE CONSIDERE NECESARIA PARA EFECTUAR DICHA REDENCIÓN. EN EL CASO DE HABERSE REALIZADO UNA REDENCIÓN ANTICIPADA Y QUE COMO RESULTADO DE ELLO, EL PLAZO DE LOS BONOS RESULTARA MENOR AL PLAZO MÍNIMO ESTABLECIDO POR LEY PARA LA EXENCIÓN DEL RC-IVA, LA ENTIDAD PAGARÁ AL SERVICIO DE IMPUESTOS NACIONALES (SIN) EL TOTAL DE LOS IMPUESTOS CORRESPONDIENTES A DICHA REDENCIÓN, NO PUDIENDO DESCONTAR LOS MENCIONADOS MONTOS A LOS TENEDORES DE BONOS QUE SE HUBIESEN VISTO AFECTADOS POR LA REDENCIÓN ANTICIPADA. Y EL EMPRÉSTITO RESULTANTE NO SERÁN REAJUSTABLES. PLA Octubre, 2016 4 Instituciones Financieras BALANCE GENERAL ago-16 dic-15 dic-14 dic-13 dic-12 dic-11 Los Andes Procredit US$mln US$mln US$mln US$mln US$mln US$mln ACTIVOS A. CARTERA 1. Cartera Vigente 605,8 598,6 600,3 557,9 511,7 450,8 2. Cartera Vencida 3,1 1,9 2,4 2,0 1,9 2,0 3. Cartera en Ejecución 9,7 8,0 5,2 3,0 1,8 1,3 4. (Previsión para Incobrabilidad de Cartera) 22,7 22,2 20,1 17,1 14,7 11,8 595,9 586,3 587,9 545,9 500,7 442,4 38,5 32,3 29,7 35,3 36,5 25,7 2. Inversiones en Entidades Financieras del País 7,5 16,1 17,4 14,2 12,8 13,6 3. Inversiones en Entidades Financieras del Exterior 3,5 6,6 16,6 5,9 6,7 13,3 92,5 82,8 86,4 74,3 59,4 49,4 5. Inversiones Largo Plazo 0,0 1,7 0,6 10,5 1,5 2,4 6. Inversión en Sociedades 0,1 0,1 0,1 0,1 0,1 0,1 TOTAL B 142,1 139,6 150,8 140,2 117,0 104,5 C. TOTAL ACTIVOS RENTABLES (A+B) 738,0 725,9 738,7 686,1 617,6 546,9 16,0 16,3 17,5 18,3 17,7 16,0 18,7 15,1 16,9 17,9 16,7 16,8 0,1 0,1 0,1 -0,0 0,0 0,0 12,9 13,5 15,1 15,5 12,9 13,1 785,7 770,9 788,4 737,8 664,9 592,8 TOTAL A B. OTROS ACTIVOS RENTABLES 1. Inversiones en el Banco Central de Bolivia 4. Otras Inversiones Corto Plazo D. BIENES DE USO E. ACTIVOS NO REMUNERADOS 1. Caja 2. Bienes realizables 3. Otros Activos TOTAL ACTIVOS PASIVOS G. DEPÓSITOS Y FONDEO DE MERCADO 21,3 23,3 11,2 11,3 11,0 14,0 2. Cuentas de Ahorros 1. Cuenta Corriente 120,7 129,9 156,5 170,5 163,1 150,5 3. Depósitos a Plazo Fijo 395,5 388,8 391,6 356,1 319,5 260,7 85,9 74,3 70,1 42,4 27,7 29,1 623,4 616,4 629,3 580,3 521,2 454,3 35,0 4. Interbancario TOTAL G H. OTRAS FUENTES DE FONDOS 1. Títulos Valores en Circulación 20,0 20,0 27,5 35,0 35,0 2. Obligaciones Subordinadas 0,0 0,0 0,0 0,0 0,0 0,0 3. Otros 8,3 7,3 5,6 8,9 9,3 10,4 TOTAL H 28,3 27,3 33,1 43,9 44,3 45,4 I. OTROS (Que no Devengan Intereses) 42,6 39,4 40,3 34,6 28,4 24,6 J. PATRIMONIO 91,4 87,9 85,8 79,1 70,9 68,4 785,7 770,9 788,4 737,8 664,9 592,8 TOTAL PASIVO Y PATRIMONIO PLA Octubre, 2016 5 Instituciones Financieras ESTADO DE RESULTADOS Los Andes Procredit ago-16 US$mln dic-15 US$mln dic-14 US$mln dic-13 US$mln dic-12 US$mln dic-11 US$mln 47,6 -11,2 36,3 0,3 0,9 -11,8 -14,7 -1,1 -0,2 9,9 0,0 9,9 0,0 9,9 -3,2 6,7 72,7 -17,9 54,8 1,0 1,2 -19,1 -23,7 -3,1 -0,1 11,0 0,0 11,0 0,0 11,0 -3,2 7,8 81,6 -16,4 65,2 1,7 1,6 -22,5 -24,8 -4,4 0,1 16,9 0,0 16,9 0,0 16,9 -5,0 11,9 76,3 -12,8 63,5 1,7 2,1 -23,1 -23,2 -3,6 0,4 17,8 0,0 17,8 0,0 17,8 -6,3 11,5 68,7 -12,0 56,8 2,4 1,9 -23,8 -22,4 -5,7 1,0 10,1 0,0 10,1 0,1 10,2 -2,7 7,5 61,7 -10,9 50,8 2,5 2,6 -20,9 -20,1 -2,4 0,9 13,4 0,0 13,4 0,0 13,4 -2,3 11,1 ago-16 % dic-15 % dic-14 % dic-13 % dic-12 % dic-11 % 11,2 1,3 1,9 70,4 5,1 7,0 9,0 1,0 1,4 75,1 5,5 7,0 14,4 1,6 2,2 69,0 6,2 8,5 15,3 1,6 2,5 68,8 6,6 9,1 10,7 1,2 1,6 75,7 7,3 9,0 17,3 1,9 2,4 73,3 7,2 8,9 II. CALIDAD DE ACTIVOS 1. Colocaciones Netas / Activo 2. Crecimiento Colocaciones Brutas 3. Crecimiento Colocaciones en Mora 4. Crecimiento Colocaciones en Ejecución 5. Gasto en Previsiones / Cartera Bruta (av) 6. Gasto en Previsiones / Margen de Intereses 7. Previsión / Cartera Bruta 8. Previsión (+ Voluntarias) / Cartera en Mora 9. Cartera en Mora / Cartera Bruta 10. Cartera en Ejecución Neta de Previsiones / Patrimonio 11. Cartera Reprogramada / Cartera Bruta 12. Mora de Cartera Reprogramada 75,8 1,7 29,4 22,0 0,3 2,9 4,5 216,1 2,1 -19,6 1,8 5,3 76,1 0,1 29,3 51,8 0,5 5,7 4,5 274,6 1,6 -21,8 1,4 5,8 74,6 8,0 52,6 72,8 0,8 6,8 4,1 329,6 1,3 -23,3 1,4 5,5 74,0 9,2 33,3 64,7 0,7 5,7 3,9 443,2 0,9 -24,2 1,4 2,5 75,3 13,5 11,0 37,2 1,2 10,1 3,9 528,8 0,7 -25,4 1,1 5,4 74,6 15,8 0,1 0,6 4,7 3,6 487,3 0,7 -22,2 1,0 11,1 III. LIQUIDEZ 1. Activos Líquidos / Oblig. Público e Interbancaria 2. Cartera / Oblig. Público e Interbancaria 3. Disponible + Inversiones / Activos 4. Disp. + Inv. Negociables / Oblig. Público e Interbancaria 10,9 95,6 20,6 13,4 11,4 95,1 20,1 14,8 12,8 93,4 21,3 16,0 12,6 94,1 21,5 17,0 13,9 96,1 20,1 17,6 15,3 97,4 20,5 19,6 IV. FONDEO 1. Cuenta Corriente / Pasivos 2. Cuentas de Ahorros / Pasivos 3. Depósitos a Plazo Fijo / Pasivos 4. Interbancario / Pasivos 3,1 17,4 57,0 12,4 3,4 19,0 56,9 10,9 1,6 22,3 55,7 10,0 1,7 25,9 54,1 6,4 1,8 27,5 53,8 4,7 2,7 28,7 49,7 5,5 V. CAPITALIZACIÓN 1. Patrimonio / Activos 2. Capital Libre / Activos Bancarios 3. Patrimonio / Cartera 4. Endeudamiento 11,6 9,8 15,3 7,6 11,4 9,5 15,0 7,8 10,9 8,8 14,6 8,2 10,7 8,4 14,5 8,3 10,7 8,2 14,2 8,4 11,5 9,1 15,5 7,7 1. Ingresos Financieros 2. Gastos Financieros 3. MARGEN NETO DE INTERESES 4. Comisiones 5. Otros Ingresos (Gastos) Operativos 6. Gastos de Personal 7. Otros Gastos Administrativos 8. Previsiones por Incobrabilidad de Cartera 9. Otras Previsiones 10. RESULTADO OPERACIONAL 11. Ingresos (Gastos) de Gestiones Anteriores 12. RESULTADO ANTES DE ITEMS EXTRAORDINARIOS 13. Ingresos (Gastos) Extraordinarios 14. RESULTADO ANTES DE IMPUESTOS 15. Impuestos 16. RESULTADO NETO RATIOS I. DESEMPEÑO 1. Resultado / Patrimonio (av) 2. Resultado / Activos (av) 3. Resultado Operacional / Activos (av) 4. Costos / Ingresos 5. Costos / Activos (av) 6. Margen de Intereses / Activos (av) Nota: Los ratios de cobertura de previsiones y capitalización se calculan a partir de dic-10 restando, del total de previsiones, las previsiones voluntarias acreditadas como patrimonio regulatorio. PLA Octubre, 2016 6 Instituciones Financieras ANEXO. A. INFORMACIÓN DE LA CALIFICACIÓN. 1. Información Empleada en el Proceso de Calificación. El proceso de calificación trimestral utilizó la siguiente información: a) Estados Financieros Auditados al 31 de diciembre de 2015 y anteriores. b) Estados Financieros Internos al 31 de agosto de 2016 y al 31 de agosto de 2015. c) Boletines del regulador. d) Informes de inspección del regulador e informes de descargo del emisor. e) Requerimiento de información enviado al emisor en el mes de julio de 2016. f) Visita al emisor en mayo de 2016. g) Contactos constantes con la gerencia del emisor durante el trimestre y el proceso de análisis. 2. Descripción General de los Análisis. La metodología contempla el análisis y evaluación de la posición financiera del emisor y su capacidad prospectiva para cumplir sus obligaciones en función de factores cuantitativos y cualitativos. El procedimiento de calificación del emisor está compuesto por tres secciones. La primera consta de un análisis cuantitativo de la solvencia y liquidez del emisor sobre la base de datos fundamentales de sus estados financieros. La segunda, dirigida a un análisis fundamentalmente cualitativo sobre la base de parámetros específicos, aplicables por igual a todas las entidades calificadas y en base a comparaciones entre las diversas instituciones que componen el sistema financiero. Los aspectos cualitativos que se analizan son la calidad de gestión, el sistema, la posición relativa del emisor dentro del sistema y las perspectivas de mediano y largo plazo del emisor. La tercera sección se basa principalmente en un análisis cuantitativo y comparativo de diversos indicadores de rentabilidad, eficiencia operativa y administración de cartera que tiene por objeto comprobar y confirmar el análisis efectuado en las dos primeras secciones. Más específicamente, la información que se evalúa es la siguiente: Factores Cuantitativos Factores Cualitativos Desempeño Financiero Administración Administración de Riesgos Políticas y Procedimientos Fuente de Fondos y Capital Estructura Organizacional Franquicia del Negocio Entorno de Operación Propiedad Para determinar la calificación final del emisor se considera la situación global de la institución evaluada basándose en los parámetros descritos, sin distinguir entre los instrumentos representativos de captaciones que emitan, aun cuando éstos puedan contar con características de protección especiales. De acuerdo a los criterios establecidos en la metodología y en la evaluación realizada por el equipo de profesionales de AESA Ratings, el Comité de Calificación asignará finalmente la Calificación de Riesgo de la entidad. ANEXO. Octubre, 2016 7 Instituciones Financieras 3. Calificación de Riesgo: Banco Pyme Los Andes Procredit S.A. Calificaciones de Riesgo en base a Estados Financieros al 31/08/2016 Corto Plazo Largo Plazo Emisor Perspectiva (*) Comité de Calificación del 10 de octubre de 2016 M.N. M.E. M.N. M.E. ASFI N-1 N-1 AAA AAA AAA -- AESA Ratings F1+ F1+ AAA AAA AAA En Desarrollo Programa de Emisiones de Bonos “Bonos Los Andes Procredit” Emisión 1 por USD.20 millones Serie A y B ASFI AAA -- AESA Ratings AAA En Desarrollo Descripción de las Calificaciones: Corto Plazo Moneda Nacional y Moneda Extranjera. ASFI: N-1 AESA Ratings: F1+ Corresponde a aquellos Valores que cuentan con una alta capacidad de pago de capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa, ante posibles cambios en el emisor, en el sector al que pertenece o en la economía. Largo Plazo Moneda Nacional y Moneda Extranjera. ASFI: AAA AESA Ratings: AAA Corresponde a aquellos Valores que cuentan con muy alta capacidad de pago de capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en el sector al que pertenece o en la economía. Largo Plazo Moneda Extranjera (Bonos Los Andes Procredit Emisión 1). ASFI: AAA AESA Ratings: AAA Corresponde a aquellos Valores que cuentan con muy alta capacidad de pago de capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en el sector al que pertenece o en la economía. Emisor. ASFI: AAA AESA Ratings: AAA Corresponde a Emisores que cuentan con muy alta capacidad de pago de capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en el sector al que pertenece o en la economía. Nota: Estas categorías y nomenclaturas de Calificaciones Nacionales corresponden a las definiciones incluidas en la Resolución ASFI/No.033/2010 del 15 de enero de 2010. Para su asignación, AESA Ratings ha considerado que el Estado Boliviano tiene la máxima calificación, AAA, a partir de la cual se otorgan las restantes calificaciones, las que reflejan un grado de riesgo relativo dentro del país. Los numerales 1, 2 y 3 (categorías ASFI) y los signos “+”, “sin signo” y “–” (categorías AESA Ratings) indican que la calificación se encuentra en el nivel más alto, en el nivel medio o en el nivel más bajo, respectivamente, de la categoría de calificación ANEXO. Octubre, 2016 8 Instituciones Financieras asignada. Estos numerales y signos no se agregan a la Categoría AAA ni a las categorías bajo CCC ni a las de corto plazo, excepto F1. (*) Perspectiva. La Perspectiva indica la dirección que probablemente tomará la calificación en el corto plazo, la que puede ser positiva, negativa o estable. La Perspectiva positiva o negativa se utilizará en aquellos casos en que se presenten cambios en la institución y/o el sector y/o la economía que podrían afectar la calificación en el corto plazo. En el caso que existan los cambios antes señalados y no se pueda identificar una Perspectiva, ésta se definirá como ‘en desarrollo’. Una Perspectiva positiva, negativa o en desarrollo no implica que un cambio de calificación es inevitable. De igual manera, una calificación con Perspectiva estable puede subir o bajar antes que la Perspectiva cambie a ‘positiva’ o ‘negativa’, si las circunstancias así lo justifican. ANEXO. Octubre, 2016 9 Instituciones Financieras TODAS LAS CALIFICACIONES DE AESA RATINGS ESTAN DISPONIBLES EN HTTP://WWW.AESA‐RATINGS.BO LAS DEFINICIONES DE CALIFICACIÓN Y LAS CONDICIONES DE USO DE TALES CALIFICACIONES ESTÁN DISPONIBLES EN EL MISMO SITIO WEB AL IGUAL QUE LAS METODOLOGÍAS. EL CÓDIGO DE CONDUCTA DE AESA RATINGS Y LAS POLÍTICAS SOBRE CONFIDENCIALIDAD, CONFLICTOS DE INTERESES, BARRERAS PARA LA INFORMACIÓN, CUMPLIMIENTO Y PROCEDIMIENTOS ESTÁN TAMBIÉN DISPONIBLES EN ESTE SITIO BAJO CÓDIGO DE CONDUCTA. La reproducción o distribución total o parcial está prohibida, salvo con permiso. Todos los derechos reservados. En la asignación y el mantenimiento de sus calificaciones, AESA RATINGS se basa en información factual que recibe de los emisores y de otras fuentes que AESA RATINGS considera creíbles. AESA RATINGS lleva a cabo una investigación razonable de la información factual sobre la que se basa de acuerdo con sus metodologías de calificación, y obtiene verificación razonable de dicha información de fuentes independientes, en la medida de que dichas fuentes se encuentren disponibles para una emisión dada. La forma en que AESA RATINGS lleve a cabo la investigación factual y el alcance de la verificación por parte de terceros que se obtenga variará dependiendo de la naturaleza de la emisión calificada y el emisor, los requisitos y prácticas en que se ofrece y coloca la emisión, la disponibilidad y la naturaleza de la información pública relevante, el acceso a la administración del emisor, la disponibilidad de verificaciones preexistentes de terceros tales como los informes de auditoría, cartas de procedimientos acordadas, evaluaciones, informes actuariales, informes técnicos, dictámenes legales y otros informes proporcionados por terceros, la disponibilidad de fuentes de verificación independiente y competentes de terceros con respecto a la emisión en particular y una variedad de otros factores. Los usuarios de calificaciones de AESA RATINGS deben entender que ni una investigación mayor de hechos ni la verificación por terceros puede asegurar que toda la información en la que AESA RATINGS se basa en relación con una calificación será exacta y completa. En última instancia, el emisor es responsable de la exactitud de la información que proporciona a AESA RATINGS y al mercado en los documentos de oferta y otros informes. Al emitir sus calificaciones, AESA RATINGS debe confiar en la labor de los expertos, incluyendo los auditores independientes con respecto a los estados financieros y abogados con respecto a los aspectos legales y fiscales. Además, las calificaciones son intrínsecamente una visión hacia el futuro e incorporan las hipótesis y predicciones sobre acontecimientos futuros que por su naturaleza no se pueden comprobar cómo hechos. Como resultado, a pesar de la comprobación de los hechos actuales, las calificaciones pueden verse afectadas por eventos futuros o condiciones que no se previeron en el momento en que se emitió o afirmo una calificación. La información contenida en este informe se proporciona "tal cual" sin ninguna representación o garantía de ningún tipo. Una calificación de AESA RATINGS es una opinión en cuanto a la calidad crediticia de una emisión. Esta opinión se basa en criterios establecidos y metodologías que AESA RATINGS evalúa y actualiza en forma continua. Por lo tanto, las calificaciones son un producto de trabajo colectivo de AESA RATINGS y ningún individuo, o grupo de individuos, es únicamente responsable por la calificación. La calificación no incorpora el riesgo de pérdida debido a los riesgos que no sean relacionados al riesgo de crédito, a menos que dichos riesgos sean mencionados específicamente. AESA RATINGS no está comprometido en la oferta o venta de ningún título. Todos los informes de AESA RATINGS son de autoría compartida. Los individuos identificados en un informe de AESA RATINGS estuvieron involucrados en, pero no son individualmente responsables por, las opiniones vertidas en él. Los individuos son nombrados solo con el propósito de ser contactos. Un informe con una calificación de AESA RATINGS no es un prospecto de emisión ni un substituto de la información elaborada, verificada y presentada a los inversores por el emisor y sus agentes en relación con la venta de los títulos. Las calificaciones pueden ser modificadas, suspendidas, o retiradas en cualquier momento por cualquier razón a sola discreción de AESA RATINGS. AESA RATINGS no proporciona asesoramiento de inversión de cualquier tipo. Las calificaciones no son una recomendación para comprar, vender o mantener cualquier título. Las calificaciones no hacen ningún comentario sobre la adecuación del precio de mercado, la conveniencia de cualquier título para un inversor particular, o la naturaleza impositiva o fiscal de los pagos efectuados en relación a los títulos. La asignación, publicación o diseminación de una calificación de AESA RATINGS no constituye el consentimiento de AESA RATINGS a usar su nombre como un experto en conexión con cualquier declaración de registro presentada bajo la normativa vigente. Esta Metodología o Informe está basado en información provista por Fitch®, sin embargo su uso y aplicación es de exclusiva responsabilidad de AESA RATINGS. Fitch® y Fitch Ratings® son marcas registradas de Fitch Ratings o sus afiliadas. ANEXO. Octubre, 2016 10

© Copyright 2026