Cerramos un mes de septiembre que ha finalizado con ligeros

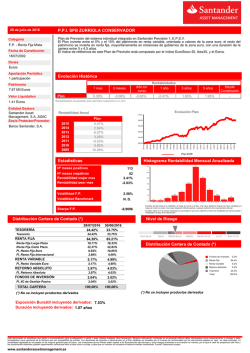

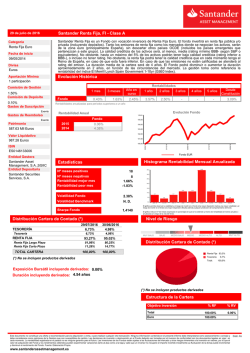

Gestión de Patrimonios Mobiliarios S.V. S.A. - Fernández de la Hoz, 64 • 28010 Madrid. [email protected] - +34 93 242 78 62 1 de octubre de 2016 Estimado partícipe; Cerramos un mes de septiembre que ha finalizado con ligeros retrocesos en el contexto bursátil internacional pero que no deja grandes cambios con respecto al escenario alcista que barajamos para la renta variable a medio plazo. En el informe mensual remitido a principios de septiembre comentamos que el mercado se movía en un rango inusualmente estrecho, una situación que como era de esperar no se ha extendido mucho más en el tiempo y que ha finalizado en este pasado mes de septiembre. Ya hemos empezado a ver que los movimientos diarios del mercado son algo más notables que en verano en cuanto a magnitud. Esta circunstancia es probable que se extienda durante las próximas semanas, ya que hemos entrado en el que históricamente es el periodo más volátil del año y que va desde mediados de septiembre hasta principios de noviembre. Al final del presente informe hablaremos más detenidamente sobre esto ya que considero que es importante para el partícipe entender cómo funciona la volatilidad que va ligada irremediablemente a la renta variable. También nos detendremos en las razones por las que más allá de episodios puntuales de volatilidad, seguimos siendo optimistas con el comportamiento de la renta variable de cara a los próximos meses, pero antes, tal y como es costumbre me gustaría plasmar cuáles son los principios de inversión del fondo, ya que para mí, como gestor, es muy importante que los inversores sean conocedores de lo que hacemos y porqué lo hacemos, para, a partir de ahí, exponer mis inquietudes y expectativas respecto al mercado y cuáles son las posiciones del fondo y sus principales movimientos. A continuación, detallo los aspectos clave de nuestros principios de inversión. 1.- Estructura del fondo y estrategias que lo dirigen: En GPM International Capital utilizamos tres estrategias, dos de ellas seguidoras de tendencia en valores que darán un mayor peso en cartera a los mercados y sectores con mejor comportamiento del mundo. Esto permitirá al partícipe disponer de una cartera diversificada internacionalmente en los mercados con mejor comportamiento, evitándose así los problemas derivados de concentración de inversiones en mercados con mal comportamiento. Cabe destacar que sólo mantendremos los valores en cartera mientras estos sean capaces de sostener trayectorias alcistas. No nos casamos con ningún valor. Los valores que sean capaces de mantener sus tendencias alcistas seguirán con nosotros puesto que será síntoma de que nos están haciendo ganar dinero. Si cualquiera de ellos no sigue el rumbo previsto, será liquidado para buscar opciones de inversión que sí que sigan un rumbo favorable para las inversiones. Esta forma de proceder es fundamental para maximizar el beneficio y minimizar las pérdidas y, como no podía ser de otra forma, es uno de los pilares de la política del fondo. Invertiremos en los valores más destacados del mundo mientras nos hagan ganar dinero. Precisamente tomamos posiciones en este tipo de valores sobresalientes porque son los que más probabilidades de hacernos ganar dinero tienen. Ahora bien, como ya sabéis este es un mundo de probabilidades y no de certezas absolutas por lo que en el momento en que alguno de los valores en cartera no siga un rumbo favorable para nuestros intereses será liquidado. Todas las posiciones en compañías cotizadas pertenecientes a las estrategias seguidoras de tendencia tienen stop de salida. En lo que respecta a la tercera estrategia (que llamamos rotacional), nos permite rotar posiciones entre renta variable y renta fija. Esta estrategia, que como máximo ocupará un 25% del patrimonio del fondo, otorga mayor Gestión de Patrimonios Mobiliarios S.V. S.A. - Fernández de la Hoz, 64 • 28010 Madrid. [email protected] - +34 93 242 78 62 peso a los bonos cuando no ve un claro sesgo alcista en el mercado de renta variable. En el momento en que el comportamiento de la renta variable supera al de la renta fija en grado de inversión este sistema se sitúa del lado de la renta variable. 2.- Cartera actual Hecho un pequeño resumen de la hoja de ruta del fondo, comentaré que durante este mes liquidamos las posiciones que manteníamos sobre Clorox Co., Dr Pepper Snapple Group, Old Republic International Corp y Post Holdings Inc al no confirmar el rumbo alcista que buscamos en nuestras inversiones. También cerramos la posición abierta sobre Kellogg Co., valor que tras un primer intento de revalorización desde nuestra entrada a finales de junio empezó a perder el momento alcista, razón por la que ha sido cerrada al alcanzar el punto de salida con plusvalías del 1,01%. En la última página de este informe se pueden consultar tanto las empresas en cartera como la distribución sectorial actual del fondo. En lo que respecta a las nuevas entradas, hemos tomado posiciones en el sector asegurador estadounidense de la mano de Assurant Inc. Con esta entrada aprovechamos para aportar una mayor diversificación sectorial a la cartera dentro de un sector al que hasta el momento no teníamos exposición y cuyo comportamiento ha mejorado notablemente en las últimas semanas. También hemos aprovechado la mejoría en la fortaleza relativa de algunos mercados internacionales para empezar a aportar una mayor diversidad geográfica a la cartera. No hay duda de que el mercado estadounidense sigue entre los mercados más fuertes del mundo, pero considero que la exposición a las bolsas neoyorquinas que tenemos actualmente (57% teniendo en cuenta acciones en cartera más los futuros del S&P 500 del sistema rotacional) es idónea dado el contexto actual y que es importante aprovechar las oportunidades que se abren en otros mercados para diversificar geográficamente en bolsas que sean capaces incluso de comportarse mejor que las bolsas neoyorquinas. Entre las posiciones tomadas fuera de EEUU, a mediados de mes de septiembre aprovechamos que el mercado alemán logró fortalecerse para tomar posiciones en el sector de servicios sanitarios, concretamente en Fresenius SE. Gestión de Patrimonios Mobiliarios S.V. S.A. - Fernández de la Hoz, 64 • 28010 Madrid. [email protected] - +34 93 242 78 62 Gestión de Patrimonios Mobiliarios S.V. S.A. - Fernández de la Hoz, 64 • 28010 Madrid. [email protected] - +34 93 242 78 62 Como se puede ver en el gráfico superior, la germana Fresenius SE se sitúa en subida libre y su rendimiento es claramente superior al del promedio del mercado. También hemos seguido incrementando nuestra exposición al mercado canadiense, concretamente lo hicimos en el sector de productores de comida de la mano del valor Maple Leaf Foods Inc. cuyo sesgo alcista es impecable como se puede ver en el siguiente gráfico y que, como siempre, mantendremos en cartera mientras siga sumando plusvalías a nuestra cartera. En lo que respecta al sistema rotacional, mantenemos las posiciones alcistas abiertas a finales de agosto en futuros del S&P 500. Esta posición corresponde a la estrategia rotacional comentada al inicio del informe, estrategia que nos permite rotar posiciones entre renta variable y renta fija dependiendo del escenario del mercado. En la actualidad, este sistema rotacional de cara al mes entrante nos indica que debemos seguir asignando parte del capital del fondo al índice rector norteamericano, cuyo comportamiento en el último año supera al de la renta fija en grado de inversión. Por ello, a cierre de septiembre mantenemos posiciones en el futuro del S&P 500 con un peso del 17,89% de la cartera. 3. – Comentario del mercado Para finalizar me gustaría comentar algunos de los aspectos que considero más destacados a conocer por el inversor de cara a la recta final de año. El primero que me gustaría tratar es la volatilidad habitual que suele mostrar el mercado en estas fechas y que considero que es importante que conozca todo inversor en renta variable. Tras unas semanas muy tranquilas en verano, donde el mercado se ha movido en un rango muy estrecho, es habitual que los movimientos en los mercados empiecen a resultar de una mayor magnitud desde mediados de septiembre hasta mediados de noviembre. Para verlo, he recopilado datos desde el año 1950 del S&P 500 y he extraído el movimiento absoluto de cada una de las jornadas transcurridas desde 1950 hasta la actualidad. Los resultados se muestran en términos absolutos, es decir una cifra del 0,5% significa que la volatilidad media es del 0,5% (tanto al alza como a la baja). Con estos datos, podemos medir lo que es la volatilidad media diaria del mercado, y ver cuáles son los meses en los que hay más y menos movimiento en el mercado. Lo primero que cabe resaltar es que, de media, las jornadas desde 1950 hasta hoy en el S&P 500 han experimentado un movimiento promedio del 0,6559%. Teniendo en cuenta que ésta es la volatilidad media de cada día, se observa que existen tres meses en los que el rango de movimiento por jornada del S&P 500 es claramente superior a la media, siendo el mes de octubre el más volátil del año. Por unas razones u otras, en el transcurso de la historia, el mercado se ha movido más de lo habitual (tanto al alza como a la baja) en las fechas en las que nos encontramos y es algo que como inversores en renta variable debemos tener presente. La volatilidad absoluta no es ni buena ni mala, simplemente es un factor más del mercado que hay que saber que existe y asumirlo con naturalidad. Habitualmente la volatilidad se suele confundir con descensos, pero no tiene por qué ser así. Por ejemplo, los meses de octubre y noviembre, que como hemos visto son los que muestran una mayor volatilidad diaria, han cerrado en positivo desde 1950 en un 61% de las ocasiones en el caso del mes de octubre y en un 65,63% en el caso de noviembre. De hecho, el mes de noviembre es el segundo mes con más probabilidades alcistas del año (solo superado por diciembre que curiosamente también ostenta el título de ser el que experimenta jornadas menos volátiles). Por tanto, debemos ser conscientes de que estamos en el periodo más volátil del año y que no debe extrañarnos Gestión de Patrimonios Mobiliarios S.V. S.A. - Fernández de la Hoz, 64 • 28010 Madrid. [email protected] - +34 93 242 78 62 Gestión de Patrimonios Mobiliarios S.V. S.A. - Fernández de la Hoz, 64 • 28010 Madrid. [email protected] - +34 93 242 78 62 en absoluto que haya vaivenes en los mercados que afecten obviamente a los activos que tenemos en cartera. Ante estas situaciones, la paciencia y la perspectiva de largo plazo resultan las mejores aliadas de los inversores. Y hablando del rendimiento del mercado en las próximas fechas, también me gustaría comentar que el último trimestre ha demostrado en el transcurso de la historia ser con diferencia, el más rentable del ejercicio. Las cifras hablan por sí solas. En los 66 años transcurridos desde el ejercicio de 1950, desde la primera jornada de octubre y hasta cierre del año el S&P 500, ha cerrado con balance positivo en 52 ocasiones. Esto significa que en el 78,79% de las ocasiones, el cuarto trimestre del año finaliza con plusvalías para los inversores, con una rentabilidad promedio del 4,17% en tan solo estos tres meses. La siguiente tabla refleja las estadísticas del comportamiento promedio registrado por el índice S&P 500 en cada trimestre del año desde 1950 hasta hoy. Como se puede observar, el cuarto trimestre del ejercicio es históricamente el más rentable del año en los mercados. Aquí hay un hecho que me ha llamado la atención y que es digno cuanto menos de reflexión. Históricamente el mercado se vuelve más volátil justo en la época en la que empieza el periodo que tiende a ser el más rentable del año. Muchos inversores temen la volatilidad y asustados por los rangos elevados de la misma que suele haber en estas fechas terminan por salir del mercado perdiéndose así las alzas de fin de año. Este es un error que no podemos cometer, siempre y cuando el mercado siga mostrando el actual sesgo alcista, hay que saber convivir con estos movimientos y estar preparados para cuando el mercado acumule plusvalías. Sobra decir que es imposible saber con total seguridad si este año se cumplirán de nuevo las estadísticas de rentabilidad del cuarto trimestre o no, pero, atendiendo a la situación actual, considero altas probabilidades. En esta recta final de 2016 se mantienen muchos signos que siguen siendo positivos en lo que respecta a la salud del mercado y los flujos monetarios. Los bonos siguen manteniéndose con rentabilidades bajas. En contra de lo que muchos piensan, este es un escenario positivo para la renta variable a medio plazo, ya que el escaso atractivo de la renta fija empuja a los inversores a dirigir sus inversiones hacia la renta variable favoreciendo la continuidad del ciclo alcista. Históricamente los ciclos alcistas en la renta variable suelen entrar en problemas meses después de que los mercados de renta fija experimenten repuntes fuertes en sus rendimientos, causando un efecto llamada sobre el dinero existente en la renta variable. Este es un escenario que ahora mismo no tenemos. Mientras no se experimenten repuntes notables en la rentabilidad de los bonos soberanos, las probabilidades de un empeoramiento grave en las Bolsas de Valores mundiales (cambio de ciclo) son poco probables. Obviamente los mercados más débiles (a los que no tenemos exposición) pueden experimentar una mayor volatilidad ante cualquier incertidumbre puntual, pero en un contexto global, el ciclo alcista iniciado en el año 2009, más allá de episodios puntuales de consolidación, sigue gozando de buena salud. Gestión de Patrimonios Mobiliarios S.V. S.A. - Fernández de la Hoz, 64 • 28010 Madrid. [email protected] - +34 93 242 78 62 Una de las mejores herramientas disponibles, a la que me gusta recurrir para medir la salud del mercado, es la línea avance/descenso. Este indicador se basa en tomar nota de los valores que suben y restarle los valores que bajan en el principal mercado del mundo. De esta forma creamos una línea que permite generar un gráfico en el que, a diferencia de los índices, ningún valor pondera más que otro, todos suman o restan en la misma proporción, generando un indicador que representa un índice no ponderado, capaz de medir de forma más objetiva el comportamiento conjunto del mercado. En el siguiente gráfico, la línea avance/descenso es la representada con color rojo, mientras que la línea azul corresponde al índice estadounidense S&P 500. Tal y como muestra el gráfico, durante este verano la línea avance/descenso no solo acompaña la trayectoria alcista del mercado, sino que incluso le gana en fortaleza al propio índice rector, lo cual es un síntoma positivo que aumenta notablemente las posibilidades de seguir con las alzas en la renta variable, con sus respectivos y naturales descansos, claro está. La mayoría de valores empujan al alza, y esto es un síntoma de confianza en el mercado. Este entorno positivo sigue marcando nuestra exposición a las bolsas, ya que más allá de la volatilidad que suele envolver estas fechas, viene marcado por unos flujos monetarios favorables y una salud del mercado que acompaña la tendencia de fondo, y por tanto desde GPM International Capital seguiremos expuestos a títulos destacados mientras no se vean síntomas claros de cambio de ciclo en el mercado. Os recuerdo que ante cualquier duda o consulta estamos a [email protected] y en el teléfono 93 242 78 62 vuestra disposición en el e-mail Nos vemos el próximo mes. Atentamente; Ricardo González Fondo de inversión 1 OCTUBRE 2016 GPM GESTIÓN ACTIVA / GPM INTERNATIONAL CAPITAL Gestión de Patrimonios Mobiliarios S.V. S.A. - Fernández de la Hoz, 64 • 28010 Madrid. [email protected] - +34 93 242 78 62 ES01426300021 CARTERA DE VALORES 5,10% VALOR LIQUIDATIVO 9,70 € 5,02% 4,89% 4,90% 4,76% 4,75% 4,70% 4,69% 4,66% FILOSOFÍA 4,58% 4,53% 4,53% 4,39% 4,50% 4,28% 4,24% 4,30% 4,18% 4,13% 4,10% 4,10% 3,90% 3,70% GPM International Capital tiene una perspectiva internacional y basa la toma de decisiones en el análisis técnico y cuantitativo dando mayor peso en cartera a los mercados y sectores con mejor comportamiento del mundo. 3,50% Invertirá más del 75% en renta variable, sin que exista ninguna distribución predeterminada por tipo de activos, emisores, divisas o países, sector económico, capitalización bursátil. DATOS DEL FONDO Política de Inversión: RESUMEN INVERSIÓN NETA POR TIPO DE INSTRUMENTO Total RF contado ISIN compartimento: ES0142630021 0,00% Gestora: Caja/garantías/repos Renta variable internacional 13,87% Depositario: 86,13% Total renta variable 0,00% 10,00% 20,00% 30,00% 40,00% 50,00% 60,00% 70,00% 80,00% 90,00% 100,00% DISTRIBUCIÓN SECTORIAL SOBRE CAPITAL INVERTIDO EN ACCIONES Ventas al por menor 4,53% Inversis Gestión, SA, SGIIC (Banca March) Banco Inversis, SA (Banca March) Gestión delegada: Auditor: Divisa: Dividendos: Aseguradoras de vida 4,69% Constructoras y materiales de construcción 8,92% Tecnológicas software 5,02% Servicios sanitarios 9,65% Deloitte Euros Acumulación Inversión mínima: 10€ Órgano supervisor: CNMV Nº Registro: 4991 Electricidad 8,37% Servicios públicos 4,28% Servicios de soporte 4,10% REIT 4,18% GPM S.V. SA Industria 9,33% Productores de comida 4,66% Gestión (anual) sobre el patrimonio 1,25% Depositario (anual) sobre el patrimonio 0,1% Gestión (anual) sobre incremento valor 8% Suscripción 0% Reembolso 0% • Este documento no constituye una oferta o recomendación para la adquisición, venta o cualquier tipo de transacción con las participaciones del Fondo. Ninguna información contenida en él debe interpretarse como asesoramiento o consejo. Las decisiones de inversión o desinversión en el Fondo deberán ser tomadas por el inversor de conformidad con los documentos legales en vigor en cada momento. Las Inversiones de los fondos están sujetas a las fluctuaciones del mercado y otros riesgos inherentes a la inversión en valores, por lo que el valor de adquisición del Fondo y los rendimientos obtenidos pueden experimentar variaciones tanto al alza como a la baja y cabe que un inversor no recupere el importe invertido inicialmente. Rentabilidades pasadas no garantizan rentabilidades futuras. Pese a que la información utilizada en el análisis de valores se considera fiable, no se puede garantizar la exactitud de la misma y las valoraciones y proyecciones estimadas podrían no cumplirse. Las posiciones mostradas son a fecha de publicación COMISIONES del presente documento y son susceptibles de cambios sin previo aviso. Teléfono Madrid: +34 91 319 16 85 Teléfono Barcelona: +34 93 242 78 62 Email: [email protected] Fernández de la Hoz, 64 • 28010 Madrid - Rambla de Catalunya, 98 • 08008 Barcelona

© Copyright 2026