LA APLICACIÓN DEL IMPUESTO ESTATAL SOBRE DEPÓSITOS

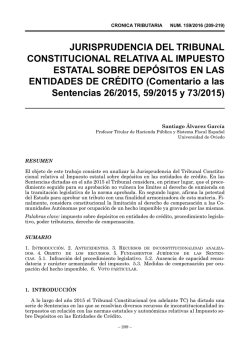

CRONICA TRIBUTARIA NUM. 159/2016 (35-76) LA APLICACIÓN DEL IMPUESTO ESTATAL SOBRE DEPÓSITOS EN ENTIDADES DE CRÉDITO Y EL PODER TRIBUTARIO DE LAS CC.AA. A LA LUZ DE LA RECIENTE JURISPRUDENCIA DEL TRIBUNAL CONSTITUCIONAL (*) Juan Calvo Vérgez Profesor Titular de Derecho Financiero y Tributario Universidad de Extremadura RESUMEN El presente trabajo tiene por objeto analizar las consecuencias que la creación por parte del Estado del Impuesto sobre Depósitos en entidades de crédito ha planteado en el marco del poder tributario de las Comunidades Autónomas, tanto de aquellas que ya habían creado su impuesto autonómico propio sobre depósitos en entidades de crédito con anterioridad a que el Estado asumiese el poder tributario inherente al citado gravamen, como de aquellas otras que procedieron con posterioridad a su creación. A tal efecto se analiza el contenido de la Ley 16/2012, de 27 de diciembre, y del Real Decreto-Ley 8/2014, de 4 de julio, así como el alcance del conjunto de pronunciamientos recientemente dictados por el Tribunal Constitucional a este respecto. Palabras clave: Impuesto sobre depósitos en entidades de crédito, poder tributario, Comunidades Autónomas, LOFCA, Tribunal Constitucional, Real Decreto-Ley. SUMARIO 1. LA APROBACIÓN DE LA LEy 16/2012, DE 27 DE DICIEMBRE, y LA REACCIÓN DE LAS DISTINTAS CC.AA. ANTE LA CREACIÓN DEL IMPUESTO ESTATAL. 2. LA PECULIAR SITUACIÓN DE LA COMUNIDAD AUTÓNOMA DE ExTREMADURA TRAS LA SENTENCIA DEL TC 2010/2012, DE 14 DE DICIEMBRE. 3. LA APROBACIÓN DEL REAL DECRETO-LEy 8/2014, DE 4 DE JULIO, y SUS CONSE- (*) El presente trabajo se enmarca en el Proyecto de Investigación «LA RESIDENCIA FISCAL COMO ELEMENTO VERTEBRADOR DE LOS DISTINTOS NIVELES DE IMPOSICIÓN EN EL ÁMBITO DE DERECHO COMÚN» (DER2015-63533-C4-3-P) financiado por el Ministerio de Economía y Competitividad y cuyo Investigador Principal es el Prof. Dr. D. Juan Calvo Vérgez. – 35 – ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 159-2016 CUENCIAS EN EL MARCO DE LA FINANCIACIÓN AUTONÓMICA. 4. ANÁLISIS DEL CONJUNTO DE SENTENCIAS DICTADAS AL RESPECTO POR EL TRIBUNAL CONSTITUCIONAL DURANTE 2015 y SU INCIDENCIA EN EL PODER TRIBUTARIO DE LAS CC.AA. 4.1. STC 26/2015, de 19 de febre- ro. 4.2. SSTC 30/2015, de 19 de febrero, 202/2015, de 24 de septiembre, y 108/2015, de 28 de mayo. 4.3. SSTC 59/2015, de 18 de marzo, y 73/2015, de 14 de abril. 4.4. SSTC 107/2015 y 111/2015, de 28 de mayo; 4.5. STC 211/2015, de 8 de octubre. 5. REFLExIONES FINALES. 1. LA APROBACIÓN DE LA LEY 16/2012, DE 27 DE DICIEMBRE, Y LA REACCIÓN DE LAS DISTINTAS CC.AA. ANTE LA CREACIÓN DEL IMPUESTO ESTATAL Como seguramente se recordará una de las principales novedades introducidas en su día por la Ley 16/2012, de 27 de diciembre, por la que se adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas y al impulso de la actividad económica, fruto de una Enmienda introducida por el grupo Parlamentario Popular durante la tramitación del Proyecto de Ley, fue la relativa a la creación de un nuevo Impuesto (estatal) sobre los Depósitos en las Entidades de Crédito con la pretensión de asegurar un tratamiento fiscal armonizado que garantice una mayor eficiencia en el funcionamiento del sistema financiero. Con efectos desde el 1 de enero de 2013 se creó el Impuesto sobre los Depósitos en las Entidades de Crédito. Dicho Impuesto es un tributo estatal de carácter directo que grava, en la forma y condiciones previstas legalmente, los depósitos constituidos en las entidades de crédito. El citado Impuesto es exigible en todo el territorio español, sin perjuicio de los regímenes tributarios forales de concierto y convenio económico en vigor, respectivamente, en los territorios históricos del País Vasco y en la Comunidad Foral de Navarra. (1) Constituye su hecho imponible el mantenimiento de fondos de terceros, cualquiera que sea su naturaleza jurídica, por los contribuyentes señalados legalmente y que comporten la obligación de restitución, a excepción de los fondos mantenidos en sucursales fuera del territorio español. Se encuentran exentos del Impuesto el Banco de España y las autoridades de regulación monetaria; el Banco Europeo de Inversiones; el Banco Central Europeo; y el Instituto de Crédito Oficial. El período impositivo será el año natural. No obstante, en el período impositivo en que se produzca el inicio de la actividad en territorio español el mismo comprenderá desde la fecha de comienzo de la actividad hasta el final del año natural. En todo caso, el período impositivo concluirá cuando el contribuyente cese en su actividad en territorio español. El Impuesto se devengará el último día del período impositivo. Son contribuyentes del Impuesto, en primer lugar, las entidades de crédito definidas en el art. 1 del Real Decreto Legislativo 1298/1986, de 28 de junio, sobre adaptación del (1) Acerca de los principales elementos configuradores de este Impuesto estatal nos remitimos a nuestros trabajos «La ‘guerra’ de los impuestos sobre depósitos en entidades de crédito», Actualidad Jurídica Aranzadi, núm. 859, 2013, pág. 5 y «La creación del nuevo Impuesto estatal sobre Depósitos en Entidades de Crédito: ¿un nuevo conflicto de competencia fiscal entre el Estado y las Comunidades Autónomas?», en la obra colectiva «Competencia fiscal y sistema tributario. Dimensión europea e interna». ThomsonReuters-Aranzadi, Pamplona, 2014, págs. 156 y ss. Igualmente puede consultarse, con carácter general el trabajo de MATA SIERRA, Mª. T. y CARBAJO NOgAL, C.: «Conflictos entre la Hacienda estatal y las autonómicas en el Impuesto sobre los Depósitos de las Entidades financieras», Quincena Fiscal, núm. 18, 2013 (consultado en www.aranzadidigital.es). – 36 –

© Copyright 2026