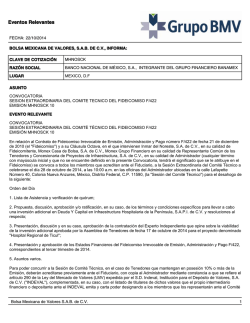

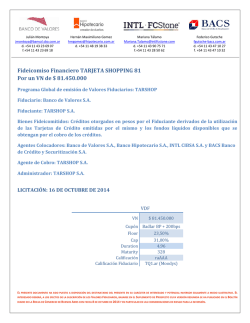

Borrador 12/6/98 - Bancor