Claves del día

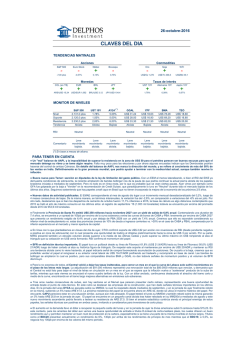

24-mayo-2016 CLAVES DEL DIA TENDENCIAS MATINALES Commodities Acciones S&P 500 Euro Stock Nikkei Bovespa Oro Soja + + - - - - + 12,25 ptos 1,72% -0,94% -0,79% US$/Oz 1.239 US$/Tn 383,7 US$/Bbl 48,4 CCL (en TS) EUR BRL JPY UST 10Y Alemania 10Y + - - + + - Monedas ARS/USD 13,97 USD/EUR 1,117 WTI Tasas de interés BRL/USD 3,56 JPY/USD 109,7 UST 10Y 1,84% 1,60% 2,00% Alcista AA17 4,08% 4,00% 5,50% Bajista Japón 10Y - 1,84% 0,17% -0,11% GGAL US$ 26,98 US$ 23,85 US$ 30,00 Alcista YPF US$ 20,85 US$ 16,90 US$ 21,50 Alcista BMA US$ 61,90 US$ 59,00 US$ 69,75 Alcista TEO US$ 17,68 US$ 16,80 US$ 20,00 Alcista Neutral Cerca de zona de Venta Neutral Cerca de zona de Compra Leve movimiento bajista. Leve movimiento bajista. Movimiento alcista. Leve movimiento bajista. MONITOR DE NIVELES Nivel Soporte Resistencia Tendencia RSI Comentario S&P 500 2.057,5 ptos 1.810,0 ptos 2.120,0 ptos Lateral (*) Neutral Leve movimiento alcista. Leve movimiento alcista. Leve movimiento alcista. (*) En base a mesas de afuera. PARA TENER EN CUENTA ● Como mencionamos en nuestro último Informe Semanal, el S&P 500 se encuentra en un proceso de repricing del ritmo de caída de tasas. Es notable como desde mediados de 2015 dicho índice no marca un nuevo máximo pero aun así nos encontramos a un descuento de sólo 3,6% vs. dicho máximo. Sólo una vez desde 1900 una tendencia alcista presentó una pausa tan larga como esta. El mercado se presenta lateral, pero desde la semana pasada la volatilidad de mercado se incrementa. El VIX (volatilidad implícita negociada sobre S&P500) marcó durante las últimas ruedas un movimiento alcista mientras el DXY mantiene una tendencia de corto, al alza iniciada a principios de mayo. Movimientos bruscos de monedas podrían conformar posibles catalizadores de mayor volatilidad de mercado. ● CABA lanza su licitación de títulos en US$ en el día de hoy. Tal como anticipamos en Informe Financiero y de Renta Fija de la semana pasada, el vencimiento designado fue finalmente de 10 años. La emisión será por US$ 250MM. En su momento anticipamos un spread vs. soberano de 75-100pb para deuda a 5 años notando que la curva de spreads es descendente (mayor duration, menor spread). En este sentido, esperamos un spread inferior, aplicable a esta emisión vs. AA26 (comparable en duration) de alrededor 50-75pb. El rendimiento exigido al día de ayer para el AA26 es de 7,16%, indicando un yield prospectivo para la emisión en la zona de 7,5-8,0% en US$. Éste justamente conforma hoy el IPT (initial Price talk). ● Durante la licitación del Lebacs del día de hoy, se esperan vencimientos por AR$ 60.000 millones aproximadamente. En base a lo observado en el mercado secundario de Letras, es esperable que el BCRA continúe con un movimiento descendente de tasas de interés y, en este contexto, recomendamos comenzar a priorizar plazos largos en AR$. La tasa larga forward t+35d que lleva a una situación de breakeven entre i) colocar a 252d y ii) colocar a 35d y reinvertir (para completar los 252 días de horizonte de inversión) asciende a 28-29% TNA, implicando una caída semanal promedio de 35pb en las próximas 5 licitaciones en el tramo largo. Pensamos que la baja monetización de la economía y la suba estacional de la demanda de dinero en junio-julio junto con señales claramente descendentes de inflación permitirán al BCRA continuar un sentido bajista de tasas de interés. La apreciación del tipo de cambio real es otro factor a considerar y que esperamos que perdure mientras flujos comerciales por la soja sean elevados (nos encontramos en el pico estacional del año) y no se observe una mejora de actividad que impulse importaciones, mejora que podría ser materializada una vez que caigan tasas de interés de referencia. ● Los US$ 822 millones de liquidación de soja (la semana pasada en base al CIARA-CEC) han generado la fuerza necesaria para complementar la gran baja que se observa en el spot, en mínimos desde enero. Durante la semana pasada el BCRA se mostró comprador acumulando US$ 527 millones. La pérdida de competitividad por medio de la apreciación y elevada inflación ytd, fuerza a ponerle un piso en la zona de AR$ 14. ● Se publicaron datos fiscales correspondientes al primer cuatrimestre del año. Se observa mayor disciplina fiscal así como mejoras en déficit primario si bien continúa siendo elevado, habiéndose reducido desde 5,4% hacia 4,8% del PBI. El déficit primario alcanzó AR$ 62.403 millones que presentaría una caída real anual del 27,5%, en base al comunicado del MECON. El crecimiento de ingresos corrientes se mantuvo en 29-30% anual (nominal), similar a meses pasados, principalmente gracias a contribuciones de la seguridad social. Los ingresos tributarios demostraron un des aceleramiento desde 29,5% hacia 26,8% anual entre marzo y abril. Sí observamos mejoras en cuanto al nivel de gastos fiscales (incluyendo gastos de capital) incurridos al haber presentado un crecimiento interanual de 24%, desde 28,3% en marzo. El déficit financiero ascendió a AR$ 51.641 millones, en comparación a AR$ 81.853 millones en 2015. ● En línea con nuestras perspectivas planteadas en Informe Semanal n° 1.060, el MECON anunció la ampliación del Bonar 2020 por hasta US$ 1.142,4 millones para cancelar pagos para programas de estímulo de gas. De poder colocar dicho total, el oustanding alcanzaría entre US$ 1.900-2.000 millones agregando a la liquidez del título. De hecho, observamos que el precio del título respondió favorablemente al haber disminuido levemente el spread AO20-AA17. ● PAMP lanza OPA para tenedores de acciones (Clase B) de Petrobras Argentina. Estos podrán optar entre las siguientes opciones: i) recibir un importe de dinero por acción que se estima en US$ 0,6574 por acción (sujeto a cambios leves de acuerdo al comunicado publicado) en base al Precio acordado con PBR (levemente por encima del precio ayer negociado en mercado), ii) un canje voluntario con una relación de canje establecida en base al precio promedio de cotización de PAMP y el precio en efectivo fijado para la OPA y iii) no aceptar ninguna de las alternativas anteriores quedando como accionistas de PESA. Contemplar que de las 662,4 millones de acciones B que no eran poseídas por PBR, 63% cotiza en bolsa mientras que el 36% restante se encuentra en el FGS. El importe máximo a capitalizar asciende a AR$ 320 millones. Nótese que de considerar una supuesta relación de canje en base al precio promedio de últimos días de negociación de PAMP, dicho aumento de capital supone que casi la totalidad de acciones flotando en mercado entraría en el canje (422,1 millones de acciones vs. 423,2 millones de floating). En el corto plazo, ello podría dificultar que la cotización de PAMP rompa al alza su canal lateral de entre US$ 19,8-22,8/ADR, debido a que cuanto mayor sea su precio, menor interés de entrar en el canje habrá, debiendo tener que recurrir a otras fuentes de financiamiento. En esencia, quitando la opción iii) mencionada arriba, PZE podrías ser asimilada como una opción put sobre PAM y tendría una relación inversa con la cotización de PAM; menor precio de PAM, mayores acciones me darán de ejercer opción de conversión. ● Dentro de los títulos en US$ hemos visto la fuerte suba de paridades, las cuales ahora se mueven con cautela debido al contexto internacional. Pese a esto, el spread que se observa entre la deuda soberana y de la Provincia de Buenos Aires se acerca a mínimos que habilitan el arbitraje desde DICA a BPLD. El máximo observado de diferencia de tasas alcanzó 160pb a principios de febrero y hoy es de 130pb. Teniendo en cuenta legislación y ratio deuda a producto, creemos que debería comprimir rendimiento el subsoberano, actualmente en 8,8% anual y cuyo spread promedio durante el último año fue de 30pb.

© Copyright 2026