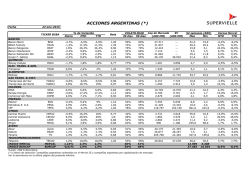

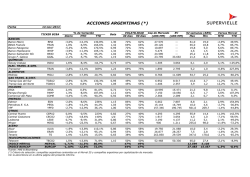

2015 IVQ