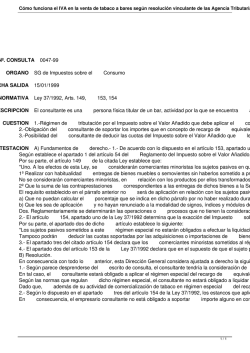

CONSULTAS VINCULANTES. Dirección General de Tributos (DGT)

A ALCÁNTARA, BLAY & DEL COSO ABOGADOS CONSULTAS VINCULANTES. Dirección General de Tributos (DGT) IRPF (Ley 35/2006) V0958-15 26/03/2015 NÚM. CONSULTA FECHA SALIDA CUESTIÓN PLANTEADA El consultante es propietario de un local comercial que tuvo alquilado hasta el 31-12-2014. En noviembre de 2012 el inquilino dejó de pagar la renta pactada, que, tras diversas gestiones de cobro, va a ser abonada, en tres plazos, en el año 2015. En las declaraciones del IRPF años 2012 y 2013 declaró el importe de las rentas no cobradas como rendimientos íntegros del capital inmobiliario, y, en la del año 2013 dedujo como gasto el importe de las rentas no cobradas correspondientes al ejercicio 2012. Imputación temporal tanto de las cantidades adeudadas como de las retenciones practicadas. CONTESTACIÓN En el periodo impositivo 2014 el consultante deberá computar como rendimientos íntegros del capital inmobiliario las doce mensualidades correspondientes al año 2014 y podrá deducir como saldo de dudoso cobro las doce mensualidades declaradas y no cobradas correspondientes al año 2013, e incluso, las mensualidades no cobradas correspondientes a 2014 que cumplan el requisito temporal previsto en el artículo 13.e) del RIRPF. En caso de cobro en el período impositivo 2015 de todas las cantidades adeudadas, deberá computar como rendimiento del capital inmobiliario de dicho ejercicio las cantidades deducidas como saldo de dudoso cobro en los periodos impositivos 2013 y 2014. En el mismo periodo impositivo, 2015, podrá deducir el importe de las retenciones practicadas sobre la totalidad de las rentas satisfechas. V0809-15 NÚM. CONSULTA FECHA SALIDA CUESTIÓN PLANTEADA 13-03-2015 La consultante es uno de los 5 socios profesionales de una sociedad de responsabilidad limitada. La sociedad presta servicios a una cooperativa que tarda en pagarle dichos servicios varios meses. En ese momento, la sociedad paga a los socios los servicios profesionales prestados. ¿la consultante puede aplicar el criterio de cobros y pagos para la imputación de los rendimientos de su actividad profesional que le satisface la sociedad? Normativa vigente en el ejercicio 2014 en que se formula la consulta. CONTESTACIÓN Los rendimientos de actividades económicas se imputarán, con carácter general, al período impositivo del devengo, con independencia del momento en que se abonen, salvo que se hubiera optado por el criterio de cobros y Paseo de Gracia 39, 08007 Barcelona. 1 Tel 93.487.60.78 Fax 93.272.49.54 A ALCÁNTARA, BLAY & DEL COSO ABOGADOS pagos, en cuyo caso tales rendimientos se imputarían en el período impositivo en que se abonen. Los requisitos para la aplicación del criterio de cobros y pagos se recogen en el artículo 7.2 del RIRPF. En la medida que la consultante cumpla los requisitos, podrá optar por la aplicación del criterio de cobros y pagos, criterio que deberá aplicarse a todos los rendimientos de actividades económicas obtenidos por ella. V0734-15 NÚM. CONSULTA FECHA SALIDA 06-03-2015 La consultante ha obtenido, en 2014, de la Xunta de Galicia una subvención para la promoción del empleo autónomo. CUESTIÓN PLANTEADA Entre los requisitos exigidos para la concesión de la subvención se encuentra realizar una inversión mínima de 3.000 € en inmovilizado material, así como realizar la actividad durante al menos dos años. Tratamiento fiscal de la subvención. De acuerdo con lo dispuesto en la normativa que regula la mencionada subvención, aunque entre los requisitos exigidos para la concesión de la misma se exija acreditar una inversión en inmovilizado fijo necesario para el desarrollo de la actividad, la finalidad de la misma es el fomento de la creación de empleo estableciendo una renta de inserción , es decir, la de asegurar unos ingresos durante el inicio de la actividad y puesta en marcha de la iniciativa empresarial o profesional, por lo que estamos ante una subvención corriente. CONTESTACIÓN La subvención deberá imputarse en el período impositivo en que se devengue. Esta circunstancia se producirá en el período impositivo que comprenda la fecha de la resolución concesionaria definitiva de la misma, es decir, cuando se reconozca en firme la concesión de la subvención y se cuantifique la misma, es decir, en el caso planteado en 2014. No obstante, si el consultante hubiese optado por el criterio de cobros y pagos, en los términos previstos en el artículo 7.2 del Reglamento del IRPF, aprobado por el RD 439/2007, que establece la opción de utilizar el criterio de cobros y pagos para imputar temporalmente los ingresos y gastos derivados de rendimientos de actividades económicas, la subvención deberá imputarse en el período impositivo en que se produzca el correspondiente cobro de la misma. V0731-15 NÚM. CONSULTA FECHA SALIDA 06-03-2015 Cooperativa de trabajo asociado dedicada al transporte de mercancías por carretera. En el desarrollo de la mencionada actividad, los socios trabajadores tienen que desplazarse fuera del municipio en que queda localizada la cooperativa, CUESTIÓN PLANTEADA reembolsando, en su caso, la cooperativa a los socios los gastos incurridos en los desplazamientos. Aplicación a dichos importes del art.9 del Reglamento del IRPF, que declara exceptuadas de gravamen determinadas cantidades Paseo de Gracia 39, 08007 Barcelona. 2 Tel 93.487.60.78 Fax 93.272.49.54 A ALCÁNTARA, BLAY & DEL COSO ABOGADOS destinadas por la empresa para gastos de locomoción, manutención y estancia de sus empleados, y su sometimiento a retención. En consecuencia: CONTESTACIÓN Si la cooperativa pone a disposición de sus socios de trabajo los medios para que éstos puedan realizar sus funciones, es decir, proporciona el medio de transporte y, en su caso, el alojamiento y la manutención, no existirá renta para los mismos, pues no existe ningún beneficio particular para estos socios. Si la cooperativa reembolsa a los socios de trabajo los gastos en los que han incurrido en los desplazamientos para prestar sus servicios y éstos no acreditan que estrictamente vienen a compensar dichos gastos, o les abona una cantidad para que éstos decidan libremente cómo realizarlos, estamos en presencia de una renta dineraria sujeta a retención, circunstancia que también concurriría respecto a los gastos de representación. V0724-15 NÚM. CONSULTA FECHA SALIDA 06-03-2015 La universidad en la que trabajaba el consultante como docente tenía establecido (por acuerdo del Consejo de Gobierno de 20 de diciembre de 2006) un incentivo de jubilación voluntaria para el personal docente funcionario para cuyo acceso se exigía el requisito de haber prestado un mínimo de 15 años de servicio a la universidad. El consultante solicitó la jubilación CUESTIÓN PLANTEADA voluntaria con efectos desde el 30 de septiembre de 2010 reconociéndole la universidad el derecho al cobro de dicho incentivo mediante resolución de 15 de diciembre de 2010. El incentivo sería abonado en cinco plazos siendo el primer pago en junio de 2011 y el último en junio de 2015. Aplicación al incentivo de la reducción del 40 % prevista en el artículo 18.2.a) de la Ley del IRPF. La presente contestación se formula con arreglo a la normativa vigente en el periodo impositivo 2014, en el cual la consulta fue formulada. CONTESTACIÓN En consecuencia, en el presente supuesto, el hecho de tratarse de una gratificación (el incentivo) en la que no se aprecia periodicidad y recurrencia y con un período de generación superior a dos años en la doble condición referida en el párrafo anterior (por una parte, su obtención, que es consecuencia de la jubilación voluntaria anticipada, lo que comporta ya unos determinados requisitos de antigüedad, exige el haber cumplido en el momento de la jubilación anticipada al menos 15 años de servicios a la Universidad otorgante y, por otra parte, su normativa reguladora tiene su vigencia en su configuración actual desde 1 de enero de 2004) conlleva que le resulte aplicable la reducción del 40 por ciento que se recoge en el artículo 18.2 de la Ley del 35/2006, siempre que se cumpla además lo dispuesto en el artículo 11.2 del Reglamento del Impuesto En el supuesto planteado, los rendimientos se perciben de forma fraccionada por lo que para la aplicación de la reducción del 40 por ciento, se exigirá, Paseo de Gracia 39, 08007 Barcelona. 3 Tel 93.487.60.78 Fax 93.272.49.54 A ALCÁNTARA, BLAY & DEL COSO ABOGADOS de acuerdo con lo anteriormente dispuesto, la doble condición de que el cociente entre la antigüedad requerida para el cobro del incentivo y el número de periodos impositivos de fraccionamiento, y el cociente entre el número de años de vigencia de la norma que lo regula y el número de periodos impositivos de fraccionamiento, sea superior a dos. En este caso, si bien el cociente entre la antigüedad requerida (15 años) y el número de periodos impositivos de fraccionamiento (5 periodos – 2011, 2012, 2013, 2014 y 2015-) es superior a dos, no lo es el cociente resultante de dividir los años de vigencia de la norma (desde 1 de enero 2004 hasta finales de 2010, fecha en que se reconoce el derecho al incentivo, es decir, aproximadamente siete años) y el número de periodos impositivos de fraccionamiento (cinco). Por lo tanto, a las cantidades percibidas por el consultante por el mencionado concepto no les resultará de aplicación la reducción del 40 % prevista en el artículo 18.2.a) de la LIRPF. V0629-15 NÚM. CONSULTA FECHA SALIDA 20-02-2015 Un trabajador ha solicitado la aplicación de un tipo superior de retención al que le corresponde según la normativa del CUESTIÓN PLANTEADA IRPF. ¿Puede solicitarse un tipo de retención superior al tipo marginal máximo previsto en el Reglamento? La presente contestación a la consulta planteada, se realiza conforme a la normativa del Reglamento del IRPF vigente a partir de 1 de enero de 2015 Se hace preciso señalar que de acuerdo a lo establecido reglamentariamente sobre el cálculo del tipo de retención y sus posibles regularizaciones, el tipo de retención máximo es el del 45%, si bien, para el periodo impositivo de 2015 se incrementará al 47%, conforme a la disposición transitoria decimotercera del Reglamento del Impuesto, por lo que el tipo de retención máximo para dicho año pasa a ser el del 47%. CONTESTACIÓN Por otra parte, conveniente señalar al respecto, que el artículo 87regularización del tipo de retención- del Reglamento, en su apartado 5, dispone que “en ningún caso, cuando se produzcan regularizaciones, el nuevo tipo de retención aplicable podrá ser superior al 45 %”. El 47%, como antes se indicó, para el ejercicio de 2015. En definitiva, no puede solicitarse por parte de los trabajadores un tipo de retención superior al tipo marginal máximo que figura en la escala del artículo 85 del Reglamento, dada su inexistencia. NÚM. CONSULTA FECHA SALIDA V0390-15 02-02-2015 Consultante divorciado en 2007, es propietario de una mitad indivisa del inmueble en el que reside con sus hijos y que constituye su vivienda habitual; viene satisfaciendo el 100% de los pagos relacionados con el préstamo hipotecario CUESTIÓN PLANTEADA empleado para su adquisición y obtenido solidariamente con su ex cónyuge dado que este no está satisfaciendo el 50% de los mismos, a lo cual quedó obligado en la sentencia judicial de divorcio en razón a la mitad indivisa de la cual sigue siendo propietario. ¿Posibilidad de practicar la deducción en función de la Paseo de Gracia 39, 08007 Barcelona. 4 Tel 93.487.60.78 Fax 93.272.49.54 A ALCÁNTARA, BLAY & DEL COSO ABOGADOS totalidad de las cantidades que destina a amortizar el 100% del préstamo que grava su vivienda habitual y no únicamente en función del 50% que le corresponde en virtud de su participación en el préstamo y de su porcentaje de propiedad de la vivienda? En el presente caso, el consultante es propietario de una mitad indivisa de la vivienda que constituye su vivienda habitual, siendo su ex cónyuge propietario de la otra mitad indivisa. CONTESTACIÓN Respecto del préstamo concedido a ambos por la entidad financiera para adquirirla, el consultante tendrá derecho a la deducción en función de las cantidades que por dicho préstamo satisfaga en cada vencimiento y que se correspondan con la parte que del mismo, en calidad de titular solidario, destinó a su adquisición del pleno dominio. Esto es, la mitad de las cantidades satisfechas, pues la otra mitad del préstamo hipotecario no puede entenderse que lo destinara a la adquisición de su derecho al ser deudor la otra persona prestataria, su ex cónyuge. Las cantidades que pudiera satisfacer por esta otra mitad del préstamo tendrán la consideración de préstamo o, en otro caso, de donación a favor del otro adquirente. V0285-15 NÚM. CONSULTA FECHA SALIDA 26-01-2015 El consultante es propietario de una vivienda de uso turístico. Tributación en el IRPF de las cantidades que perciba CUESTIÓN PLANTEADA por el alquiler de dicha vivienda. Además, se plantea cuál sería la tributación en el caso de que la vivienda no sea propiedad del consultante, es decir, en el supuesto de que la alquilara para posteriormente subarrendarla. La presente contestación se realiza conforme a la normativa vigente en el periodo impositivo 2014, que es en el que se formula la consulta. CONTESTACIÓN Las rentas derivadas del subarrendamiento de la vivienda tendrán para el consultante la consideración de rendimientos del capital mobiliario, salvo que supongan la ordenación por cuenta propia de medios de producción y de recursos humanos con la finalidad de intervenir en la producción o distribución de bienes o servicios, elementos definitorios de una actividad económica, en cuyo caso, los rendimientos obtenidos por subarrendamiento se calificarán como rendimientos de actividades económicas, lo que concurriría en el supuesto de que se prestaran servicios complementarios propios de la industria hotelera. V0048-15 NÚM. CONSULTA FECHA SALIDA 12-01-2015 En 2013, la madre del consultante obtuvo unos rendimientos del capital mobiliario negativos, que están pendientes de CUESTIÓN PLANTEADA compensar. Al haber fallecido la madre del consultante el 19-07-2014 sin efectuar la compensación y siendo heredera de esta última, se Paseo de Gracia 39, 08007 Barcelona. 5 Tel 93.487.60.78 Fax 93.272.49.54 A ALCÁNTARA, BLAY & DEL COSO ABOGADOS pregunta si tiene derecho a heredar el importe que le corresponda del saldo negativo de los rendimientos del capital mobiliario negativos pendientes de compensar y si puede aplicar en sus declaraciones la pérdida patrimonial la cantidad que le corresponda de dichos rendimientos negativos. Al fallecer la madre de la consultante el 19 de julio de 2014, en dicha fecha terminó el período impositivo 2014 para la misma, por lo que sus sucesores estarán obligados a presentar, en el año siguiente al fallecimiento y durante el plazo reglamentario, la declaración por el IRPF, período impositivo 2014, correspondiente a la fallecida, en los términos que establecen los artículos 96 y 97 de la LIRPF. CONTESTACIÓN Los rendimientos del capital mobiliario negativos que la fallecida tuviera pendientes de compensar en 2013 pueden compensarse, total o parcialmente, en la declaración por el IRPF correspondiente al período 2014, en los términos antes expuestos. Los rendimientos del capital mobiliario negativos no compensados corresponden únicamente al contribuyente que los ha obtenido, no siendo objeto de transmisión, por lo que no existe ningún derecho transmisible “mortis causa” que integre la herencia de la fallecida, ni sus herederos pueden compensar dichos rendimientos en sus declaraciones individuales por el IRPF. Paseo de Gracia 39, 08007 Barcelona. 6 Tel 93.487.60.78 Fax 93.272.49.54

© Copyright 2026