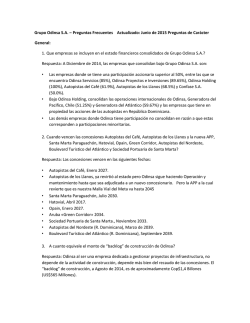

Descargar Presentación Corporativa 2015 - grupo

Presentación Corporativa Abril de 2015 1. Sector de la Infraestructura 2. Odinsa y su Experiencia 3. Plan Estratégico 2015 4. Cifras Relevantes 5. Asociaciones Público Privadas – APP 6. Otros Proyectos Nacionales e Internacionales 2 CONFIDENCIAL Entorno de la Industria 3 CONFIDENCIAL Entorno de la Industria En términos generales, la infraestructura en Latina América presenta una gran falencia con respecto a los países industrializados. Colombia presenta una brecha mayor que la gran mayoría de países en la región. Se encuentra en el puesto 108 de 144 países en el mundo y desde el último reporte Colombia mejoro 9 posiciones en el ranking. Es necesario cerrar esta brecha para ser un competidor estratégico en el mercado global. 4 CONFIDENCIAL Entorno de la Industria De acuerdo al WEF, las economías emergentes deben invertir cerca del 6% de su PIB para poder soportar tasas altas de crecimiento económico. En el caso de América Latina, se estima que esta tasa debe ser cercana al 3% del PIB. El estado Colombiano, consciente de esta realidad, espera poder alcanzar este nivel de inversión, medido como porcentaje del PIB, en 2015 a través de inversiones cercanas a los $18 Billones o US$9,3 Billones. De estos $6 Billones (US$3,1 Billones) mediante Obra Pública y $12 Billones (US$6,2 Billones) a través de Concesiones. 5 CONFIDENCIAL Entorno de la Industria Source: National Planning Department Hasta el momento la inversión en infraestructura ha estado concentrada en el sector energético, donde el país cuenta con un muy buen sistema como resultado de la buena institucionalidad creada para el sector. El gobierno Colombiano espera replicar el éxito alcanzado en este sector creando un entorno favorable para el desarrollo de la infraestructura de transporte. 6 CONFIDENCIAL Industry Highlights Doubled in two years Source: ANI. En lo últimos años el ritmo de ejecución ha crecido bastante, pero está aún lejos de los niveles requeridos para cerrar la brecha. 7 CONFIDENCIAL Entorno de la Industria Source : ANI . La ANI sigue trabajando en el las concesiones de cuarta generación. Vale la pena anotar que las APP de Iniciativa Pública planteadas requieren recursos significativos del estado, mediante el pago de vigencias futuras, para que los proyectos sean viables desde el punto de vista financiero. A la fecha, el gobierno ha adelantado el proceso de precalificación para diez y nueve proyectos, cuatro denominados «Victorias Tempranas», cinco denominados «Autopistas de las Prosperidad» y 10 denominados «Segunda Ola», que suman $25,2 Billones (US$13,1 Billones). A la fecha nueve han sido adjudicados. En 2015 se espera se adjudique 10 proyectos de los denominados de «Segunda Ola». Asimismo el gobierno planea sacar la tercera ola en la segunda 8 CONFIDENCIAL mitad de 2015. Entorno de la Industria Group 1 * 2 3 Est. Capex $ 917,8 $ 1.238,6 $ 1.130,1 Km. 190,1 31,8 153,8 Award Date Awarded to Adj. 06/03 MHC - MECO Adj. 12/05 Episol - Iridium Shikun - Grodco Ing. Civiles 4 * Cartagena - Barranquilla 5 Autopista Conexión Norte $ $ 959,3 982,6 159,1 145,0 Adj. 07/02 6 * Río Magdalena 2 7 * Conexión Pacífico 1 8 * Conexión Pacífico 2 $ 1.372,6 $ 1.790,3 $ 912,6 144,0 53,8 97,8 Adj. 10/22 OHL Adj. 06/03 9 10 11 12 13 14 15 16 17 18 19 20 $ $ $ $ $ $ $ $ $ $ $ $ $ Adj. 07/15 146,2 180,0 Ofertas 05/22 245,0 Ofertas 06/05 447,0 Ofertas 04/30 79,7 Ofertas 05/15 75,8 Ofertas 05/08 137,2 Ofertas 04/17 264,1 Ofertas 04/24 202,6 Ofertas 04/10 212,0 Ofertas 05/29 156,0 Aplazado 190,9 Aprob. MHCP&DNP 3.121 Episol - Iridium Odinsa-MincivilCondor-TermoIcein-Mota MHC - MECO * * * * * Corridor Honda - P. Salgar - Girardot Mulalo - Loboguerrero Perimetral Oriente Conexión Pacífico 3 Autopista al Mar 1 Autopista al Mar 2 Santana - Neiva Rumichaca - Pasto Popayán - S. de Quilichao Trans. Del Sisga Villavicencio - Yopal P. del Hierro - Palmar Bucaramanga-Barranca-Yondó Autopista al Rio Magdalena 1 Neiva Girardot Total ====> 1.299,8 1.456,8 1.534,9 1.502,9 1.633,0 1.190,9 491,6 1.884,7 448,8 1.774,1 2.130,0 1.347,5 24.651 Adj. 07/23 Adj. 10/17 Adj. 05/22 MHC - MECO KMA-Equipo Uni.Valores y ContratosOrtiz Construcciones «Primera Ola» Más de Cop$10,6 Billones (US$4,4 Billones) de Capex y 1,121 Km Intervenidos. «Segunda Ola» Más de Cop$12,9 Billones (US$5,0 Billones) de Capex y 1,483.4 Km Intervenidos. 9 Fuente: ANI . CONFIDENCIAL Entorno de la Industria Igualmente, en lo últimos meses la ANI ha puesto gran empeño en sacar adelante proyectos bajo el mecanismo de APP de Iniciativa Privada, los cuales se vuelven cada vez más relevantes en el actual entorno fiscal El gobierno ha recibido un numero significativo de propuestas, como se muestra a continuación; 61 propuestas recibidas en total 36 propuestas rechazadas por diferentes motivos. 21 propuestas aceptadas. De las 21 aceptadas, 8 están en pre-factibilidad y 13 están en etapa de factibilidad. De las 13 que se encuentran en factibilidad, 2 ya fueron adjudicadas y 3 se encuentran en etapa de Selección Abreviada. Los proyectos adjudicados o en Selección abreviada son: Ibagué - Cajamarca (adjudicado el 01/16/2015) – Cop$1,02 Billones. Meta Malla Vial (adjudicado a Odinsa el 04/06/2015) – Cop$1,26 Billones. Chirajara – Villavicencio (Selección Abreviada) – Cop$1,9 Billones. Conexión Cesar – Guajira. Cambao – Manizales (Selección Abreviada) – Cop$1,33 Billones 10 CONFIDENCIAL Odinsa y su Experiencia 11 CONFIDENCIAL Odinsa en un Vistazo • Organización Colombiana, dedicada a la estructuración, promoción, gestión y desarrollo de grandes proyectos de infraestructura en Latinoamérica. • 22 años de experiencia. Fundada en 1992 por empresas del sector de construcción e ingeniería con los mejores resultados para clientes y accionistas. • Líder del sector de Infraestructura en Colombia. • Única empresa del sector en Colombia totalmente independiente, con una base diversificada de accionistas, administración profesional y prácticas de buen gobierno. • Ha participado exitosamente en la construcción y concesión de vías urbanas, autopistas, aeropuertos, centrales de energía, vías férreas y proyectos inmobiliarios. • Presencia en 5 países de América Latina y el Caribe. • Ventas de Cop$873.978 millones (US$453,3 millones), EBITDA de Cop$280.168millones (US$145,3 millones), Beneficio • Neto Cop$91.696 millones (US$47,6 millones), en 2013 Dimensión Financiera: • Ventas de Cop$919.906 Millones (US$459.9 Millones), EBITDA Cop$323.070 Millones (US$161,5 Millones), Beneficio Neto Cop$102.200 Millones (US$51,1 Millones) y Deuda Total/ EBITDA de 1.2x, para el año fiscal 2014, en el Consolidado. • Calificación AA (Perspectiva Estable), de Fitch Rating, a emisión de bonos locales. • Acción transada en la Bolsa de Valores de Colombia. • Capitalización de Mercado de Cop$1,45 Trillones (US$604,8 millones) a Diciembre 31de 2014. Capitalización bursátil alcanzó $ 1.64 Trillones (US$ 859,6 millones), el 29 de mayo de 2013 y a disminuido por la baja en el mercado accionario local y las tasas de cambio. 12 CONFIDENCIAL Nuestra Historia 1992 Grupo Odinsa fue fundada Cero Ingresos en 1992. Cero concesiones y 4 empleados 1994 1998 Adjudicación de las primeras concesiones viales: 1) Santa MartaRiohachaParaguachón (1994) 2) Autopistas de Los Llanos (1994) 3) Autopistas del Café (1997) 4) Hatovial (1998) 2000 2001 2002 Desarrollo del primer proyecto internacional: Autopistas del Nordeste en República Dominicana. Adjudicación del primer proyecto férreo: Fenoco. Inicio del primer desarrollo inmobiliario: La Pastorita. Primera emisión de bonos en el mercado colombiano por US$20mm – con calificación AA+. Inversión en el primer proyecto de vivienda de interés social: Ciudadela Primavera. Adquisición del 50% de participación en Autopistas de Los Llanos y Santa Marta Paraguachón a BBVA. 2003 2004 Desarrollo del primer proyecto de transporte masivo: 2ª fase de Transmilenio Inicio de Internet por Colombia proveedor de Internet satelital en lugares remotos de Colombia. 2005 Inscripción de las acciones en la Bolsa de Valores de Colombia. Inicio del 2o proyecto de Internet. Termina la 2a fase de Transmilenio y Metrodistrito, la sociedad concesionaria, hace una emisión de bonos por US$60mm calificados AAA. 13 CONFIDENCIAL Nuestra Historia 2006 Adjudicación de la concesión del Aeropuerto El Dorado. Autopistas del Nordeste emite bonos por US$162MM, en mercado internacional. Venta de la participación en Fenoco Incremento de la participación en Autopistas del Café a 50.01% 2007 2009 2010 2008 Adjudicación de Boulevard Turístico del Atlántico, R. Dominicana. Incursión en sector energético vía Generadora del Atlántico en Panamá. Adjudicación de parte de la fase 3 de Transmilenio. Expansión del negocio de energía con Generadora del Pacifico en Chile Fortalecimiento del liderazgo en Internet satelital con la concesión Internet por América. Adjudicación del proyecto Viadom en R. Dominicana Ampliación de las concesiones Santa Marta Paraguachón y Autopistas del Café bajo el CONPES 3535. BTA (R. Dominicana): Cierre Financiero con banca multilateral (US$ 153MM) Adjudicación de Autopistas de las Américas (COP$1.2 Billones) 2011 Adjudicación concesión para el manejo de peajes del Invías, a nivel nacional. Incremento de la participación en Generadora del Pacífico a 51% Diseño de la estrategia corporativa: Plan de Mejora de la Gestión. 2012 Adquisición del 10.7% de la Sociedad Portuaria Regional de Santa Marta S.A. Cierre financiero con banca multilateral US$390MM, Concesión Aeropuerto El Dorado. Incremento de la participación en Generadora del Atlántico a 59.6% 14 CONFIDENCIAL Nuestra Historia 2013 2014 2015 Adjudicación en Aruba: “Green Corridor”, marcando inicio de operaciones en las Antillas Holandesas. Adjudicación de la concesión Pacifico 2. Primera adjudicación bajo el programas de 4G. Se aprueba la ampliación voluntaria del aeropuerto El Dorado, con una inversión de US$200 Millones. Adquirimos u 12% adicional en Autopistas de Café. Se termina la fase de modernización del aeropuerto El Dorado. La APP de Vías de los Llanos fue adjudicada el 9 de abril. La ANI aprueba la factibilidad el proyecto de APP de Iniciativa Privada de Vías de los Llanos. 15 CONFIDENCIAL Grupo Odinsa - Descripción Unidades de Negocio Concesiones Viales Concesión, operación y recaudo de peajes Generación de Energía Odinsa Construcción, O&M Aeropuertos y Puertos 16 CONFIDENCIAL Concesiones Viales Concesiones Viales • Inversión en nueve concesiones con 1,673 km de carreteras en Colombia, R. Dominicana y Aruba. • Por las infraestructuras operativas circulan más de 150,000 vehículos diariamente. • La mayoría de las concesiones incluyen garantías de ingresos. • El promedio ponderado de vida restante de las concesiones es 21 años (a partir de 12/31/2014). 1. Autopistas de Café 2027. 2. Santa Marta Paraguachón 2030. 3. Américas 2015. 4. Hatovial 2017. 5. Conexión Pacifico 2 (a la espera del cierre financiero) 6. Vías de los Llanos (a la espera de la firma del contrato) 7. Autopistas del Nordeste (R. Dominicana) 2039. 8. Boulevard Turístico del Atlántico (R. Dominicana) 2039. 9. Aruba «Green Corridor» 2034. 17 CONFIDENCIAL Servicios de Construcción y Operación Construcción, operación y mantenimiento • • • Gestión de Proyectos en casi todas las áreas de la infraestructura. Construcción, operación y mantenimiento de activos de infraestructura Además de los servicios de construcción de las concesiones vigentes, el «Backlog» llega a aproximadamente $600,000 Millones (US$251 Millones). 18 CONFIDENCIAL Concesiones Aeroportuarias y Portuarias Aeropuertos Puertos Concesión Aeropuerto Internacional El Dorado: • Participación de 35% en concesionario Opaín S.A. • Un proyecto de más de US$1,100 millones. • Primer aeropuerto en términos de carga y el segundo en términos de pasajeros en Sur América. • Pasajeros movilizados: 25,0 Millones de pasajeros en 2013 y 27,0 Millones en 2014. • 600k toneladas de carga transportada en 2014. Concesión Sociedad portuaria de Santa Marta: • Durante el año 2014 el Puerto de Santa Marta se consolidó como el terminal de mayor eficiencia en el país en operaciones de granos y vehículos. • Horizonte de la concesión: 2033. • Operación de Granel Sólido, Carbón, Carga General y Cruceros. En granel sólido, durante el año 2014 se alcanzó el máximo registro histórico de granel movilizado con 1,758 millones de toneladas distribuidas entre gráneles vegetales, barita y cemento Clinker. • En 2013, la Sociedad Portuaria de Santa Marta se constituyó en el primer puerto, fuera de Europa, en obtener la certificación ECOPORT, la cual reconoce a los puertos por su protección del medio ambiente. Tocumen Airport - Panamá: • Expansión del Terminal y plataformas. 19 CONFIDENCIAL Energía Energía PANAMA Generadora del Atlántico - GENA (Panamá) • Participación Odinsa: 59.7% • Ubicada en la zona de Colón en Panamá. • Capacidad de 150 MW, equivalentes al 9% de la capacidad del sistema. • Los ingresos de GENA se generan por cargos de capacidad instalada. Generadora del Pacífico – GENPAC (Chile) • Participación Odinsa: 51% • Ubicada en la tercera región - Copiapó Chile. • Capacidad de 96 MW, equivalentes a al 1% de la capacidad del sistema. • 60 Motores de 1,66 MW de potencia. • Los ingresos de GENPAC se generan por cargos de disponibilidad. CHILE 20 CONFIDENCIAL Operación de Recaudo Operación de Recaudo • • • • • • A través de su subsidiaria, Odinsa PI, se ha convertido en un importante contratista de recolección de peajes. En la actualidad opera un contrato para el recaudo en las vías propiedad del gobierno. El Valor del Contrato es de $255.000 Millones y la fecha esperada de terminación de 2016. Adicionalmente Odinsa recauda los peajes en las concesiones propias , Autopistas del Café y de Los Llanos. 39 estaciones de peajes en operación con 95 casetas de cobro, para el contrato con Invias, y 12 estaciones para las concesiones de Llanos y Café. Alrededor de 928 empleados directos. A Diciembre de 2014, se ha recaudado para el Invias, desde el inicio del contrato, cerca de $1.36 Billones de pesos. 21 CONFIDENCIAL Consideraciones Estratégicas 22 CONFIDENCIAL Consideraciones Estratégicas CONFIDENCIAL 23 Consideraciones Estratégicas Tema Dominante Grupo Odinsa Odinsa es un líder en el desarrollo del mercado de concesiones públicas creando valor de largo plazo a través de actividades de construcción, desarrollo, operación, inversión propia y financiación. CONFIDENCIAL 24 Consideraciones Estratégicas Propuesta MEGA Odinsa “En el año 2025 el Grupo Odinsa será un grupo de US$ 10 billones de activos bajo manejo y una capitalización de mercado de US$ 3 billones ” Manejando 4 aeropuertos, 3 adicionales a El Dorado que aporten 10 millones de pasajeros anuales adicionales. Tendremos 300 Mw adicionales de energía Ganando una concesión vial al año (en Colombia o fuera de ella) Siendo la compañía líder más valiosa en infraestructura de LATAM a excepción de México y Brasil. Escalando su relevancia en los países donde tenemos posiciones corporativas. Teniendo el 20% de los activos bajo manejo en concesiones diferentes a vías, aeropuertos y energía. CONFIDENCIAL 25 Cifras Relevantes 26 CONFIDENCIAL Principales Cifras Los ingresos de Odinsa reflejan actividades de construcción, generación eléctrica y concesiones viales principalmente. Odinsa presenta un aumento importante en los ingresos por el buen comportamiento de las concesiones viales y por el mayor ingreso generado por el negocio generación eléctrica. Esos aumentos han más que compensando la caída de la actividad de construcción, la cual ha disminuido al haber terminado la construcción de proyectos adjudicados hace varios años, como El Dorado. Como resultado de la recomposición de los ingresos el margen de contribución refleja los mayores volúmenes de ingresos derivados de la actividad de generación eléctrica, los cuales presentan un margen de contribución más bajo que las concesiones viales. En todo caso los ingresos y margen de contribución son altos y confirman que Odinsa no depende de la actividad de construcción ni de su ciclo. 27 CONFIDENCIAL Key Figures El margen de contribución de Odinsa no depende de la construcción o su ciclo. La mayor parte del margen de contribución de Odinsa proviene de actividades de generación de ingresos muy estables como las concesiones viales, la generación de energía y operaciones. 28 CONFIDENCIAL Principales Cifras En línea con lo anterior, El EBITDA de Odinsa se mantiene en niveles altos por la alta incidencia de los ingresos de concesiones viales en su composición. La concesiones viales le dan gran estabilidad al EBITDA de la empresa. La utilidad neta de la empresa también se ha mantenido bastante estable, excepto en 2012 cuando de registró un ingreso extraordinario como resultado de la causación de intereses sobre garantías de trafico adeudadas por la nación. 29 CONFIDENCIAL Principales Cifras Odinsa mantiene un bajo nivel de endeudamiento, medido como Deuda Total / EBITDA y Deuda Neta /EBITDA, a pesar de los significativos aportes de equity que se ha hecho a subsidiarias como Vías de las Américas y Opain. Considerando el “pipeline” de proyectos, Odinsa tendrá que incurrir deuda y capital adicional. 30 CONFIDENCIAL Comportamiento de la Acción El grupo inicial de accionistas, principalmente compañías de ingeniería y construcción, poseen cerca del 50% de las acciones de Odinsa. El resto esta en manos de inversionistas no estratégicos. La capitalización de mercado, a Diciembre 31 de 2014, fue de Cop$1,45 Billones (US$600,7 Millones), similar a la actual (feb. 10 de 2015). La acción ha presentado volatilidad en su precio en los últimos meses como resultado de transacciones de bajo volumen. 31 CONFIDENCIAL Asociaciones Público Privadas - APP a) APPs de Iniciativa Pública b) APPs de Iniciativa Privada c) Otros Proyectos Internacionales 32 CONFIDENCIAL Asociaciones Público Privadas - APP a) APPs de Iniciativa Pública – 4G 33 CONFIDENCIAL ANI –Concesiones de Cuarta Generación Group 1 * 2 3 Est. Capex $ 917,8 $ 1.238,6 $ 1.130,1 Km. 190,1 31,8 153,8 Award Date Awarded to Adj. 06/03 MHC - MECO Adj. 12/05 Episol - Iridium Shikun - Grodco Ing. Civiles 4 * Cartagena - Barranquilla 5 Autopista Conexión Norte $ $ 959,3 982,6 159,1 145,0 Adj. 07/02 6 * Río Magdalena 2 7 * Conexión Pacífico 1 8 * Conexión Pacífico 2 $ 1.372,6 $ 1.790,3 $ 912,6 144,0 53,8 97,8 9 10 11 12 13 14 15 16 17 18 19 20 * * * * * Corridor Honda - P. Salgar - Girardot Mulalo - Loboguerrero Perimetral Oriente Conexión Pacífico 3 Autopista al Mar 1 Autopista al Mar 2 Santana - Neiva Rumichaca - Pasto Popayán - S. de Quilichao Trans. Del Sisga Villavicencio - Yopal P. del Hierro - Palmar Bucaramanga-Barranca-Yondó Autopista al Rio Magdalena 1 Neiva Girardot Total ====> $ $ $ $ $ $ $ $ $ $ $ $ $ 1.299,8 1.456,8 1.534,9 1.502,9 1.633,0 1.190,9 491,6 1.884,7 448,8 1.774,1 2.130,0 1.347,5 24.651 Adj. 07/23 MHC - MECO Adj. 10/17 KMA-Equipo Uni.Valores y ContratosOrtiz Construcciones Adj. 10/22 OHL Adj. 06/03 Adj. 05/22 Adj. 07/15 146,2 180,0 Ofertas 05/22 245,0 Ofertas 06/05 447,0 Ofertas 04/30 79,7 Ofertas 05/15 75,8 Ofertas 05/08 137,2 Ofertas 04/17 264,1 Ofertas 04/24 202,6 Ofertas 04/10 212,0 Ofertas 05/29 156,0 Aplazado 190,9 Aprob. MHCP&DNP 3.121 Episol - Iridium Odinsa-MincivilCondor-TermoIcein-Mota MHC - MECO CONFIDENCIAL Odinsa no presenta ofertas en todas las licitaciones en las que esta pre calificado. Odinsa No se presentó a las concesiones de Honda – Puerto Salgar – Girardot y Conexión Pacifico 1, al concluir que la relación Riesgo – Retorno de estos proyectos no era la adecuada para Odinsa. Odinsa resultó adjudicataria de la Concesión Pacifico 2, luego de haber sido el único proponente. En este caso la relación Riesgo – Retorno resulto ser aceptable para Odinsa. Odinsa continuará analizando cada proyecto, de manera individual, para determinar la conveniencia de participar. Odinsa tiene la posibilidad de presentar ofertas en proyectos valorados en $9,3 Billones. 34 ANI –Concesiones de Cuarta Generación Como resultado de las audiencias de precalificación, Odinsa precalificó en 11 de los 19 procesos en licitación. Corridor 1 Honda - Puerto Salgar - Girardot Est. Capex $ Grupo Odinsa S.A. Project Name 25,00% 995 P.S.F. Concesiones Guataqui 4 Cartagena - Barranquilla y Circunvalar de $ La Prosperidad 995 P.S.F. Concesión del Termo. MINCIVIL Const. El Coindustrial S.A. Condor S.A. S.A. 23,85% 18,00% 16,00% Mota - Engil SP Sucursal Explanacio. Colombia S.A. 7,15% 10,00% 0,00% 100,00% ICEIN S.A.S. TOTAL 33,00% 27,00% 18,00% 12,00% 0,00% 10,00% 0,00% 100,00% Autopista al Río Magdalena 2 $ 1.370 P.S.F. Concesión Berrío (Remedios – Puerto Berrio – Ruta Del Sol) 7 Autopista Conexión Pacífico 1 (Ancón Sur$ – Camilo 1.790Cé – Bolombolo) P.S.F. Concesión Sinifaná 25,00% 21,50% 21,50% 14,00% 8,00% 10,00% 0,00% 100,00% 20,23% 17,63% 17,63% 13,13% 6,38% 25,00% 0,00% 100,00% 8 Autopista Conexión Pacífico 2 25,00% 21,15% 21,15% 13,50% 9,20% 10,00% 0,00% 100,00% Caribe 6 $ 910 (Bolombolo – La Pintada – Primavera) 11 Pasto - Rumichaca $ 1.580 P.S.F. Concesión Conexión Autopista Sur 35,00% 0,00% 30,00% 15,00% 10,00% 10,00% 0,00% 100,00% 14 Santa Ana - Mocoa $ 1.200 P.S.F. Concesión Conexión San Agustín 30,00% 0,00% 30,00% 15,00% 15,00% 10,00% 0,00% 100,00% 15 Santander de Quilichao – Popayán $ 1.200 P.S.F. Concesión Autopista del Cauca 35,00% 0,00% 25,00% 20,00% 10,00% 10,00% 0,00% 100,00% 17 Autopista al Mar 2 $ 1.560 P.S.F. Concesión Conexión Darien 30,00% 0,00% 40,00% 10,00% 10,00% 10,00% 0,00% 100,00% 18 Autopista al Rio Magdalena 1 $ 2.130 P.S.F. Concesión Autopista Porce 17,33% 23,01% 17,33% 0,00% 0,00% 25,00% 17,33% 100,00% 19 Autopista al Mar 1 $ 1.537 P.S.F. Concesión Occidente 30,00% 25,00% 20,00% 7,50% 7,50% 10,00% 0,00% 100,00% Total ====> • • • P.S.F. Concesión La Pintada $ 9.207 LA ANI ha completado el proceso de precalificación para proyectos por un total de $25.2 Billones (US$10,5 Billones). De éstos, Odinsa precalificó para 11 proyectos. El potencial de negocios para Odinsa, luego de la adjudicación de los nueve primeros proyectos, sin incluir el que Odinsa resulto adjudicatario, asciende a $9,2 Billones (US$4,0 Billones). En nueve de los once proyectos preseleccionados, Odinsa actúa como líder del consorcio. CONFIDENCIAL 35 Asociaciones Público Privadas – APP b) APPs de Iniciativa Privada 36 CONFIDENCIAL Propuestas de APP de Iniciativa Privada en Desarrollo 1 Vías de Los Llanos 2 La Paila Cajamarca 3 Extension Runways El Dorado Airport 4 Vías del NUS S.A.S – VINUS Total ====> Capex - Cop$Millones $ 1.220.000 $ 1.063.000 $ 1.202.000 $ 1.184.000 $ 4.669.000 Approval Stage Awarded on April 6th 2015. In Feasibility (Prefeasibility Approved) Prefeasibility Submitted Prefeasibility Submitted % Odinsa 51,0% 100,0% 100,0% 22,2% 1. Proyecto de Iniciativa Privada para el Diseño, Construcción, Operación y Mantenimiento de la infraestructura denominada Anillo Vial de Villavicencio, ampliación de los Accesos a la ciudad y el corredor Granada – Villavicencio – Puente Arimena. Adjudicado el 6 de abril de 2015. 2. Proyecto de Iniciativa Privada para la construcción de obras, administración, operación y mantenimiento del corredor vial La Paila – El Alambrado – La Herradura – Barcelona – La Española – Calarcá – Cajamarca, denominada “Ruta del Privilegio”. Factibilidad. 3. Proyecto de Iniciativa Privada, para la adecuación de la infraestructura del lado aire del aeropuerto Eldorado de Bogotá al plan maestro vigente y administración, operación, mantenimiento y reversión del lado aire del aeropuerto Eldorado de Bogotá. Pre Factibilidad. 4. Proyecto de Iniciativa Privada para el diseño, financiación, gestión ambiental, predial y social, construcción, rehabilitación, mejoramiento, operación, mantenimiento y reversión de la concesión vías del NUS S.A.S. –VINUS-. Pre Factibilidad. CONFIDENCIAL 37 Propuestas de APP de Iniciativa Privada Vías de los Llanos Alcance: 1. Anillo Vial a Villavicencio y sus accesos. 2. Corredores Villavicencio – Granada y Villavicencio – Puerto López – Puerto Gaitán – Puente Arimena. 3. Un Total de 354 km. en vías bajo Administración, Operación y Mantenimiento. Construcción: 46 Km de dobles calzadas (Villavicencio - Acacias y Villavicencio – Apiay) y mejoramiento y construcción de 71 km de carretera sencilla. Capex: $1,2 Billones (US$502 Millones),, más $225.000 millones aportados en especie por la Gob. del Meta. CONFIDENCIAL 38 Propuestas de APP de Iniciativa Privada Ruta del Privilegio • • • El 24 de octubre se presentó ante la ANLA los Diagnósticos Ambientales de Alternativas del proyecto para los tramos comprendidos entre El Alambrado – Calarcá. Para el tramo La Paila – El Alambrado se propone la cesión de la Licencia Ambiental existente en este tramo por parte del INVIAS. Después de los análisis financieros del proyecto. El tramo Versalles – Estadio en el municipio de Calarcá fue eliminado del alcance del proyecto. El 27 de Octubre se radicaron todos los documentos de la APP y se encuentran en revisión por parte de la ANI y el consultor especializado CONFIDENCIAL Propuestas de APP de Iniciativa Privada Ampliación Pistas Aeropuerto el Dorado El 5 de Noviembre de 2014 se radicó la propuesta de APP, con las modificaciones solicitadas por la ANI, continuando con el proceso de evaluación a nivel de Pre-Factibilidad. • El Alcance del Proyecto propuesto en la presente APP de iniciativa privada esta alineado con el Plan Maestro del Aeropuerto Internacional Eldorado y con las políticas del gobierno para el sector. • Se resalta que el Proyecto planteado no genera ningún tipo de modificación e intervención a los Contratos de Concesión con OPAIN y CODAD que actualmente están vigentes en el aeropuerto Eldorado. • Inversión** : USD 600 Millones CAPEX Obra Civil Con (A.I.U) IVA (Sobre Utilidad) Estudios y Diseños Redes Predios Gestion Predial Gestion SocioAmbiental Compensaciones Ambientales VALORES CONSTANTES [Millones de COP] $ $ $ $ $ $ $ $ $ 1.059.679 6.055 21.315 5.699 54.755 1.643 15.138 37.846 1.202.130 ** Estimada a nivel de Pre- factibilidad. CONFIDENCIAL PISTA NORTE - ALAMOS • PISTA SUR - FONTIBON DESCRIPCION DEL PROYECTO Propuestas de APP de Iniciativa Privada Vías del NUS S.A.S – VINUS La propuesta de IP pretende darle continuidad a la doble calzada que actualmente está siendo construida y operada por la concesión Hatovial S.A.S para conectar a Medellín con el nordeste de Antioquia y sobre todo ser la vía que conecte a Antioquia con los Puertos de la costa Atlántica y las poblaciones del norte del país, usando la concesión de Ruta del Sol, a través de Puerto Berrío, convirtiendo este corredor vial en una de las carreteras más importantes del país. Adicional a estas inversiones, la E.P VIAS DEL NUS S.A.S tienen previsto realizar las actividades de operación y mantenimiento de la vía y el mantenimiento de las vías de la concesión Hatovial, en el 2021. El Capex estimado de este proyecto es de $1,2 Billones (US$502 Millones). CONFIDENCIAL Pipeline c) Otros Proyectos Internacionales CONFIDENCIAL 42 Otros Proyectos Nacionales e Internacionales Ampliación del Aeropuerto El Dorado Odinsa va adelantar la expansión del Aeropuerto El Dorado de Bogotá. El proyecto, dividido en 4 fases, una inversión total de US$450 Millones. La fase I de US$200 Millones se hará como una obra voluntaria bajo el actual contrato y se repagara con la explotación comercial de las nuevas áreas. Para las otras tres fases, que requieren una inversión de US$250 Millones, se esta determinando con el gobierno el mecanismo de compensación. Diseño, Construcción, Financiación y Mantenimiento (DBFM) de la ruta "Watty Vos Boulevard“ en Aruba. Grupo Odinsa ya precalificó para este proyecto. En los próximos meses Odinsa deberá entregar una propuesta. El Capex es de aproximadamente US$100 Millones (Afl.180 Millones). Licitación de Energía y Potencia (PPA) Panamá Odinsa sigue con interés el proceso del gobierno para la compra de potencia y energía por 300 MW, para plantas nuevas a base de gas, a partir del 2017 hasta el 2031. La Empresa de Transmisión Eléctrica de Panamá publicó los documentos de la licitación y debemos entregar una primera oferta el 17 de mayo de 2015. Proyecto Intercambiadores modales Guatemala Odinsa esta trabajando en un proyecto para operar al menos uno de dos Centros Intermodales (Centras) que servirían la ciudad de Guatemala. En conjunto con nuestro socio en este proyecto, el Grupo PRODI de México, se está trabajando en la factibilidad del proyecto la cual debe ser sometida próximamente a consideración de Ciudad de Guatemala. CONFIDENCIAL 43 Información de Contacto Para información adicional, favor contactar a; Rodrigo Arias C. Gerente de Relación con Inversionistas Grupo Odinsa S.A. Carrera 14 No, 93A - 30 Bogotá, Colombia Teléfono : 571-650-1919 ext 5401 Fax: 571-635-6202 [email protected] www.odinsa.com 44 CONFIDENCIAL La anterior presentación contiene información de carácter informativo e ilustrativo, la cual está basada en estimaciones proyectadas de la sociedad, relacionadas con sus resultados operacionales y el desarrollo probable de su negocio. La sociedad no es responsable por la información aquí relacionada, como tampoco es deber suyo actualizar o complementar la información compartida, por hechos posteriores a la publicación de la misma. 45 CONFIDENCIAL

© Copyright 2026