Seminario: Últimas novedades en Seguridad Social

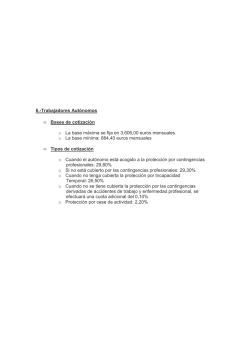

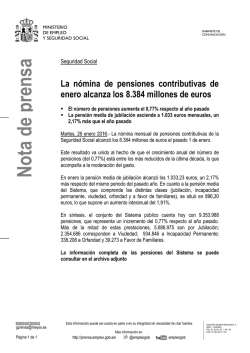

Seminario: Últimas novedades en Seguridad Social @arrabeasesores #seguridadsocial2015 Madrid, 4 de Febrero de 2015 AC Hotel Cuzco Pso. de la Castellana, 133 Programa de la jornada Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 Se pueden destacar las siguientes cuestiones: 1.PENSIONES PUBLICAS. • Las pensiones de la modalidad contributiva se incrementan en un 0,25% para este año 2015. • Pensión máxima 2015: 2,560,88€ mensuales o 35.852,32€ anuales. • Como todos los años se establecen cuantías mínimas para las distintas pensiones contributivas y no contributivas. Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 2. COTIZACIONES SOCIALES (I) REGIMEN GENERAL. • • • • • Tope máximo de cotización: 3.606,00€/mes. Tope mínimo accidentes y E.P: 756,60€/mes, Base máxima: 3.606,00€ mensuales o 120,20€ día. Incremento del 0,25%. Base mínima mes: Grupo 1: 1.056,90. Grupo 2: 876,60. Grupo 3: 762,60. Resto:756,60 ó 25,22€/día. Supone un incremento del 0,5%, que es lo que ha subido el S.M.I. Se mantienen los mismos tipos de cotización que en 2014 para: – – – – • Contrato indefinido. C.C: 28,30 (23,60+4,70) D:7,05(5,50+1,55) F:0,20 FP:0,70(0,60+0,10) Con. d. deter. a t. Comp. C.C: 28,30 (23,60+4,70). C.C: 28,30 (23,60+4,70).F:0,20. FP:0,70(0,60+0,10) Con. d. deter. a t.Parcial. C.C: 28,30 (23,60+4,70). C.C: 28,30 (23,60+4,70).F:0,20. FP:0,70(0,60+0,10) Horas extraordinarias. F.M: 14,00 (12,00+2,00), No F.M: 28,30(23,60+4,70) Igualmente se mantienen invariables las tarifas aplicables a cotización por accidentes de trabajo y enfermedades profesionales. Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 2. COTIZACIONES SOCIALES (II) REGIMEN ESPECIAL DE AUTONOMOS • BASE MAXIMA GENERAL: 3.606€/ MES. • BASE MAXIMA A PARTIR DE 47 AÑOS: 1.945,80€. Se puede ejercitar opción para elegir una base superior hasta 30-06-15, si a 31-12-14 era inferior a 1.926,60€. • BASES MINIMA Y MAXIMA A PARTIR DE 48 AÑOS: 953,70€ Y 1.945,80€. • Particularidades si se ha cotizado con anterioridad en el R. General cinco o más años. • BASE MINIMA GENERAL: 884,40€/MES. Incremento aproximado del 1%. • BASE MINIMA PARA AUTONOMOS QUE HAYAN TENIDO CONTRATADOS 10 O MAS TRABAJADORES Y ADMINISTRADORES DE SOCIEDADES (1): 1.056,90€. Mínima Grupo 1 R.G. Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 2. COTIZACIONES SOCIALES (III) • Se mantiene el mismo tipo de cotización que en 2014: 29,80% o 29,30% con cese de actividad, más 0,10% sino tiene cobertura por accidentes de trabajo. 26,50% sin I.T. • Tipo cotización por cese de actividad: 2,20%, • Posibilidad de devolución de cuotas por pluriactividad (R.General y Reta). Tope 50% C.C. Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 2. COTIZACIONES SOCIALES (IV) • RETA. Se tiene que haber pagado entre los dos regímenes 12.215,41€ • Se aplaza hasta el 01 de enero 2016 las reducciones y bonificaciones de la Seguridad Social a los autónomos que trabajen a tiempo parcial en las mismas condiciones que lo hacen los trabajadores por cuenta ajena contratados a tiempo parcial. • Se suprime la ampliación de la cobertura obligatoria de accidentes de trabajo y Enfermedad profesional a los trabajadores autónomos que causen alta a partir del 01 de Enero de 2013. Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 3) CONTRATOS PARA LA FORMACION Y EL APRENDIZAJE Y DEL PERSONAL INVESTIGADOR EN FORMACION. • Las cuotas por estos tipos de contratos se incrementan para 2015 en un 0,5%, quedando: CC: 36,79€(30,67€+6,12€). CP: 4,22€. FOGASA: 2,33€. F.P: 1,28€ (1,13€+0,15€). Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 4) DISPOSICIONES ADICIONALES RELEVANTES (I). • 29ª. Aplazamiento de la aplicación de la Disposición adicional trigésima de la Ley 27/2011, de 1 de Agosto, de actualización, adecuación y modernización del Sistema de Seguridad Social. • Se aplaza la aplicación del incremento de la pensión de viudedad de hasta un 60%(52% actual con carácter general) de la base reguladora que corresponda, cuando concurran determinadas circunstancias y que estaba previsto a partir de 01 de enero 2012. • 84ª. Determinación del indicador público de renta de efectos múltiples (IPREM) para 2015. Se mantienen las mismas cuantías que para 2014: – IPREM diario: 17,75€. – IPREM mensual: 532,51€. – IPREM anual: 6.390,13€ Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 4) DISPOSICIONES ADICIONALES RELEVANTES (II). • 85ª. Reducción de la cotización a la Seguridad Social en los supuestos de cambio de puesto de trabajo por riesgo durante el embarazo o durante la lactancia natural, así como en los supuestos de enfermedad profesional. Se mantiene para estos supuestos la reducción del 50% de la aportación empresarial por contingencias comunes. • 87ª. Medidas de apoyo a la prolongación del periodo de actividad de los trabajadores con contratos fijos discontinuos en los sectores de turismo, comercio vinculado al mismo y hostelería. • Se prorroga, hasta el 31-12-15, la bonificación del 50% sobre las cuotas empresariales, por todas las contingencias, para las empresas de los sectores anteriores que generen actividad productiva en los meses de marzo y noviembre de 2015, iniciando o manteniendo el alta durante dichos meses la ocupación de los trabajadores con contratos de carácter fijo discontinuo. Novedades contenidas en la ley de presupuestos generales del Estado y en la orden de cotización para 2015 5) DISPOSICIONES FINALES RELEVANTES: • 3ª. Cálculo de las prestaciones por paternidad y maternidad. – La base reguladora diaria será el resultado de dividir la suma de las bases de cotización acreditadas en la empresa durante el año anterior a la fecha del hecho causante entre 365. Hasta la fecha se consideraba el mes anterior en contratos a jornada completa y tres meses en contratos parciales • 3ª. Modificación del texto refundido de la Ley General de la Seguridad Social, aprobado por el R.D.Legislativo 1/1994, de 20 de Junio: base reguladora para el cálculo de la prestación por incapacidad temporal de los contratos parciales. – Será el resultado de dividir la suma de las bases a tiempo parcial acreditadas desde la última alta laboral, con un máximo de tres meses inmediatamente anteriores al del hecho causante, entre el número de días naturales comprendidos en el periodo. La prestación económica se abonará durante todos los días naturales en que el trabajador se encuentre en situación de incapacidad temporal. • 10ª. Modificación de la Ley 9/2009, de 6 de octubre, de ampliación de la duración del permiso de paternidad en los casos de nacimiento, adopción o acogida. – Se pospone hasta el 01 de enero de 2016 la entrada en vigor de la medida que amplia el permiso de paternidad a cuatro semanas (actualmente 13 días naturales). Programa de Activación para el Empleo, Real Decreto-Ley 16/2014, de 19 de diciembre Programa de Activación para el Empleo, Real Decreto-Ley 16/2014, de 19 de diciembre • Se trata de un programa específico y extraordinario de carácter temporal, dirigido a personas desempleadas de larga duración, que cumplan una serie de requisitos y cuyo objetivo es ayudarles a reincorporarse al mercado laboral. • El programa ofrece una ayuda económica de acompañamiento, que tendrá una duración máxima de 6 meses y su cuantía será igual al 80% del IPREM vigente en cada momento (426,00€ para este año 2015). Los beneficiarios podrán compatibilizar un contrato por cuenta ajena con la percepción de dicha ayuda, durante un máximo de 5 meses y el empresario podrá descontar ese importe del salario del trabajador. • La solicitud de la ayuda e incorporación al programa debe realizarse entre el 15 de Enero de 2015 y el 15 de Abril de 2016. Programa de Activación para el Empleo, Real Decreto-Ley 16/2014, de 19 de diciembre • Los requisitos que deben cumplir los desempleados son: 1. Transcurso, al menos, de 6 meses desde que agotaran la Renta Activa de Inserción o el programa de recualificación profesional para personas que agoten su protección por desempleo. 2. Estar inscrito en el SPEE al 01.12.2014 como demandante de empleo, y que lleven en esa situación durante 360 días en los 18 meses inmediatamente anteriores. 3. Carecer del derecho a la protección contributiva o asistencial por desempleo, o a la renta activa de inserción. 4. Carecer de rentas, de cualquier naturaleza, superiores en cómputo mensual al 75%del S.M.I. 5. Acreditar que se tienen responsabilidades familiares. Programa de Activación para el Empleo, Real Decreto-Ley 16/2014, de 19 de diciembre • El SPEE se encargará de elaborar un itinerario individual y personalizado de empleo y de asignar un tutor personal para el beneficiario, y este asumirá una serie de obligaciones de activación, en concreto: 1. Suscribir un compromiso de actividad. 2. Acreditar acciones de búsqueda activa de empleo. 3. Participar en las acciones de mejora de la empleabilidad y búsqueda activa de empleo previstas en el itinerario individual y personalizado de empleo. Programa de Activación para el Empleo, Real Decreto-Ley 16/2014, de 19 de diciembre • Además, este Real Decreto, en su disposición adicional cuarta, regula los supuestos de fuerza mayor, en los que la Tesorería de la Seguridad Social puede reconocer a determinadas empresas, afectadas por una suspensión de contratos o reducción de jornada, la exoneración del pago de hasta el 100% de la aportación empresarial, con la finalidad de favorecer el mantenimiento del empleo. • Los requisitos que deben cumplir las empresas para beneficiarse de esa exoneración son los siguientes: 1. Estar al corriente de pago con Hacienda y la Seguridad Social. 2. Justificar los daños sufridos, la imposibilidad de continuar con la actividad laboral y las pérdidas de la actividad derivadas de la fuerza mayor. 3. Tener asegurados los bienes indispensables para realizar la actividad productiva al tiempo de producirse el acontecimiento de fuerza mayor. • La exoneración tendrá una duración de 12 meses, prorrogables por otros 12, previa solicitud de la empresa, si se acredita que se siguen cumpliendo los requisitos Iniciales de la exoneración. Ley 34/2014,de 26 de diciembre, de medidas en materia de liquidación e ingreso de cuotas de Seguridad Social Ley 34/2014,de 26 de diciembre, de medidas en materia de liquidación e ingreso de cuotas de Seguridad Social • Con esta ley se aprueba el nuevo sistema de liquidación de cuotas a la Seguridad Social (sistema de liquidación directa Creta) por facturación, que sustituirá al actual modelo de autoliquidación a través del sistema Red. • Su caracteriza por un cálculo individualizado de la cotización correspondiente a cada trabajador, dentro del CCC en el que este de alta y elaborado en función de la información que cada empresa responsable de la cotización enviará a la Tesorería General de la Seguridad Social, que serán quién realice el cálculo. • El nuevo sistema de liquidación directa se implantará de forma progresiva, previendo que su aplicación inicial será simultanea a la del actual modelo de autoliquidación de cuotas, hasta la total incorporación de todos los sujetos responsables del pago. También se prevé que se mantenga, para los supuestos en que se establezca legalmente, el sistema de liquidación simplificada (trabajadores/empresas de otros regímenes de la Seguridad Social: autónomos, trabajadores del mar, agrarios, empleados de hogar, etc.). • Por lo tanto, de momento, será de aplicación sólo al Régimen General de la Seguridad Social. Ley 34/2014,de 26 de diciembre, de medidas en materia de liquidación e ingreso de cuotas de Seguridad Social • La incorporación se producirá a partir del primer día del mes siguiente a aquel en que se notifique la resolución de la TGSS al responsable del cumplimiento de la obligación de cotizar, aplicándose con carácter obligatorio a partir del tercer mes natural siguiente a aquel en que haya tenido lugar la incorporación (prácticas en esos 3 meses). Con carácter mensual, la TGSS seleccionara empresas a las que se les notificará de forma electrónica su inclusión obligatoria en el sistema de Liquidación Directa, mediante resolución depositada en la sede electrónica de la Seguridad Social. • Hasta ese momento se seguirá utilizando el sistema de autoliquidación, pero si la empresa responsable opta por aplicar el sistema de liquidación directa con anterioridad al tercer mes natural, no podrá volver al sistema anterior. Ley 34/2014,de 26 de diciembre, de medidas en materia de liquidación e ingreso de cuotas de Seguridad Social • En este nuevo sistema, la empresa responsable de la cotización deberá solicitar a la TGSS el cálculo correspondiente a cada trabajador y transmitir por medios electrónicos los datos que permitan realizar dicho cálculo, hasta el penúltimo día natural del respectivo plazo reglamentario de ingreso. • La TGSS aplicará las deducciones que correspondan a los trabajadores por los que se practique la liquidación dentro del plazo reglamentario, así como, en su caso la compensación del importe de las prestaciones abonadas en régimen de pago delegado que se correspondan con el mismo periodo de liquidación, en función de los datos recibidos de las entidades gestoras y colaboradoras de la Seguridad Social. • En el plazo de tres meses a partir de la entrada en vigor de esta ley, el gobierno procederá al desarrollo reglamentario del referido sistema de liquidación directo de cuotas. Ley 34/2014,de 26 de diciembre, de medidas en materia de liquidación e ingreso de cuotas de Seguridad Social VENTAJAS QUE APORTA EL SISTEMA: • Además de facilitar y simplificar el cumplimiento de obligaciones con la Seguridad Social, eliminándose trámites administrativos, la liquidación de cuotas por la TGSS aporta mayor seguridad jurídica a las actuaciones realizadas, al ser esta la que conoce y aplica las reglas de cotización correctas en cada momento, • Igualmente, los trabajadores y usuarios del Sistema de Liquidación Directa disponen de nuevos servicios que proporcionan mayor detalle sobre la cotización, prestando su atención la TGSS íntegramente por canales electrónicos. Ley 34/2014,de 26 de diciembre, de medidas en materia de liquidación e ingreso de cuotas de Seguridad Social RESUMEN DEL FUNCIONAMIENTO DEL SISTEMA DE LIQUIDACION DIRECTA PARA EL CALCULO DE LAS COTIZACIONES. (I) A) Inicio del procedimiento. • El empresario debe solicitar a la TGSS, entre los días primero y penúltimo natural del plazo reglamentario de ingreso, el cálculo de la liquidación de sus trabajadores. B) Facturación. • La TGSS, una vez solicitado el cálculo de la liquidación por el empresario, emitirá el borrador del documento de cálculo para su confirmación por parte del empresario. • Si no puede realizar el cálculo porque haya errores en la información de que disponga, comunicará esos errores al empresario para que este los subsane. • Finalmente, la TGSS calculará la liquidación y emitirá la factura. La TGSS facturará de oficio los días 24 y 28 del plazo reglamentario de ingreso y a partir de ese día diariamente y hasta el penúltimo día natural de dicho plazo. Hasta este día el empresario podrá rectificar liquidaciones que hayan sido confirmadas previamente. • A petición del empresario, la TGSS podrá facturar en cualquier momento. • En el supuesto en que sólo se pueda facturar una parte de los trabajadores, la TGSS procederá a emitir una factura de estos a solicitud del empresario y a informar de los errores que impiden realizar el cálculo de resto de trabajadores. Por lo tanto, existe la posibilidad de realizar liquidaciones parciales. Ley 34/2014,de 26 de diciembre, de medidas en materia de liquidación e ingreso de cuotas de Seguridad Social RESUMEN DEL FUNCIONAMIENTO DEL SISTEMA DE LIQUIDACION DIRECTA PARA EL CALCULO DE LAS COTIZACIONES. (II) C/ Información necesaria para el cálculo de la liquidación. • La TGSS calculará la liquidación y emitirá la factura en función de los datos de que disponga de cada empresa en cuestión, constituidos tanto por lo que ya hayan sido facilitados por los sujetos responsables en cumplimiento de sus obligaciones en materia de inscripción de empresas y afiliación, altas, bajas y variaciones de datos de los trabajadores, y por aquellos otros que obren en su poder (entidades gestoras y colaboradoras) y afecten a la cotización, como por los que deban aportar, en su caso, los sujetos responsables en cada periodo de liquidación. • La empresa sólo deberá comunicar mensualmente la información no disponible en la TGSS: Bases de cotización, horas extraordinarias, etc. Esta información deberá suministrarse con un formato específico: por tramos en función de las peculiaridades del trabajador. Los principales proveedores informáticos adaptarán sus programas de gestión de nóminas a estas peculiaridades. D/ Ingreso de la factura por el empresario. • La empresa podrá ingresar su factura a través de cargo en cuenta o pago electrónico. • Si el empresario no ingresa la cuota en plazo se emitirá, además, la correspondiente reclamación de deuda. • Para la adaptación al nuevo sistema de liquidación directa en el sistema Red Internet, el actual sistema Red no estará disponible durante los primeros días de febrero, estando prevista su reapertura a partir del día 9 del mismo mes. Ley 34/2014,de 26 de diciembre, de medidas en materia de liquidación e ingreso de cuotas de Seguridad Social En esta norma también se introducen novedades en la Ley de Infracciones y Sanciones en el Orden Social (LISOS), que son dignas de destacar (I): • Se considera como infracción grave: 1) No comunicar las variaciones de datos en: – Supuestos de sucesión en la titularidad de la empresa. – En materia de comunicación, en tiempo y forma, de los conceptos retribuidos abonados a los trabajadores (fichero CRA). 2) No ingresar en la forma y plazos reglamentarios, las cuotas correspondientes que, por todos los conceptos, recauda la Tesorería, habiendo cumplido dentro de plazo con las obligaciones establecidas en el artículo 26, apartados 1 y 2 de la LGSS. Ley 34/2014,de 26 de diciembre, de medidas en materia de liquidación e ingreso de cuotas de Seguridad Social En esta norma también se introducen novedades en la Ley de Infracciones y Sanciones en el Orden Social (LISOS), que son dignas de destacar (II): • Se considera Infracción muy grave: 1) No ingresar en la forma y plazos reglamentarios, las cuotas correspondientes que, por todos los conceptos, recauda la Tesorería, no habiendo cumplido dentro de plazo con las obligaciones establecidas en el artículo 26, apartados 1 y 2 de la LGSS. 2) Efectuar declaraciones o consignar datos falsos o inexactos en los documentos de cotización que ocasionen deducciones o compensaciones fraudulentas en las cuotas a satisfacer a la Seguridad Social, o incentivos relacionados con las mismas, y además también facilitar y comunicar tales datos falsos o inexactos. • Sanción en su grado máximo, cualquiera que fuera la cantidad no ingresada, cuando el sujeto responsable hubiera cotizado en cuantía inferior a la debida mediante la ocultación o falsedad de las declaraciones o datos que tenga obligación de facilitar a la Seguridad Social. Real Decreto 1106/2014, de 26 de diciembre, por el que se fija el salario mínimo interprofesional para 2015 Real Decreto 1106/2014, de 26 de diciembre, por el que se fija el salario mínimo interprofesional para 2015 • En el presente Real Decreto se publica el salario mínimo interprofesional para el año 2015, que supone un incremento del 0,5% respecto a la cuantía del ejercicio 2014 anterior, quedando fijado en 648,60€/mes o 21,62€/día, según que el salario este fijado por meses o días. • Esta modificación afectará a los salarios que estén por debajo de esta cuantía, que deberán actualizarse a este nuevo importe mínimo. • En el salario mínimo se computa únicamente la retribución en dinero, sin que el salario en especie pueda dar lugar a una minoración de aquel. • Se refiere a la jornada legal completa de trabajo, si se realizase jornada inferior se percibirá la parte proporcional. Prórroga de la reducción de las cotizaciones empresariales por contingencias comunes a la Seguridad Social por contratación indefinida prevista en el R.D.Ley 3/2014 Prórroga de la reducción de las cotizaciones empresariales por contingencias comunes a la Seguridad Social por contratación indefinida prevista en el R.D.Ley 3/2014 • • • La disposición adicional décimo séptima del R.D. Ley 17 /2014, de 26 de diciembre, de medidas de sostenibilidad financiera de las comunidades autónomas y entidades locales y otras de carácter económico, prorroga hasta el 31 de marzo de 2,015 las reducciones previstas en el Real Decreto Ley 3/2014, de 28 de febrero, de medidas urgentes para el fomento del empleo y la contratación indefinida (B.O.E. del 01 de Marzo) Se trata de la prórroga de lo que conocemos como tarifa plana, por lo que los contratos indefinidos acogidos a esta norma, que se realicen entre el 01-01-2015 y el 31-03-2015, sólo pagarán 100€ a la Seguridad Social en concepto de contingencias comunes empresariales durante los dos primeros años de contrato. En la práctica, esta tarifa plana supone un descuento del 75% respecto al importe que empresas o autónomos tienen que abonar a la Seguridad Social. Por ejemplo, para un sueldo de 20.000€ anuales brutos, el empleador ahorra, 3.520€ si se puede acoger a esta normativa. Además, para empresas de 10 o más trabajadores, hay un tercer año adicional de ahorro del 50% de la referida cuota de contingencias comunes que se abona a la Seguridad Social. Real Decreto 1107/2014, de 26 de diciembre, sobre revalorización de pensiones Real Decreto 1107/2014, de 26 de diciembre, sobre revalorización de pensiones • • • La Ley de Presupuestos dispone que las pensiones abonadas por el sistema de la Seguridad Social, así como de Clases Pasivas, experimentarán en 2015 con carácter general un incremento del 0,25 por ciento, en los términos previstos en la norma. El importe máximo a percibir no podrá superar la cuantía íntegra de 2.560,88 euros mensuales o 35.852,32 euros anuales, sin perjuicio de las pagas extraordinarias que pudieran corresponder, cuya cuantía también estará afectada por estos límites. Dicha revalorización prevista en la Ley de Presupuestos ha sido reiterada y desarrollada en el Real Decreto 1107/2014, de 26 de diciembre, sobre revalorización de las pensiones del sistema de la Seguridad Social y de otras prestaciones sociales públicas para el ejercicio 2015 y en el Real Decreto 1103/2014, de 26 de diciembre, sobre revalorización y complementos de pensiones para el año 2015 y otras normas en materia de Clases Pasivas. Las cuantías mínimas de las pensiones, en su modalidad contributiva, quedan fijadas, en cómputo anual, clase de pensión y requisitos concurrentes en el titular, en los importes siguientes: Real Decreto 1107/2014, de 26 de diciembre, sobre revalorización de pensiones Titulares Con cónyuge a cargo – Euros/año Sin cónyuge: Unidad económica unipersonal – Euros/año Con cónyuge no a cargo – Euros/año Titular con sesenta y cinco años 10.960,60 8.883,00 8.426,60 Titular menor de sesenta y cinco años 10.273,20 8.309,00 7.851,20 Titular con 65 años procedente de gran invalidez 16.441,60 13.325,20 12.640,60 Gran invalidez 16.441,60 13.325,20 12.640,60 Absoluta 10.960,60 8.883,00 8.426,60 Total: Titular con sesenta y cinco años 10.960,60 8.883,00 8.426,60 Total: Titular con edad entre sesenta y sesenta y cuatro años 10.273,20 8.309,00 7.851,20 Total: Derivada de enfermedad común menor de sesenta años 5.524,40 5.524,40 4.993,52 10.960,60 8.883,00 8.426,60 Clase de pensión Jubilación Incapacidad permanente Parcial del régimen de accidentes de trabajo: Titular con sesenta y cinco años Real Decreto 1107/2014, de 26 de diciembre, sobre revalorización de pensiones Clase de pensión Titulares Viudedad Titular con cargas familiares 10.273,20 Titular con sesenta y cinco años o con discapacidad en grado igual o superior al 65 por 100 8.883,00 Titular con edad entre sesenta y sesenta y cuatro años 8.309,00 Titular con menos de sesenta años 6.724,20 Titular con cargas familiares 10.273,20 Titular con sesenta y cinco años o con discapacidad en grado igual o superior al 65 por 100 8.883,00 Titular con edad entre sesenta y sesenta y cuatro años 8.309,00 Titular con menos de sesenta años 6.724,20 Real Decreto 1107/2014, de 26 de diciembre, sobre revalorización de pensiones Clase de pensión Euros/año Orfandad Por beneficiario 2.713,20 Por beneficiario discapacitado menor de 18 años con una 5.339,60 discapacidad en grado igual o superior al 65 por 100 En la orfandad absoluta el mínimo se incrementará en 6.724,20 euros/año distribuidos, en su caso, entre los beneficiarios. En favor de familiares Por beneficiario 2.713,20 Si no existe viudo ni huérfano pensionistas: – Un solo beneficiario con sesenta y cinco años 6.559,00 – Un solo beneficiario menor de sesenta y cinco años 6.178,20 Varios beneficiarios: El mínimo asignado a cada uno de ellos se incrementará en el importe que resulte de prorratear 4.011,00 euros/año entre el número de beneficiarios. Real Decreto 1107/2014, de 26 de diciembre, sobre revalorización de pensiones • • • • Por su parte, la cuantía de las pensiones de jubilación e invalidez, en su modalidad no contributiva, se fija en 5.136,60 euros íntegros anuales. Además, como viene siendo habitual, se recoge un complemento de pensión, fijado en 525 euros anuales, para el pensionista que acredite fehacientemente carecer de vivienda en propiedad y tener, como residencia habitual, una vivienda alquilada al pensionista cuyo propietario no tenga con él relación de parentesco hasta tercer grado, ni sea cónyuge o persona con la que constituya una unión estable y conviva con análoga relación de afectividad a la conyugal. La cuantía de las pensiones del extinguido Seguro Obligatorio de Vejez e Invalidez (SOVI) no concurrentes se establece en 5.682,20 euros/año. Cuando concurran con pensiones de viudedad de alguno de los regímenes del sistema de la Seguridad Social, o con alguna de estas pensiones y, además, con cualquier otra pensión pública de viudedad, serán de 5.518,80 euros en cómputo anual. Además de los importes anteriores, y en relación con las prestaciones familiares de la Seguridad Social en su modalidad no contributiva, se establecen las siguientes cuantías: Real Decreto 1107/2014, de 26 de diciembre, sobre revalorización de pensiones Asignación económica por hijo o menor acogido a cargo Euros/año por hijo o menor acogido 291 euros por hijo o menor acogido, con discapacidad ≥ al 33% 1.000 euros por hijo a cargo > 18 años, con discapacidad ≥ al 65% 4.402,80 euros por hijo a cargo > 18 años, con discapacidad ≥ al 75% 6.604,80 euros Real Decreto 1107/2014, de 26 de diciembre, sobre revalorización de pensiones • Los límites de ingresos para tener derecho a la asignación económica por hijo o menor acogido a cargo quedan fijados en 11.547,96 euros anuales y, si se trata de familias numerosas, en 17.380,39 euros, incrementándose en 2.815,14 euros por cada hijo a cargo a partir del cuarto, éste incluido. • Los subsidios económicos se fijarán, según la clase de subsidio, en las siguientes cuantías: – Subsidio de garantía de ingresos mínimos: 149,86 euros/mes – Subsidio por ayuda de tercera persona: 58,45 euros/mes – Subsidio de movilidad y compensación para gastos de transporte: 63,10 euros/mes • Las pensiones asistenciales ascenderán a 149,86 euros íntegros mensuales, abonándose dos pagas extraordinarias del mismo importe que se devengarán en los meses de junio y diciembre. Novedades en el Impuesto sobre la Renta de las Personas Físicas contempladas en la Reforma Fiscal que afectan a la Retribución Objetivos de la Reforma Fiscal • Buscar el impulso en la creación de empleo • Reducción de la fiscalidad • Mejora de la competitividad de las empresas • Crear un sistema tributario más equitativo • Reforma a Plazos: 2015 y 2016 • Se centra en el Impuesto sobre la Renta, el Impuesto sobre Sociedades fundamentalmente, aparcando otras figuras como ISD, IP, etc Novedades en el IRPF contempladas en la Reforma Fiscal 1. Rendimientos del Trabajo: – Indemnizaciones por Despido: Con efectos de 01/08/2014 se fija un límite máximo de exención de 180.000€ – Retribuciones en Especie: • Uso de Vehículos: Reducción de un 30% en la valoración en vehículos ecológicos – Rendimientos Irregulares: • La reducción en este tipo de rendimientos pasa a ser de un 30%, frente al 40% anterior – Gastos Deducibles: Deducibles gastos de hasta 2000€ por aceptación de puesto de trabajo en otro municipio – Reducción Rendimientos del Trabajo: Se limita su aplicación para rendimientos netos del trabajo inferiores a 14.450€ Novedades en el IRPF contempladas en la Reforma Fiscal 2. Actividades Económicas: – Se incluye dentro de la definición de rendimientos de actividades económicas, aquellos obtenidos por el contribuyente procedentes de una entidad en cuyo capital participe derivados de la realización de actividades incluidas en la Sección Segunda de las Tarifas del IAE (actividades profesionales) cuando el contribuyente este incluido, a tal efecto, en el régimen especial de la Seguridad Social de los trabajadores por cuenta propia o autónomos, o en una mutualidad de previsión social Novedades en el IRPF contempladas en la Reforma Fiscal 3. Aportaciones a Planes de Pensiones: – Se reduce de 10.000€ a 8.000€ el importe de las aportaciones a realizar y se incrementan de 2.000€ a 2.500€ las aportaciones realizadas a favor del cónyuge que obtenga rendimientos netos del trabajo ni de actividades económicas en cuantía inferior a los 8.000€/anuales. – Se elimina el límite de aportaciones de hasta 12.500€ para mayores de 50 años – El cambio más importante es la aplicación de las llamadas “Ventanas de Liquidez” sobre las aportaciones realizadas a partir de 01/01/2015, una vez que estas tengan más de 10 años de antigüedad – Recordar que los planes de pensiones pueden cobrarse año a año en forma de rendimientos del trabajo o de una vez, tributando entonces como rendimientos del capital. En este último caso, la legislación actual da derecho a una reducción del 40% aplicable a las aportaciones anteriores al 1 de enero de 2006. Esta reducción se mantiene con la reforma fiscal. Novedades en el IRPF contempladas en la Reforma Fiscal 4. Mínimos personales y familiares: – Se incrementan los mínimos del contribuyente y los mínimos por descendientes y ascendientes, así como el mínimo por discapacidad del contribuyente y el de discapacidad de descendientes y ascendientes, y el aplicable para aquellos que satisfagan anualidades por alimentos a sus hijos por decisión judicial (que no tengan derecho a la aplicación del mínimo por descendientes). Novedades en el IRPF contempladas en la Reforma Fiscal 5. Tarifas del Impuesto: (I) – Se establece una reducción de las tarifas del Impuesto, así como una reducción de los tramos Novedades en el IRPF contempladas en la Reforma Fiscal 6. Régimen de Impatriados: – Se excluye del régimen a los deportistas profesionales sometidos al RD 1006/1985 – Se extiende el régimen al desplazamiento al territorio español como consecuencia de la adquisición de la condición de administrador de una entidad en cuyo capital no se participe o, en caso contrario, cuando la participación no determine la consideración de entidad vinculada. – Se suprimen los requisitos de que los trabajos se realicen efectivamente en territorio español, que dicho trabajos se realicen para una empresa o entidad no residente en España y que los rendimientos del trabajo no estén exentos de tributación por el IRNR. – Igualmente se suprime el requisito cuantitativo de que las retribuciones previsibles no excedan de 600.000€. Novedades en el IRPF contempladas en la Reforma Fiscal 7. Retenciones: • Se matiza que el contribuyente podrá deducir la cantidad que debió de ser retenida cuando la misma no se hubiera practicado o lo hubiera sido por un importe inferior al debido por causa imputable exclusivamente al retenedor. • En caso de atrasos, el tipo de retención se fija en el 15%. • El tipo de retención para administradores y miembros del consejo de administración del 35% (37% en 2015) se reduce al 19%(20% en 2015) cuando los rendimientos procedan de una entidad con un importe neto de la cifra de negocio inferior a 100.000€. • El tipo de retención de profesionales será del 19% para 2015 (18% en 2016) se reduce al 15% cuando el volumen de rendimientos íntegros del ejercicio anterior sea inferior a 15.000€ anuales y represente más del 75% de la suma de rendimientos íntegros del trabajo y de actividades económicas obtenidas por el contribuyente en dicho ejercicio (entrada en vigor 5/7/2013). Novedades en el IRPF contempladas en la Reforma Fiscal • Novedades IRPF Comunidad de Madrid: – Se crea un nuevo tramo autonómico que rebajará 1,7% para ingresos inferiores a 12.450€ – Se elevan un 10% adicional sobre las estatales las deducciones y mínimos familiares – Se mantienen las deducciones por compra de uniformes y aprendizaje de idiomas incluyendo FP – Se mantiene la deducción autonómica por alquiler de vivienda para menores de 35 años

© Copyright 2026