recargo al consumo o propinas

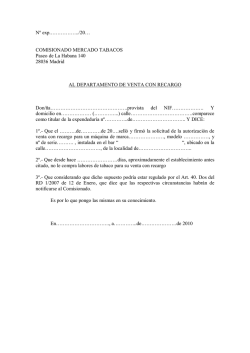

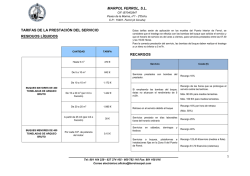

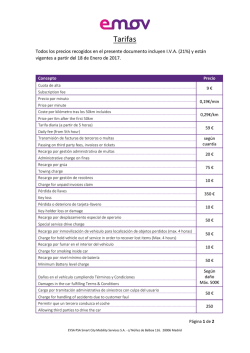

e RECARGO AL CONSUMO O PROPINAS – EFECTO TRIBUTARIO Y LABORAL. RECARGO AL CONSUMO O PROPINAS – EFECTO TRIBUTARIO Y LABORAL. En la actualidad el recargo al consumo a que se refiere la Quinta Disposición Complementaria Final del Decreto Ley N° 25988 y las propinas para los trabajadores, recibidos por establecimientos de hospedaje, restaurantes y agencias de viaje, que no cuentan con comprobantes de pago que los sustenten, no constituyen para los titulares de tales establecimientos rentas gravadas con el Impuesto a la Renta. La Quinta Disposición también establece que los establecimientos de hospedaje o expendio de comidas y bebidas en acuerdo con sus trabajadores, podrán fijar un recargo al consumo no mayor al 13% del valor de los servicios que prestan. Sin embargo, debemos indicar que este beneficio no tendrá carácter remunerativo, por lo que no estará afecto a las contribuciones de seguridad social, ni afecto a indemnización, beneficios laborales o compensación, tampoco forma parte de la base imponible del Impuesto General a las Ventas. El informe 049-2014-SUNAT/4B0000 reafirma esta disposición señalando que tales montos “no tienen naturaleza de ingreso para este tipo de empresas, por cuanto, no suponen un beneficio económico suyo sino de sus trabajadores”. Por lo expuesto, los montos recibidos por los establecimientos de hospedaje, restaurantes y agencias de viaje por concepto de recargo al consumo y propinas para sus trabajadores, que no cuenten con comprobantes de pago que los sustenten, al no ser ingreso para dichas empresas, no constituyen rentas gravadas con el Impuesto a la Renta para los titulares de estas, por cuanto no suponen un beneficio económico suyo, sino de sus trabajadores. El plazo para el pago del recargo al consumo, debe efectuarse dentro de los cinco (5) primeros días siguientes da cada quincena de forma cancelatoria. Si necesita mayor detalle sobre los alcances y formas de implementar dichas medidas comuníquese al siguiente Correo [email protected]. RSM Panez Chacaliaza & Asociados es miembro de la red RSM International. La red RSM International es una red de firmas consultoras y de contaduría y cada una de ellas realiza su práctica de forma independiente. RSM International es la marca usada por la red la cual no es en sí misma una entidad legal separada en ninguna jurisdicción. El objeto de esta publicación no es brindar una asesoría específica de impuestos, negocios o inversiones. Ni los autores de esta publicación ni Panez, Chacaliaza & Asociados, aceptarán responsabilidad alguna por cualquier error u omisión o por las pérdidas ocasionadas a toda persona u organización que actúe o se abstenga de actuar como resultado del material vertido en esta publicación. Todas las opiniones expresadas son aquellas de los autores de esta publicación y no necesariamente la opinión de Panez, Chacaliaza & Asociados. Usted debe solicitar una asesoría específica independiente antes de tomar cualquier decisión de impuestos, negocios o inversiones.

© Copyright 2026