BUENOS AIRES

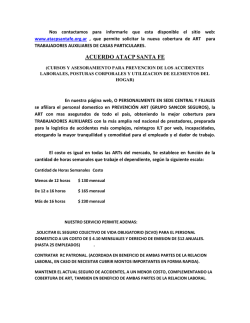

Estimado Cliente: Por medio del presente le informamos un resumen de las principales novedades impositivas y previsionales correspondientes al mes de OCTUBRE del año 2014: Novedades Laborales DÍAS DEL GREMIO • 8 de Octubre. Agrarios • 20 de Octubre. Vestido Obreros. CCT 626/2011 GASTRONÓMICOS Y HOTELEROS. HOTELES Y RESTAURANTES, CCT 389/04 TOPE INDEMNIZATORIO DESDE EL 1/8/2014, 1/1/2015 Y 1/5/2015. RESOLUCIÓN (ST) 1732/2014 Se fija, a partir del 1/8/2014, 1/1/2015 y 1/5/2015, el importe promedio de las remuneraciones del cual surge el tope indemnizatorio correspondiente al Acuerdo homologado por la resolución (ST) 1390/2014, suscripto entre la Unión de Trabajadores del Turismo, Hoteleros y Gastronómicos de la República Argentina y la Federación Empresaria Hotelera Gastronómica de la República Argentina. - Resto del país (Pcia Bs As) 1/8/2014 $ 7.936,30 $ 23.808,90 1/1/2015 $ 8.774,55 $ 26.323,65 1/5/2015 $ 9.204,90 $ 27.614,70 ART. BASE DE CÁLCULO DE ALÍCUOTA La Superintendencia de Riesgos del Trabajo, mediante Nota 17141/2014, aclara que la determinación de la base imponible para establecer la alícuota de la ART deberá efectuarse sobre el monto total de las remuneraciones y conceptos no remunerativos que declare mensualmente el empleador, conforme lo dispuesto por el artículo 10 de la ley 26773 y reglamentado por el artículo 10 del Anexo I del decreto 472/2014. En tal sentido, dispone que las ART adecuen la base de cálculo a considerar para la determinación de las alícuotas a partir de la fecha de vencimiento del año de vigencia de la tarifa o para los nuevos contratos. SISTEMA APLICATIVO SICOSS. VERSIÓN 38. NOVEDADES. APLICABLE DESDE EL DEVENGADO OCTUBRE 2014 La AFIP puso a disposición la versión 38 del Aplicativo SICOSS (Sistema de Cálculo de Obligaciones de la Seguridad Social) aprobada a través de la resolución general (AFIP) 3684. Las principales novedades de esta nueva versión son las siguientes: - Se habilita el código de modalidades de contratación “102 - Personal permanente discontinuo con ART (para uso de la empresa usuaria de personal de empresas eventuales)”, a efectos de dar cumplimiento al decreto 762/2014. - Se incluyen las modificaciones establecidas por la resolución (SSN) 38136/2014 al 1 Régimen del Seguro Colectivo de Vida Obligatorio, con relación a la prima y a la suma asegurada. - Se agrega el código de situación de revista 42 para que la empresa de servicios eventuales informe que el trabajador se encuentra prestando servicios en la empresa usuaria. - Se actualizan los montos mínimo y máximo de la base imponible para la determinación de aportes y contribuciones con destino a los subsistemas de la seguridad social, aplicables al período devengado setiembre de 2014 y siguientes, conforme a lo establecido por la resolución (ANSeS) 449/2014. - Se prorroga hasta noviembre 2014 los códigos de modalidad de contratación 201 a 206 (Puesto nuevo Ley 26476). Asimismo, respecto del sistema "Declaración en Línea" se incorporan los códigos de modalidades de contratación 301 a 315, a efectos de que el empleador alcanzado por los beneficios establecidos por el Título II de la ley 26940 (promoción del empleo registrado) pueda identificar a los trabajadores respecto de los cuales resulte de aplicación la reducción de alícuotas de contribuciones patronales. La utilización de la versión 38 del Sistema Aplicativo SICOSS será de aplicación para la generación de declaraciones juradas (F. 931) correspondientes al mes devengado octubre de 2014 y siguientes. La obligación de utilización de la nueva versión del programa aplicativo o, en su caso, del sistema “Declaración en Línea” comprende también las presentaciones de declaraciones juradas -originales o rectificativas- que se efectúen a partir de la vigencia de la resolución general (AFIP) 3684 (10/10/2014), correspondientes a períodos anteriores. EMPLEADOS DE COMERCIO, CCT 130/1975. ASIGNACIÓN NO REMUNERATIVA DE $ 2.400. PRIMERA CUOTA. PAGO DE LA DIFERENCIA EN OCTUBRE DE 2014 Recordamos que a través del último Acuerdo salarial de la actividad mercantil, homologado por la resolución (ST) 626/2014, se acordó el pago de una asignación por única vez, con carácter extraordinario y no remunerativo de $ 2.400 en dos cuotas iguales de $ 1.200 en los meses de julio y noviembre de 2014, respectivamente. En este sentido, las partes representativas de la actividad arribaron a un nuevo Acuerdo convencional, el cual se encuentra pendiente de homologación, que establece que aquellos empleadores que hubieran abonado de manera incompleta la primera cuota de la referida asignación no remunerativa deberán abonar la diferencia hasta completar la suma de $ 1.200 con la liquidación de salarios correspondientes al mes de octubre de 2014. Asimismo, se aclara que la segunda cuota de $ 1.200 se deberá abonar de manera íntegra conjuntamente con los salarios de noviembre de 2014, independientemente de la extensión de la jornada laboral PERSONAL DE CASAS PARTICULARES. RIESGOS COBERTURA A PARTIR DE NOVIEMBRE DE 2014 DEL TRABAJO. Recordamos que mediante la resolución (SRT) 2224/2014 se establecieron los mecanismos de afiliación para brindar la cobertura de riesgos del trabajo al personal de servicio doméstico con vigencia a partir del 3 de noviembre de 2014. A partir de dicha fecha, todos los empleadores deberán contar obligatoriamente con una aseguradora de riesgos del trabajo. En este sentido, la Superintendencia de Riesgos del Trabajo informa el procedimiento para la contratación de una ART y el pago de la cobertura. Entre los principales aspectos, se destacan: 2 - Solicitud de cobertura: los empleadores deberán firmar un contrato de cobertura de riesgos del trabajo, acercándose a una sucursal de la ART que hayan seleccionado o a través un productor de seguros, pudiendo elegir entre todas las aseguradoras que funcionan en la actualidad. Para ello, es necesario estar registrado previamente como empleador de trabajadores de casas particulares en el Registro Especial creado para tal fin por la resolución (AFIP) 3491. - Forma de pago: el pago de la alícuota se realizará por medio de un formulario diseñado por la AFIP, que unificará esta obligación con las cargas sociales que se abonan mensualmente. El nuevo formulario es el 102/rt. - Fecha de pago: el vencimiento de la obligación opera el próximo 10 de noviembre. En esta oportunidad, se cancelarán en el mismo pago las cargas sociales del mes de octubre y la cuota de riesgos del trabajo del mes de noviembre. La resolución conjunta (SSN-SRT) 38579-2265/2014 fijó las siguientes alícuotas, en relación con la jornada laboral desempeñada: * Menos de 12 horas trabajadas: $ 130; * De 12 a menos de 16 horas: $ 165; y * De 16 horas o más: $ 230. Dichas tarifas serán ajustadas anualmente por resolución conjunta de ambas Superintendencias. Tener en cuenta que en caso de pagar la alícuota pero no haber contratado una aseguradora, la SRT le asignará una automáticamente. La fecha de inicio de cobertura en estos casos será las 00:00 horas del día siguiente al que se comunique el resultado de la asignación de oficio a la ART seleccionada, la cual será la encargada de comunicarse con el empleador para informarle el inicio de la cobertura. Por otra parte, si ocurriesen accidentes de trabajo o se desarrollen enfermedades profesionales, los empleadores que omitieran afiliarse deberán responder con su patrimonio personal ante los trabajadores que realicen tareas en sus casas particulares. La AFIP puso en línea los nuevos volantes de pago para el ingreso de los aportes y las contribuciones con destino a la seguridad social aprobados por la resolución general (AFIP) 3693: - Formulario 102/RT: volante de pago para el pago total en concepto de cargas sociales, que incluye el pago de ART. - Formulario 575/RT: volante de pago de aportes y contribuciones voluntarios y para el pago del importe de la cuota con destino a la ART cuando se trate del inicio de una nueva relación laboral. - Formulario 1350: volante de pago a utilizar en caso de extinción de la relación laboral para el ingreso de los aportes y/o las contribuciones correspondientes al último período mensual devengado. TRABAJO AGRARIO. TODO EL PAÍS. PERSONAL PERMANENTE DE PRESTACIÓN CONTINUA. INCREMENTO DEL SALARIO MÍNIMO DEL PEÓN GENERAL DESDE EL 1/10/2014 Y 1/12/2014 La Unión Argentina de Trabajadores Rurales y Estibadores (UATRE) informa que la Comisión Nacional de Trabajo Agrario (CNTA) homologó el Acuerdo salarial celebrado por la referida entidad gremial y las entidades agropecuarias por el cual se eleva el salario mínimo del peón general a $ 6.000 a efectivizarse en dos tramos a partir de octubre y diciembre de 2014. En el mes de octubre el salario es de $ 5550.32 ( mensual) y el jornal $ 244.17 . 3 PROMOCIÓN DEL TRABAJO REGISTRADO Y PREVENCIÓN DEL FRAUDE LABORAL. LEY 26940 La ley 26940 dispuso un nuevo régimen de Promoción del Trabajo Registrado y Prevención del Fraude Laboral y creó el Registro Público de Empleadores con Sanciones Laborales (REPSAL). La ley 26940 establece disminución en las contribuciones patronales para: A) Microempleadores * Son aquellos empleadores personas físicas, sociedades de hecho y SRL , con hasta 5 trabajadores, con lo cual quedan fuera del régimen las Sociedades Anónimas. * Mantienen esta condición aun cuando la plantilla de trabajadores se incremente hasta a 7 trabajadores, aunque a partir del trabajador número seis (6), inclusive, el empleador deberá ingresar, solo por dichos empleados, las contribuciones patronales previstas en el régimen general de la seguridad social. * Los empleadores que incorporen nuevos trabajadores hasta el séptimo inclusive, podrán optar por los beneficios previstos para empleadores con hasta 80 trabajadores (L. 26940, Tít. II, Cap. II). * La disminución en las contribuciones patronales tiene carácter permanente. * No podrán superar la suma de $ 2.400.000 de facturación bruta total anual, neta de impuestos, correspondiente al año calendario inmediato anterior al período en que se aplica el beneficio de reducción de contribuciones. Esquema de disminución de las contribuciones patronales para microempleadores: Microempleadores Subsistemas de la Seguridad Social (Hasta 5 trabajadores(1) Ley 26940, Título II, Capítulo I Jornada Jornada a tiempo completa parcial Duración Permanente(2) a) Sistema Integrado Previsional Argentino, leyes 24241 y 26425 b) Instituto Nacional de Servicios Sociales para Jubilados y Pensionados, ley 19032 y sus modificatorias c) Fondo Nacional de Empleo, ley 24013 y sus modificatorias 50%(1) d) Régimen Nacional de Asignaciones Familiares, ley 24714 y sus modificatorias e) Registro Nacional de Trabajadores y Empleadores Agrarios, leyes 25191 y 26727 f) Rég. de Obras Soc. ley 23660 y ART 100% 4 75%(1) Exclusión del régimen. Causales * Por producir extinciones incausadas de relaciones laborales en el transcurso de los 6 meses anteriores al 01/08/2014, excepto cuando se trate de distractos durante el periodo de prueba u originados en renuncias, jubilación o incapacidad laboral permanente. Dichos empleadores quedarán excluidos durante 12 meses desde la fecha del despido incausado mencionado antes. * Por haber sido incluidos en el REPSAL, por el tiempo que permanezcan en el mismo. * Cuando registren alta siniestralidad en los establecimientos o lugares de trabajo, conforme los criterios y parámetros sobre alta siniestralidad que determinará la Superintendencia de Riesgos del Trabajo. * Cuando superen el máximo de 7 empleados con motivo de incrementos de personal realizados a partir del 1 de agosto ( aunque pueden encuadrar en el régimen de promoción que se explica en el inciso siguiente). * Por superar el importe de facturación anual establecido por ley ( $ 2.400.000 neta de impuestos correspondiente al año calendario inmediato anterior). B) Resto de Empleadores -PyMES- (hasta 80 trabajadores) * Son aquellos empleadores que cuentan con hasta 80 trabajadores. La legislación otorga diferentes beneficios dependiendo si el empleador cuenta con una dotación de hasta 15 trabajadores o entre 16 y 80 trabajadores. * La disminución en las contribuciones patronales tiene una duración de 24 meses. * Este plazo se computará desde la fecha de inicio de cada nuevo vínculo laboral, con independencia de las interrupciones que se produzcan en el mismo, celebrado dentro de los 12 meses contados a partir de la fecha en que la ley 26940 tenga efecto, plazo que podrá ser prorrogado por el Poder Ejecutivo Nacional. * El empleador gozará de este beneficio por cada nuevo dependiente, siempre que este trabajador produzca un incremento en la nómina de personal. Se considerará incremento neto de la nómina de personal al que surja de comparar la cantidad de trabajadores contratados por tiempo indeterminado registrados al mes de marzo de 2014. • 5 El régimen es aplicable a empleadores del sector privado inscriptos ante la Administración Federal de Ingresos Públicos (AFIP), en el Registro Nacional de Trabajadores y Empleadores Agrarios (RENATEA) o en el Instituto de Estadística y Registro de la Industria de la Construcción (IERIC) según corresponda, incluyendo a Microempleadores. En este último caso, la reducción de contribuciones se aplicará sobre las alícuotas dispuestas por el régimen general de la seguridad social. Esquema de disminución de las contribuciones patronales: Alícuotas. Porcentaje Empleadores hasta 80 trabajadores Subsistema de la Seguridad Social Ley 26940, Título II, Capítulo II Hasta 15 trabajadores Duración Subsistemas de Entre 16 y 80 trabajadores 24 meses(2) a) Sistema Integrado Previsional Argentino, leyes 24241 y 26425 b) Instituto Nacional de Servicios Sociales para Jubilados y Pensionados, ley 19032 y sus modificatorias c) Fondo Nacional de Empleo, ley 24013 y sus modificatorias Primeros 12 meses: 0% 24 meses: 50% Segundos 12 meses: 25% d) Régimen Nacional de Asignaciones Familiares, ley 24714 y sus modificatorias e) Registro Nacional de Trabajadores y Empleadores Agrarios, leyes 25191 y 26727 f) Régimen de Obras Sociales, ley 23660 100% g) Régimen de Riesgos del Trabajo, ley 24557 100% 6 Imposibilidad de utilizar la disminución en las contribuciones patronales: El empleador no podrá hacer uso de estos beneficios, con relación a los siguientes trabajadores: a) Los que hubieran sido declarados en el régimen general de la seguridad social con anterioridad de la entrada en vigencia de la presente ley y hasta la fecha en que las disposiciones tengan efecto y continúen trabajando para el mismo empleador; b) Los que hayan sido declarados en el régimen general de la seguridad social y luego de producido el distracto laboral, cualquiera fuese su causa, sean reincorporados por el mismo empleador dentro de los doce (12) meses, contados a partir de la fecha de la desvinculación; c) El nuevo dependiente que se contrate dentro de los doce (12) meses contados a partir de la extinción incausada de la relación laboral de un trabajador que haya estado comprendido en el régimen general de la seguridad social. Exclusión del régimen. Causales a) Figuren en el Registro Público de Empleadores con Sanciones Laborales (REPSAL) instituido por el Título I de la presente ley, por el tiempo que permanezcan en el mismo. b) Incurran en prácticas de uso abusivo del beneficio establecido en la presente ley, conforme a las condiciones que establezca la reglamentación. La exclusión se producirá en forma automática desde el mismo momento en que ocurra cualquiera de las causales indicadas en los párrafos anteriores. Carácter del Régimen de promoción del Capítulo II, Título II: El artículo 29 de la ley 26940 señala que el presente régimen es optativo para el empleador, por lo que la falta de ejercicio de dicha opción, a partir del inicio de la nueva relación laboral por tiempo indeterminado, obstará a que aquel pueda hacer uso retroactivo del mismo por el o los períodos en que no hubiese gozado del beneficio. (Art. 29, L. 26940). III. Reducción de contribuciones patronales El beneficio de reducción de contribuciones, tanto del régimen Permanente como régimen de promoción rige a partir del período devengado agosto de 2014. 7 Novedades Impositivas PROCEDIMIENTO FISCAL. NUEVO RÉGIMEN DE INFORMACIÓN DE LOCACIÓN TEMPORARIA DE INMUEBLES CON FINES TURÍSTICOS A PARTIR DEL 1/3/2015. RG (AFIP) 3687 Se crea un régimen de información de las operaciones de locación temporaria de inmuebles con fines turísticos, entendiéndose por tales a aquellas destinadas a brindar alojamiento a turistas en viviendas amuebladas, por un período de 1 día hasta 6 meses. El régimen será aplicable a las locaciones temporarias realizadas a partir del 1/3/2015. Sujetos obligados a informar Quienes administren, gestionen, intermedien o actúen como oferentes de locación temporaria de inmuebles de terceros con fines turísticos. En caso que la locación la efectúe directamente por el titular, éste quedará obligado a informar. Información a suministrar Se informarán mensualmente los datos de las operaciones de locaciones temporarias con fines turísticos, ingresando con clave fiscal “Registro de Operaciones Inmobiliarias”, la opción “Locaciones Temporarias”. La información se deberá suministrar a la hora 24 del décimo día hábil del mes inmediato siguiente a la finalización del período que corresponde informar. Cuando en un determinado período no existiera información a suministrar, se deberá informar a través del sistema la novedad “SIN MOVIMIENTO”. Cuando se verifiquen al menos 6 presentaciones sucesivas “SIN MOVIMIENTO”, los responsables no estarán obligados a continuar presentando declaraciones juradas en los períodos siguientes, hasta que se produzca una nueva operación alcanzada. Registro de operaciones inmobiliarias En relación al Registro de Operaciones Inmobiliarias creado por la Resolución General (AFIP) 2820, se dispone: La obligación de inscripción en el Registro por parte de los locadores temporarios con fines turísticos. La no obligación de cumplir con el régimen informativo instaurado por la Resolución General citada. Sanciones Al margen de las sanciones que pudieran corresponder por aplicación de la Ley de Procedimiento Tributario, se contempla que los incumplidores podrán ser pasibles de una o más de las siguientes acciones: ∗ Asignación de una categoría en orden creciente indicativas del riesgo de ser fiscalizado, en el “Sistema de Perfil de Riesgo (SIPER)”. ∗ Suspensión o exclusión, según corresponda, de los Registros Especiales en los que estuvieren inscriptos. ∗ Interrupción en la tramitación de certificados de exclusión o de no retención solicitados conforme a las disposiciones vigentes. ∗ 8 Inactivación transitoria de la C.U.I.T. IMPUESTO AL VALOR AGREGADO. FACTURACIÓN ELECTRÓNICA. INCORPORACIÓN DE LOS EXPORTADORES DE SERVICIOS. RG (AFIP) 3689. Sujetos obligados a emitir electrónicamente Deberán realizar emisión electrónica los sujetos que realicen prestaciones de servicios en el país cuya utilización o explotación efectiva se lleve a cabo en el exterior – exportadores de servicios. Los comprobantes alcanzados por la emisión electrónica son: Facturas de exportación clase “E”. Notas de crédito y notas de débito clase “E”. Incorporación al régimen A efectos de incorporarse al régimen, los exportadores de servicios deberán comunicar a la AFIP, hasta el día anterior de los meses de enero o febrero de 2015 según la modalidad de emisión adoptada, el período mensual a partir del cual comenzarán a emitir los comprobantes electrónicos. A tal fin deberán utilizar el servicio “Regímenes de Facturación y Registración (REAR/RECE/RFI)”, opción “Empadronamiento/Adhesión”, seleccionando “Factura Electrónica-Exportación de Servicios”, y tildando alguna de las opciones respecto de los sistemas de emisión admitidos. Sistemas de emisión La emisión de los comprobantes podrá realizarse a través de alguna de las siguientes opciones: - Intercambio de información del servicio “web”, cuyas especificaciones técnicas se encuentran publicadas en la web de AFIP bajo las siguientes denominaciones: “RG 2758 Diseño de Registro XML V.1”. “RG 2758 Manual para el Desarrollador V.1”. - Servicio “Comprobantes en línea”. - Servicio “Facturador Plus”, el que permite importar hasta 50 registros por envío y por lote desde un archivo externo (el diseño del registro se encuentra disponible en el sitio “web” AFIP). La solicitud deberá efectuarse por cada punto de venta, el que deberá ser distinto al utilizado en otros sistemas de emisión de comprobantes. Asimismo, cuando el sistema de emisión electrónica no se encuentre operativo, deberá emitirse comprobante manual conforme las previsiones de la Resolución General (AFIP) 100 y 1415. Aplicación Las presentes disposiciones resultan de aplicación para los sujetos que opten por el intercambio de información del servicio “web" y el servicio “Facturador Plus” para las exportaciones de servicios que se documenten desde el día 1/2/2015 y para quienes opten por el servicio “Comprobantes en línea” para las exportaciones de servicios que se documenten desde el día 1/1/2015. PROCEDIMIENTO FISCAL. OPERACIONES DE COMPRAVENTA DE GRANOS NO DESTINADOS A LA SIEMBRA. RÉGIMEN ESPECIAL OBLIGATORIO PARA LA EMISIÓN ELECTRÓNICA DE LA "LIQUIDACIÓN SECUNDARIA DE GRANOS" RESOLUCIÓN GENERAL (AFIP) 3690 Se establece un régimen especial obligatorio para la emisión electrónica de la "Liquidación Secundaria de Granos" como única documentación respaldatoria de las operaciones de compraventa y, en su caso, de consignación de granos no destinados a 9 la siembra -cereales y oleaginosos- y legumbres secas -porotos, arvejas y lentejas-. Se encuentran alcanzadas por el presente régimen las liquidaciones de compraventa o consignación de granos no destinados a la siembra -cereales y oleaginosas- y legumbres secas -porotos, arvejas y lentejas- que se realicen entre operadores del comercio de granos, sean exportadores, acopiadores, cooperativas, consignatarios, demás intermediarios, corredores y los mercados de cereales a término. Se encontrarán obligados por el mencionado régimen los contribuyentes y/o responsables que intervengan en la emisión de las citadas liquidaciones y se encuentren incluidos y habilitados en el "Registro Único de Operadores de la Cadena Agroalimentaria" -R. (MAGP) 302/2012-. Para la emisión de la "Liquidación Secundaria de Granos", los contribuyentes y/o responsables obligados deberán ingresar al sitio web de la AFIP (www.afip.gov.ar) y acceder al servicio "Certificación y liquidación de granos" con clave fiscal. Emisión La AFIP podrá limitar o autorizar excepcionalmente la emisión de las referidas liquidaciones con motivo de una verificación y/o fiscalización sobre la base de parámetros objetivos de medición, de acuerdo con la magnitud productiva y/o económica y/o uso de los comprobantes que así lo ameriten, según la situación fiscal del contribuyente. El servicio “CERTIFICACIÓN Y LIQUIDACIÓN DE GRANOS” asignará al comprobante electrónico un Código de Operación Electrónica. La falta de dicho Código implica la invalidez fiscal de la Liquidación. Vigencia El presente régimen especial de emisión resulta de aplicación para las operaciones que se liquiden a partir del 3/12/2014. FACTURACIÓN Y REGISTRACIÓN. COMERCIO DE GRANOS. CERTIFICACIÓN PRIMARIA DE DEPÓSITO, RETIRO Y/O TRANSFERENCIA DE GRANOS. EMISIÓN ELECTRÓNICA. RG (AFIP) 3691. Se establece un régimen obligatorio para la emisión electrónica de la Certificación Primaria de Depósito de Granos, la Certificación Primaria de Retiro de Granos y la Certificación Primaria de Transferencia de Granos, para respaldar las operaciones de granos no destinados a la siembra -cereales y oleaginosos- y legumbres secas -porotos, arvejas y lentejas-. Para efectuar la emisión de las certificaciones se procederá a la utilización del servicio "Certificación y Liquidación de Granos" desde el sitio de la AFIP con Clave Fiscal. En caso de inoperatividad del sistema, las emisiones deberán realizarse dentro de las 24 horas inmediatas siguientes a su restablecimiento. El régimen entra en vigencia a partir del día 3 de diciembre de 2014, resultando de aplicación para las operaciones que se certifiquen a partir de ese día; del mismo modo a partir del mencionado día se deja sin efecto el expendio de los formularios C1116A y C1116RT. FACTURACIÓN Y REGISTRACIÓN. RÉGIMEN ESPECIAL DE EMISIÓN Y ALMACENAMIENTO DE DUPLICADOS ELECTRÓNICOS DE COMPROBANTES Y DE REGISTRACIÓN DE OPERACIONES. SUSTITUCIÓN DEL CITI COMPRAS Y DEL CITI VENTAS. NUEVAS DISPOSICIONES APLICABLES A PARTIR DEL 1/1/2015. RG (AFIP) 3685 Y 3686. 10 Se sustituye y se reúne en un solo cuerpo la normativa referida al régimen especial de emisión y almacenamiento de duplicados electrónicos de comprobantes y de registración de operaciones -RG (AFIP) 1361- y se reemplaza el CITI Compras -RG (AFIP) 3034 capítulo A- y CITI Ventas -RG (AFIP) 2457- por un nuevo "Régimen Informativo de Compras y Ventas" con aplicación a partir del 1/1/2015. Régimen de Información de Compras y Ventas Sujetos obligados a informar Deberán cumplimentar el régimen de información que analizamos en los apartados posteriores los siguientes contribuyentes: • Sujetos que integren la nómina que será publicada por este Organismo en el micrositio1 http://www.afip.gob.ar/comprasyventas • Sujetos alcanzados por las normas de facturación electrónica, excepto los monotributistas categoría H o superior obligados al régimen de facturación electrónica en virtud de la Resolución General (AFIP) 3067. • Sujetos que hayan adquirido la calidad de Responsables Inscriptos en el IVA a partir del día 01/01/2014. • Sujetos inscriptos en el IVA que al 22/10/2014 se encuentren alcanzados por el Régimen de Almacenamiento Electrónico de Registraciones previsto por la Resolución General (AFIP) 1361. Operaciones a informar Deberán informarse las siguientes operaciones, sean o no generadoras de crédito o débito fiscal en el IVA: Compras, locaciones o prestaciones recibidas e importaciones definitivas de bienes y servicios —así como todo otro concepto facturado o liquidado por separado, relacionado con las mismas o con su forma de pago— que, como consecuencia de cualquier actividad que desarrollen, realicen con proveedores, locadores, prestadores, comisionistas, consignatarios, etc. Descuentos y bonificaciones recibidas, quitas, devoluciones y rescisiones obtenidas, que se documenten en forma independiente de las compras, locaciones y prestaciones. Ventas, locaciones o prestaciones realizadas, exportaciones definitivas de bienes y servicios, así como todo otro concepto facturado o liquidado por separado, relacionado con las mismas o con su forma de pago. Descuentos y bonificaciones otorgadas, quitas, devoluciones y rescisiones efectuadas, que se documenten en forma independiente de las ventas, locaciones y prestaciones. El "Régimen Informativo de Compras y Ventas" deberá ser presentado mensualmente mediante transferencia electrónica de datos en las fechas previstas para los vencimientos del impuesto al valor agregado utilizando el programa aplicativo denominado "AFIP - DGI - RÉGIMEN DE INFORMACIÓN DE COMPRAS Y VENTAS". Se establece el plazo especial que se detalla para presentar la información correspondiente a los meses de Enero a Agosto de 2015: 1 11 La AFIP podrá incorporar o excluir en el futuro nuevos contribuyentes al micrositio. Meses a informar Fechas de vencimiento Enero y Febrero de 2015 Junio de 2015 Marzo y Abril de 2015 Julio de 2015 Mayo y Junio de 2015 Agosto de 2015 Julio y Agosto de 2015 Septiembre de 2015 Régimen de almacenamiento electrónico de registración de comprobantes emitidos y recibidos Sujetos obligados a almacenar electrónicamente Quedan obligados los sujetos exentos frente al IVA que cumplan alguno de los siguientes requisitos: Sean autoimpresores. Hayan emitido más de 200.000 comprobantes por sus ventas, prestaciones o locaciones de servicios, y el monto total de dichas operaciones haya sido igual o superior a $ 1.000.000 incluidos los impuestos nacionales, durante el último ejercicio comercial anual cerrado. Hayan efectuado ventas por un monto total, incluidos los impuestos nacionales contenidos en ellas, igual o superior a $ 20.000.000 y emitido 5.000 o más facturas o documentos equivalentes, durante el último ejercicio comercial anual cerrado. Hubieran sido autorizados para efectuar la emisión y el almacenamiento de duplicados de comprobantes en soportes electrónicos En cuanto a los Responsables Inscriptos, quedarán obligados al almacenamiento electrónico únicamente aquellos que sean autorizados para efectuar la emisión de duplicados electrónicos de comprobantes, excepto cuando se encuentren obligados a cumplir con el Régimen Informativo de Compras y Ventas. Sujetos que pueden optar por el almacenamiento electrónico Podrán optar por el almacenamiento electrónico tanto los Responsables Inscriptos como los sujetos exentos que no estuvieran obligados al mismo, en la medida en que se encuentren obligados a emitir comprobantes en el marco de la Resolución General (AFIP) 1415. Asimismo, quienes hubieran optado por el régimen podrán solicitar la exclusión cuando haya transcurrido un ejercicio comercial regular. En caso de solicitarse la exclusión, no podrán retornar al régimen durante 3 ejercicios comerciales anuales, consecutivos, regulares y completos inmediatos siguientes a aquel en el cual se hubiera presentado la solicitud de exclusión. Empadronamiento Los sujetos obligados deben comunicar a la AFIP la fecha a partir de la cual comenzarán a utilizar esta modalidad de registración, a través del servicio web “Regímenes de Facturación y Registración (REAR/RECE/RFI)” con una antelación mínima de 5 días hábiles administrativos contados desde la fecha en la que deban comenzar a realizar el almacenamiento electrónico. 12 Régimen de emisión y almacenamiento de duplicados electrónicos Sujetos que pueden acceder al régimen Se trata de un régimen optativo al que pueden acceder los sujetos obligados a emitir y entregar comprobantes por las operaciones que realizan, que revistan el carácter de responsables inscriptos o de exentos frente al IVA. Sujetos adheridos al régimen. Obligaciones Los sujetos adheridos al presente régimen podrán emitir el original del comprobante de manera electrónica conforme a la Resolución General (AFIP) 2485. El duplicado debe quedar almacenado electrónicamente, entendiéndose que dicha información reviste, a efectos fiscales, el carácter de duplicado de los citados documentos. Quienes emitan documentos fiscales mediante “Controlador Fiscal de vieja tecnología” y opten por el régimen que analizamos deberán resguardar por 2 años las cintas testigo “papel”, como copias adicionales de los comprobantes emitidos. A todo efecto se entenderá por duplicado de los comprobantes emitidos, el respectivo registro electrónico. Solicitud de adhesión al régimen Para solicitar la autorización para la emisión y el almacenamiento de los duplicados electrónicos, los contribuyentes deberán cumplimentar los siguientes requisitos: - Tener actualizada la información referida a su actividad económica. - Mantener actualizado el domicilio fiscal. - Haber presentado la última declaración jurada del impuesto a las ganancias y las 12 últimas declaraciones juradas del impuesto al valor agregado y de los recursos de la seguridad social, vencidas al penúltimo mes anterior a la fecha de recepción de la solicitud de adhesión. - Poseer y utilizar un sistema informático de facturación que permita la emisión y el almacenamiento, en forma centralizada, de los duplicados de los comprobantes. Cuando se trata de contribuyentes que emitan comprobantes mediante “Controlador Fiscal de vieja tecnología”, deberán poseer un sistema informático de facturación con todos sus puntos de venta enlazados, el cual debe prever un registro electrónico centralizado que concentre los datos de los duplicados de los comprobantes. Solicitud de autorización La solicitud de realizará a través del servicio web “Regímenes de Facturación y Registración (REAR/RECE/RFI)”. La aceptación o rechazo de la solicitud será resuelta dentro de los 20 días corridos, y será comunicada de la siguiente manera: Aceptación: publicada en la web de AFIP donde se indicará la fecha a partir de la cual surtirá efectos el presente régimen. Rechazo: mediante notificación al solicitante del acto administrativo respectivo. Copias y lugar de resguardo El sujeto adherido al régimen de registro y de emisión de duplicados deberá resguardar 2 copias de los archivos en soportes independientes y en lugares que aseguren su integridad y protección física. Las copias deberán encontrarse a disposición de AFIP y conservarse según el siguiente detalle: - Una de ellas en el domicilio fiscal declarado por el responsable, o en el determinado de oficio por AFIP. - La restante, en una edificación ubicada a más de 200 metros del lugar donde se almacena la primera copia. 13 Los domicilios de resguardo y sus eventuales modificaciones deberán comunicarse a la AFIP a través del servicio “Regímenes de Facturación y Registración (REAR/RECE/RFI)”. En los Anexos de la norma se establecen nuevos diseños de registro que resultan obligatorios a partir de junio de 2015, independientemente de la posibilidad de que los contribuyente puedan comenzar a utilizarlos con anterioridad a dicha fecha en reemplazo de los diseños de registro establecidos por la RG (AFIP) 1361. FACTURACIÓN Y REGISTRACIÓN. FACTURA ELECTRÓNICA. ADECUACIONES RELACIONADAS CON LAS NUEVAS DISPOSICIONES EN MATERIA DE EMISIÓN Y ALMACENAMIENTO DE DUPLICADOS ELECTRÓNICOS. RESOLUCIÓN GENERAL (ADM. FED. INGRESOS PÚBLICOS) 3686 Teniendo en cuenta la modificación introducida por la Resolución General (AFIP) 3685 en materia de emisión del duplicado electrónico y registración electrónica, se adecuan las normas referidas a factura electrónica. De esta forma, se elimina toda referencia a la Resolución General (AFIP) 1361 de las distintas resoluciones que conforman el régimen de facturación electrónica y se incorpora, como inconsistencia a la hora de solicitar la emisión electrónica, el hecho de no contar con la actividad actualizada conforme al último nomenclador aprobado por AFIP. Aplicación a partir del 01/01/2015. MONOTRIBUTO. EXCLUSIÓN DE PLENO DERECHO. PUBLICACIÓN DEL LISTADO DE CONTRIBUYENTES EXCLUIDOS En el Boletín Oficial del día 3/11/2014 se publicó el listado de los contribuyentes excluidos de pleno derecho del Régimen Simplificado para Pequeños Contribuyentes, según lo dispuesto por la resolución general (AFIP) 3640. Los mismos podrán consultar los motivos y elementos de juicio que acreditan el acaecimiento de la causal respectiva a través del servicio "MONOTRIBUTO - EXCLUSIÓN DE PLENO DERECHO" en el sitio web de la AFIP, utilizando su clave fiscal. La citada exclusión podrá ser objeto del recurso de apelación dentro de los 15 días de la fecha de publicación del listado. Recordamos que mediante la resolución general (AFIP) 3640 se establecen los plazos y formas en que deben proceder los contribuyentes excluidos del Régimen Simplificado, como así también cómo realizar la apelación, en caso de corresponder. CONVENIO MULTILATERAL. APROBACIÓN SIFERE WEB PARA LA PRESENTACIÓN DE DECLARACIONES JURADAS MENSUALES Y ANUALES. RG. (COM. ARBITRAL) 11/2014. Se aprueba el Módulo DDJJ "Generación de Declaraciones Juradas Mensuales (CM03 y CM04) y Anuales (CM05) del Sistema SIFERE WEB", mediante el cual los contribuyentes del impuesto sobre los ingresos brutos que tributan por el régimen de Convenio Multilateral podrán confeccionar, presentar y abonar sus declaraciones juradas mensuales y anuales, y confeccionar volantes de pago para la liquidación de intereses, recargos, multas y planes de regularización en los casos en que las autoridades provinciales lo autoricen en sus respectivas normativas. El acceso al presente Módulo se realizará mediante la utilización de la CUIT y la clave fiscal otorgada por la AFIP en el servicio "Convenio Multilateral - SIFERE WEB - DDJJ". 14 La implementación gradual y progresiva del Módulo comienza el 1/11/2014 y la Comisión Arbitral notificará a los contribuyentes la fecha a partir de la cual deberán comenzar a operar de modo obligatorio con el mismo. Hasta tanto la Comisión no notifique a los contribuyentes, los mismos deberán continuar utilizando el programa aplicativo domiciliario SIFERE. Sin otro particular, lo saludamos atentamente. 15

© Copyright 2026