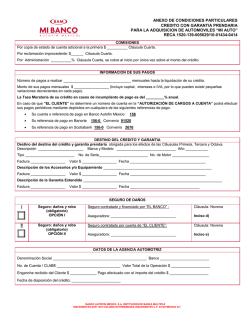

Contrato Único