Quiero crear una empresa …¿Qué tipo de sociedad debo constituir?

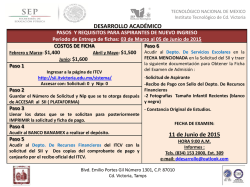

DILIGENCIAS Y TRÁMITES QUE DEBE EFECTUAR UNA EMPRESA PARA FUNCIONAR COMO TAL 1.- CONSTITUCION: * Como persona Natural * Como persona Jurídica PERSONA NATURAL O EMPRESA INDIVIDUAL: No tiene necesidad de constituirse, salvo que quiera acogerse a la Ley N°19.857/2003 como Empresa Individual de Responsabilidad Limitada (E.I.R.L. ) ME PREGUNTO… EMPRESA JURIDICA ¿…? …Deben formarse por 2 o más personas que ya existen. Se constituyen a través de un Contrato Social que se reduce a escritura Pública y debe ser publicada en el Diario Oficial e inscribirse en el Registro de Comercio del Conservador de Bienes Raíces, en un plazo de 60 días siguientes. ME PREGUNTO… Quiero crear una empresa …¿Qué tipo de sociedad debo constituir? Ahora que ya estás decidido a emprender, tienes el producto, potenciales clientes, plan de negocios y todo listo. ¿Sabes qué tipo de empresa debes constituir? De ¿Sociedad Anónima? Limitada? y la ¿Sociedad de Responsabilidad una E.I.R.L.? Antes de tomar utilizadas una decisión debes conocer en qué consisten y por qué son las más 1 ¿Por qué son las más usadas? Porque en todas ellas la responsabilidad es limitada y actualmente las personas no están interesadas en constituir una sociedad en que deben asumir una responsabilidad ilimitada, poniendo en riesgo su patrimonio personal. Sociedad Anónima La sociedad anónima es una persona jurídica que se origina por la constitución de un patrimonio único aportado por los accionistas. La responsabilidad de los accionistas se limita al monto de sus aportes individuales. La sociedad anónima puede ser abierta o cerrada, y es administrada por un directorio, cuyos miembros pueden ser reemplazados en cualquier momento. Sociedad de Responsabilidad Limitada Es una sociedad que se caracteriza porque los socios responden limitadamente por el monto de capital que aportan. Puede tener entre 2 y 50 socios, y en el caso de superar este máximo, pasa a convertirse en una sociedad colectiva con responsabilidad ilimitada. Teóricamente y a diferencia de la sociedad anónima, este tipo de sociedad es administrada por todos los socios de común acuerdo, lo que implica que todas las decisiones deben ser tomadas por unanimidad. Empresa individual de responsabilidad limitada (EIRL) Antes obligatoriamente para constituir una sociedad se requerían como mínimo dos personas, porque la sociedad es un contrato y en todo contrato deben haber dos partes. Sin embargo, actualmente existen las EIRL que permiten a una persona iniciar un negocio de manera individual, pero a través de una entidad o persona legal distinta. La EIRL es una persona jurídica con rut y patrimonio propio, donde la responsabilidad es limitada, lo que permite al dueño resguardar su patrimonio personal y sólo responder hasta el capital aportado a la empresa. Sin embargo, lo normal es que los socios designen a una persona para que administre la sociedad, que puede ser uno de los socios o un tercero, que será quien tome las decisiones. 2 Es importante recordar que no existen restricciones para formar una sociedad, ni en cuanto a nacionalidad de los socios, ni edad, ni nada. Sólo necesitas tener las ganas y la confianza para emprender. La elección final de la sociedad dependerá enteramente del negocio específico que quieras desarrollar, del tamaño de la inversión y los socios involucrados. 2.- OBTENCION DEL ROL UNICO TRIBUTARIO A.- En Servicio de Impuestos Internos PERSONA NATURAL: Su Cédula de Identidad PERSONA JURIDICA: Es una tarjeta que se solicita en el formulario de Inicio de Actividades n° 4415 B.- SOLICITUD PATENTE COMERCIAL -INDUSTRIAL En la Ilustre Municipalidad de su localidad - Si el giro a desarrollar es cadena alimenticia se necesita Resolución Sanitataria extendida por el Ministerio de Salud con un costo aprox. de $80.000.por actividad desarrollar. - Si cuenta con ficha Protección Social menor a 11500 puntos su costo es de $ 1.000.- por actividad. 3.- INICIO DE ACTIVIDADES: Es una comunicación o aviso que obligatoriamente se debe efectuar de conformidad a lo dispuesto en el artículo N°68 del Código Tributario, dentro del plazo de 2 meses a aquel en que se hayan iniciado. Cómo realizar este trámite… ** PERSONA NATURAL, ante el Servicio de Impuestos Internos (SII) , por papel Formulario N° 4415 * GUIA … en la pag. Web del SII www.sii.cl o Home.sii.cl- , en la página de presentación. AYUDAS * * Preguntas frecuentes, **Guía del emprendedor, ** Registro de contribuyente ** Obtener y recuperar clave ** Inicio de Actividades: - Persona Natural -Persona Jurídica ** Obtención R.U.T. etc. 3 PERSONA JURIDICA: Por escritura Pública, ante Notario. Pag- web www.tuempresaenundia.cl. Gratuitamente Una vez obtenido y bajada la Escritura , se debe llevar a un Notario y posteriormente, presentarla ante el SII para tu formalización final. 4.- OBLIGACION DE PRESENTAR DECLARACIONES : Mensualmente : Declaración Mensual de Impuestos : Formulario 29; Principalmente IVA retenido en Facturas o boletas emitidas ( DEBITO FISCAL ); menos IVA que nos retuvieron cuando compramos Mercaderías o pagamos un servicio ( luz ,agua, gas, etc.) se debe enterar –pagar, la diferencia. Pago Provisional Mensual (PPM), porcentaje -%- sobre las ventas netas ; es un anticipo al impuesto anual que se podría quedarse afecto. Retención 10% sobre Honorarios pagados a un Asesor ( Contador)… EJEMPLO: -Ventas totales según Libro de Ventas Diarias, fol. N° 01- 185 ( 185 bol.) Cálculo: Valor bruto $ 1.190.000.- 1.190.000/1,19= 1.000.000 (valor neto)*19% 190.000.- -Compras del mes sg. Fact. Registradas en Libro Compras fol. N° 01 total $ 890.000.- Cálculo . Valor neto $ 747.899.- más 19 % $ 142.101.- = $ 890.000.- • • En cada factura de compra se estipula separadamente valor neto de la Mercadería o Bien; el valor 19% IVA; Valor total o bruto de la compra. PPM - Cuando se inicia un negocio afecto al 1% s/. ventas netas $ 1.000.000.10% Retención sobre honorarios Contador $50.000.- = $ 5.000.- RESUMEN: IVA retenido por las ventas (DEBITO FISCAL ) IVA pagado en las compras ( CREDITO FISCAL ) 190.000.(142.101.-) DIFERENCIA IVA A PAGAR MAS MENOS 47.899.- Retención 10% 5.000.- PPM 1% sobre venta neta $ 1.000.000.- MAS 10.000.- MAS TOTAL A PAGAR $ 62.899.======== 4 Anualmente: Formulario 22 Declaración Anual Impuestos a la Renta Se declaran utilidades todos los ingresos obtenidos obtenidas por la como persona: Sueldos, Honorarios, actividad comercial, etc… , y, la suma de estos puede quedar a afecto a pagar el Impuesto Global Complementario , con tasas del 4 al 40%. Si la suma asciende a $ 6.998.076. ( Año tributario 2015 ) quedó Exento 5.- SISTEMAS DE TRIBUTACION: A.- Sistema General con Contabilidad Completa : Se determina la Renta efectiva partiendo de la Utilidad según Balance General ) ; Debe practicar Inventarios ; Efectuar Depreciaciones de los bienes del activo inmovilizado; Llevar registro F.U.T. Aplicación del sistema de Corrección Monetaria. Además, de los Libros auxiliares de Compra – Ventas y otros . Requiere la atención de un Asesor Contable-Tributario (Contador –a ) B Sistema simple para la micro, pequeña y mediana empresa ( MIPYME : Artículo 14 ter letra A Ley de la Renta: 1ra.Régimen especial para la inversión, capital de trabajo y liquidez : 1ERA. Etapa 1 Enero 2015 al 31 Diciembre 2016. 2da. Etapa,Régimen permanente desde 1 enero 2017 Es un sistema contable-tributario que simplifica y abarata la determinación del Impuesto a la Renta. ¿ Cuales son las características simplificadas ¿ • • • • • principales del régimen de tributación Los contribuyentes deben declarar y pagar el impuesto de Primera Categoría y el impuesto Global Complementario sobre la base de sus ingresos anuales netos percibidos o devengados ( ingresos menos egresos ) Se eximen de algunas obligaciones tributarias propias de la contabilidad completa. Este régimen de tributación tributaria se aplica a empresas con ventas de hasta 50 mil UF. (aprox. $1.250.000. 000.- ) . A partir de 2015 , estas empresas tributarán sólo por ingresos percibidos y gastos efectivamente efectuados. Ser empresario individual o empresa Individual de Responsabilidad Limitada (E.I.R.L.) Ser contribuyente del Impuesto Al Valor Agregado (IVA) 5 • • • • • • • No tener giro o actividad de rentas mobiliaria; rentas de capital de la Ley sobre Impuesto a la Renta, salvo las necesarias para el desarrollo de su actividad principal. Si se trata del primer ejercicio de operaciones, la Mipyme deberá tener un capital efectivo no superior a 6 mil UTM ( aprox. $ 265.458.000.- al mes Septiembre/2015 ) Si se trata del primer ejercicio de operaciones, la Mipyme deberá tener un capital efectivo no superior a 6 mil UTM ( aprox. $ 265.458.000.- al mes Septiembre/2015 Se encuentran obligados a llevar los siguientes registros y controles: Libro de compras y ventas; Libro de Caja; en dicho libro, se deberá registrar de manera cronológica el flujo de sus ingresos y egresos de las operaciones que realice, y cualquier otro desembolso que se efectúe dentro de la empresa y afecte el registro de caja, incluyendo: Aportes, Préstamos, Retiros, distribuciones y otros… Rebaja en la tasa de PPMO: Podrán pagar los Pagos Provisionales Mensuales Obligatorios con una tasa rebajada de 0,20% en lugar de 0,25 % las ventas netas ( valor de venta menos el IVA ) Beneficios: Depreciación , ( Nuevo art. 31 5°BIS) , de bienes nuevos o usados, según la vida útil fijada por la Dirección o Dirección Regional ( SII) Créditos contra el Impuesto de Primera Categoría ( IDPC): - Crédito por Inversiones en activo fijo (33 bis) 8% , 6 % o 4 % ( compras de muebles, vehículo de trabajo, herramientas, maquinarias etc.) - Crédito por gastos de capacitación, pueden der imputados contra pagos provisionales mensuales obligatorios (ppm ) Una vez incorporado al régimen, los contribuyentes que cumplan los requisitos que exige la Ley, podrán retirarse de él dando aviso correspondiente al SII entre el 1 de Enero y el 30 de Abril de cada año, en la oficina del SII ; después de 5 años de iniciado en dicho régimen Através de su sitio web, en Portal Tributario MIPYME, el Servicio de Impuestos Internos ofrece acceder al Sistema de Tributación Simplificada MIPYME, en forma automática, sin tener que concurrir a las oficinas del SII. Opera con la factura electrónica del portal MIPYME, donde el contribuyente no sólo emite factura, sino recibe documentos electrónicos y genera sus libros de compra y venta. Los documentos electrónicos emitidos y recibidos quedan directamente registrados en su contabilidad 6.- OBLIGACION DE EMITIR DOCUMENTO LEGALES Todas las personas que inician actividades comerciales o profesionales, deben emitir documentos legales con los cuales demuestren sus operaciones-ingresos, y 6 ser autorizados/timbrados por el SII, principalmente: Boletas de compra-ventas; Facturas de ventas; Boletas de Honorarios ( profesionales) 7.- OBLIGACION DE LLEVAR CONTABILIDAD Contabilidad: Registro de los hechos económicos que ocurren en la empresa, Ejem: una venta,una compra, un pago luz, pago arriendo,etc. La Contabilidad entrega información financiera indispensable para la toma de decisiones de la administración de una Empresa Contabilidad completa: Libros principales y auxiliares( libros aux.-compra y vta.) Contabilidad Simplificada: Libro de Ingresos Egresos. 8.- TERMINO DE GIRO: Cuando las empresas deciden la terminación de su giro comercial o industrial, por diversas razones (malos negocios-malas decisiones, término del plazo de la sociedad, fallecimiento de un socio, etc. , deben dar aviso al SII, dentro del plazo de 2 meses (Art. 69 Código Tributario ). 9.-POSTERGACIÓN DEL PAGO DEL IVA HASTA POR DOS MESES DESPUES DE LA FECHA DE PAGO: A LOS CONTRIBUYENTES ACOGIDOS AL ART. 14 TER LETRA A Y ACOGIDOS AL REGIMEN GENERAL DE CONTABILIDAD COMPLETA O SIMPLIFICADA, CUYO PROMEDIO ANUAL DE SU GIRO NO SUPERE LAS 100.000 UF. , EN LOS 3 ULTIMOS AÑOS CALENDARIO ( APROX. $ 2.500.000.000.- ) EL PPM DEBE PAGARSE LOS 12 PRIMEROS FACTURA ELECTRONICA ( DTE) DIAS, SI DECLARA POR INTERNET, SIN , Y, 20 DIAS SI DECLARA POR INTERNET Y EMITE FACTURA ELECTRONICA ( DTE) 7 ¿CUÁLES SON LOS COSTOS DE LA MICROEMPRESA?: Son todos los gastos involucrados en la producción y venta de sus productos o servicios. Costos fijos: todos los gastos que se deben hacer para mantener el negocio, por ejemplo: el arriendo, la luz, el sueldo del empresario, gastos de administración (gastos de oficina, gastos de servicios, pago de patente), mantención de los equipamiento, etc. Costos variables: Aquello gastos que están directamente relacionados con la producción y venta del producto. Ejemplo: materias primas, comisiones de ventas o subcontrataciones. Costos totales: Es la suma de todos los costos fijos y variables. TOTAL DE COSTOS FIJOS DEL MES $95.000.- TOTAL DE COSTOS VARIABLES DEL MES COSTO TOTAL + $13.000.$108.000.- Por lo cual el Cálculo de costos totales nos permite tener un conocimiento general de la situación financiera. Si los ingresos son mayores que los costos, decimos que existe una UTILIDAD. Al contrario, si los costos son mayores que los ingresos, la microempresa está haciendo PÉRDIDAS. ¿TIENE UTILIDADES MI NEGOCIO? Si el total de ingresos es superior al total de costos, en ese mismo mes, entonces la microempresa ha tenido UTILIDAD. • UTILIDAD, es el excedente que queda luego de cubrir todos los costos En algunos meses se equiparan los costos y el negocio no obtuvo utilidad, sí cubrió sus costos y a esto se le llama ESTADO DE EQUIDAD. 8 Resumiendo… TOTAL DE INGRESOS MENSUALES POR VENTAS EN EFECTIVO 105.000. TOTAL DE CUOTAS CANCELADAS EN EL MES + 20.000.- INGRESOS DEL MES 125.000.- Por lo tanto, siguiendo el ejemplo la fórmula para calcular la utilidad de mi empresa es… TOTAL DE INGRESOS DEL MES TOTAL DE COSTOS DEL MES 108.000.- 125.000.+ UTILIDAD DEL MES 17.000.- FUENTE PAGINAS WEB www.mundopyme Ley de la Renta D.L. N° 824 ww.disriopyme.com Código Tributario D.L N° 830 www.economia.cl ( Ministerio de Economía ) www-sii.clwww.chileatiende.cl www.empresaenundia.cl Ley de la Renta Código Tributario 9

© Copyright 2026