Informe diario - Deutsche Bank

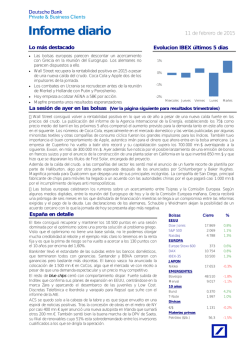

Informe diario Lo más destacado Las bolsas europeas sigue subiendo pero a velocidades muy distintas. En Alemania se dispara, Francia, UK e Italia le siguen a duras penas y el resto se queda rezagado. Wall Street rebota a pesar de un nuevo hundimiento del crudo que vuelve a acercarse a mínimos. Grecia pierde protagonismo después de que el gobierno de Syriza parezca abandonar sus posturas más beligerantes. Hoy estaremos atentos al ZEW alemán. En EEUU comienza la reunión de la FED pero no tendremos noticias hasta mañana. 17 de marzo de 2015 Evolucion IBEX últimos 5 dias 1,5% 0,5% -0,5% -1,5% Martes Miercoles Jueves Viernes Lunes La sesión de ayer en las bolsas (Ver la página siguiente para resultados trimestrales) • La nueva caída del crudo no logró frenar las subidas de los principales índices de Wall Street. Los flojos datos macro, tanto la producción industrial como el Empire de NY, alimentan las esperanzas de que la FED no acelere las subidas de tipos, que el consenso de analistas sigue pensando que llegarán en septiembre. Al cierre los índices se quedan a un paso de las barreras sicológicas que cruzaron el año pasado y que tanto parece costarles mantener este. Entre los blue chips, solo DuPont e Intel terminaron la jornada en negativo. La tecnológica sigue pagando por su profit warning mientras que la química sufrió ayer un fuerte castigo después de que los analistas de BoA-Merrill Lynch rebajaran su recomendación desde comprar hasta infraponderar por las presiones quie la fortaleza del dólar puede ejercer sobre sus productos estrella, los agroquímicos. Y nuevo festín entre las biotecnológicas celebrando una publicación en el New England Journal of Medicine sobre el Repatha, un fármaco anti colesterol de Amgen que subió un 5%. Regeneron o Vertex se situaron también en las primeras plazas del Nasdaq 100. En cuanto a operaciones corporativas, como adelantábamos ayer, Valeant mejoró su oferta por Salix, poco después de que Endo International presentara la suya. El fabricante de fármacos para enfermedades gastrointestinales ha sido valorado en cerca de 11.000 mn.$ en la última oferta. Ayer también conocimos la compra de Time Life Fitness, mayor propietario de gimnasios del país, por parte de dos firmas de capital riesgo que pagarán más de 4.000 mn.$. • Las compras de deuda por parte del BCE siguen impulsando a las bolsas europeas que llegan a niveles de vértigo. EL DAX llegó a cruzar ayer los 12.200 puntos, un nivel ya muy por encima del que nuestros analistas estimaban para final de año. Los inversores respiran porque Tsipras y Varoufakis ablandan su discurso y ya incluso hablan de posponer alguna de las medidas de su programa electoral. El sector del automóvil sigue imparable. Ayer los 3 grandes alemanes subieron más de un 2% gracias a la publicación de las ventas de febrero en Europa. Volkswagen fue el líder pero seguido muy de cerca por Daimler y BMW algo más atrás. España en detalle Bolsas Cierre % Aunque a un ritmo menor que el de sus homólogos europeos, el Ibex mantiene las subidas y ayer conquistó de nuevo los 11.114. Los bancos pusieron su granito de arena, aunque tres de los medianos, Sabadell, Bankia y Bankinter terminaron en negativo. Santander, cada vez más cerca de fusionar su gestora de activos con la de Unicredit, fue el único banco cuyas ganancias superaron las del índice. EEUU Inditex llevó la batuta de los grandes valores, solo un día antes de su presentación de resultados. La gallega ha vuelto a romper sus máximos históricos de cotización y se acerca mucho a los 30€. Ferrovial fue otro de los valores que tiró con más fuerza en medio de una nueva oleada de recomendaciones positivas, algo parecido a lo que le sucede a Grifols que sigue capitalizando el buen informe de los analistas de Goldman Sachs. ACS consiguió colocar su emisión de convertibles con un coste cercano al 3% y con una demanda que superó en casi 3 veces a la oferta. Cabe destacar que el 92% de los demandantes era extranjero. En negativo destacamos a Técnicas Reunidas que sufre con el nuevo desplome del crudo y también con la noticia de que Shell puede cancelar todos sus proyectos de shale oil en Sudafrica. A pesar de que la española no colabora con la angloholandesa en ninguno de estos proyectos, el efecto sobre la industria es negativo. DAX IBEX-35 11.115 0,7% 19.437 1,0% 48.848 0,5% Dow Jones 17.977 1,3% S&P 500 2.081 1,4% Nasdaq 4.930 1,2% 400 0,9% 12.168 2,2% EUROPA Europe Stoxx 600 JAPON Nikkei EMERGENTES Bovespa 10 años Bund 0,279 8,6% T-Note 2,072 -2,0% 1,057 0,7% 52,6 -2,3% Divisas €/$ Materias primas Petróleo ($/b.) Claves del día • En EEUU, la publicación ayer de nuevos datos más débiles de lo esperado devuelve la esperanza en que la Fed, en su reunión de dos días que comienza hoy, no cambie considerablemente el mensaje y mantengan la esperanza de que no habrá subida de tipos al menos hasta septiembre, que es lo que mayoritariamente están descontando los inversores. Los analistas de DB, sin embargo, no son tan optimistas. Creen que podría eliminarse totalmente del comunicado la frase: “en base a la situación económica actual, el Comité cree que puede ser paciente a la hora de normalizar la política monetaria”. Para evitar el impacto negativo de dicha supresión, la Fed podría moderar su mensaje y hablar de: i) con la excepción del empleo, los últimos indicadores están siendo peores de lo esperado, por lo que no hay prisa por subir tipos, ii) la supresión de la palabra “paciente” no implica subidas de tipos necesariamente en las dos reuniones siguientes, y iii) rebajar las previsiones de tipos en los próximos meses ante la debilidad de los indicadores y la fortaleza del dólar (la previsión actual de la Fed es un tipo medio del 2,5% en 2016, y del 3,6%-3,7% en 2017). De hecho, es bastante improbable que en el comunicado se haga alusión alguna a la actual fortaleza del dólar, pero sí que es muy probable que dicha fortaleza salga en la rueda de prensa posterior. Varios miembros de la Fed ya han comentado en los últimos días que la fortaleza del dólar está haciendo el trabajo a la Fed, al enfriar la economía (menores exportaciones) y las potenciales presiones inflacionistas. • En Europa, ayer conocíamos el balance de la primera semana de compras del BCE. En total, 9.750 mn.€ en compras, que se habrían traducido, siguiendo los criterios del BCE, en algo más de 1.000 mn.€ en compras de deuda española. Ayer Draghi también se mostraba satisfecho del balance de su política monetaria. Según sus palabras “la mayoría de los indicadores sugieren que se está produciendo una recuperación sostenida de la actividad, y que la confianza entre empresas y consumidores está creciendo. El crecimiento económico sube y también el crédito bancario, tanto por mejora de la demanda como de la oferta de crédito”. Cumplida la primera semana del programa de compra de deuda, parece claro que se ha cumplido el objetivo de debilitar el euro. Un euro más débil permitirá alcanzar los objetivos de inflación, y ayudará al sector exportador. Para los países periféricos, es especialmente positivo dado que permite reducir el desequilibrio externo. No obstante, la debilidad del euro también tiene impacto negativo, al subir el coste de las importaciones de productos no fácilmente sustituibles (como materias primas y energía). La buena noticia es que dichos precios se mantienen en niveles muy bajos, por lo que el impacto sobre la renta disponible de las familias es menor. Una excesiva debilidad del euro (y los analistas de DB han rebajado a la baja sus previsiones hasta esperar un cambio de 0,85 dólares en 2017) puede hacer que la inflación suba más de lo previsto. De hecho, según los cálculos de los analistas de DB, y teniendo en cuenta los multiplicadores del propio BCE, una depreciación hasta los 0,85 dólares impulsaría la inflación europea hasta el 2,1%-2,9% en 2017, esto es, por encima de lo previsto. La duda es si esto limitará las compras de deuda del BCE, algo que de momento parece improbable, sobre todo porque no será hasta finales de 2016, una vez concluido el programa de compra, cuando el BCE pueda hacer una valoración realista de hasta qué punto se conseguirán o no los objetivos de inflación. Resultados empresariales Las cuentas de Linde no fueron especialmente brillantes pero al ser una empresa alemana, los inversores siguieron comprando el valor. El grupo químico ganó en 2014 un 18% menos que el año anterior a pesar de que sus ingresos crecieron un 3%. El deterioro de la situación en Brasil y Australia y el menor crecimiento de lo previsto en su división china fueron los culpables de esta caída pero la compañía es optimista de cara al futuro, por el mayor crecimiento que esperan en muchos de sus mercados, en especial en EEUU donde la compañía invirtió con fuerza el año pasado. Lo que sentó muy bien fue el aumento del dividendo, un 5% mas, a pesar de la reducción del beneficio. Últimos datos conocidos • EEUU, encuesta NY Fed (mar): 6,90 puntos. Dato por debajo de lo esperado, si bien el componente de empleo sube desde 10,1 a 18,6 puntos, el dato más alto desde mayo de 2014. • EEUU, producción industrial (feb): 0,1% mensual. Dato también más bajo de lo esperado, con una capacidad productiva que se reduce desde el 79,4% al 78,9%. • EEUU, encuesta NAHB s.inmobiliario (mar): 53 puntos. De nuevo peor, y ya son tres meses consecutivos de caída, si bien se mantiene por encima de la barrera de 50, indicando por tanto expansión de la actividad. La información suministrada en este sitio, representa la opinión de nuestros analistas, quedando la opinión expresada en la fecha de emisión del análisis, sujeta a cambios experimentados por los mercados. Deutsche Bank no se responsabiliza de la toma de decisiones que se fundamenten en esta información. Fuentes: Bloomberg y elaboración propia. © Queda prohibida la reproducción, duplicación, redistribución y/o comercialización, total o parcial, de los contenidos de este sitio, ni aún citando las fuentes, salvo con consentimiento previo por escrito de Deutsche Bank S.A.E. Copyright © 2015 Deutsche Bank Sociedad Anónima Española. All rights reserved.

© Copyright 2026