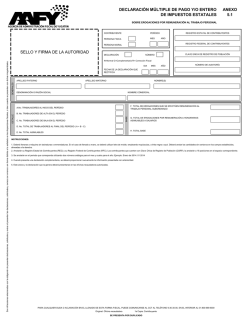

Contribuciones estatales 2015