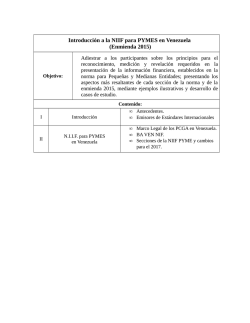

98200 IFRS for SMEs BV spanish Part B Website