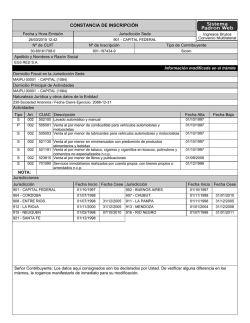

Resolución General 3826 - AFIP