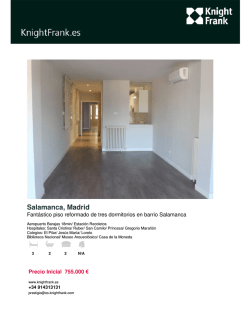

Abogacía Española