Roche presenta un crecimiento continuado en el primer semestre

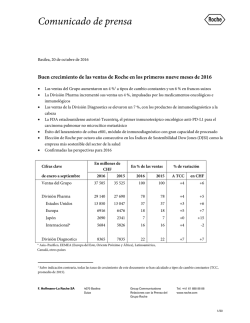

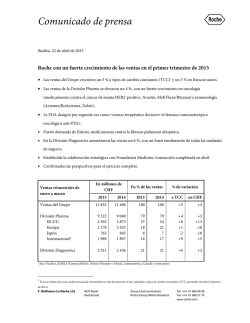

Comunicado de prensa Basilea, 21 de julio de 2016 Roche presenta un crecimiento continuado en el primer semestre de 2016 Las ventas del Grupo crecieron un 5 %1 a tipos de cambio constantes y un 6 % en francos suizos. La División Pharma incrementó su facturación un 4 %, impulsada por los medicamentos oncológicos e inmunológicos. En la División Diagnostics se elevaron las ventas un 6 %, propiciadas sobre todo por los productos de inmunodiagnóstico; condiciones de mercado difíciles para Diabetes Care. El beneficio por acción de actividades recurrentes (core EPS) creció ligeramente por encima de las ventas: un 5% a tipos de cambio constantes y un 7 % en francos suizos. Se solicitó la autorización de OCREVUS en los EE. UU. y la UE contra la esclerosis múltiple en sus formas recidivante y primaria progresiva; la FDA tramitará la solicitud de forma prioritaria. El inmunoterápico oncológico Tecentriq recibió la aprobación acelerada de la FDA en los EE. UU. para el tratamiento del cáncer de vejiga. Lanzado el módulo cobas e801 para grandes volúmenes de trabajo. Confirmadas las perspectivas para 2016. En millones de CHF Cifras clave Enero-junio % de variación 2016 2015 TCC1 CHF Ventas del Grupo 25 022 23 585 +5 +6 División Pharma 19 460 18 350 +4 +6 División Diagnostics 5562 5235 +6 +6 Beneficio operativo recurrente 9854 9236 +5 +7 Beneficio por acción de las actividades recurrentes, diluido (CHF) 7,74 7,22 +5 +7 Ingresos netos según las normas NIIF 5467 5249 +3 +4 1 Salvo indicación en contrario, todas las tasas de crecimiento mencionadas se han calculado a tipos de cambio constantes (TCC, media de 2015). F. Hoffmann-La Roche Ltd 4070 Basel Switzerland Group Communications Roche Group Media Relations Tel. +41 61 688 88 88 Fax +41 61 688 27 75 www.roche.com El director general (CEO) de Roche, Severin Schwan, comenta así los resultados del Grupo: «En la primera mitad del año, tanto la División Pharma como la División Diagnostics registraron un buen crecimiento en todas las regiones. Tecentriq, nuestro primer inmunoterápico oncológico, está listo para arrancar con fuerza tras su lanzamiento. Y en los EE. UU. y la UE hemos presentado la solicitud de autorización de OCREVUS, lo que constituye un gran paso de cara al lanzamiento de este prometedor medicamento contra la esclerosis múltiple. Considerando los resultados de este semestre, confío plenamente en que alcanzaremos nuestros objetivos para el ejercicio completo de 2016». Grupo Roche Notables resultados en ambas divisiones En la primera mitad de 2016, las ventas del Grupo crecieron un 4,8 % a tipos de cambio constantes, hasta los 25 000 millones de CHF. El beneficio por acción de las actividades recurrentes se elevó un 5,2 % a tipos de cambio constantes, ligeramente por encima de las ventas. El crecimiento del beneficio por acción de las actividades recurrentes refleja el buen rendimiento general del negocio, las inversiones en el lanzamiento de nuevos productos y en la cartera de desarrollo, el efecto contable puntual de los cambios en los planes de pensiones del Grupo en Suiza, así como la amortización anticipada de obligaciones. Los ingresos netos según las normas NIIF crecieron un 3 % a tipos de cambio constantes y un 4 % en CHF. El impacto positivo del tipo de cambio por el debilitamiento del franco suizo frente al dólar estadounidense, el yen y el euro quedó parcialmente contrarrestado por su fortalecimiento frente a monedas latinoamericanas. La División Pharma incrementó su facturación un 4 %, hasta los 19 500 millones de CHF, impulsada por la demanda de medicamentos oncológicos e inmunológicos. Las ventas en los EE. UU. aumentaron un 4 %, lideradas por los medicamentos inmunológicos Xolair y Esbriet, así como por Herceptin y Perjeta contra el cáncer de mama HER2-positivo. Alecensa, recientemente lanzado en los EE. UU. para un determinado tipo de cáncer de pulmón, tuvo una alta demanda. Las ventas de Lucentis y Tarceva se resintieron ante el impacto continuado de la competencia. En Europa (+5 %), Perjeta, MabThera/Rituxan y Actemra/RoActemra registraron un fuerte crecimiento de la facturación, especialmente en Alemania y Francia. En la región Internacional (+4 %), el crecimiento de los medicamentos HER2, Avastin y MabThera/Rituxan permitió compensar con creces la caída de las ventas de Pegasys ante la competencia de los medicamentos de nueva generación contra la hepatitis C. En Japón, las ventas aumentaron un 2 %, impulsadas por los medicamentos HER2, Alecensa y Actemra/RoActemra. En la División Diagnostics, las ventas crecieron un 6 %, hasta los 5600 millones de CHF. Todas las regiones contribuyeron a este crecimiento, particularmente Asia-Pacífico (+17 %). Professional y Tissue Diagnostics crecieron con fuerza. La facturación de Diabetes Care se vio afectada por las difíciles y persistentes condiciones del mercado, especialmente en Norteamérica. 2/25 Nuevas autorizaciones de comercialización En el segundo trimestre, Roche superó varios hitos destacados de registro farmacéutico. En abril, Venclexta (venetoclax) recibió la aprobación acelerada en los EE. UU. para un determinado tipo de leucemia. Este medicamento se ha desarrollado en colaboración con AbbVie. En mayo, la FDA concedió la autorización acelerada en los EE. UU. al inmunoterápico oncológico Tecentriq (atezolizumab) para un determinado tipo de cáncer de vejiga. Ese mismo mes, la formulación subcutánea de MabThera/Rituxan fue autorizada en la UE para pacientes con leucemia linfocítica crónica. En junio, la Comisión Europea autorizó el uso de Gazyva/Gazyvaro en combinación con bendamustina como tratamiento de segunda línea del linfoma folicular. Las autoridades de la UE también aprobaron la terapia combinada con Avastin y Tarceva para pacientes con un tipo determinado de cáncer de pulmón. Fuerte cartera de desarrollo en Pharma Roche registró progresos importantes en la fase final del desarrollo clínico. En junio, la Agencia Europea de Medicamentos (EMA) y la FDA confirmaron que los datos presentados sobre OCREVUS (ocrelizumab) están completos y que ya se están evaluando las solicitudes de autorización para su uso en pacientes con esclerosis múltiple tanto recidivante como progresiva. Además, la FDA concedió la tramitación prioritaria de esta solicitud en los EE. UU., con el 28 de diciembre de 2016 como fecha prevista para la decisión. También en junio, el mayor estudio clínico jamás realizado en la arteritis de células gigantes (ACG, una grave enfermedad inflamatoria de los vasos sanguíneos) mostró asimismo resultados positivos. Actemra/RoActemra, combinado inicialmente con un tratamiento de seis meses con corticoesteroides, fue más eficaz que un tratamiento de seis o doce meses basado exclusivamente en corticoesteroides para mantener en remisión durante un año a pacientes con ACG recién diagnosticada y recidivante. En el congreso anual de la Sociedad Estadounidense de Oncología Clínica (ASCO), celebrado en junio, Roche presentó un análisis clínico actualizado sobre Tecentriq en pacientes con cáncer de pulmón anteriormente tratado. Se observó un beneficio en la supervivencia global independientemente de la expresión del ligando de muerte programada 1 (PD-L1) en comparación con la quimioterapia. Además, Roche presentó unos resultados alentadores de estudios clínicos en los que se evalúa el uso de Tecentriq en distintos tipos de tumor en combinación con quimioterápicos, antitumorales selectivos y otros inmunoterápicos oncológicos. En mayo, un estudio de fase III (J-ALEX) llevado a cabo por Chugai reveló que Alecensa reduce significativamente el riesgo de empeoramiento de la enfermedad o muerte en comparación con el crizotinib. Este estudio, realizado en pacientes japoneses con carcinoma pulmonar no microcítico avanzado o recurrente ALK-positivo, se interrumpió prematuramente ante los buenos resultados tras un análisis intermedio programado. 3/25 Roche actualizó recientemente los datos del estudio de fase III de Gazyva/Gazyvaro en el linfoma difuso de células B grandes no tratado previamente (GOYA). No se alcanzó el objetivo principal del estudio, a saber: incrementar el tiempo sin progresión de la enfermedad. En mayo se detuvo prematuramente otro estudio de fase III de Gazyva/Gazyvaro (GALLIUM) tras un análisis intermedio planificado que puso de manifiesto unos resultados positivos en el tratamiento de primera línea del linfoma folicular. En ambos estudios se compararon directamente Gazyva/Gazyvaro combinado con quimioterapia con MabThera/Rituxan combinado con quimioterapia. Los datos del estudio GALLIUM se presentarán a las autoridades sanitarias con vistas a la autorización en esta indicación. Gazyva/Gazyvaro ya está autorizado para pacientes con linfoma folicular previamente tratado. Avances en la cartera de productos de Diagnostics En mayo, Roche lanzó CoaguChek INRange, el primer dispositivo sanitario para uso doméstico con capacidad Bluetooth, que permite a pacientes y profesionales sanitarios realizar un mejor seguimiento del estado de coagulación. En junio, Roche lanzó el módulo cobas e801 en los países que aceptan la certificación CE. Este módulo, que forma parte del analizador cobas 8000, ofrece una capacidad ampliada en inmunoquímica y un amplio menú analítico para laboratorios con un elevado volumen de trabajo. También en junio, la prueba de biopsia líquida cobas para detectar determinadas mutaciones del gen EGFR se convirtió en la primera prueba de biopsia líquida en ser aprobada por la FDA. Permite guiar las decisiones terapéuticas en pacientes con carcinoma pulmonar no microcítico (CPNM) mediante un simple análisis de sangre, y complementa la prueba de EGFR en tejidos que ya existía. Confirmadas las perspectivas para 2016 Roche sigue esperando que las ventas tengan un crecimiento de un dígito bajo a medio a tipos de cambio constantes en el ejercicio de 2016, y aspira a que el beneficio por acción de las actividades recurrentes crezca más que las ventas a tipos de cambio constantes. Roche aspira también a incrementar de nuevo su dividendo en francos suizos. 4/25 División Pharma Cifras clave Enero-junio En millones de CHF En % de las ventas % de variación 2016 2015 2016 2015 A TCC En CHF 19 460 18 350 100 100 +4 +6 Estados Unidos 9273 8586 48 47 +4 +8 Europa 4639 4291 24 23 +5 +8 Japón 1756 1540 9 8 +2 +14 Internacional* 3792 3933 19 22 +4 -4 División Pharma * Asia–Pacífico, EEMEA (Europa del Este, Oriente Próximo y África), Latinoamérica, Canadá, Otros Herceptin, Perjeta y Kadcyla (en conjunto +10 %), contra el cáncer de mama HER2-positivo y el cáncer de estómago metastásico HER2-positivo (solo Herceptin). Herceptin incrementó sus ventas un 5 % gracias al aumento de la demanda en los EE. UU. (mayor duración del tratamiento combinado con Perjeta) y China (mejora del acceso a este medicamento). Perjeta (+34 %) obtuvo buenos resultados, particularmente en Europa y los EE. UU., sobre todo por la implantación como tratamiento neoadyuvante y el fuerte crecimiento continuado como tratamiento de la enfermedad metastásica. Las ventas de Kadcyla (+11 %) se vieron impulsadas principalmente por la creciente demanda en la región Internacional y en Europa. Kadcyla en monoterapia está autorizado en más de 80 países como tratamiento de segunda línea del cáncer de mama metastásico HER2-positivo. MabThera/Rituxan (+4 %), contra formas frecuentes de leucemia, artritis reumatoide y algunos tipos de vasculitis. Las ventas siguieron creciendo a pesar de la presión de la competencia, con un aumento de la demanda en los EE. UU., Europa y la región Internacional. La formulación subcutánea de MabThera/Rituxan se ha extendido en todo el mundo y recientemente se ha lanzado en Brasil. Avastin (+4 %), contra el cáncer colorrectal, de mama, de pulmón, de riñón, de cuello uterino y de ovario en estadio avanzado y contra el glioblastoma (un tipo de tumor cerebral) recidivante. Las ventas continuaron creciendo, impulsadas por la región Internacional (+22 %) y especialmente por China, donde la facturación aumentó tras la mejora del acceso a este medicamento en la indicación de cáncer de pulmón. En Europa, las ventas crecieron un 3 % ante el aumento de su uso contra el cáncer de mama y el cáncer colorrectal, especialmente en Alemania. En los EE. UU., donde Avastin se utiliza ya ampliamente en sus indicaciones aprobadas, disminuyeron las ventas un 1 %. En Japón, las ventas aumentaron un 2 %; la aceleración del crecimiento en todas las indicaciones autorizadas compensó con creces los efectos de los recortes de precio bianuales impuestos por el gobierno, que entraron en vigor en abril. 5/25 Gazyva/Gazyvaro (+42 %), para el tratamiento de la leucemia linfocítica crónica (LLC) y el linfoma folicular. Las ventas crecieron fuertemente en los EE. UU. y Europa a pesar de la creciente competencia en la indicación de LLC. Gazyva/Gazyvaro está ya autorizado contra la LLC en más de 70 países. Además de la aprobación por la FDA en febrero, en junio este medicamento fue autorizado también en Europa contra el linfoma folicular previamente tratado. La aceptación inicial en los Estados Unidos para esta indicación es alentadora. Actemra/RoActemra (+17 %), contra la artritis reumatoide y determinadas formas de artritis idiopática juvenil. El uso creciente de Actemra/RoActemra en monoterapia y el de su formulación subcutánea siguieron siendo factores clave del crecimiento en los EE. UU. y Europa. Esbriet (+ 51%), contra la fibrosis pulmonar idiopática (FPI). Este medicamento siguió disfrutando de una buena aceptación en el mercado. Las ventas alcanzaron los 261 millones de CHF en los EE. UU. y los 86 millones de CHF en Europa. Todos los medicamentos recientemente lanzados alcanzaron buenas cifras de ventas. En diciembre de 2015, Alecensa fue aprobado en los EE. UU. para el tratamiento de pacientes con carcinoma pulmonar no microcítico (CPNM) avanzado ALK-positivo que hayan experimentado una progresión de la enfermedad o que sean intolerantes al crizotinib. Alecensa está gozando de una fuerte demanda en dicho país, sobre todo como tratamiento de segunda y tercera línea. En Japón, donde Alecensa se lanzó por primera vez en 2014 para el tratamiento del CPNM ALK-positivo inoperable, recurrente o avanzado, las ventas continúan creciendo con fuerza. También a finales de 2015, Roche recibió en los EE. UU. y la UE la autorización de comercialización de Cotellic en combinación con Zelboraf para el tratamiento del melanoma metastásico. Cotellic ha tenido un buen comienzo en ambas regiones, particularmente en Francia, Alemania y los EE. UU. Tras la aprobación acelerada de Tecentriq contra el carcinoma urotelial localmente avanzado o metastásico en los EE. UU. en mayo, la acogida inicial en el mercado ha sido muy buena. 6/25 Medicamentos más vendidos Estados Unidos mill. de % CHF Total mill. de CHF % Europa mill. de CHF Japón mill. de CHF % Internacional* mill. de CHF % % MabThera/Rituxan 3702 4 2001 3 961 5 134 12 606 7 Herceptin 3434 5 1281 5 1048 2 146 5 959 7 Avastin 3430 4 1538 -1 944 3 398 2 550 22 Perjeta 906 34 454 16 310 60 50 14 92 91 Actemra/RoActemra 814 17 309 18 274 19 130 14 101 16 Xolair 731 19 731 19 - - - - - - Lucentis 704 -12 704 -12 - - - - - - Activase/TNKase 537 19 515 19 - - - - 22 8 Tarceva 520 -16 277 -16 92 -22 49 2 102 -15 Tamiflu 410 -5 263 -18 31 152 64 8 52 25 * Asia–Pacífico, EEMEA (Europa del Este, Oriente Próximo y África), Latinoamérica, Canadá, Otros División Diagnostics División Diagnostics % de variación Ventas de enero a junio de 2016 En millones de CHF A TCC En CHF En % de las ventas Ventas de la División Diagnostics 5562 +6 +6 100 3233 +9 +9 58 Diabetes Care 998 -4 -6 18 Molecular Diagnostics 903 +8 +9 16 Tissue Diagnostics 428 +12 +14 8 Europa, Oriente Próximo y África 2314 +1 +2 42 Norteamérica 1466 +2 +5 26 Asia-Pacífico 1192 +17 +15 21 Latinoamérica 375 +27 +6 7 Japón 215 +2 +14 4 Professional Diagnostics Áreas de negocio Regiones Professional Diagnostics (+9 %) fue el área que más contribuyó a los resultados de la división, especialmente en la región Asia-Pacífico, donde se mantiene el fuerte crecimiento en China (+25 %). El negocio de 7/25 inmunodiagnóstico registró un sólido crecimiento del 14 %, y las ventas de bioquímica clínica aumentaron un 6 %. En mayo salió al mercado el sistema CoaguChek INRange en los países que aceptan la certificación CE. El sistema CoaguChek INRange es el primer dispositivo sanitario para la medición de PT/INR2 en el hogar con capacidad Bluetooth, que permite a pacientes y profesionales sanitarios realizar un mejor seguimiento del estado de coagulación y controlar el tratamiento anticoagulante basado en antagonistas de la vitamina K. En junio se lanzó el módulo cobas e801 en los países que aceptan la certificación CE. Se trata de un analizador de inmunoquímica para grandes volúmenes que mejora significativamente la productividad y la eficiencia de los laboratorios. La facturación de Molecular Diagnostics creció un 8 %, con la región Asia-Pacífico a la cabeza. Las principales aportaciones al crecimiento procedieron de los negocios de secuenciación y diagnóstico molecular. El crecimiento del negocio de diagnóstico molecular se vio impulsado por el área de virología (+12 %), que incluye el diagnóstico y seguimiento de la carga vírica en la hepatitis y la infección por VIH, así como el cribado del VPH (+16 %). En abril se anunció una nueva colaboración en seis países de ingresos bajos y medios destinada a mejorar el acceso a las pruebas diagnósticas y al tratamiento para las personas infectadas por el virus de la hepatitis C. Los otros socios del acuerdo son la ONG estadounidense Clinton Health Access Initiative Inc. y los ministerios de Salud de Etiopía, Indonesia, Myanmar (la antigua Birmania), Nigeria, Ruanda y Vietnam. En junio, la FDA autorizó en los Estados Unidos la prueba cobas EGFR Mutation Test v2 como producto de diagnóstico complementario de Tarceva en el tratamiento del carcinoma pulmonar no microcítico. Esta es la primera prueba autorizada por la FDA para una indicación de biopsia líquida. En esta prueba se puede utilizar tanto plasma como tejido tumoral para detectar mutaciones en el gen EGFR. También en junio se anunció la disponibilidad de la prueba modular LightMix para el virus del Zika en los países que aceptan la certificación CE. Esta prueba diagnóstica puede utilizarse en el sistema LightCycler 480 para analizar muestras de sangre de pacientes con signos y síntomas de infección por el virus del Zika. En marzo, la FDA ya había autorizado el uso de una prueba de Roche en investigación para el cribado del virus del Zika en sangre donada. 2 PT/INR: Tiempo de protrombina / Índice internacional normalizado 8/25 Tissue Diagnostics incrementó su facturación un 12 %, encabezada por Norteamérica. Las ventas de la cartera de tinción avanzada crecieron un 9 %, y las del segmento de tinción primaria lo hicieron en un 16 %. El fuerte crecimiento en tinción primaria se vio impulsado por el nuevo sistema totalmente automatizado Ventana HE 600 para tinción tisular con hematoxilina y eosina, lanzado a finales de 2015. Los ingresos derivados de las colaboraciones externas en medicina personalizada siguieron aumentando con fuerza (+ 29 %). En mayo, la FDA aprobó la prueba Ventana PD-L1 (SP142) como producto de diagnóstico complementario al tratamiento con Tecentriq. Esta prueba mide el nivel de expresión del gen PD-L1 en pacientes con cáncer de vejiga. La facturación de Diabetes Care descendió un 4 % a causa sobre todo de la presión incesante sobre los precios en los EE. UU. En Latinoamérica crecieron las ventas, mientras que en las regiones EMA y Asia-Pacífico descendieron. Acerca de Roche Roche es una empresa internacional, pionera en la investigación y el desarrollo de medicamentos y productos de diagnóstico para hacer avanzar la ciencia y mejorar la vida de las personas. Roche es la mayor empresa biotecnológica del mundo, con medicamentos auténticamente diferenciados en las áreas de oncología, inmunología, enfermedades infecciosas, oftalmología y neurociencias. Roche también es el líder mundial en diagnóstico in vitro y diagnóstico histológico del cáncer, y se sitúa a la vanguardia en el control de la diabetes. La potencia combinada de la integración farmacéutica-diagnóstica bajo un mismo techo ha convertido a Roche en el líder de la medicina personalizada, una estrategia orientada a proporcionar a cada paciente el mejor tratamiento posible. Fundada en 1896, Roche busca mejores vías de prevenir, diagnosticar y tratar las enfermedades, así como de contribuir al desarrollo sostenible de la sociedad. La Lista de Medicamentos Esenciales de la Organización Mundial de la Salud contiene 29 medicamentos desarrollados por Roche, entre ellos antibióticos, antipalúdicos y quimioterápicos que salvan vidas. Por séptimo año consecutivo, Roche ha sido reconocida en el Índice de Sostenibilidad Dow Jones (DJSI) como la empresa más sostenible del grupo Industria farmacéutica, Biotecnología y Ciencias de la vida. El Grupo Roche tiene la sede central en Basilea (Suiza) y está presente operativamente en más de 100 países. En el año 2015, daba empleo a más de 91 700 personas, invirtió 9300 millones de francos suizos en I+D y sus ventas alcanzaron la cifra de 48 100 millones de francos suizos. Genentech (Estados Unidos) es un miembro de plena propiedad del Grupo Roche. Roche es el accionista mayoritario de Chugai Pharmaceutical (Japón). Para más información, consulte la página www.roche.com. 9/25 Todas las marcas comerciales mencionadas en este comunicado de prensa están protegidas por la ley. Más información – Comunicado de prensa con tablas: http://www.roche.com/media/med-cor-2016-07-21.htm – Principales noticias de estudios clínicos y registro farmacéutico de la División Pharma en 2016: http://www.roche.com/pharmaHY16.pdf – Principales lanzamientos de producto de la División Diagnostics en 2016: http://www.roche.com/diaHY16.pdf – Memoria financiera del primer semestre de 2016: www.roche.com/annual_reports Relaciones con la prensa del Grupo Roche Teléfono: +41 61 688 8888 / Correo electrónico: [email protected] – Nicolas Dunant (director) – Catherine Dürr – Ulrike Engels-Lange – Anja von Treskow Disclaimer: Cautionary statement regarding forward-looking statements This document contains certain forward-looking statements. These forward-looking statements may be identified by words such as ‘believes’, ‘expects’, ‘anticipates’, ‘projects’, ‘intends’, ‘should’, ‘seeks’, ‘estimates’, ‘future’ or similar expressions or by discussion of, among other things, strategy, goals, plans or intentions. Various factors may cause actual results to differ materially in the future from those reflected in forward-looking statements contained in this document, among others: (1) pricing and product initiatives of competitors; (2) legislative and regulatory developments and economic conditions; (3) delay or inability in obtaining regulatory approvals or bringing products to market; (4) fluctuations in currency exchange rates and general financial market conditions; (5) uncertainties in the discovery, development or marketing of new products or new uses of existing products, including without limitation negative results of clinical trials or research projects, unexpected side effects of pipeline or marketed products; (6) increased government pricing pressures; (7) interruptions in production; (8) loss of or inability to obtain adequate protection for intellectual property rights; (9) litigation; (10) loss of key executives or other employees; and (11) adverse publicity and news coverage. The statement regarding earnings per share growth is not a profit forecast and should not be interpreted to mean that Roche’s earnings or earnings per share for 2015 or any subsequent period will necessarily match or exceed the historical published earnings or earnings per share of Roche. 10/25 Appendix: Tables 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. Sales January to June 2016 and 2015 Quarterly sales and constant exchange rate sales growth by Division in 2016 and 2015 Pharmaceuticals Division – Top-selling pharmaceuticals and recent new launches Top 20 Pharmaceuticals Division product sales and constant exchange rate growth HY 2016 vs. HY 2015 Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth United States Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth Europe Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth Japan Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth International* Roche Group consolidated income statement for the six months ended 30 June 2016 Roche Group core results reconciliation – Half Year 2016 Divisional core results reconciliation – Half Year 2016 Roche Group consolidated balance sheet Roche Group consolidated statement of cash flows 11/25 12 13 14 15 16 17 18 19 20 21 22 23 24 25 1. Sales January to June 2016 and 2015 Six months ended CHF millions 30 June % change 2016 2015 At CER In CHF 19,460 18,350 4 6 United States 9,273 8,586 4 8 Europe 4,639 4,291 5 8 Japan 1,756 1,540 2 14 International* 3,792 3,933 4 -4 5,562 5,235 6 6 25,022 23,585 5 6 Pharmaceuticals Division Diagnostics Division Roche Group * Asia–Pacific, EEMEA (Eastern Europe, Middle East and Africa), Latin America, Canada, Others 12/25 2. Quarterly sales and constant exchange rate sales growth by Division in 2016 and 2015 % change CHF millions Q2 2015 vs. % change Q3 2015 Q2 2014 Pharmaceuticals Division vs. % change Q4 2015 Q3 2014 vs. % change Q1 2016 Q4 2014 vs. % change Q2 2016 Q1 2015 vs. Q2 2015 9,028 7 9,340 6 9,641 3 9,800 4 9,660 5 United States 4,194 7 4,461 7 4,569 3 4,716 3 4,557 5 Europe 2,113 3 2,185 6 2,258 5 2,319 5 2,320 6 777 18 801 8 883 2 853 4 903 1 1,944 5 1,893 4 1,931 2 1,912 4 1,880 5 2,724 7 2,600 4 2,979 7 2,614 5 2,948 8 11,752 7 11,940 6 12,620 4 12,414 4 12,608 6 Japan International* Diagnostics Division Roche Group *Asia–Pacific, EEMEA (Eastern Europe, Middle East and Africa), Latin America, Canada, Others 13/25 3. Pharmaceuticals Division – Top-selling pharmaceuticals and recent new launches Top-selling pharmaceuticals and recent new launches January - June 2016 Total United States Europe Japan International* CHF m % CHF m % CHF m % CHF m % CHF m % MabThera/Rituxan 3,702 4 2,001 3 961 5 134 12 606 7 Herceptin 3,434 5 1,281 5 1,048 2 146 5 959 7 Avastin 3,430 4 1,538 -1 944 3 398 2 550 22 Perjeta 906 34 454 16 310 60 50 14 92 91 Actemra/RoActemra 814 17 309 18 274 19 130 14 101 16 Xolair 731 19 731 19 - - - - - - Lucentis 704 -12 704 -12 - - - - - - Activase/TNKase 537 19 515 19 - - - - 22 8 Tarceva 520 -16 277 -16 92 -22 49 2 102 -15 Tamiflu 410 -5 263 -18 31 152 64 8 52 25 Esbriet 358 51 261 70 86 22 - - 11 -2 Zelboraf 110 4 23 -1 66 4 2 63 19 7 Erivedge 99 35 66 26 25 51 - - 8 66 Gazyva 91 42 58 62 23 157 - - 10 -46 Alecensa 72 176 26 - - - 46 71 - - Tecentriq 19 - 19 - - - - - - - Cotellic 19 - 5 - 14 - - - - - Recent new launches * Asia–Pacific, EEMEA (Eastern Europe, Middle East and Africa), Latin America, Canada, Others 14/25 4. Top 20 Pharmaceuticals Division product sales and constant exchange rate growth HY 2016 vs. HY 2015 CHF millions Total United States Europe Japan International* CHF m % CHF m % CHF m % CHF m % CHF m % MabThera/Rituxan 3,702 4 2,001 3 961 5 134 12 606 7 Herceptin 3,434 5 1,281 5 1,048 2 146 5 959 7 Avastin 3,430 4 1,538 -1 944 3 398 2 550 22 Perjeta 906 34 454 16 310 60 50 14 92 91 Actemra/RoActemra 814 17 309 18 274 19 130 14 101 16 Xolair 731 19 731 19 - - - - - - Lucentis 704 -12 704 -12 - - - - - - Activase/TNKase 537 19 515 19 - - - - 22 8 Tarceva 520 -16 277 -16 92 -22 49 2 102 -15 Tamiflu 410 -5 263 -18 31 152 64 8 52 25 Kadcyla 408 11 159 2 167 7 37 23 45 54 CellCept 373 -5 88 -10 89 -1 33 13 163 -6 Esbriet 358 51 261 70 86 22 - - 11 -2 Pulmozyme 337 9 233 6 61 5 - - 43 32 Mircera 241 4 - - 43 -4 100 3 98 8 Xeloda 230 -12 17 -47 17 -25 54 14 142 -10 NeoRecormon/Epogin 161 -11 - - 71 -10 22 -12 68 -12 Valcyte/Cymevene 160 -14 38 -8 60 -24 - - 62 -6 Rocephin 157 11 - - 20 -13 13 -15 124 20 Pegasys 143 -49 21 -18 36 -37 2 -80 84 -55 * Asia–Pacific, EEMEA (Eastern Europe, Middle East and Africa), Latin America, Canada, Others 15/25 5. Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth % change CHF millions Q2 2015 vs. % change Q3 2015 Q2 2014 vs. % change Q4 2015 Q3 2014 vs. % change Q1 2016 Q4 2014 vs. % change Q2 2016 Q1 2015 vs. Q2 2015 MabThera/Rituxan 1,752 6 1,772 4 1,777 4 1,825 3 1,877 5 Herceptin 1,613 10 1,614 7 1,659 10 1,725 4 1,709 5 Avastin 1,644 13 1,705 8 1,716 9 1,706 4 1,724 4 Perjeta 337 64 376 57 410 50 439 33 467 35 Actemra/RoActemra 341 23 367 18 390 25 386 14 428 21 Xolair 312 27 339 21 345 22 356 22 375 17 Lucentis 375 -16 373 -18 378 -17 355 -13 349 -10 Activase/TNKase 216 16 239 14 259 36 276 21 261 17 Tarceva 307 -10 292 -7 287 -9 258 -14 262 -17 Tamiflu 41 61 118 46 170 -67 367 -6 43 5 Kadcyla 183 54 196 44 211 36 201 11 207 10 CellCept 191 -1 194 -4 203 13 189 -4 184 -5 Esbriet 141 - 157 - 177 296 178 96 180 24 Pulmozyme 160 15 166 14 180 8 160 7 177 10 Mircera 108 17 147 55 106 -1 118 0 123 7 Xeloda 124 -29 124 -11 129 -9 111 -17 119 -5 NeoRecormon/Epogin 89 -19 90 -8 94 -6 79 -14 82 -8 Valcyte/Cymevene 87 -47 83 -52 99 -41 78 -21 82 -6 Rocephin 63 0 64 -8 73 -1 82 5 75 18 117 -58 120 -45 133 -32 82 -50 61 -48 Pegasys 16/25 6. Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth United States % change CHF millions Q2 2015 vs. % change Q3 2015 Q2 2014 vs. % change Q4 2015 Q3 2014 vs. % change Q1 2016 Q4 2014 vs. % change Q2 2016 Q1 2015 vs. Q2 2015 MabThera/Rituxan 938 7 947 4 938 7 978 0 1,023 6 Herceptin 578 18 609 12 599 13 651 4 630 6 Avastin 741 11 784 6 772 11 775 -2 763 0 Perjeta 192 43 208 37 217 31 224 15 230 16 Actemra/RoActemra 129 30 144 21 153 32 145 12 164 23 Xolair 312 27 339 21 345 22 356 22 375 17 Lucentis 375 -16 373 -18 378 -17 355 -13 349 -10 Activase/TNKase 206 18 228 15 246 36 265 21 250 18 Tarceva 165 -15 159 -7 160 1 136 -15 141 -17 Tamiflu 24 131 104 54 121 -74 251 -15 12 -45 Kadcyla 72 -2 79 6 79 12 79 -2 80 7 CellCept 51 2 53 -14 54 29 45 0 43 -18 Esbriet 98 - 114 - 124 * 127 145 134 32 109 15 115 9 128 19 112 6 121 7 - - - - - - - - - - 16 -48 12 3 13 13 5 -71 12 -24 - - - - - - - - - - 16 -83 16 -86 33 -64 19 -25 19 15 - - - - - - - - - - 13 -84 17 -45 43 74 11 -16 10 -20 Pulmozyme Mircera Xeloda NeoRecormon/Epogin Valcyte/Cymevene Rocephin Pegasys * Over 500% 17/25 7. Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth Europe % change CHF millions Q2 2015 vs. % change Q3 2015 Q2 2014 vs. % change Q4 2015 Q3 2014 vs. % change Q1 2016 Q4 2014 vs. % change Q2 2016 Q1 2015 vs. Q2 2015 MabThera/Rituxan 443 -1 455 1 468 3 479 5 482 5 Herceptin 490 -1 502 0 510 4 525 2 523 3 Avastin 435 4 457 5 465 5 471 2 473 4 Perjeta 99 125 114 96 130 74 149 65 161 56 114 21 120 19 129 23 131 17 143 21 Xolair - - - - - - - - - - Lucentis - - - - - - - - - - Activase/TNKase - - - - - - - - - - Tarceva 56 -16 54 -20 52 -23 48 -18 44 -27 Tamiflu 1 478 1 -65 3 455 20 78 11 * Kadcyla 79 135 83 92 88 49 83 13 84 2 CellCept 43 -9 44 -10 47 -1 43 -3 46 2 Esbriet 37 - 37 - 46 44 45 36 41 9 Pulmozyme 28 2 29 8 30 8 31 6 30 5 Mircera 22 -3 21 -1 22 -4 21 -7 22 -2 Xeloda 9 -53 10 -41 10 -30 9 -31 8 -17 NeoRecormon/Epogin 38 -11 38 -9 38 -6 36 -10 35 -11 Valcyte/Cymevene 37 -8 39 -1 36 -16 30 -26 30 -21 8 -8 5 -15 9 -27 13 -13 7 -13 24 -58 24 -45 22 -45 19 -40 17 -33 Actemra/RoActemra Rocephin Pegasys * Over 500% 18/25 8. Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth Japan % change CHF millions Q2 2015 vs. % change Q3 2015 Q2 2014 vs. % change Q4 2015 Q3 2014 vs. % change Q1 2016 Q4 2014 vs. % change Q2 2016 Q1 2015 vs. Q2 2015 MabThera/Rituxan 55 28 59 7 64 9 62 12 72 12 Herceptin 65 22 65 3 70 3 67 5 79 4 Avastin 182 29 189 13 208 12 192 7 206 -2 Perjeta 21 21 22 18 23 14 23 18 27 10 Actemra/RoActemra 54 28 57 13 61 10 60 14 70 13 Xolair - - - - - - - - - - Lucentis - - - - - - - - - - Activase/TNKase - - - - - - - - - - Tarceva 23 8 25 12 24 -1 22 0 27 3 Tamiflu -1 -97 - - 12 -75 60 4 4 * Kadcyla 15 81 15 39 16 23 17 27 20 20 CellCept 14 8 14 11 16 11 15 11 18 16 Esbriet - - - - - - - - - - Pulmozyme - - - - - - - - - - Mircera 47 23 48 6 54 9 45 4 55 2 Xeloda 22 22 22 8 25 10 25 12 29 16 NeoRecormon/Epogin 12 0 12 -7 12 -9 10 -12 12 -12 Valcyte/Cymevene - - - - - - - - - - Rocephin 7 1 8 -2 7 -5 6 -10 7 -19 Pegasys 5 -73 2 -82 2 -84 1 -83 1 -76 * Over 500% 19/25 9. Top 20 Pharmaceuticals Division quarterly product sales and quarterly constant exchange rate sales growth International* % change CHF millions Q2 2015 vs. % change Q3 2015 Q2 2014 vs. % change Q4 2015 Q3 2014 vs. % change Q1 2016 Q4 2014 vs. % change Q2 2016 Q1 2015 vs. Q2 2015 MabThera/Rituxan 316 13 311 5 307 -2 306 11 300 3 Herceptin 480 14 438 9 480 16 482 7 477 8 Avastin 286 27 275 16 271 7 268 27 282 18 Perjeta 25 112 32 125 40 131 43 65 49 121 Actemra/RoActemra 44 8 46 15 47 31 50 10 51 23 Xolair - - - - - - - - - - Lucentis - - - - - - - - - - Activase/TNKase 10 -10 11 -11 13 32 11 13 11 3 Tarceva 63 6 54 -1 51 -18 52 -14 50 -15 Tamiflu 17 18 13 22 34 73 36 35 16 9 Kadcyla 17 131 19 74 28 93 22 56 23 53 CellCept 83 1 83 5 86 16 86 -8 77 -4 6 - 6 - 7 114 6 4 5 -8 Pulmozyme 23 34 22 49 22 -22 17 22 26 38 Mircera 39 24 78 206 30 -13 52 0 46 18 Xeloda 77 -27 80 -11 81 -12 72 -13 70 -6 NeoRecormon/Epogin 39 -29 40 -8 44 -5 33 -18 35 -5 Valcyte/Cymevene 34 -1 28 -17 30 -22 29 -14 33 2 Rocephin 48 2 51 -7 57 0 63 12 61 30 Pegasys 75 -42 77 -40 66 -42 51 -55 33 -56 Esbriet * Asia–Pacific, EEMEA (Eastern Europe, Middle East and Africa), Latin America, Canada, Others 20/25 10. Roche Group consolidated income statement for the six months ended 30 June 2016 in millions of CHF Pharmaceuticals Diagnostics Corporate Group Sales Royalties and other operating income Cost of sales 19,460 926 (4,809) 5,562 60 (2,769) 0 0 0 25,022 986 (7,578) Marketing and distribution Research and development General and administration (3,048) (4,619) (279) (1,314) (678) (197) 0 0 (153) (4,362) (5,297) (629) 7,631 664 (153) 8,142 Operating profit Other financial income (expense) (600) (23) Profit before taxes 7,519 Financing costs Income taxes (2,052) Net income 5,467 Attributable to - Roche shareholders - Non-controlling interests 5,378 89 Earnings per share and non-voting equity security Basic (CHF) Diluted (CHF) 6.31 6.24 21/25 IFRS Global restructuring Intangibles amortisation Intangibles impairment Alliances & business combinations Legal & environmental Normalisation of ECP tax benefit Core 11. Roche Group core results reconciliation – Half Year 2016 25,022 - - - - - - 25,022 986 - - - - - - 986 in millions of CHF Sales Royalties and other operating income Cost of sales (7,578) 161 823 - 166 - - (6,428) Marketing and distribution (4,362) 51 2 - - - - (4,309) Research and development (5,297) 69 71 377 - - - (4,780) General and administration (629) 110 - - (145) 27 - (637) Operating profit 8,142 391 896 377 21 27 - 9,854 Financing costs (600) 1 - - 21 5 - (573) (23) - - - - - - (23) Profit before taxes 7,519 392 896 377 42 32 - 9,258 Income taxes (2,052) (75) (299) (93) (38) (11) 71 (2,497) Net income 5,467 317 597 284 4 21 71 6,761 5,378 316 590 284 4 21 70 6,663 89 1 7 - - - 1 98 6.24 0.37 0.69 0.33 - 0.03 0.08 7.74 Other financial income (expense) Attributable to - Roche shareholders - Non-controlling interests EPS - diluted (CHF) 22/25 IFRS Global restructuring Intangibles amortisation Intangibles impairment Alliances & business combinations Legal & environmental Core 12. Divisional core results reconciliation – Half Year 2016 19,460 - - - - - 19,460 926 - - - - - 926 (4,809) 121 654 - 166 - (3,868) Marketing and distribution (3,048) 8 1 - - - (3,039) Research and development (4,619) 45 68 377 - - (4,129) General and administration (279) 61 - - (152) 4 (366) Operating profit 7,631 235 723 377 14 4 8,984 5,562 - - - - - 5,562 60 - - - - - 60 (2,769) 40 169 - - - (2,560) (1,314) 43 1 - - - (1,270) Research and development (678) 24 3 - - - (651) General and administration (197) 34 - - 6 23 (134) 664 141 173 - 6 23 1,007 General and administration (153) 15 - - 1 - (137) Operating profit (153) 15 - - 1 - (137) in millions of CHF Pharmaceuticals Sales Royalties and other operating income Cost of sales Diagnostics Sales Royalties and other operating income Cost of sales Marketing and distribution Operating profit Corporate 23/25 13. Roche Group consolidated balance sheet in millions of CHF 30 June 2016 31 December 2015 31 December 2014 Non-current assets Property, plant and equipment Goodwill Intangible assets Deferred tax assets Defined benefit plan assets Other non-current assets Total non-current assets 19,090 11,030 12,877 2,958 710 1,237 47,902 18,473 11,082 13,861 2,564 642 959 47,581 17,195 9,930 12,799 2,829 691 982 44,426 Current assets Inventories Accounts receivable Current income tax assets Other current assets Marketable securities Cash and cash equivalents Total current assets 8,221 9,104 262 2,484 3,724 2,817 26,612 7,648 8,329 239 2,795 5,440 3,731 28,182 7,743 9,003 244 2,421 7,961 3,742 31,114 Total assets 74,514 75,763 75,540 Non-current liabilities Long-term debt Net deferred tax liabilities Defined benefit plan liabilities Provisions Other non-current liabilities Total non-current liabilities (16,415) (252) (9,751) (2,037) (522) (28,977) (17,100) (545) (8,341) (2,204) (505) (28,695) (19,347) (504) (8,994) (1,778) (251) (30,874) Current liabilities Short-term debt Current income tax liabilities Provisions Accounts payable Other current liabilities Total current liabilities (8,399) (3,333) (2,261) (2,495) (7,968) (24,456) (6,151) (2,781) (2,432) (3,207) (9,197) (23,768) (6,367) (2,616) (2,465) (2,883) (8,777) (23,108) Total liabilities (53,433) (52,463) (53,982) Total net assets 21,081 23,300 21,558 18,458 20,979 19,586 2,623 21,081 2,321 23,300 1,972 21,558 Equity Capital and reserves attributable to Roche shareholders Equity attributable to non-controlling interests Total equity 24/25 14. Roche Group consolidated statement of cash flows in millions of CHF HY 2016 HY 2015 11,005 (2,776) (429) (432) 50 7,418 (1,748) 5,670 10,917 (1,764) (312) (473) 45 8,413 (1,846) 6,567 (1,736) (380) 29 (69) 13 22,822 (20,895) (194) (410) (1,614) (334) 21 (1,402) 15 30,505 (26,475) (20) 696 1,690 (2,943) 2,854 (68) 51 (601) (6,969) 1,670 (1,379) (86) 98 (163) (2) 40 (681) (6,894) (289) (77) (1) (6,276) 1 (7,473) Net effect of currency translation on cash and cash equivalents Increase (decrease) in cash and cash equivalents 102 (914) (285) (495) Cash and cash equivalents at beginning of period Cash and cash equivalents at end of period 3,731 3,742 2,817 3,247 Cash flows from operating activities Cash generated from operations (Increase) decrease in net working capital Payments made for defined benefit plans Utilisation of provisions Disposal of products Other operating cash flows Cash flows from operating activities, before income taxes paid Income taxes paid Total cash flows from operating activities Cash flows from investing activities Purchase of property, plant and equipment Purchase of intangible assets Disposal of property, plant and equipment Disposal of intangible assets Business combinations Divestment of subsidiaries Interest and dividends received Sales of marketable securities Purchases of marketable securities Other investing cash flows Total cash flows from investing activities Cash flows from financing activities Proceeds from issue of bonds and notes Redemption and repurchase of bonds and notes Increase (decrease) in commercial paper Increase (decrease) in other debt Hedging and collateral arrangements Changes in non-controlling interests Equity contribution by non-controlling interests - capital injection Interest paid Dividends paid Equity-settled equity compensation plans, net of transactions in own equity Other financing cash flows Total cash flows from financing activities 25/25

© Copyright 2026