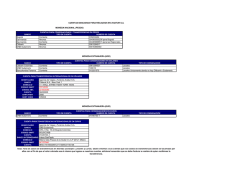

(1) Ente Económico - Superintendencia Financiera de Colombia