INFO@SOUTH

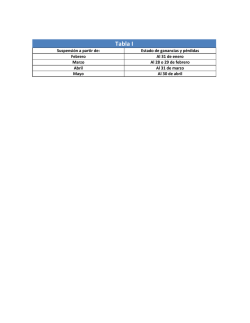

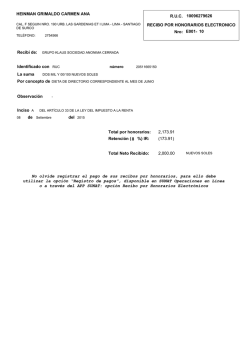

INFO@SOUTH Volúmen 1 / Número 2 – Enero 2015. INFORMACIÓN LEGAL EMPRESARIAL PARA EJECUTIVOS TRATAMIENTO TRIBUTARIO DE LOS DIVIDENDOS DESDE EL AÑO 2015 CONTENIDO: TRATAMIENTO TRIBUTARIO DE LOS DIVIDENDOS. Las modificaciones introducidas en la Ley del Impuesto a la Renta han afectado el tratamiento del pago de didividendos, habiéndose dispuesto que la tasa en caso de distribución o entrega de dividendos será de 6.8% desde el 1 de enero del 2015. Tenemos un ejemplo a continuación: TRATAMIENTO TRIBUTARIO DEL IMPUESTO A LA RENTA DE PERSONAS NATURALES DOMICILIADAS. NORMAS RELACIONADAS A LA EXCEPCION Y SUSPENSION DE PAGOS A CUENTA Y RETENCIONES POR RENTAS DE 4TA CATEGORIA. MODIFICACIONES AL CODIGO TRIBUTARIO. GESTION ELECTRONICA DE LA SUNAT. Empres a Loca l Empres a Loca l Renta i mponi bl e 100.00 Renta i mponi bl e 100.00 Ta s a 30% 30.00 Ta s a 28% 28.00 Uti l i da d Retenci ón Di vi dendos 4.1% 70.00 Uti l i da d Retenci ón Di vi dendos 6.8% 72.00 Di vi dendos 67.13 Di vi dendos 67.10 Ca rga tota l 32.87 Ca rga tota l 32.90 2.87 4.90 Respecto a utilidades acumuladas al 31 de diciembre del 2014 se seguirá aplicando la tasa del 4.1%. TRATAMIENTO TRIBUTARIO DEL IMPUESTO A LA RENTA DE PERSONAS NATURALES DOMICILIADAS Solo Rentas de Quinta S/. Suel do anual S/. 1,925 x 14 26,950.00 Total Renta s de Qui nta 26,950.00 Deducci ón de 7 UIT -26,950.00 Total Renta Neta de Qui nta 0.00 No pa ga Impues to a l a Renta Rentas de Cuarta Renta s brutas de cua rta S/. 33,688.00 Deducci ón de 7 UIT -26,950.00 Deducci ón de 20% -6,738.00 Renta Neta 0.00 No pa ga Impues to a l a Renta En éste último caso, el contribuyente deberá solicitar la suspensión de retenciones. 1 www.sameconsult.com INFO@SOUTH NORMAS RELACIONADAS A EXCEPCION Y SUSPENSION DE PAGOS A CUENTA Y RETENCIONES DE 4ta CATEGORIA. La Sunat mediante la Resolución de Superintendencia N° 002-2015/SUNAT ha establecido diversos parámetr os en relación a la excepción y a la suspensión de la obligación de efectuar retenciones y/o pagos a cuenta del impuesto a la renta, por rentas de 4° categoría que deberán aplicarse en el ejercicio 2015, a continuación señalamos los puntos más relevantes: Exceptuados: No están obligados a efectuar pagos a cuenta del Impuesto a la Renta: • Los trabajadores cuyos ingresos por rentas de 4° c ategoría (obtenidas por la emisión de recibos por honorarios) o las rentas de 4° y 5° categoría (remuneraciones) percibidas no superen el importe de S/. 2, 807.00 mensual. • Los directores de empresas, mandatarios, gestores de negocios y consejeros municipales y regionales, cuyo total de rentas percibidas no supere el importe de S/. 2,246.00 mensual. Suspensión: El contribuyente puede solicitar la suspensión de retenciones y/o de pagos a cuenta del Impuesto a la Renta, en los siguientes casos: • Cuando los ingresos obtenidos por la emisión de recibos por honorarios proyectados para el ejercicio 2015, más las remuneraciones no superen el monto de S/. 33,688.00. • Cuando el importe percibido por la emisión de recibos por honorarios proyectados supere a S/. 33,688.00 (impuesto se encuentra pagado anticipadamente). Procedimiento para la suspensión de retenciones 4ta categoría – 2015: Requisitos: Procedimiento automático Procedimiento cuando los honorarios proyectados superen S/. 33,688.00 cuyo impuesto ya está pagado anticipadamente Que los honorarios proyectados para el 2015, más remuneraciones de ser el caso, no superen el monto de S/. 33,688.00 Sunat la otorga automáticamente mediante una constancia emitida por el Sistema. Si percibió dinero por la emisión de recibos por honorarios entre los meses de nov. 2013 y dic, 2014 y solicita la suspensión en los meses de ene. - jun. 2015. Deberá aplicar la siguiente formula: IRP<8% x PMIP x N Para solicitudes que se presenten entre juldic 2015. IRP< Retenciones + pagos a cuenta + saldos a favor. Si percibió honorarios antes de nov. 2013: - Calcular promedio de honorarios durante 12 meses (nov. 2013 - oct. 2014). -Agregar sueldos de 5° de los 12 meses indicados. Aplicará la fórmula que antecede para determinar si procede o no la suspensión de retenciones. 2 www.sameconsult.com INFO@SOUTH Solicitud de suspensión: deberá presentarse a través de SUNAT Virtual, utilizando el Formulario 1609. Excepcionalmente, cuando la solicitud haya sido rechazada por SUNAT o no se encuentre disponible el servicio virtual, se utilizará el formulario físico correspondiente. La solicitud de suspensión procede si se demuestra que el impuesto a pagar en el 2015 ya ha sido pagado con anterioridad (tiene pagos a cuenta y créditos del año anterior). Se puede solicitar la suspensión de retenciones desde enero 2015 (no hay que esperar hasta junio). La obligación de las empresas de efectuar las retenciones sobre los recibos por honorarios que los independientes giran a su favor se mantiene vigente, siempre que el monto del honorario a pagar exceda a S/.1,500.00. RECUERDE: * Rentas de 4° categoría = ingresos que provienen de cualquier trabajo individual o independiente. Las obtenidas por el desempeño de funciones de directores de empresas, síndico, mandatario, gestor de negocios, entre otros. * Rentas de 5° categoría = ingresos obtenidos por el trabajo prestado en forma dependiente (remuneraciones). * IRP = Impuesto a la Renta Proyectado. * PMIP = Promedio mensual de renta proyectada por rentas de 4° categoría. * N = Meses transcurridos desde enero hasta el mes de la solicitud. MODIFICACIONES AL CÓDIGO TRIBUTARIO: GESTION ELECTRONICA DE LA SUNAT Dentro de las principales modificaciones tenemos las siguientes: • Se agrega la fiscalización parcial electrónica, la misma que se llevara a cabo en las oficinas de la Sunat por medio del análisis de la información que proviene de las declaraciones del contribuyente, de terceros o de sus libros, registros y otros que Sunat almacene y se compruebe que parte, uno o algunos de los elementos de la obligación tributaria no ha sido correctamente declarada por el deudor tributario, presentando inconsistencias. • Se elimina la facultad de un contribuyente a señalar un domicilio procesal para procedimientos de Fiscalización. Esta limitación tiene como propósito evitar que el contribuyente pida a la Sunat que la fiscalización presencial se lleve a cabo por ejemplo en las oficinas del contador o de la empresa que presta estos servicios. • Se incluye como una obligación del contribuyente la de obtener la CLAVE SOL, que permite el acceso al buzón electrónico. Esta es una obligación al momento de inscribirse en el RUC. Ahora todos deben obtener acceso al buzón electrónico, aportar y actualizar datos (correo y teléfono móvil), revisar periódicamente las notificaciones del buzón electrónico. La notificación en el buzón se considera efectuada al día hábil siguiente a la fecha del depósito. • Se modifica el derecho de los contribuyentes de formular consultas, eliminándose la referencia a que éstas solo puedan realizarse a través de entidades representativas, es decir ahora las consultas podrán realizarse directamente por el contribuyente, siempre que anteriormente no haya sido respondida a gremios o exista regulación específica al respecto. Para cualquier consulta o aclaración, sírvase contactarse con: Hugo Callo [email protected] Antonio Polo [email protected] Melissa López [email protected] Esta publicación es informativa y de difusión. No brinda asesoría específica de impuestos, negocios o inversiones. South América Consulting S.A.C. no asume responsabilidad por cualquier error u omisión o por pérdidas originadas a persona u organización que actúe o se abstenga de actuar como resultado de este material informativo. Recomendamos solicitar asesoría previa a la toma de cualquier decisión de tributos, negocios o inversiones. 3 www.sameconsult.com

© Copyright 2026