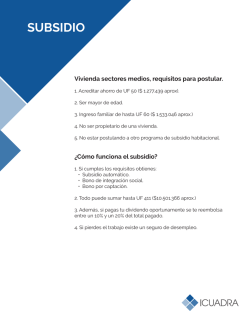

documento completo