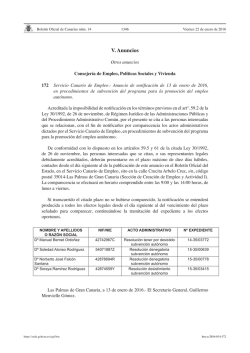

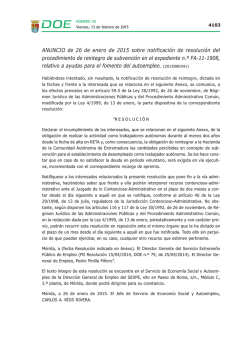

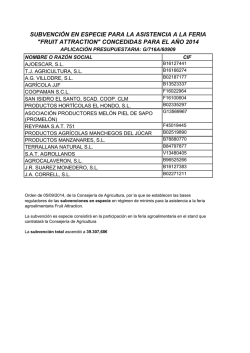

Manual practico autoempleo