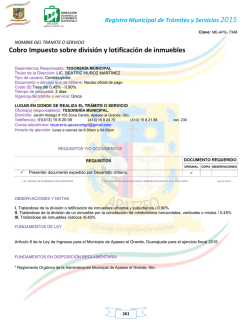

DECRETO NÚMERO 44* ** LEY DE HACIENDA