Reorganización del Sistema Tributario

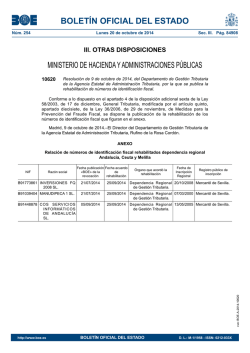

REORGANIZACIÓN DEL SISTEMA TRIBUTARIO (2014- 2015) LEYES PUBLICACIÓN CÓDIGO ORGÁNICO TRIBUTARIO GACETA OFICIAL N° 6.152 Ext. 18/11/2014 LEY DE IMPUESTO SOBRE LA RENTA GACETA OFICIAL N° 6.152 Ext. 18/11/2014 LEY DE IMPUESTO AL VALOR AGREGADO GACETA OFICIAL N° 6.152 Ext. 18/11/2014 LEY DE IMPUESTO SOBRE CIGARRILLO Y MANUFACTURAS DE TABACO GACETA OFICIAL N° 6.151 Ext. 18/11/2014 LEY DE IMPUESTO SOBRE ALCOHOL Y ESPECIES ALCOHÓLICAS GACETA OFICIAL N° 6.151 Ext. 18/11/2014 LEY ORGÁNICA DE ADUANAS GACETA OFICIAL N° 6.155 Ext. 19/11/2014 CÓDIGO ORGÁNICO TRIBUTARIO PROPÓSITO DE LA REFORMA DEL CÓDIGO ORGÁNICO TRIBUTARIO 1. Incorporar nuevas facultades al Ejecutivo Nacional para la fijación de la alícuota. 2. Establecer nuevas facultades a la Administración Tributaria 3. Fortalecer el Control Fiscal. 4. Extender lapsos de Prescripción. 5. Nuevo criterio relativo a la suspensión de los efectos del acto administrativo. 6. Incrementar las sanciones por Ilícitos Tributarios. NUEVAS FACULTADES DE LA ADMINISTRACIÓN TRIBUTARIA: • Designar a los Consejos Comunales como Auxiliares de la Administración Tributaria. • Coadyuvar en la lucha contra el narcotráfico, falsificación, contrabando y la especulación. • Iniciar e impulsar el procedimiento de Cobro Ejecutivo. • Ejercer en nombre del Estado la acción penal correspondiente a los ilícitos tributarios penales. PRESCRIPCIÓN • De 4 a 6 años : Cuando presenta la declaración. • De 6 a 10 años : Cuando no presenta la declaración. • La acción del Estado NO prescribirá para perseguir y castigar los ilícitos tributarios sancionados con penas restrictivas de libertad, cumpliéndose así el mandato de la Disposición Quinta de la Constitución. (Arts. 55 al 58) NUEVO CRITERIO RELATIVO A LA SUSPENSIÓN DE LOS EFECTOS DEL ACTO ADMINISTRATIVO. La interposición de Recurso Administrativo NO suspende los Efectos del Acto. (Arts. 257 y 258) COBRO EJECUTIVO (Arts. 290 al 302) INICIO DEL PROCEDIMIENTO: • Competencia de la Administración Tributaria para iniciar, impulsar y resolver todas las incidencias dentro de este procedimiento. • Intimación al deudor a pagar las Obligaciones Tributarias debidas (se seguirá el procedimiento de intimación establecido en los artículos 221 al 224 y 290, del Cobro ejecutivo). • Recargo del 10% por concepto de tributos, multas e intereses, más intereses moratorios que se generen durante el procedimiento. • La Intimación constituye un título ejecutivo, contra los bienes y derechos del deudor o de los responsables solidarios. No estará sujeta a impugnación. • Paraliza el procedimiento, cuando se suspenden los efectos del Acto. COBRO EJECUTIVO (Arts. 290 al 302) DESIGNACIÓN DE FUNCIONARIOS: La Administración Tributaria designará a los funcionarios que practicarán todas las diligencias necesarias para levantar las actas donde se especifiquen los bienes y derechos a embargar y el valor asignado, el cual no puede ser inferior al precio de mercado. (Art. 293) Los bienes y derechos embargados: • No podrán exceder del doble de las cantidades adeudadas incluyendo el recargo. • No procede contra los bienes y derechos inejecutables. COBRO EJECUTIVO (Arts. 290 al 302) MEDIDAS DE PROHIBICIÓN DE ENAJENAR Y GRAVAR: (Art. 294) • La Administración Tributaria dictará esta medida cuando no se conozcan los bienes o sean insuficientes. Se mantendrá vigente hasta que se extinga la deuda o se identifiquen bienes suficientes. • La Administración Tributaria, notificará a los Registros y Notarias para asegurar el cobro de la deuda. COBRO EJECUTIVO (Arts. 290 al 302) GARANTÍA (Art. 295) • Si la deuda esta garantizada; se ejecuta la garantía. • Si la garantía es insuficiente, o lo solicita el obligado: la Administración Tributaria procederá a embargar otros bienes o derechos y la garantía quedará sin efecto. COBRO EJECUTIVO (Arts. 290 al 302) DEPÓSITO DE LOS BIENES (Art. 296) • La Administración Tributaria se constituirá en depositaria de los bienes o designará al deudor o a personas autorizadas para tal fin. • Si no hay autorizados en el lugar, la Administración Tributaria podrá confiar temporalmente el depósito a personas distintas. • Cuando se trate de bienes inmuebles o derechos, se notificará al registrador del lugar donde este ubicado dicho bien. COBRO EJECUTIVO (Arts. 290 al 302) BIENES CORRUPTIBLES O PERECEDEROS (Art. 297) • La Administración Tributaria ordenará su venta, previa estimación de su valor. • La venta se anunciará en un único cartel publicado en prensa. • Los bienes se adjudicarán a quien ofrezca el mayor precio de contado por encima del precio fijado. • El producto de la venta se depositará en institución bancaria, a los fines de su ejecución o a su devolución. COBRO EJECUTIVO (Arts. 290 al 302) OPOSICIÓN AL EMBARGO (Art. 298) El tercero o tercera que alegue: a)Ser tenedor legítimo de los bienes, b)Pretenda ser preferido, o c)Afirme que son suyos los bienes embargados, Podrá oponerse al embargo al día siguiente de la publicación del Único cartel de remate. • La administración tributaria abrirá articulación probatoria de 8 días hábiles. Debiendo dictar la decisión al día siguiente. • El embargo será suspendido si se presentan pruebas fehacientes. • No se suspende el embargo si el deudor opusiese prueba fehaciente a la pretensión del tercero. • Contra la decisión que afecte al tercero, podrá ejercer Recurso Contencioso Tributario. COBRO EJECUTIVO (Arts. 290 al 302) REMATE (EJECUCIÓN) DE LOS BIENES EMBARGADOS: AVALÚO: (Art 299) • La Administración Tributaria designará funcionario experto que efectuará el avalúo correspondiente, en un plazo no mayor de 15 días hábiles. • El Deudor podrá solicitar nuevo avalúo, soportando los costos. • De existir diferencias entre los avalúos, se tomará el de mayor valor. CARTEL DE REMATE: (Art 301) • Consignado los resultados del avaluó; dentro de los 10 días hábiles siguientes, se publicará el ÚNICO cartel de remate en la página Web del SENIAT. • Se fijará el lugar, día y hora del REMATE. COBRO EJECUTIVO (Arts. 290 al 302) REMATE (EJECUCIÓN) DE LOS BIENES EMBARGADOS ACTO DE REMATE: • Subasta Pública. • Adjudicación, al mejor postor. • Cuando el producto de la Subasta Pública sea deficitario, se ordenarán embargos complementarios. • El producto de la venta será depositado en una cuenta a nombre de la Oficina Nacional del Tesoro. SANCIONES NUEVA CLASIFICACIÓN DE LOS ILÍCITOS TRIBUTARIOS: 1. Formales : Art. 99 y siguientes 2. Materiales: Art. 109 y siguientes 3. Penales: Art. 118 SANCIÓN DE CLAUSURA DEBERES FORMALES 1)-Inscribirse en los registros exigidos por las normas tributarias respectivas. 2)-Emitir, entregar o exigir comprobantes. 3)-Llevar libros o registros contables o especiales. EL INCUMPLIMIENTO 4)-Presentar declaraciones y comunicaciones. 5)-Permitir el control de la Administración Tributaria. 6)- Informar y comparecer ante la Administración Tributaria. 7)-Acatar las órdenes de la Administración Tributaria, dictadas en uso de sus facultades. Clausura según el caso: • 5 días. • 10 días. • El doble de lo impuesto inicialmente. • Hasta la regularización de la situación que dio origen al ilícito. FALTA DE AUTORIZACIÓN - (ESPECIES GRAVADAS) SANCIÓN Art. 107 COT DEBERES FORMALES Obtener la respectiva autorización de la Administración Tributaria para ejercer la industria, el comercio y la importación de especies gravadas, cuando así lo establezcan las normas que regulan la materia. •Numerales 1 y 3, Multa de 1000 UT y comiso, • Numeral 4, Multa de 100 EL INCUMPLIMIENTO • Numeral 2, Comiso de las especies gravadas, aparatos, recipientes, vehículos, útiles, instrumentos de producción, materias primas y otros bienes relacionados. Sin perjuicio a lo establecido en el artículo 119 COT SANCIONES CONCLUSIONES: • Incrementa el número de ilícitos tributarios por incumplimiento de deberes formales. • Aumenta sustancialmente el monto de las sanciones pecuniarias aplicables, en el caso de Contribuyentes Especiales, las sanciones pecuniarias aplicables aumentan en un doscientos por ciento (200%). • Amplia los supuestos de procedencia y tiempo de duración de la sanción de clausura. ILÍCITOS MATERIALES 1. Retraso u omisión en el pago de tributos o de sus porciones. 2. Retraso u omisión en el pago de anticipos. 3. Incumplimiento de la obligación de retener o percibir. 4. Obtención de devoluciones o reintegros indebidos. 5. Comercializar o expender en el territorio nacional especies gravadas destinadas a la exportación o importadas, para el consumo en el régimen aduanero territorial que corresponda. 6. Comercializar especies gravadas a establecimientos o personas, no autorizados para su expendio. SANCIONES RETRASO U OMISIÓN EN EL PAGO: El Pago de la deuda tributaria después de la fecha establecida al efecto, sin haber obtenido prórroga, y sin que medie una verificación, fiscalización o determinación por la Administración Tributaria respecto del tributo de que se trate. SANCIÓN: • Pago en el termino de 1 año, contado desde la fecha en que debió cumplir la obligación, multa de 0,28% del monto adeudado por cada día de retraso hasta un máximo de 100% • Pago fuera del termino de 1 año, contado desde la fecha en que debió cumplir la obligación, será sancionado adicionalmente con una cantidad de 50% del monto adeudado. • Pago fuera del término de 2 años, contados desde la fecha en que debió cumplir la obligación, será sancionado adicionalmente con una cantidad de 150% del monto adeudado. SANCIONES RETRASO U OMISIÓN EN EL PAGO DE ANTICIPOS: •Por omitir el pago de anticipos 100% de los anticipos omitidos. •Por incurrir en retraso del pago de anticipos 0,05% de los anticipos omitidos por cada día de retraso hasta un máximo de 100% SANCIONES INCUMPLIMIENTOS DE LAS OBLIGACIONES DE RETENER, PERCIBIR O ENTERAR LOS TRIBUTOS: • No retener o no percibir 500% del tributo no retenido o no percibido. • Retener o percibir menos de lo que corresponde 100% de lo no retenido o no percibido. • Enterar las cantidades retenidas o percibidas en las oficinas receptoras de fondos nacionales fuera del plazo 5% de los tributos retenidos o percibidos, por cada día de retraso en su enteramiento, hasta un máximo de cien (100) días. • No enterar las cantidades retenidas o percibidas 1.000% del monto sin perjuicio de la aplicación de la pena privativa de libertad. SANCIONES CONTRAVENCIÓN : Quien mediante acción u omisión, cause una disminución ilegítima de los ingresos tributarios, inclusive mediante el disfrute indebido de exenciones, exoneraciones u otros beneficios fiscales. Sanción: multa de 100% hasta 300% del Tributo omitido. Allanamiento: 30% del Tributo omitido. OBTENCIÓN DE DEVOLUCIONES O REINTEGROS INDEBIDOS: Sanción de multa de 100% a 500% de las cantidades indebidamente obtenidas. SANCIONES • COMERCIALIZACIÓN O EXPENDIO EN EL TERRITORIO NACIONAL DE ESPECIES GRAVADAS DESTINADAS A LA EXPORTACIÓN O IMPORTADAS PARA EL CONSUMO EN EL RÉGIMEN ADUANERO TERRITORIAL QUE CORRESPONDA, sanción de 500 UT y el comiso de las especies gravadas. • COMERCIALIZACIÓN DE ESPECIES GRAVADAS A ESTABLECIMIENTOS O PERSONAS NO AUTORIZADOS PARA SU EXPENDIO, cuando ello sea exigido por las normas tributarias, sanción de 300 UT. ILÍCITOS TRIBUTARIOS PENALES: 1. Defraudación tributaria. 2. Falta de enteramiento de anticipos por parte de los agentes de retención o percepción. 3. Insolvencia fraudulenta con fines tributarios. 4. Instigación pública al incumplimiento de la normativa tributaria. 5. Divulgación y uso de información confidencial. CAMBIO EN LOS SUPUESTOS DE HECHO QUE CONFIGURAN EL ILÍCITO COT 2001 COT 2014 Artículo 116. Incurre en Defraudación Artículo 119. Incurre en Defraudación Tributaria, el que mediante simulación, ocultación, maniobra o cualquiera otra forma de engaño induzca en error a la Administración Tributaria y obtenga para sí o un tercero un enriquecimiento indebido superior a dos mil unidades tributarias (2.000 U.T.), a expensas del sujeto activo a la percepción del tributo. Tributaria quien mediante simulación, ocultación, engaño o cualquier otra maniobra fraudulenta, produzca una disminución del tributo a pagar. SANCIONES LA DEFRAUDACIÓN TRIBUTARIA Será penada con prisión de 6 meses a 7 años. En el caso de obtención indebida de devoluciones, la sanción contemplada en el párrafo anterior se incrementará en un tercio de la pena. Cuando el sujeto pasivo sea sancionado por la comisión del ilícito de defraudación tributaria, el tribunal competente ordenará que la sanción pecuniaria sea aumentada en un 200% NO ENTERAMIENTO DE LOS TRIBUTOS RETENIDOS O PERCIBIDOS: Dentro de los plazos establecidos en las disposiciones respectivas será sancionado con prisión de 4 a 6 años. SANCIONES LA INSOLVENCIA FRAUDULENTA CON FINES TRIBUTARIOS: Quien estando en conocimiento de la iniciación de un procedimiento tendente a la determinación o cobro de obligaciones tributarias o sanciones, provocare o agravare la insolvencia propia o ajena, frustrando en todo o en parte la satisfacción de tales prestaciones, será sancionado con prisión 1 a 5 años. LA INSTIGACIÓN PÚBLICA AL INCUMPLIMIENTO DE LA NORMATIVA TRIBUTARIA: Quien incite públicamente o efectúe maniobras concertadas tendentes a organizar la negativa colectiva al cumplimiento de las obligaciones tributarias, será sancionado con prisión 1 a 5 años. SANCIONES LA DIVULGACIÓN Y USO DE INFORMACIÓN CONFIDENCIAL: (Art. 118, 5 y 124) •Funcionarios Públicos, •Autoridades Judiciales, •Cualquier Otro, CONFIDENCIAL …… 3 meses a 3 años SANCIONES AGRAVANTE CONDICIÓN DE PÚBLICO: (Artículos. 124, 129) FUNCIONARIO O EMPLEADO Las sanciones restrictivas de la libertad se incrementarán en el doble, para el funcionario o empleado público que, en ejercicio o en ocasión de sus funciones, participe, colabore o coopere en los ilícitos tributarios penales. Se impondrá adicionalmente la pena de inhabilitación por término de cinco (5) a quince (15) años para el desempeño de la función pública. SANCIONES INHABILITACIÓN EJERCICIO DE LA PROFESIÓN: (Art. 130) Se le aplicará la inhabilitación para el ejercicio de la profesión, por término de 5 a 10 años, al profesional o técnico que con motivo del ejercicio de su profesión o actividad participe, apoye, auxilie o coopere en la comisión del ilícito penal tributario. ACCIÓN PENAL PROPÓSITO: •Mejorar los elementos que guían el control fiscal. •Establecer nuevas facultades para la Administración Tributaria. ACCIÓN PENAL (Fundamento Legal) Art. 317 Constitución de la República Bolivariana de Venezuela. “Principio de Legalidad Tributaria” Art. 285 Constitución de la República Bolivariana de Venezuela. “Atribuciones del MP” Artículo 317. No podrán cobrarse impuestos, tasas, ni contribuciones que no estén establecidos en la ley, ni concederse exenciones o rebajas, ni otras formas de incentivos fiscales, sino en los casos previstos por las leyes. Ningún tributo puede tener efecto confiscatorio. No podrán establecerse obligaciones tributarias pagaderas en servicios personales. La evasión fiscal, sin perjuicio de otras sanciones establecidas por la ley, podrá ser castigada penalmente. En el caso de los funcionarios públicos o funcionarias públicas se establecerá el doble de la pena. Artículo 285. Son atribuciones del Ministerio Público: 4. Ejercer en nombre del Estado la acción penal en los casos en que para intentarla o proseguirla no fuere necesaria instancia de parte, salvo las excepciones establecidas en la ley. (…) 6. Las demás que establezcan esta Constitución y la ley. Estas atribuciones no menoscaban el ejercicio de los derechos y acciones que corresponden a los o las particulares o a otros funcionarios o funcionarias de acuerdo con esta Constitución y la ley. ACCIÓN PENAL (Base Legal) Art. 131.22 del COT “Facultades de Administración Tributaria” Art. 11 del COPP la Artículo 131. La Administración Tributaria tendrá las facultades, atribuciones y funciones que establezcan la Ley de la Administración Tributaria y demás leyes y reglamentos, y en especial: (…) 22. Ejercer en nombre del Estado la acción penal correspondiente a los ilícitos tributarios penales, sin perjuicio de las competencias atribuidas al Ministerio Público. O R G Á N I C A “Titularidad de la Acción Penal” Artículo 11. La acción penal corresponde al Estado a través del Ministerio Público, que está obligado a ejercerla, salvo las excepciones legales. ACCIÓN PENAL (Base Legal) Art. 89 del COT Facultades de la Administración Tributaria: Artículo 89. Las sanciones, salvo las penas restrictivas de libertad, serán aplicadas por la Administración Tributaria, sin perjuicio de los recursos que contra ellas puedan ejercer los contribuyentes o responsables. Las penas restrictivas de libertad y la inhabilitación para el ejercicio de oficios y profesiones sólo podrán ser aplicadas por los órganos judiciales competentes, de acuerdo al procedimiento establecido en la ley procesal penal. ACCIÓN PENAL OTROS ARTÍCULOS RELACIONADOS EN EL CÓDIGO ORGÁNICO TRIBUTARIO: Artículo 90. Las sanciones aplicables son: 1. Prisión; 5. Inhabilitación para el ejercicio de oficios y profesiones. Artículo 85. Son eximentes de la responsabilidad por ilícitos tributarios: 1. La minoría de edad; 2. la incapacidad mental debidamente comprobada; 3. el caso fortuito y la fuerza mayor; 4. el error de hecho y de derecho excusable. Artículo 94. Cuando la sanción esté comprendida entre dos límites, se entiende que la normalmente aplicable es el término medio que se obtiene sumando los dos números y tomando la mitad. Se reducirá hasta el límite inferior o se aumentará hasta el superior, según el mérito de las respectivas circunstancias atenuantes o agravantes que concurran en el caso concreto. Artículo 95 y 96. Circunstancias atenuantes y agravantes. ACCIÓN PENAL ARTÍCULOS RELACIONADOS TRIBUTARIO: CON EL CÓDIGO ORGÁNICO Artículo 87: Las personas jurídicas, asociaciones de hecho y cualquier otro ente a los que las normas le atribuyan condición de sujeto pasivo, responden por los ilícitos tributarios. Por la comisión de los ilícitos sancionados con penas restrictivas de la libertad, serán responsables sus directores, gerentes, administradores, representantes o síndicos que hayan personalmente participado en la ejecución del ilícito. Artículo 134: Las autoridades civiles, políticas, administrativas y militares de la República Bolivariana de Venezuela, de los estados y municipios, los colegios profesionales, asociaciones gremiales, asociaciones de comercio y producción, sindicatos, bancos, instituciones financieras, de seguros y de intermediación en el mercado de capitales, los contribuyentes, responsables, terceros y, en general, cualquier particular u organización, están obligados a prestar su concurso a todos los órganos y funcionarios de la Administración Tributaria, y suministrar, eventual o periódicamente, las informaciones que con carácter general o particular le requieran los funcionarios competentes. ACCIÓN PENAL OTROS ARTÍCULOS RELACIONADOS EN EL CÓDIGO ORGÁNICO PROCESAL PENAL: Imputado o imputada: Artículo 126 del COPP. Se denomina imputado o imputada a toda persona a quien se le señale como autor o autora, o partícipe de un hecho punible… Derechos: Artículo 127 del COPP. El imputado o imputada tendrá los siguientes derechos: 1.- Que se le informe de manera específica y clara acerca de los hechos que se le imputan. 2.- Comunicarse con sus familiares, abogado o abogada de su confianza o asociación de asistencia jurídica, para informar sobre su detención. 3.- Ser asistido, desde los actos iníciales de la investigación, por un defensor que designe él o ella, o sus parientes y, en su defecto, por un defensor público. ACCIÓN PENAL OTROS ARTÍCULOS RELACIONADOS EN EL CÓDIGO ORGÁNICO PROCESAL PENAL: Derechos: 4. -Ser asistido gratuitamente por un traductor, o intérprete si no comprende o no habla el idioma castellano. 5. -Pedir al Ministerio Público la práctica de diligencias de investigación destinadas a desvirtuar las imputaciones que se le formulen. 6. -Presentarse directamente ante el Juez o Jueza con el fin de prestar declaración. 7. -Solicitar que se active la investigación y a conocer su contenido, salvo en los casos en que alguna parte de ella haya sido declarada reservada y sólo por el tiempo que esa declaración se prolongue. ACCIÓN PENAL OTROS ARTÍCULOS RELACIONADOS EN EL CÓDIGO ORGÁNICO PROCESAL PENAL: Derechos: 8.- Pedir que se declare anticipadamente la improcedencia de la privación preventiva judicial de libertad. 9.- Ser impuesto o impuesta del precepto constitucional que lo o la exime de declarar y, aun en caso de consentir a prestar declaración, a no hacerlo bajo juramento. 10.- No ser sometido o sometida a tortura u otros tratos crueles, inhumanos o degradantes de su dignidad personal. 11.- No ser objeto de técnicas o métodos que alteren su libre voluntad, incluso con su consentimiento. 12.- No ser juzgado o juzgada en ausencia, salvo lo dispuesto en la Constitución de la República. IMPUESTO AL VALOR AGREGADO GENERALIDADES •Nuevas facultades al Ejecutivo Nacional para la fijación de la alícuota. •Se mantiene la alícuota general del IVA del 12%. •Se aumenta la alícuota adicional suntuaria del 10% al 15 % y se amplía la lista de bienes y servicios considerados de lujo por la Ley. •Se establecen condiciones temporales y sustanciales para la deducción de las compras efectuadas y servicios recibidos por los contribuyentes de IVA (créditos fiscales). •Facturación electrónica, obligatoria Administración Tributaria Nacional. cuando sea desarrollada por la NUEVA LEY (2014) Vehículos o automóviles de paseo o rústicos, cuyo precio de fábrica en el país o valor en aduanas, más los tributos, sean superiores al equivalente en bolívares a US $ 30.000,00 Vehículos automóviles cuyo valor en aduanas sea 40.000 USD y precio de fábrica en el país 6.000 UT. Motocicletas de alta cilindrada (+500 cc), excepto unidades destinadas a programas de seguridad de Estado. Máquinas de juegos activadas con monedas o fichas u otros medios. Helicópteros, aviones, avionetas y demás aeronaves, de uso recreativo o deportivo. Motos precio importación 20.000 USD y precio de fábrica en el país 2.500 UT. Máquinas y mesas de juegos. Toros de lidia y Caballos de paso. Aeronaves civiles (exhibición, propaganda, recreación, deporte) Animales con fines recreativos o deportivos Caviar y sus sucedáneos Caviar. Joyas con piedras preciosas, cuyo precio sea superior Joyas y relojes, cuyo precio sea al equivalente en bolívares a US $ 500,00 mayor o igual a 2.500 UT Importación y venta LEY DE IMPUESTO AL VALOR AGREGADO (2007) Obras de arte y antigüedades desde 6.000 UT Prendas y accesorios de vestir (cueros y pieles) desde 1.500 UT. Membresía y cuotas de mantenimiento de restaurantes, centros nocturnos o bares, de acceso restringido. Arrendamiento o cesión de uso de buques destinados a actividades recreativas o deportivas; y de aeronaves civiles destinadas a exhibiciones, propaganda, instrucción y deporte, así como las destinadas al uso particular de sus propietarios Servicios prestados por cuenta de terceros, a través de mensajería de texto u otros medios tecnológicos. servicios NOVEDADES (2014) Armas y accesorios no comprados o importados por órganos de seguridad ciudadana o entes políticos territoriales Accesorios para vehículos desde 700 UT. Importación y venta LEY DE IMPUESTO AL VALOR AGREGADO IMPUESTO SOBRE LA RENTA GENERALIDADES • Se incorporan medidas anti elusivas (limitación de pérdidas, limitación de deducciones, etc.) • Se habilita al Ejecutivo Nacional para fijar las alícuotas impositivas dentro de los límites establecidos en la Ley • Se modifican aspectos del ajuste por inflación. • Racionalización del régimen tributario asociaciones cooperativas y fundaciones. aplicable a las GENERALIDADES • Se precisa el Enriquecimiento Neto de los Contribuyentes Asalariados. • Se otorga la facultad a la Administración para designar responsables y fijar régimen de anticipos. • Esta reforma aplica para los ejercicios iniciados luego de la fecha de su publicación en Gaceta oficial. EXENCIONES (Art.14) • Se suprime la exención para las asociaciones y fundaciones sin fines de lucro que realizan actividades religiosas, artísticas, científicas, de conservación, defensa y mejoramiento del ambiente, tecnológicas, culturales, deportivas y las asociaciones profesionales o gremiales y las educativas. • Se elimina la exención para las asociaciones cooperativas. DEDUCCIONES (Art.27) • Se agrega como condición a la deducibilidad de sueldos y salarios y demás remuneraciones, que el contribuyente haya cumplido previamente con todas sus obligaciones como patrono, fomentando el cumplimiento patronal de obligaciones parafiscales, como el caso de Seguro Social y el INCES, entre otros. • Se precisa que las pérdidas deducibles serán solo aquellas atinentes al activo fijo destinado a la producción de la renta y por caso fortuito o fuerza mayor, no compensados o indemnizados, excluyendo expresamente la deducción de las pérdidas resultantes por destrucción de inventarios o bienes destinados a la venta. ENRIQUECIMIENTO NETO DE CONTRIBUYENTES ASALARIADOS (Art. 31) • Se aclara que el enriquecimiento neto de los contribuyentes asalariados estará constituido por la totalidad de las remuneraciones percibidas de manera regular o accidental TRASPASO DE PÉRDIDAS NETAS POR EXPLOTACIÓN ( ART. 55) • Se modifica el régimen estableciendo una limitante del 25 % sobre las rentas, para la deducibilidad de las perdidas de explotación, tomando en cuenta el efecto en la recaudación que tiene el traspaso de las pérdidas y las medidas elusivas que utilizan los contribuyentes AJUSTE POR INFLACIÓN • Se excluyen del sistema de ajuste por inflación a los contribuyentes que realicen actividades bancarias, financieras, de seguros y reaseguros. • Se sustituye al Índice de Precios al Consumidor (IPC) del Área Metropolitana de Caracas, como base de cálculo del Ajuste por Inflación por el índice nacional elaborado por la Autoridad Competente. • Se elimina la posibilidad de trasladar las perdidas provenientes del ajuste por inflación • Se incorpora un nuevo artículo en el cual se le otorga facultad a la Administración Tributaria, para dictar las normas que regulan los asientos contables con ocasión de la exclusión del sistema a los contribuyentes que realicen actividades bancarias, financieras, de seguros y reaseguros FACULTADES • Se faculta a la Administración Tributaria para dictar providencias de carácter general a los efectos de designar responsables en calidad de agentes de retención o percepción, lo cual constituye una eficiente herramienta de recaudación minimizando los efectos de la evasión o elusión. (Art. 86) • Se habilita al Ejecutivo Nacional para fijar las alícuotas impositivas dentro de los límites establecidos en la Ley (Art. 199) IMPUESTO SOBRE CIGARRILLOS Y MANUFACTURAS DE TABACO Ley de Impuesto sobre Cigarrillos y Manufacturas de Tabaco Gaceta Oficial N° 6.151 Extraordinario 18/11/2014 Vigente a partir del 17/02/2015 Se mantiene la alícuota (70%) Elimina facultad para otorgar Exoneraciones Incluye todos los derivados del Tabaco GENERALIDADES DE LA REORGANIZACIÓN EN TABACO Eliminación de plazo para el pago Ampliación del Control Fiscal Facultad de la Administración para normar sobre Registro IMPUESTO SOBRE CIGARRILLOS Y MANUFACTURAS DE TABACO Habilita al Ejecutivo para fijar las alícuotas impositivas Establece la obligatoriedad de las empresas productoras o importadoras para asumir gastos de control fiscal Entendemos que el objetivo es sanitario y social antes que recaudatorio DERIVADOS DE TABACO FABRICANTES O IMPORTADORES DE : • CHIMÓ • TABACO DE MASCAR • PASTA PARA NARGILA, NARGILETTE • SNUF • RAPÉ • CIGARRILLO O PURO ELECTRONICO • OTROS IMPUESTO SOBRE ALCOHOL Y ESPECIES ALCOHÓLICAS GENERALIDADES AMPLIO CONCEPTO DE ARTESANO ELIMINACIÓN DEL IMPUESTO SOBRE LA EXPEDICIÓN PVP MARCADO ALIMINACIÓN DEL PLAZO DE 90 DÍAS PARA EL PVP FIJAR ALÍCUOTAS NORMAS DE CONTROL ADMINISTRACIÒN TRIBUTARIA NACIONAL EJECUTIVO NACIONAL TARIFAS PARA EL PVP CERVEZA VINOS NATURALES DEMAS BEBIDAS ALCOHOLICAS • 15% CON PAGO INMEDIATO • 35% CON PAGO INMEDIATO • 50% CON PAGO INMEDIATO LIQUIDACIÓN Y PAGO DEL IMPUESTO Y DE LAS BANDAS PAGO EN BANCO Y RETIRO DE LAS BANDAS DE GARANTÍA LIQUIDACIÓN POR PARTE DE TRIBUTOS O ADUANAS MANIFIESTO DE LIQUIDACIÓN, VERIFICADO Y VISADO POR FUNCIONARIO (PRODUCTORES) PROVIDENCIA ADMINISTRATIVA 0017 de fecha 24/02/2015 Gaceta Oficial de la república bolivariana de Venezuela N° 40.656, de fecha 8 de mayo de 2015 PROVIDENCIA ADMINISTRATIVA 0017 • Establece las formalidades para el marcaje de precio de venta al público en las etiquetas o impresiones de los envases de bebidas alcohólicas. • El precio de venta al público a marcar estará constituido por : El PVP + IVA (DF) + IVA percepción + IMP/PVP Los Expendios atenderán a este precio, pudiendo vender (dependiendo del eslabón en la cadena comercial) a precios menores al marcado, nunca a precios superiores. 64 Preguntas frecuentes sobre la PROVIDENCIA ADMINISTRATIVA - 0017 1- ¿De qué se trata la Providencia Administrativa 0017? 2- ¿Qué se entiende por Precio de Venta al Público (PVP)? 3- ¿Qué se entiende por precio de venta al público marcado en los envases? 4- ¿El PVP y el PVJ son lo mismo? 5- ¿Dónde deben marcarse los envases de bebidas alcohólicas? 6- ¿Cómo debe hacerse el marcarse de los envases de bebidas alcohólicas? Preguntas frecuentes sobre la PROVIDENCIA ADMINISTRATIVA - 0017 7- ¿Puedo aprovechar el rotulo auto adhesivo no removible para colocar otra información que falte en mi etiqueta para corregir el error? 8- ¿Hasta cuándo puedo despachar mis productos sin que tenga el precio marcado? 9- ¿El marcaje del precio en los envases de las bebidas alcohólicas debe realizarse antes de que sean despachadas de los establecimientos productores o de las Aduanas, según sea el caso? PROVIDENCIA ADMINISTRATIVA 0018 de fecha 24/02/2015 Gaceta Oficial de la república bolivariana de Venezuela N° 40.656, de fecha 8 de mayo de 2015 67 PROVIDENCIA ADMINISTRATIVA - 0018 • Se designan como agentes de percepción del Impuesto al Valor Agregado (IVA), a los fabricantes, productores artesanales e importadores de bebidas alcohólicas. • Los Expendios que son agentes de retención, cuando son objeto de una percepción no pueden retener. (técnica tributaria) • El monto total facturado por los productores o los importadores, forman parte del costo. Ello implica que: No hay crédito fiscal en la compra. No hay retención pues se entiende que el impuesto pagado es costo. No habrá debito fiscal en la venta. De acuerdo a los artículos 5, 6 ,7 y 9, el proceso para declarar y pagar las cantidades percibidas, se realizará a través de la siguiente opción: Se coloca el correspondiente periodo y se selecciona la Declaración del Impuesto Percibido en Ventas Realizadas (Ítem 65). Se coloca el monto total de las percepciones realizadas en el periodo El sistema genera el compromiso de pago (en AZUL) Planilla de pago para enterar en las Oficinas Receptoras de Fondos Nacionales Autorizadas. Preguntas frecuentes sobre la PROVIDENCIA ADMINISTRATIVA - 0018 1.- ¿De qué se trata la Providencia Administrativa 0018? 2.- ¿Los productores nacionales y los Importadores son objeto de retención del IVA cuando le venden a los Agentes de Retención? 3.- El IVA facturado por el productor nacional o el importador genera crédito fiscal? 4.- ¿A partir de cuando entró en vigencia esta Providencia? 5- ¿Pueden los expendios autorizados distintos los productores nacionales y a los importadores discriminar los impuestos en la facturación? 6- Si soy agente de retención y le compro a un Agente de Percepción, debo retener el IVA correspondiente al Débito Fiscal del vendedor y no retener sobre el IVA de la cadena? GRACIAS POR SU ATENCIÓN CANALES DE COMUNICACIÓN NACIONALES www.seniat.gob.ve 08000-SENIAT (08000-736428) @SENIAT_Oficial @JDAVIDCABELLO @CEF_SENIAT

© Copyright 2026