informe completo Cartera Modelo de Fondos

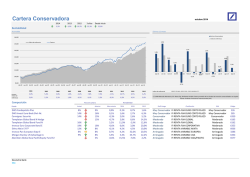

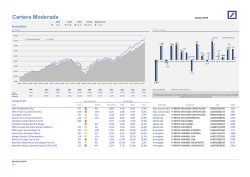

Carteras Modelo de Fondos Análisis 13-may.-15 2.3.4.5.6.7.- El presente informe de Carteras Modelo de Fondos cuenta con varios apartados: Visión estratégica aplicada a las carteras. Carteras modelo domésticas. Carteras modelo globales. Rentabilidad histórica de las carteras frente a las principales referencias. Top Selección Fondos: Lista de convicción elaborada por Análisis. Anexo: descripción de los fondos de inversión seleccionados. 1.- EXPOSICIÓN RECOMENDADA SEGÚN PERFIL DEL INVERSOR: Porcentaje de inversión en renta variable: Agresivo 85% Agresivo 85% Inversor DOMÉSTICO (Zona Euro): Moderado Dinámico 70% 50% 30% Inversor GLOBAL: Moderado Dinámico 70% Conservador 50% Conservador 30% Defensivo 15% Defensivo 15% 2.- VISIÓN ESTRATÉGICA APLICADA A LAS CARTERAS La evolución más reciente de las carteras refleja que la volatilidad y el riesgo han aumentado. Tanto las domésticas como las globales se han visto lastradas por el peor comportamiento del mercado de bonos, poniendo de manifiesto que los fondos de renta fija tienen más riesgo que la renta variable cuando el mercado es adverso con un entorno de tipos bajos. Adicionalmente, la renta variable se ha visto arrastrada por las excesivas caídas en bonos derivadas del aumento de tensión en torno a Grecia. En el periodo comprendido entre el 15 de abril y el 13 de mayo, todas las carteras registran rentabilidades negativas que oscilan entre -3% de la cartera doméstica defensiva y -5,9% de la cartera dinámica agresiva global. No obstante, todas las carteras se mantienen en positivo en lo que va de año, acumulando rentabilidades que se mueven entre +4,2% la más defensiva y +16,4% la global agresiva. En nuestras opinión, la evolución de las carteras es consecuencia de la corrección de excesos: en renta fija los bonos con TIRs negativas no están respaldadas por un racional sólido y en renta variable los avances de +20% en sólo un trimestre explicaría unas bolsas fatigadas por exceso de velocidad. Por este motivo, las carteas conservadoras con mayor exposición a renta fija a LP se han comportado peor que las de perfil más agresivo. Estrategia de Inversión: :: De cara a las carteas de este mes esperamos un rebote en renta fija a LP (excesivamente castigadas) para más adelante, dirigimos hacia otro tipo de activos de menor riesgo. El BCE seguirá implementado su programa PSPP inyectando 60.000M€/mes (salvo que el asunto de Grecia se complique), en consecuencia, las TIRs de los bonos gubernamentales deberían ir de forma paulatina reduciendo las tasas de rentabilidad (principalmente de los periféricos) lo que daría soporte a las bolsas. Vamos a favorecer una serie de fondos bajo el concepto que hemos denominado, PACK PROTECCIÓN, en el que englobamos varios tipos de fondos: mixtos, multiactivos y de retorno absoluto, que deben reunir 4 requisitos: (i) proteger el patrimonio; (ii) ofrecer retornos pequeños pero suficientes; (iii) baja volatilidad y (iv) diversifición/descorrelación. Hemos seleccionados 4 fondos (incluidos previamente en TOP Selección) que componen el PACK PROTECCIÓN: Oyster Absolute Retrurn, Rorento DH, Carmignac Capital Plus y BK Mixto. El objetivo es reducir el riesgo de la exposición a renta fija mediante fondos que descorrelacionen con los riesgos de mercado. En coherencia con este objetivo, comenzamos a introducir estos fondos en estas carteas y reducimos exposición a bonos corporativos. :: El otro cambio relevante es que sacamos el fondo de India (JMP India), acumulando un rentabilidad de casi 30% desde que entro en las carteras (jun.´14), porque en nuestra opinión, el riesgo ya no compensa por varios acontecimientos: (i) Han sufrido dos sequias que han arruinado las cosechas de las que dependen el 50% del empleo y 15% del PIB del país. (ii) Se está alargando la resolución sobre la aplicación con efecto retroactivo del impuesto MAT (Minimum Alternate Tax) lo que podría disuadir los flujos de capital extranjero. (iii) Dificultad del gobierno de Modi para implementar reformas por la escasez recaudatoria. Cambios en TOP SELECCIÓN: (i) Sale el fondo GS Strategic Income (Retorno Absoluto) por su mala evolución en los últimos meses. (ii) Ampliamos la gama de fondos de salud con el Fondo Franklin Biotechnology Discovery (encontrareis la descripción detallada en el manual de descripciones de TOP Selección). Análisis Bankinter (sujetos al RIC) Ramón Forcada Jesús Amador Eva del Barrio Ana de Castro Pilar Aranda Belén San José Pág. 1 de 7 Ana Achau (Asesoramiento) Rafael Alonso Ramón Carrasco Esther Gutiérrez de la Torre http://www.bankinter.com/ Avda. Bruselas 12 28108 Alcobendas, Madrid Carteras Modelo de Fondos Análisis 13-may.-15 3.- CARTERAS DOMÉSTICAS PERFIL DEFENSIVO/CONSERVADOR Contribución a la Composición de la cartera: Peso Fondo rentab.mensual 20% BK RENTA FIJA LARGO PLAZO, FI -0,32% 2,5% 20% NATIXIS SOUVERAINS EURO R -0,82% 20% INVESCO EURO CORPORATE BOND -0,39% 1,5% 5% PARVEST BOND EURO GOVERNMENT -0,21% 10% BNY MELLON EUROLAND BOND FUND (A)-0,39% 0,5% 10% GAM STAR CONTINENTAL EUROPEAN FUND -0,41% 5% HENDERSON HORIZON EUROLAND -0,19% -0,5% 5% INVESCO GT PAN EUROPEAN -0,12% 5% PIONEER EUROP. EQ. TARGET INC. (2) -0,21% -1,5% 100% -3,07% Esta cartera se ha revalorizado un -3,1% en el periodo 15/04 a 13/05 y la rentabilidad acumulada en el año se sitúa en el 4,2%. Rentab. mensual y acumulada en el año: Nueva cartera: 8,0% 55% 7,0% 6,0% 5,0% 4,0% m/m 25% 10% 3,0% 2,0% RF L/P -2,5% 1,0% Mixto -3,5% 0,0% Acum. A. Peso 20% 20% 10% 5% 10% 10% 10% 5% 5% 5% 10% 100% Fondo BK RENTA FIJA LARGO PLAZO, NATIXIS SOUVERAINS EURO R BK MIXTO RF PARVEST BOND EURO GOVERNMENT BNY MELLON EUROLAND BOND FUN JB ABSOLUTE RETURN EUROPE EQ HENDERSON HORIZON EUROLAND INVESCO GT PAN EUROPEAN PIONEER EUROP. EQ. TARGET IN Comentarios: Sale el fondo Invesco Euro Corporate Bond (-20%) para reducir exposición a renta fija corporativa donde no esperamos recuperación. En su lugar, entran dos fondos del Pack Protección: BK Mixto RF (+10%) y JB Absolute Return (+10%). Retorno Abs. RV Euro PERFIL MODERADO Contribución a la Composición de la cartera: Peso Fondo rentab.mensual 5% BNY MELLON EUROLAND BOND FUND (A)-0,20% 5,5% 10% BK RENTA FIJA LARGO PLAZO, FI -0,16% 4,5% 15% NATIXIS SOUVERAINS EURO R -0,62% 3,5% 15% INVESCO EURO CORPORATE BOND -0,30% 2,5% 5% PARVEST BOND EURO GOVERNMENT -0,21% 5% BANKINTER BOLSA ESPAÑA, FI -0,16% 1,5% 10% INVESCO GT PAN EUROPEAN -0,24% 0,5% 5% AGIF ALLIANZ EUROPE EQUITY GROWTH-0,20% A-EUR -0,5% 5% BK INDICE EUROPEO 50, FI -0,29% -1,5% 10% HENDERSON HORIZON EUROLAND -0,37% 15% GAM STAR CONTINENTAL EUROPEAN FUND -0,62% -2,5% 100% -3,16% -3,5% Esta cartera se ha revalorizado un -3,2% en el periodo 15/04 a 13/05 y la rentabilidad acumulada en el año se sitúa en el 8,5%. Rentab. mensual y acumulada en el año: 14,0% 12,0% 15% 30% 5% 10,0% 8,0% 6,0% m/m 4,0% Acum. A. 2,0% RF L/P 50% Retorno Abs. 0,0% Mixto Comentarios: Peso 5% 10% 15% 15% 5% 5% 10% 5% 5% 10% 15% 100% Fondo BNY MELLON EUROLAND BOND FUN BK RENTA FIJA LARGO PLAZO, NATIXIS SOUVERAINS EURO R JB ABSOLUTE RETURN EUROPE EQ BK MIXTO RF BANKINTER BOLSA ESPAÑA, FI INVESCO GT PAN EUROPEAN AGIF ALLIANZ EUROPE EQUITY BK INDICE EUROPEO 50, FI HENDERSON HORIZON EUROLAND GAM STAR CONTINENTAL EUROPEA Para descorrelacionar la cartera con riesgos de mercado introducimos dos fondos: el JB Absolute Return (+15%) y el Parvest Bond Euro Goverment (+5%) y salen Invesco Euro Corporate Bond (15%) y el fondo BK Mixto RF (-5%). Peso 5% 15% 5% 20% 5% 15% 5% 5% 10% 15% 100% Fondo NATIXIS SOUVERAINS EURO R BK MIXTO RF BK RENTA FIJA LARGO PLAZO, INVESCO GT PAN EUROPEAN BK DIVIDENDO EUROPA, FI HENDERSON HORIZON EUROLAND AGIF ALLIANZ EUROPE EQUITY BANKINTER BOLSA ESPAÑA, FI DWS AKTIEN STRATEG DEUTCH GAM STAR CONTINENTAL EUROPEA En línea con la estrategia de favorecer fondos que permitan descorrelacionar la cartera del riesgo de exposición a renta fija realizamos un solo cambio: reemplazamos el fondo Invesco Euro Corporate Bond por el fondo BK Mixto RF. RV Euro PERFIL DINÁMICO/AGRESIVO Composición de la cartera: Contribución a la Peso Fondo rentab.mensual 8,5% 5% NATIXIS SOUVERAINS EURO R -0,21% 7,5% 15% INVESCO EURO CORPORATE BOND -0,30% 6,5% 5% BK RENTA FIJA LARGO PLAZO, FI -0,08% 5,5% 20% INVESCO GT PAN EUROPEAN -0,47% 4,5% 5% BK DIVIDENDO EUROPA, FI -0,10% 3,5% 15% HENDERSON HORIZON EUROLAND -0,56% 2,5% 5% AGIF ALLIANZ EUROPE EQUITY GROWTH-0,20% A-EUR 1,5% 5% BANKINTER BOLSA ESPAÑA, FI -0,16% 0,5% 10% DWS AKTIEN STRATEG DEUTCH -0,51% -0,5% 15% GAM STAR CONTINENTAL EUROPEAN FUND -0,62% -1,5% 100% -3,20% Esta cartera se ha revalorizado un -3,2% en el periodo 15/04 a 13/05 y la rentabilidad acumulada en el año se sitúa en el 16,1%. Análisis Bankinter (sujetos al RIC) Ramón Forcada Gallo Eva del Barrio -2,5% -3,5% Rentab. mensual y acumulada en el año: Nueva cartera: 25,0% Pág. 5 de 7 20,0% 10% 15% 15,0% 10,0% m/m 5,0% Acum. A. 0,0% 75% RF L/P Comentarios: Mixto RV Euro Jesús Amador Pilar Aranda Belén San José Pág. 2 de 7 Ana Achau (Asesoramiento) Ana de Castro Rafael Alonso Ramón Carrasco Esther Gutiérrez http://www.bankinter.com/ Avda. Bruselas 12 28108 Alcobendas, Madrid Carteras Modelo de Fondos Análisis 17-may.-15 4.- CARTERAS GLOBALES PERFIL DEFENSIVO/CONSERVADOR Composición de la cartera: Contribución a la rentab.mensual Peso Fondo 15% RORENTO DH -0,36% 4,0% 15% BK RENTA FIJA LARGO PLAZO, FI -0,24% 3,0% 15% NATIXIS SOUVERAINS EURO R -0,62% 15% INVESCO EURO CORPORATE BOND -0,30% 2,0% 15% SCHRODER GLOBAL CORPORATE BOND -1,16% 1,0% 10% GAM STAR CONTINENTAL EUROPEAN-0,41% FUND 0,0% 5% FIDELITY AMERICA FUND E -0,33% -1,0% 5% ROBECO US LARGE CAP EQUITIES "D" -0,14% 5% HENDERSON HORIZON EUROLAND -0,19% -2,0% 100% Esta cartera se ha revalorizado un -3,7% en el periodo 15/04 a 13/05 y la rentabilidad acumulada en el año se sitúa en el 6,5%. -3,74% -3,0% -4,0% Nueva cartera: Rentab. mensual y acumulada en el año: 12,0% 10% 30% 15% 10,0% 8,0% 15% 6,0% 4,0% m/m Acum. A. -5,0% 20% 10% RF L/P RF Corp. RF Global Retorno Abs. RV EEUU RV Euro 2,0% 0,0% Comentarios: Peso 15% 15% 15% 10% 10% 10% 5% 5% 5% 10% 100% Fondo RORENTO DH Para reducir exposición a BK RENTA FIJA LARGO PLAZO, deuda corporativa, sacamos NATIXIS SOUVERAINS EURO R el fondo Invesco Euro SCHRODER GLOBAL CORPORATE BO Coporate Bond (-15%) y OYSTER ABSOLUTE RETURN reducimos -5% el fondo CARMIGNAC CAPITAL PLUS Schroder Global Corporate FIDELITY AMERICA FUND E Bond (que se queda con ROBECO US LARGE CAP EQUITIES 10%). HENDERSON HORIZON EUROLAND Entran dos fondos (10% cada GAM STAR CONTINENTAL EUROPEAN FUND Peso 10% 10% 15% 15% 15% 15% 5% 5% 10% Fondo RORENTO DH SCHRODER GLOBAL CORPORATE BO NATIXIS SOUVERAINS EURO R OYSTER ABSOLUTE RETURN HENDERSON HORIZON EUROLAND GAM STAR CONTINENTAL EUROPEA THREADNEEDLE AMERICAN SMALLE JPM AMERICA EQ. USD FIDELITY AMERICA FUND E uno) del Pack Protección: Carminac Capital Plus y Oyster Absolute Return. PERFIL MODERADO Contribución a la Composición de la cartera: Rentab. mensual y Peso Fondo rentab.mensual acumulada en el año: 6,0% 10% RORENTO DH -0,24% 5,0% 20% SCHRODER GLOBAL CORPORATE BOND -1,55% 4,0% 15% NATIXIS SOUVERAINS EURO R -0,62% 3,0% 5% INVESCO EURO CORPORATE BOND -0,10% 2,0% 15% HENDERSON HORIZON EUROLAND -0,56% 1,0% 15% GAM STAR CONTINENTAL EUROPEAN-0,62% FUND 0,0% USD 5% THREADNEEDLE AMERICAN SMALLER-0,31% COMPANIES FUND -1,0% 5% JPM AMERICA EQ. USD -0,22% -2,0% 5% FIDELITY AMERICA FUND E -0,33% -3,0% 5% JPM INDIA -0,75% -4,0% 100% -5,29% m/m Acum. A. Esta cartera se ha revalorizado un -5,3% en el periodo 15/04 a 13/05 y la rentabilidad acumulada en el año se sitúa en el 9,7%. -5,0% -6,0% Nueva cartera: 18% 16% 14% 15% 10% 10% 15% 12% 10% 8% 30% 20% 6% RF L/P RF Corp. RF Global Retorno Abs. RV Euro RV EEUU 4% 2% 0% Comentarios: Restamos exposición a renta fija corporativa sacando el fondo Invesco Euro Coporate Bond (-5%) y bajando peso en el Schroder Global Corporate Bond (10%). Entra el fondo Oyster Absolute Return con 15%. Por otra parte, sale el fondo JPM India (-5%) a favor del Fidelity America Fund. 100% PERFIL DINÁMICO/AGRESIVO Contribución a la Composición de la cartera: Rentab. mensual y Peso Fondo rentab.mensual acumulada en el año: 8,0% 5% RORENTO DH -0,12% 20% SCHRODER GLOBAL CORPORATE BOND -1,55% Pág. 5 de 7 6,0% 10% DWS AKTIEN STRATEG DEUTCH -0,51% 10% HENDERSON HORIZON EUROLAND -0,37% 4,0% 15% GAM STAR CONTINENTAL EUROPEAN-0,62% FUND 2,0% 10% MS US ADVANTAGE B USD -0,77% 5% BANKINTER BOLSA ESPAÑA, FI -0,16% 0,0% 10% FIDELITY AMERICA FUND E -0,65% 5% THREADNEEDLE AMERICAN SMALLER-0,31% COMPANIES FUND USD -2,0% 5% JPM INDIA -0,75% m/m 5% AXA F. ITALY (A) CAPITALISATION -5,82% -4,0% Acum. A. 100% -6,0% Esta cartera se ha revalorizado un -5,8% en el periodo 15/04 a 13/05 y la rentabilidad acumulada en el año se sitúa en el 16,3%. Análisis Bankinter (sujetos al RIC) Ramón Forcada Gallo Jesús Amador Eva del Barrio Ana de Castro Nueva cartera: 25,0% 20,0% 15% 40% 10% 15,0% 10,0% 5,0% 35% RF Global Peso 10% 15% 10% 10% 15% 5% 5% 15% 5% 10% Retorno Abs. 0,0% RV Euro RV EEUU Pilar Aranda Belén San José Pág. 3 de 7 Ana Achau (Asesoramiento) Rafael Alonso Ramón Carrasco Esther Gutiérrez 100% Fondo RORENTO DH OYSTER ABSOLUTE RETURN DWS AKTIEN STRATEG DEUTCH HENDERSON HORIZON EUROLAND GAM STAR CONTINENTAL EUROPEA AXA F. ITALY (A) CAPITALISAT BANKINTER BOLSA ESPAÑA, FI FIDELITY AMERICA FUND E THREADNEEDLE AMERICAN SMALLE MS US ADVANTAGE B USD Comentarios: En coherencia con las demás carteras, reducimos exposición a corporativos sacando el fondo Schroder Global Corporate Bond (-20%). En su lugar entra Oyster Absolute Return (+15%). Para equilibrar la cartera, los restantes 5 puntos se los damos al Rorento DH (queda con 10%). Sacamos el fondo JPM India (-5%) y le damos el peso al Fidelity America Fund. http://www.bankinter.com/ Avda. Bruselas 12 28108 Alcobendas, Madrid Carteras Modelo de Fondos 13-may.-15 Análisis 5.1- RENTABILIDAD DE LAS CARTERAS FRENTE A LAS PRINCIPALES REFERENCIAS En las siguientes tablas se puede consultar la rentabilidad (expresada en Euros) de las distintas carteras así como de las referencias más importantes: I. Evolución mensual Carteras modelo Ene´15 15 dic - 15 enero Doméstica Def./Conserv. Doméstica Moderada Doméstica Dinám./Agresiva Global Def./Conserv. Global Moderada Global Dinám./Agresiva Feb´15 15 ene - 16 feb. Mar'15 16-feb a 12mar Abr'15 May´15 12-mar a 15- 15-abr a 13abr may 1,2% 1,8% 2,8% 3,6% 4,9% 6,9% 2,7% 4,7% 7,8% 2,5% 3,8% 6,3% 2,4% 3,3% 4,6% 3,3% 4,7% 6,4% 1,0% 2,0% 3,6% 0,9% 1,5% 2,4% -3,1% -3,4% -3,2% -3,7% -5,3% -5,9% Ene´15 Feb´15 Mar'15 Abr'15 May´15 0,8% 5,8% 0,2% 2,1% 0,5% 7,7% 7,1% 8,7% 5,2% 2,0% 5,4% 7,1% 3,0% 6,1% -1,5% 5,5% -1,4% 5,9% 7,0% 4,5% 1,3% 4,6% 3,2% 3,3% -3,9% -6,6% -0,4% -0,5% 0,3% -6,2% Ene´15 Feb´15 Mar'15 Abr'15 May´15 Doméstica Def./Conserv. 1,2% 4,0% 6,4% 7,5% 4,2% Doméstica Moderada 1,8% 6,6% 10,1% 12,3% 8,5% Doméstica Dinám./Agresiva 2,8% 10,7% 15,9% 20,0% 16,1% Global Def./Conserv. 3,6% 6,2% 9,7% 10,7% 6,5% Global Moderada 4,9% 6,9% 9,0% 13,6% 14,1% 20,8% 15,8% 23,7% 9,7% 16,3% Ene´15 Feb´15 Mar'15 Abr'15 May´15 0,8% 5,8% 0,2% 2,1% 0,5% 7,8% 7,9% 15,1% 5,4% 2,1% 5,9% 16,5% 11,2% 22,1% 3,8% 11,1% 4,5% 22,2% 18,9% 27,5% 5,9% 16,2% 7,8% 28,0% 14,3% 19,1% 5,5% 15,6% 8,2% 22,0% Principales Índices IBEX EUROSTOXX 50 S&P 500 Nikkei 225 MSCI WORLD MSCI Europe II. Evolución anual acumulada Carteras modelo Global Dinám./Agresiva Principales Índices IBEX EUROSTOXX 50 S&P 500 Nikkei 225 MSCI WORLD MSCI Europe Análisis Bankinter (sujetos al RIC) Ramón Forcada Gallo Jesús Amador Pilar Aranda Eva del Barrio Ana de Castro Rafael Alonso Pág. 4 de 7 Belén San José Ana Achau (Asesoramiento) Ramón Carrasco Esther Gutiérrez http://www.bankinter.com/ Avda. Bruselas 12 28108 Alcobendas, Madrid Carteras Modelo de Fondos Análisis 13-may.-15 5.2.- HISTORICO RENTABILIDAD DE LAS CARTERAS FRENTE A LAS PRINCIPALES REFERENCIAS En las siguientes tablas se puede consultar la rentabilidad en años anteriores (expresada en Euros) de las distintas carteras: Evolución anual acumulada años anteriores Carteras modelo DIC'07 DIC'08 DIC'09 Doméstica Def./Conserv. -1,0% -3,2% 9,8% Doméstica Moderada 1,3% -11,1% 12,5% Doméstica Dinám./Agresiva 0,5% -16,1% 19,7% Global Def./Conserv. 0,8% -2,3% 9,1% Global Moderada 0,5% -7,7% 12,0% Global Dinám./Agresiva -0,7% -12,9% 20,7% DIC´10 -0,3% 2,2% 0,7% 3,6% 6,0% 10,5% DIC´11 -3,3% -5,9% -10,9% 0,8% -5,1% -7,2% DIC´12 9,8% 13,6% 18,9% 8,1% 11,2% 13,8% DIC´13 5,5% 8,4% 11,1% 3,2% 8,4% 13,2% DIC´14 3,0% 2,7% 0,6% 8,8% 9,0% 11,1% YTD 3,1% 6,8% 13,2% 4,2% 6,1% 10,8% Principales Índices IBEX EUROSTOXX 50 S&P 500 Nikkei 225 MSCI WORLD DIC´10 -14,9% -3,5% 10,2% -2,2% 8,2% DIC´11 -16,8% -21,5% -3,0% -17,9% -10,2% DIC´12 -6,3% 13,6% 12,4% 15,2% 12,1% DIC´13 16,4% 11,8% 26,0% 56,9% 20,2% DIC´14 3,7% 1,2% 11,4% 7,1% 2,9% YTD 10,2% 12,9% 1,3% 12,0% 4,7% DIC'07 8,2% 4,4% 1,5% -11,5% 4,4% DIC'08 -36,3% -41,7% -39,0% -49,7% -40,1% DIC'09 30,0% 20,0% 27,6% 16,4% 29,9% Evolución de las carteras año a año vs mercado (MSCI World) 30% 20% 10% 0% -10% -20% -30% -40% Global Def./Conserv. Global Moderada Global Dinám./Agresiva MSCI WORLD DIC'07 DIC'08 DIC'09 DIC´10 DIC´11 DIC´12 DIC´13 DIC´14 YTD Fechas de las carteras anuales Del 10/01/2007 al 16/01/2008 Del 16/01/2008 al 15/12/2008 Del 15/12/2008 al 15/12/2009 Del 15/12/2009 al 14/12/2010 Del 14/12/2010 al 15/12/2011 Del 15/12/2011 al 14/12/2012 Del 14/12/2012 al 17/12/2013 DIC´14 Año natural (desde el 01/01/2014 al 31/12/2014) YTD Del 31/12/2014 a la fecha de cierre del presente informe Análisis Bankinter (sujetos al RIC) Ramón Forcada Gallo Jesús Amador Eva del Barrio Ana de Castro Pág. 5 de 7 Pilar Aranda Belén San José Ana Achau (Asesoramiento) Rafael Alonso Ramón Carrasco Esther Gutiérrez http://www.bankinter.com/ Avda. Bruselas 12 28108 Alcobendas, Madrid Carteras Modelo de Fondos Análisis 13-may.-15 7.- DESCRIPCIÓN DE LOS FONDOS SELECCIONADOS BK RENTA FIJA LARGO PLAZO, FI Inversión en renta fija tanto pública como privada, con calificación crediticia media. El rating de los bonos en los que invierte el fondo es igual o superior a Baa3. Duración media cartera superior a 2 años. Posibilidad de invertir en valores negociados en mercados extranjeros OCDE aunque preferentemente zona euro, EE.UU., Suiza y Japón NATIXIS SOUVERAINS EURO R Fondo que invierte en deuda soberana de la Eurozona, con duración > 3 años. Actualmente está sobreponderado en España y en Italia BK MIXTO RF Fondo mixto que invierte en títulos europeos (máximo en divisa no euro del 30%). El porcentaje de renta variable no puede superar el 30%. PARVEST BOND EURO GOVERNMENT Fondo que invierte en títulos de deuda pública o eurobonos denominados en euros y emitidos por Estado miembros de la UE. BNY MELLON EUROLAND BOND FUND (A) Inversión como mínimo del 90% del patrimonio del Subfondo en bonos de renta fija, instrumentos de deuda emitidos por empresas o gobierno, agencias gubernamentales u organización supranacional o internacional cotizada así como en instrumentos financieros derivados. JB ABSOLUTE RETURN EUROPE EQ FUND Fondo de retorno absoluto que invierte en pares de valores (estrategias long-short en acciones) para conseguir una beta próxima a cero. HENDERSON HORIZON EUROLAND Fondo que invierte en acciones de compañías de la Eurozona (40-60 empresas). El fondo es puro stock picking sin restricciones geográficas o sectoriales. INVESCO GT PAN EUROPEAN Inversión en acciones o instrumentos vinculados a renta variable de empresas europeas, especialmente las de gran capitalización. Fuerte presencia de compañías con domicilio en el Reino Unido. PIONEER EUROP. EQ. TARGET INC. (2) Fondo de renta variable europea que busca compañías con una elevada rentabilidad por dividendo. Además, obtiene una rentabilidad adicional con la venta de opciones call sobre los títulos en cartera. Es de acumulación. RORENTO DH Fondo de renta fija global (soberanos y corporativo) muy flexible que controla por volatilidad (2-6%). No se puede poner corto en duración. OYSTER ABSOLUTE RETURN El objetivo del fondo consiste en proporcionar una rentabilidad absoluta y con escasa vinculación a la evolución de los mercados de renta variable, a través de una distribución diversificada de valores de renta variable, de renta fija y de iquidez. FIDELITY AMERICA FUND E Objetivo de inversión en valores de renta variable estadounidenses con mayor inclinación hacia títulos de pequeña y mediana capitalización. Generalmente la cartera comprende entre 80 y 120 títulos. Puede invertir como máximo el 20% del fondo fuera de EE.UU y aspira a mantener un nivel elevado de liquidez en circulación de la cartera (entre 65% y 75%). ROBECO US LARGE CAP EQUITIES "D" Gestionado con los mismos principios que el Robeco US Premium Equities, se centra en valoración, fundamentales de la compañía y momento de mercado, con un cierto enfoque value y 50% de la cartera en compañías de más de 50.000 M$ de capitalización bursátil. Gestionado por Mark Donovan, con más de 30 años de experiencia, ha batido de forma consistente al S&P500. Fondo que invierte prioritariamente en compañías europeas en sentido amplio, incluyendo Reino Unido y Suiza. AGIF ALLIANZ EUROPE EQUITY GROWTH A-EUR Análisis Bankinter (sujetos al RIC) Ramón Forcada Gallo Eva del Barrio Pág. 6 de 7 Rafael AlonsoAna de Castro Jesús AmadorPilar Aranda Belén San José Ramón Carrasco Ana Achau (Asesoramiento) Esther Gutiérrez http://www.bankinter.com/ Avda. Bruselas 12 Carteras Modelo de Fondos 13-may.-15 Análisis 5.- DESCRIPCIONES DE LOS FONDOS SELECCIONADOS (Continuación) BK INDICE EUROPEO 50, FI Inversión con el objetivo de replicar el índice Dow Jones EuroStoxx 50, adquiriendo acciones que componen el índice o con futuros sobre el índice o en una combinación de ambos. Fondo que busca la revalorización a l/p invirtiendo en acciones de compañías de países europeos (sin Reino Unido). GAM STAR CONTINENTAL EUROPEAN FUND DWS AKTIEN STRATEG DEUTCH El fondo invierte principalmente en blue chips alemanes y también en compañías de pequeña y mediana capitalización con buenas perspectivas de crecimiento. AXA F. ITALY (A) CAPITALISATION Fondo que invierte en acciones de renta variable del mercado italiano. Fondo que invierte THREADNEEDLE AMERICAN SMALLER COMPANIES FUND USD en pequeñas compañías estadounidenses o que tengan una parte importante de su actividad en EE.UU. BANKINTER BOLSA ESPAÑA, FI Inversión en valores mayoritariamente cotizados en Bolsa Española. El fondo tendrá al menos el 80% invertidos en valores cotizados en mercados españoles incluyendo los de emisores españoles cotizados en otros mercados. Podrá invertir el resto de los recursos en renta fija pública, preferentemente española denominada en euros. Aviso Legal,El presente documento no constituye una oferta de inversión ni una recomendación de compra o venta de instrumentos financieros, el inversor debe ser consciente de que las carteras modelo contenidas en este documento no han sido elaboradas teniendo en cuenta sus circunstancias personales, por lo cual estas carteras pueden no ser adecuadas a sus objetivos de inversión, su situación financiera o su conocimiento y experiencia concretos, por lo que el inversor debe adoptar sus propias decisiones de inversión procurándose a tal fin el asesoramiento especializado que considere necesario. El presente informe no es un documento informativo oficial de los fondos de inversión a los que en él se hace referencia ni ha sido objeto de verificación ni aprobación por parte de la Comisión Nacional del Mercado de Valores. En particular, el anterior apartado en que se describen los principales fondos recomendados se ofrece a efectos meramente orientativos y en ningún caso sustituye la documentación correspondiente a cada fondo depositada en la Comisión Nacional del Mercado de Valores. Toda decisión de inversión deberá adoptarse teniendo en cuenta la información pública existente de cada fondo de inversión concreto y atendiendo al contenido de los folletos informativos y de la restante documentación registrada en la Comisión Nacional del Mercado de Valores. Las rentabilidades pasadas no garantizan rentabilidades futuras. Filosofía de inversión de las carteras modelo de fondos.El objetivo básico de las carteras de fondos es vincular sus rentabilidades a la evolución de las bolsas cuando el contexto de mercado sea favorable a éstas, pero priorizando la conservación del patrimonio en los años en que las bolsas adopten un tono bajista. Esto se traduce en tratar de conservar el patrimonio en contextos de mercado adversos y favorecer rentabilidades superiores, en mayor (perfil agresivo) o menor grado (perfiles moderado y conservador) en los años con contextos de mercado favorables. Esto debe ser interpretado como un objetivo, pero en ningún caso como un compromiso por parte de Bankinter, que en ningún caso asume responsabilidad alguna con relación a la posible evolución futura de los fondos de inversión incluidos en las carteras. La composición e idoneidad de las carteras es revisada el día 15 de cada mes, salvo que sea festivo, en cuyo caso se anticipará lo necesario dicha revisión. En casos excepcionales, por razones de situación de los mercados o de cualquier otra índole, las carteras pueden ser sometidas a revisión en cualquier otro momento y con la frecuencia que Bankinter estime oportuna. Siempre que las carteras son revisadas pueden introducirse cambios en ellas, pero no obligatoriamente. Algunos de los fondos seleccionados para las carteras de ámbito global puede estar denominados en divisas distintas al euro, lo que implica asumir riesgo divisa. La evolución futura de los fondos de renta fija está condicionada por variables exógenas, como cambios en los tipos de interés o en las expectativas de inflación, entre otros. Las carteras desarrollan un estilo de gestión dinámico, que implica, independientemente del perfil de la cartera, una exposición alta a fondos de renta variable cuando las perspectivas del mercado sean favorables para bolsas y alta a fondos de bonos y/o monetarios cuando el contexto sea el contrario. Las revalorizaciones indicadas no incluyen las comisiones que eventualmente pudiesen existir por suscripción y reembolso de los fondos mencionados en las carteras. Criterios de selección aplicados a los fondos que componen las carteras.Idoneidad en función del momento de mercado según criterio del Comité de Productos, Banca Privada y Finanzas Personales de Bankinter, a propuesta de Análisis Bankinter, el cual revisa mensualmente los referidos criterios. Estos toman en consideración los perfiles de riesgo indicados para cada cartera modelo (Defensivo/Conservador, Moderado y Dinámico/Agresivo) y se adaptan a los mismos. Prioritariamente son tenidos en cuenta criterios como (lista no exhaustiva): rentabilidades históricas obtenidas por el fondo en diferentes periodos de tiempo, Alpha de Jensen (ratio) o ratio de Sharpe (rendimiento del fondo ajustado al riesgo asumido por el gestor). Análisis Bankinter (sujetos al RIC) Ramón Forcada Gallo Jesús Amador Eva del Barrio Ana de Castro Pág.7 de 7 Pilar Aranda Ramón Carrasco Ana Achau (Asesoramiento) Rafael Alonso Belén San José Esther Gutiérrez http://www.bankinter.com/ Avda. Bruselas 12 28108 Alcobendas, Madrid

© Copyright 2026