209 KB - bolsa boliviana de valores sa

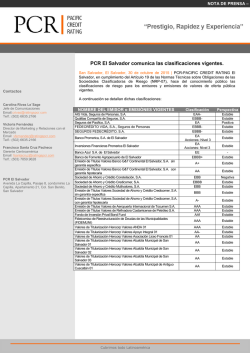

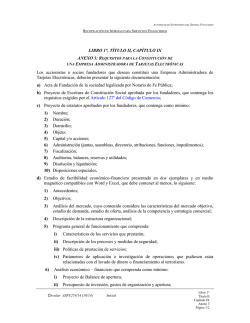

PATRIMONIO AUTÓNOMO “MICROCRÉDITO IFD - BDP ST 031” El Patrimonio Autónomo MICROCRÉDITO IFD - BDP ST 031 se crea con el fin de emitir los Valores de Titularización CRECER - BDP ST 031 de contendido crediticio. Los bienes de BDP Sociedad de Titularización S.A. no responderán por las obligaciones contraídas por el Patrimonio Autónomo. EMISIÓN DE VALORES DE TITULARIZACIÓN DE CONTENIDO CREDITICIO Y DE OFERTA PÚBLICA Denominación de los Valores de Titularización de Contenido Crediticio: “Valores de Titularización CRECER - BDP ST 031” RESOLUCIÓN DE LA AUTORIDAD DE SUPERVISIÓN DEL SISTEMA FINANCIERO QUE INSCRIBE AL PATRIMONIO AUTÓNOMO EN EL REGISTRO DEL MERCADO DE VALORES DE ASFI N° 853/2015 DE FECHA 16 DE OCTUBRE DE 2015 RESOLUCIÓN DE LA AUTORIDAD DE SUPERVISIÓN DEL SISTEMA FINANCIERO QUE INSCRIBE LA EMISIÓN EN EL REGISTRO DEL MERCADO DE VALORES DE ASFI: RESOLUCIÓN ASFI Nº N° 853/2015 DE FECHA 16 DE OCTUBRE DE 2015 REGISTRO DEL PATRIMONIO AUTÓNOMO EN EL REGISTRO DEL MERCADO DE VALORES DE ASFI: ASFI/DSVSC-PA-VTC-001/2015 REGISTRO DE LA EMISIÓN EN EL REGISTRO DEL MERCADO DE VALORES DE ASFI: ASFI/DSVSC-TD-VTC-001/2015 MONTO AUTORIZADO DE LA EMISIÓN: Bs160.000.000,00 Monto a Colocarse: Precio de Colocación: Tipo de Valores a Emitirse: Moneda en que se expresan los Valores de Titularización: Bs160.000.000,00 (Ciento Sesenta Millones 00/100 Bolivianos). Mínimamente a la par del valor nominal. Valores de Titularización de Contenido Crediticio y de Oferta Pública en cinco series: A,B,C,D y E. Los Valores de Titularización están expresados en Bolivianos. Fecha de Emisión: Mecanismo de Cobertura Interno: Exceso de Flujo de Caja Mecanismo de Seguridad Adicional: Exceso de Flujo de Caja Acumulado. 20 de octubre de 2015. Plazo de Colocación: El plazo de la colocación primaria será de tres (3) días calendario computable a partir de la Fecha de Emisión. Periodicidad de Amortización de Capital: Serie A: Mensualmente cada 24 de mes, de noviembre de 2015 a septiembre de 2016; salvo el 24 de diciembre de 2015. Serie B: Mensualmente cada 24 de mes, de noviembre de 2016 a octubre de 2017; salvo el 24 de diciembre de 2016 y el 24 de junio de 2017. Serie C: Mensualmente cada 24 de mes, de noviembre de 2017 a octubre de 2018; salvo el 24 de diciembre de 2017 y el 24 de febrero de 2018. Serie D: Mensualmente cada 24 de mes, de noviembre de 2018 a octubre de 2019; salvo el 24 de febrero de 2019 y el 24 de agosto de 2019. Serie E: Mensualmente cada 24 de mes, de enero a octubre de 2020. Mecanismos de Cobertura: Periodicidad de Pago de Intereses: Forma de Representación de los Valores de Titularización: Modalidad de colocación: Forma de amortización de capital y Pago de intereses: Forma de Circulación de los Valores de Titularización: Forma de Colocación: Bolsa en la cual se inscribirá y transará la Emisión: Destinatarios de la oferta: Procedimiento de Colocación y Mecanismos de Negociación Redención Anticipada de los Valores de Titularización Serie A B C D E Monto de cada Serie (Bs) 24.000.000 24.000.000 32.000.000 40.000.000 40.000.000 Cantidad de Valores 4.800 4.800 6.400 8.000 8.000 Mensual Mediante Anotaciones en Cuenta en la Entidad de Depósito de Valores de Bolivia S.A. A mejor esfuerzo. En el día de vencimiento del cupón: El capital y/o los intereses correspondientes se pagaran en base a la lista emitida por la EDV, contra la presentación de la identificación respectiva, en caso de personas naturales, y la carta de autorización de pago, poderes notariales originales o copias legalizadas de los Representantes Legales, debidamente inscritos en el Registro de Comercio si correspondiere, en el caso de personas jurídicas, sin ser necesaria la presentación del Certificado de Acreditación de Titularidad (CAT). A partir del día siguiente de la fecha de vencimiento de cupón: El capital y/o los intereses correspondientes se pagarán contra la presentación del Certificado de Acreditación de Titularidad (CAT), emitido por la EDV, además de la identificación respectiva en caso de personas naturales, y la carta de autorización de pago, poderes notariales originales o copias legalizadas de los Representantes Legales, debidamente inscritos en el Registro de Comercio, en el caso de personas jurídicas cuando corresponda legalmente. Caso contrario la Sociedad de Titularización podrá pagar en base a la lista emitida por la EDV en la fecha del vencimiento del cupón, contra la presentación de una declaración jurada por parte del Tenedor de Valores de Titularización donde certifique las causales del no cobro del cupón respectivo. A la orden. Colocación primaria bursátil. Bolsa Boliviana de Valores S.A. Inversionistas particulares e institucionales. Bursátil en la Bolsa Boliviana de Valores S.A. Los Valores de Titularización podrán ser redimidos anticipadamente en forma total o como resultado de la liquidación anticipada del Patrimonio Autónomo Clave de Pizarra VTC-TD-NA VTC-TD-NB VTC-TD-NC VTC-TD-ND VTC-TD-NE Plazo (días calendario) 340 735 1.100 1.465 1.831 Valor Nominal (Bs) 5.000 5.000 5.000 5.000 5.000 Vencimiento 24 de septiembre de 2016 24 de octubre de 2017 24 de octubre de 2018 24 de octubre de 2019 24 de octubre de 2020 Calificación de Riesgo N-1 A1 A1 A1 A1 Tasa de Interés (%) 3,00% 4,20% 4,85% 5,40% 5,95% Calificación de Riesgo: Pacific Credit Rating Serie “A”: N-1 Categoría Nivel 1 (N-1): Corresponde a aquellos Valores que cuentan con una alta capacidad de pago de capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa, ante posibles cambios en el emisor, en el sector al que pertenece o en la economía. Calificación de Riesgo: Pacific Credit Rating Series “B”, “C”, “D” y “E” : A1 Categoría A: Corresponde a aquellos valores que cuentan con una buena capacidad de pago de capital e intereses en los términos y plazos pactados, la cual es susceptible a deteriorarse levemente ante posibles cambios en el emisor, en el sector al que pertenece o en la economía. Si el numeral 1 acompaña esta categoría, se entenderá que el Valor se encuentra en el nivel más alto de la calificación asignada. LA CALIFICACIÓN DE RIESGO NO CONSTITUYE UNA SUGERENCIA O RECOMENDACIÓN PARA COMPRAR, VENDER O MANTENER UN VALOR, NI UN AVAL O GARANTÍA DE UNA EMISIÓN O SU EMISOR; SINO UN FACTOR COMPLEMENTARIO PARA LA TOMA DE DECISIONES DE INVERSIÓN. VÉASE LA SECCIÓN 5 “FACTORES DE RIESGO” PAGINA 29 LA CUAL CONTIENE UNA EXPOSICIÓN DE CIERTOS FACTORES QUE DEBERÁN SER CONSIDERADOS POR LOS POTENCIALES ADQUIRIENTES DE LOS VALORES DE TITULARIZACIÓN OFRECIDOS. SOCIEDAD DE TITULARIZACIÓN, ESTRUCTURADOR Y ADMINISTRADOR DEL PATRIMONIO AUTÓNOMO AGENTE COLOCADOR LA AUTORIDAD DE SUPERVISIÓN DEL SISTEMA FINANCIERO NO SE PRONUNCIA SOBRE LA CALIDAD DE LOS VALORES DE TITULARIZACIÓN OFRECIDOS COMO INVERSIÓN, NI POR LA SOLVENCIA DEL PATRIMONIO AUTÓNOMO. LA INFORMACIÓN CONTENIDA EN ESTE PROSPECTO ES DE RESPONSABILIDAD EXCLUSIVA DE BDP ST Y DEL O LOS RESPONSABLES QUE HAN PARTICIPADO EN SU ELABORACIÓN, CUYOS NOMBRES APARECEN IMPRESOS EN ESTA CUBIERTA. EL INVERSIONISTA DEBERÁ EVALUAR LA CONVENIENCIA DE LA ADQUISICIÓN DE ESTOS VALORES DE TITULARIZACIÓN, TENIENDO PRESENTE QUE ÉL O LOS ÚNICOS RESPONSABLES DEL PAGO DE LOS VALORES DE TITULARIZACIÓN SON EL PATRIMONIO AUTÓNOMO MICROCRÉDITO IFD - BDP ST 031 Y QUIENES RESULTEN OBLIGADOS A ELLO. LOS VALORES DE TITULARIZACIÓN SERÁN PAGADOS EXCLUSIVAMENTE CON LOS ACTIVOS DEL PATRIMONIO AUTÓNOMO MICROCRÉDITO IFD - BDP ST 031. BDP SOCIEDAD DE TITULARIZACIÓN S.A. NO SE HACE RESPONSABLE DEL PAGO DE LAS OBLIGACIONES EMERGENTES DE LA PRESENTE EMISIÓN POR ADQUIRIR OBLIGACIONES DE MEDIO Y NO DE RESULTADO. LA DOCUMENTACIÓN RELACIONADA CON LA PRESENTE EMISIÓN ES DE CARÁCTER PÚBLICO Y SE ENCUENTRA DISPONIBLE PARA EL PÚBLICO EN GENERAL EN LA AUTORIDAD DE SUPERVISIÓN DEL SISTEMA FINANCIERO, LA BOLSA BOLIVIANA DE VALORES S.A., BDP SOCIEDAD DE TITULARIZACIÓN S.A. Y BNB VALORES S.A. AGENCIA DE BOLSA LA PAZ, OCTUBRE DE 2015

© Copyright 2026