"conveniente" pese a ser 40% del valor libro

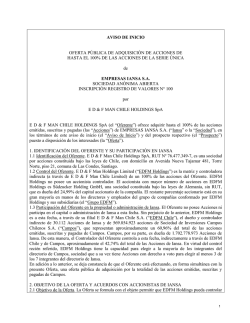

Directores de Iansa ven OPA "conveniente" pese a ser 40% del valor libro Minoritarios decidieron dar la pelea en la próxima junta de accionistas, donde se votará eliminar restricciones que son condiciones para decretar el éxito de la OPA. Tensa promete ser la junta de accionistas de Iansa programada para el próximo 5 de agosto. El ambiente entre los accionistas está crispado luego de que la controladora ED&F Man Holding‐ quien participa en la firma a través de Campos Chilenos‐ ofreciera $28,84 por papel a través de una Oferta Pública de Adquisición de Acciones (OPA). El problema es que el precio ofertado, según los accionistas, es un 40% del valor libro, razón por la cual contactaron a BTG Pactual ‐firma encargada de la transacción‐ para mostrar su descontento con las condiciones actuales. Según cifras de la Bolsa de Santiago, el valor libro ajustado de Iansa es de 59,9, y su relación bolsa/libro es de 0,43 veces, esto considerando que el valor del viernes sólo era centavos inferior al de la OPA. Bajo este escenario, los accionistas minoritarios ‐ que desde el anuncio se han mantenido en contacto y se reunieron privadamente a los pocos días‐ habrían tomado la decisión de dar la pelea en la junta extraordinaria. La razón, es que Campos Chilenos sólo tiene el 42,74% de la propiedad de Iansa, y la OPA ‐hasta por el 100% de los títulos‐ está condicionada a que en la cita del 5 de agosto se vote a favor de eliminar la restricción de que ningún accionista ostente más del 55% de la empresa. A ello, se suma que el éxito de la oferta está condicionada a que un mínimo de 32,26% de los accionistas suscriba la OPA, para que de esta forma ED&F Man logre al menos un 75% de la propiedad. Por ello, es que tras haber planteado sus reparos a BTG, lo accionistas decidieron dar la pelea en la junta, instancia donde tienen un peso no menor: Habitat es la única AFP en la propiedad y tiene un 4,83% de ésta, seguida por BTG por cuenta de terceros con 4,46%, Banchile (4,41%), MBI (3,88%), LarrainVial (3,77%), Banco de Chile (2,93%), CorpBanca (2,16%), Compass (2,03%), MBI Arbitraje (1,86%) y Nevasa (1,84%). En paralelo, la pelea puede seguir escalando considerando que entre los minoritarios hay molestia tras las opiniones de los directores de la firma de dicen el precio de la OPA lanzada por el controlador es “conveniente”, incluso aquellos miembros de la mesa votados como independientes. El jueves pasado los siete directores consideraron que la oferta de $25,84 por papal ofrecido por ED&F Man Holdings es conveniente, pues es 70% superior al cierre de la acción durante el día anterior a la oferta, señalando además que de ser declarada exitosa, la liquidez del papel disminuirían considerablemente. La opinión fue compartida por Joaquín Noguera, Gerardo Varela, Arturo Mackenna, Patricio Claro (independiente con votos del controlador), Gustavo Subercaseaux (independiente con votos de accionistas minoritarios), Sergio Guzmán y Rafael Muguiro. En su opinión, el independiente Patricio Claro indicó que “si por ejemplo se toman las transacciones efectuadas hasta 12 meses inmediatamente anteriores al día del anuncio, el precio ofertado refleja un premio de 40% para los accionistas de Iansa”. Subercaseaux, dijo además que “a pesar de que la empresa ha ido diversificando su negocio a otras áreas distintas de su giro principal (endulzantes no calóricos, alimentos para mascotas, jugos concentrados de fruta, pasta de tomate, fertilizantes, etc) el resultado de Iansa sigue relacionado, en forma importante, con el precio internacional del azúcar”, y que “hoy en día nos encontramos en un ciclo de precios internacionales del azúcar más bajos, en relación a los precios históricos de los últimos tres años”. Fuente: Pulso

© Copyright 2026