Descargar el PDF

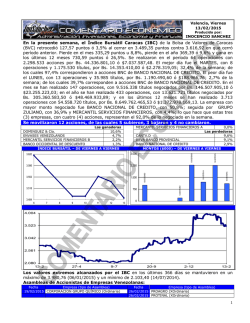

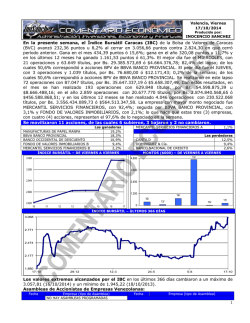

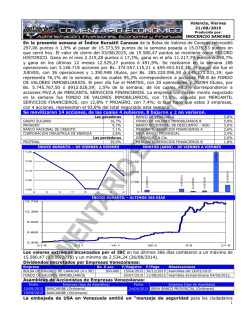

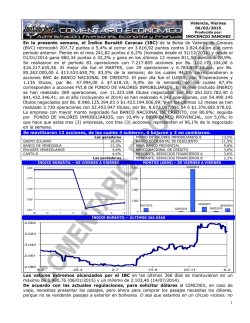

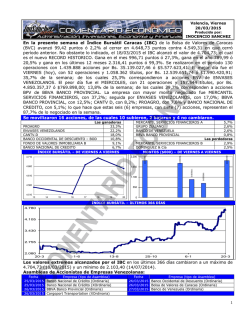

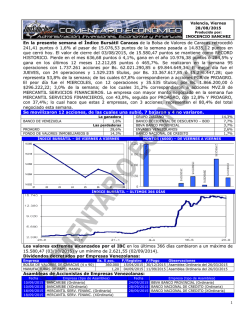

Valencia, Viernes 23/01/2015 Producido por: INOCENCIO SANCHEZ En la presente semana (entre el 16 y el 23/01/2015), el Índice Bursátil Caracas (IBC) de la Bolsa de Valores de Caracas (BVC) recuperó 18,89 puntos ó 0,5% al cerrar en 3.946,19 puntos contra 3.927,30 en que cerró período anterior. Gana en el mes 87,45 puntos ó 2,3% y desde el 01/01/2014 gana 1.209,61 puntos ó 44,2% y gana en los últimos 12 meses 1.098,94 puntos ó 42,1%. Se realizaron en el período 75 operaciones con 994.109 acciones por Bs. 27.236.700,90 ó $4.323.285,86. El mejor día fue el LUNES, con 11 operaciones y 79.224 títulos, por Bs. 16.399.550,00 ó $2.603.103,17; 60,2% de la semana; de los cuales 88,3% correspondieron a acciones MVZ.B de MERCANTIL SERVICIOS FINANCIEROS. El peor día fue el JUEVES, con 7 operaciones y 54.055 títulos, por Bs. 596.521,25 ó $94.685,91; 2,2% de la semana; de los cuales 75,4% corresponden a acciones BNC de BANCO NACIONAL DE CREDITO. En el mes se han realizado 225 operaciones, con 3.682.028 títulos negociados por Bs. 143.758.259,09 ó $22.818.771,28; en el año se han realizado 225 operaciones, con 3.682.028 títulos negociados por Bs. 143.758.259,09 ó $22.818.771,28 (las cifras son iguales por ser el primer mes del año); y en los últimos 12 meses se han realizado 3.836 operaciones con 46.062.715 títulos, por Bs. 8.677.757.902,02 ó $1.377.421.889,21. La empresa con mayor monto negociado fue MERCANTIL SERVICIOS FINANCIEROS, con 54,3%; seguida por BANCO NACIONAL DE CREDITO, con 28,9% y BBVA BANCO PROVINCIAL, con 5,6%; lo que hace que estas tres (3) empresas, con cuatro (4) acciones, representen el 88,9% de lo negociado en la semana. Se movilizaron 16 acciones, de las cuales 8 subieron, 4 bajaron y 4 no cambiaron. Las ganadoras FABRICA NACIONAL CEMENTOS 43,9% BANCO DE VENEZUELA 25,9% CORPORACION INDUSTRIAL DE ENERGIA 10,8% DOMINGUEZ & Cía. 10,5% CORPORACION CERAMICA CARABOBO 6,9% MANPA 6,5% ÍNDICE BURSÁTIL – DE VIERNES A VIERNES MERCANTIL SERVICIOS FINANCIEROS A MERCANTIL SERVICIOS FINANCIEROS B 1,7% 1,7% Las perdedoras BANCO OCCIDENTAL DE DESCUENTO 7,1% BANCO NACIONAL DE CREDITO 5,3% PROAGRO 5,3% BBVA BANCO PROVINCIAL 0,5% MONTOS ($000) – DE VIERNES A VIERNES 3.964 2.780 3.952 2.085 3.940 1.390 16/01/ 19/01/ 20/01/ 3.928 21/01/ 695 22/01/ 3.916 16 17 18 19 20 21 22 23 23/01/ 0 ÍNDICE BURSÁTIL – ÚLTIMOS 366 DÍAS 4.004 3.523 3.042 2.561 2.080 23-1 6-4 18-6 30-8 11-11 23-1 Los valores extremos alcanzados por el IBC en los últimos 366 días se mantuvieron en un máximo de 3.980,76 (06/01/2015) y un mínimo de 2.103,40 (14/07/2014). 1 Asambleas de Accionistas de Empresas Venezolanas: Fecha Empresa (tipo de Asamblea) No hay información sobre nuevas asambleas Fecha Empresa (tipo de Asamblea) Dividendos decretados por Empresas Venezolanas: Empresa No hay nueva información Bs. X acc. F/Registro F/Pago Observaciones MERCADOS FINANCIEROS FORÁNEOS DOW JONES y NASDAQ DE VIERNES A VIERNES El Dow Jones Industrials, principal indicador de la Bolsa de Nueva York (NYSE) ganó en la semana 307,53 puntos ó 1,8%; al pasar de 17.425,87 a 17.733,40 puntos. En ENERO ha perdido 89,67 puntos ó 0,5%; gana 1.156,74 puntos ó 7,0% en el año (desde el 01/01/2014) y gana 1.854,29 puntos u 11,7% en los últimos 12 meses. Su valor máximo histórico se mantuvo en 18.053,71 puntos (26/12/2014). El NASDAQ, por su parte, ganó en el mismo período 109,25 puntos ó 2,4%; al pasar de 4.608,75 a 4.718,00 puntos. En ENERO ha perdido 18,19 puntos ó 0,4%; gana 541,41 puntos ó 13,0% en el año (desde el 01/01/2014) y gana 475,00 puntos u 11,2% en los últimos 12 meses. Su valor máximo histórico se mantuvo en 4.813,75 puntos (26/12/2014). En los días hábiles comprendidos entre el viernes 16/01/2015 y el jueves 22/01/2015, ambos inclusive, se realizaron en la NYSE 14.068.935 operaciones, con 4.385,43MM de títulos negociados, por $165.795,41MM. En ENERO se han realizado 42.044.255 operaciones, con 12.651,67MM de títulos, por $468.581,59MM. En el año (desde el 01/01/2014), se realizaron 596.655.204 operaciones, con 196.776,50MM de títulos negociados, por $7.453.953,87MM. En los últimos 12 meses se han realizado 570.259.339 operaciones, con 187.713,83MM de títulos, por $7.108.204,29MM. PETROLEO y DERIVADOS VENEZUELA OPEP WTI BRENT Los precios del petróleo, PERÍODO Cierre Variac. Cierre Variac. Cierre Variac. Cierre Variac. medidos a través de los DICIEMBRE principales crudos marcadores y Del 14 al 19 51,26 -6,27 56,88 -5,82 56,05 -6,67 60,67 -5,33 de la cesta de exportación Del 22 al 26 54,03 2,77 59,96 3,08 59,63 3,58 63,61 2,94 ENERO venezolana (por fin) terminaron 48,24 -5,80 53,79 -6,18 54,63 -5,01 58,08 -5,53 en alza esta semana, en Del 29 al 02 Del 05 al 09 42,44 -5,80 47,61 -6,18 49,62 -5,01 52,55 -5,53 consideración a que la oferta Del 12 al 16 39,19 -3,25 43,01 -4,60 47,01 -2,61 48,10 -4,45 petrolera mundial podría Del 19 al 23 39,52 0,33 43,32 0,31 47,59 0,58 48,91 0,81 desacelerar su crecimiento hacia FUENTE: MINISTERIO DE ENERGÍA y PETRÓLEO el segundo semestre del año, lo cual fue el principal factor que dio soporte a los precios de los crudos durante la presente semana. El petróleo es una materia prima. Como tal, su precio es volátil; un pequeño desequilibrio entre la oferta y la demanda puede producir fuertes fluctuaciones en su precio. En 2014, la producción mundial aumentó drásticamente, en gran medida gracias al rápido crecimiento de la producción de petróleo de lutita en USA, en un momento en el que el crecimiento de la demanda mundial se había ralentizado. Por lo tanto, se creó un “desequilibrio” que provocó que la oferta (92,1MM de b/d, según la OPEP) excedió la demanda (91,2MM de b/d) en alrededor de 900.000 b/d. Como era natural, los precios cayeron y, aparentemente, seguirán cayendo. RESERVAS INTERNACIONALES, LIQUIDEZ MONETARIA y DIVISAS El EURO cerró la semana en $1,1275; bajando $0,0241 ó 2,09% contra $1,1515 el período anterior. Baja en el mes 7,22%; baja en el año 18,30% y baja 17,66% en los últimos 12 meses. El ORO cerró en $1.291,21; subiendo $14,42 ó 1,13% contra $1.276,79 el período anterior; sube 7,72% en el mes; sube 7,89% en el año y sube 2,17% en los últimos 12 meses. La tasa SICAD I se mantuvo esta semana a Bs. 12,00 (Bs. 12,00); el SICAD II subió a Bs. 2 52,1035 (Bs. 52,1008) por dólar y el mercado paralelo bajó a Bs. 168,04 (Bs. 169,62). Los precios del mercado paralelo son cifras no oficiales. El presidente Nicolás Maduro se encontraría en una situación política cada vez más precaria y el colapso de la renta petrolera le estaría generando mayores dificultades para controlar las distintas facciones del chavismo, según la firma de inteligencia corporativa Stratfor. Entre los potenciales conspiradores estrían unidades de las Fuerzas Armadas y las bandas paramilitares ligadas al chavismo conocidas como colectivos. Algunos de los colectivos llevan varios días exigiendo públicamente la renuncia de Maduro, ante su incapacidad de resolver los graves problemas de desabastecimiento en el país y por hacerse de la vista gorda ante los escandalosos informes de corrupción vinculados con altos funcionarios de su régimen. RESERVAS INTERNACIONALES El nivel de la Reserva Monetaria Internacional (RMI) de Venezuela cerró el 23.700 22/01/2015 en $20.801MM ($20.798MM de reservas BCV y $3MM del FEM), lo que 22.525 representa una disminución de $67MM ó 0,3% contra lo reportado el período anterior; $1.260 ó 5,7% por debajo del 21.350 cierre de DICIEMBRE; $680MM ó 3,2% por debajo del nivel al final de 2013, $9.089 ó 30,4% por debajo del nivel al final de 2012, 20.175 con una disminución de $41MM ó 0,2% en los últimos 12 meses. El monto de BCV FEM $43.292MM reportado el 07/01/2009 se 19.000 sigue manteniendo como el máximo 22-1 5-4 17-6 29-8 10-11 22-1 histórico del nivel de RMI. Así, el déficit se sitúa en $378.081MM, ya que, tomando en cuenta el nivel de liquidez en poder del público, debería haber $398.882MM de RMI; por lo que el nivel de RMI solo cubre solo el 5,2% del dinero en circulación; el restante 94,8% es "dinero inorgánico"; con una sobrevaluación estimada del bolívar de 1.817,6%. LIQUIDEZ MONETARIA y RELACIÓN CON RMI La liquidez monetaria en poder del público se ubica al 16/01/2015 en Bs. 2.010.366MM (Bs. 1.966.817MM en dinero y Bs. 43.549MM en cuasidinero). Este total representa un incremento de Bs. 8.297MM ó 0,4% contra lo reportado una semana antes; Bs. 9.252MM ó 0,5% por encima del cierre de DICIEMBRE; Bs. 800.589MM ó 66,2% por encima del cierre de 2013; con un incremento de Bs. 778.080MM ó 63,1% en los últimos 12 meses. El monto al 16/01/2015 (Bs. 2.010.366MM), reportado hoy, se convierte en el máximo histórico de liquidez. La relación entre la liquidez y la Reserva Monetaria Internacional (R-RMI) actual es de Bs. 96,71729 (Bs. 95,93504); Bs. 0,78225 por encima del monto anterior, ajustando la sobrevaluación del bolívar a 1.435,2%, firmemente sobre la línea del mil por ciento de sobrevaluación. VENEZUELA El presidente Nicolás Maduro prometió sus “anunciados anuncios” económicos para después del abrazo de Año Nuevo, y con bastante lógica muchos pensamos que tal expresión conllevaba la idea de inmediatez. Pero se apagaron los cohetes y pasaron de largo los Reyes Magos sin que tuviésemos noticias. Y en el camino, se cumplieron tres meses sin convocatorias a subastas del SICAD I, mientras el SICAD II, que el mismo Maduro acusó de ineficiente, continuó su cojitranco andar. Finalmente, la noche del miércoles 21/01/2015 se produjo la esperada cadena y, por lo menos así lo entendí yo, lo único que cambió fue el salario mínimo que subió 15% (Bs. 4.889,10) a partir del 01/02/2015. Lo demás fueron promesas, comisiones y el ruego de que “Dios proveerá”. 3 Todavía estoy tratando de entender las medidas económicas anunciadas por el presidente Nicolás Maduro, en cadena nacional de Radio y TV. Aseguró que mantendrá el dólar a Bs. 6,30 para medicinas y alimentos, pero que las otras necesidades se agruparán en un solo Sicad. Maduro dijo "He decidido trabajar en un sistema que atienda los tres mercados de manera eficiente". El primer mercado agrupará la alimentación y salud. Además, "mantener un solo Sicad que, ya lo explicarán nuestras autoridades monetarias, para atender las otras necesidades económicas del país. Estableciendo, por sistema de subastas, mecanismos de mercado para su fijación y mecanismos de interés nacional". Anunció que el Sicad II se convertirá en un nuevo sistema que funciones a través de las bolsas públicas, privadas y donde concurran el sector público y privado. Enfatizó que este procedimiento es un sistema transitorio para atender las necesidades del sistema económico durante un período de recuperación. (¿¿…??). Los bonos soberanos venezolanos siguen cayendo aceleradamente (Ver tabla al final). Entre mi reporte anterior y el presente cayeron en promedio siete (7) puntos básicos. El ejemplo que siempre uso (G-2027) cayó desde 42,80% de su valor nominal a 35,53%. Sin embargo, hay casos como el G-2018 que se desplomó desde 57,25% a 47,25%; o sea 10 puntos básicos. El único que subió fue el PDV-2015, que pasó de 78,32% a 86,37%. Muy malas noticias para los inversionistas que aun mantenemos en cartera estos instrumentos. No obstante, mi recomendación sigue siendo la misma: RETENER. No hay mal que dure cien años ni cuerpo que lo resista; dice el viejo adagio. Nicolás Maduro, presidente de Venezuela, anunció la creación de una red de distribución de alimentos conformada por empresas públicas y privadas con el propósito de "potenciar la distribución de alimentos" en el país. "Yo llamo a la unión, al trabajo, para garantizarle al pueblo sus derechos, a la sagrada alimentación, a la existencia, así que vamos a construir una nueva alianza, una poderosa alianza productiva, distributiva, tender la mano para trabajar, para resolver los problemas", expresó. Giró instrucciones al Vicepresidente de Seguridad y Soberanía Agrolimentaria, Carlos Osorio, para constituir esta red púbica y privada, "para todo el que quiera venir a trabajar". Dijo que el Gobierno hace un "gran esfuerzo" atendiendo "entre 70% y 75% de las familias venezolanas. Sandra González, vicepresidenta de la Asociación Venezolana de Agencias de Viaje y Turismo (AVAVIT), alertó sobre las agencias y personas que venden boletería falsa. Manifestó que este tipo de agencias y agentes de viajes comienzan a ofertar cupos de un boleto aéreo a precios excesivos que no existen y cuando van al aeropuerto el mismo no es válido. Precisó que la mejor decisión que pueda tomar el público es acudir a las agencias de viaje de confianza, establecidas y permisadas por el Ministerio de Turismo para la actividad y así solicitar la venta del pasaje. González detalló que la crisis de venta de pasajes nacionales e internacionales se viene generando desde septiembre de 2013. Indicó que la boletería nacional se torna complicada. En el ámbito internacional dijo que no se tiene información oficial por parte de las aerolíneas de cómo será su política de comercialización. En los primero 20 días de enero, Alimentos Polar distribuyó más de 74MM de kilos de productos en todo el país, entre alimentos y artículos de limpieza. “Hemos estado despachando hasta los fines de semana”, declaró Carla Hernández, gerente de Asuntos Legales de Alimentos Polar. Señaló, que durante los primeros 20 días del año las instalaciones procesadoras de Alimentos Polar recibieron 28 inspecciones por parte de siete organismos públicos. Veinte de estas visitas ocurrieron en los últimos 4 días, para un total de 224 horas de inspección. “En cada uno de estos procedimientos la empresa consignó toda la información solicitada y los inspectores constataron que los procesos de producción y distribución se realizan a la máxima capacidad que permite la materia prima disponible”…. “Esta oleada de inspecciones nos demandan un esfuerzo adicional para cumplir con los requerimientos de entrega de documentación y deberes formales, a los que las autoridades tienen pleno acceso por los canales regulares”, señaló. Hernández aseveró que Alimentos Polar continúa firmemente comprometida con la producción y distribución de alimentos en el país. Luis Miquilena, ex ministro del Interior del fallecido ex presidente Hugo Rafael Chávez instó a la oposición venezolana a luchar contra el gobierno en las calles, y planteó que la solución de la severa crisis que enfrenta el país pasa por la pronta salida de la actual administración. “Hay que luchar frontalmente contra este gobierno en la calle. Mover las masas para que el país se ponga de pie, con un mensaje que vibre y explique a los venezolanos el drama que padecemos”, dijo Miquilena, de 95 años, al llamar a la oposición venezolana a unirse para hacer frente a la compleja situación que enfrenta el país. Venezuela afronta una crisis económica dominada por una galopante inflación que alcanzó en noviembre pasado una variación anualizada de 63,6%, severos problemas de escasez de alimentos y otros bienes básicos, y una recesión económica que analistas prevén que se agravará 4 por la caída de los precios del petróleo que es la principal fuente de ingresos del país. El ex ministro del Interior indicó, en una entrevista publicada por el diario local El Nacional, que para solucionar la crisis “este gobierno tiene que salir y tiene que salir pronto” ya que de lo contrario “vamos a terminar en un caos”. AMERICA LATINA Según un informe de la calificadora Moody's, los anuncios hechos por Washington y La Habana generarán un "positivo efecto en la actividad económica cubana en los próximos años y representarán una "nueva vida" para la economía cubana. Según el vicepresidente y analista senior de Moody's Jaime Reusche, este empuje puede llegar a compensar "la potencial reducción" en la asistencia que recibe Cuba de Venezuela por la crisis que atraviesa Venezuela. La Casa Blanca anunció el 17/12/2014 el restablecimiento de las relaciones diplomáticas con Cuba, rotas desde 1961, y anunció gestiones para que el Congreso levante el embargo económico que desde hace décadas sufre la isla. Moody's otorga a Cuba la calificación crediticia de Caa2, con perspectiva estable. La categoría de Caa2 está incluida en el grado especulativo, con una calidad pobre y un riesgo muy alto. Las relaciones de Cuba con USA han dado un vuelco grande y muy positivo. Así se desprende de la presencia de una delegación de USA, encabezada por Roberta Jacobson, que asistió a la primera ronda de conversaciones para restablecer las relaciones diplomáticas con Cuba. La delegación insistió en que el respeto a los derechos humanos es un tema “central” en la nueva política propuesta por el presidente Barack Obama. Según Jacobson, subsecretaria de Estado para los Asuntos del Hemisferio Occidental, el objetivo de su gobierno es el mismo, “empoderar al pueblo cubano con el fin de tener un país, tan cercano a los Estados Unidos, que sea libre y democrático”. “Lo que queremos es que el pueblo cubano pueda tomar sus propias decisiones. Queremos tratar algo diferente y más efectivo para obtener ese resultado”, agregó Roberta. En una entrevista con CNN dijo que el restablecimiento de las embajadas no es un proceso “sencillo”, pues hay que “sobreponerse a 50 años de desconfianza y dificultades”; sin embargo, ya se dio el primer paso. Espero que los cubanos extremistas, especialmente los residentes en Florida (USA) no empiecen a poner trabas que puedan obstaculizar tan ansiado proyecto. AVIANCA, la aerolínea colombiana fue elegida la mejor de Latinoamérica en 2014 por los lectores de la revista especializada de viajes Business Traveler. La revista escogió los mejores del mundo y por regiones con base en una encuesta entre sus lectores, que destacó la excelencia de 47 empresas de servicios de viajes en 62 categorías. “Basados en una combinación de criterios de valor y servicio como estructura de las rutas, comodidad, proximidad y cultura de atención, los viajeros del mundo eligieron a Avianca como la mejor aerolínea de Suramérica y América Latina en el 2014”, agregó la empresa. Los viajeros de negocios participantes en la encuesta seleccionaron a las mejores empresas de servicios de viaje incluyendo aerolíneas, aeropuertos, hoteles, destinos de congresos y convenciones, compañías de alquiler de automóviles y fabricantes de aeronaves. El Gobierno colombiano puso en marcha un plan de ampliación del aeropuerto internacional Eldorado de Bogotá que busca aumentar la capacidad de esa terminal de 50 a 90 operaciones por hora y el flujo de pasajeros de 27 a 40MM al año a partir de 2021. Adicionalmente se construirá un segundo aeropuerto al oeste de la ciudad, según el anuncio hecho por el presidente colombiano, Juan Manuel Santos. Las obras, que tardarán 24 meses incluyen la ampliación de terminales, de plataformas, adición de puentes de abordaje y mejoras en las pistas, con inversiones cercanas a los 770.000MM de pesos (unos $325MM al cambio actual). Santos dijo que Eldorado es el tercer aeropuerto de América Latina en movimiento de pasajeros y el primero en carga, pero pese a su reciente modernización y ampliación ya empieza a quedar pequeño para atender el creciente número de viajeros que llega al vecino país. América Latina enfrentará en 2015 un año de “crecimiento mediocre”, en un escenario marcado por un dramático desplome del 7% del PIB de Venezuela y una revisión generalizada a la baja en la región, expresó el Fondo Monetario Internacional (FMI). En un informe de revisión de las expectativas de crecimiento divulgadas en octubre pasado, el FMI sostuvo que “la región crecerá apenas 1.3% este año, aproximadamente la misma baja tasa del 2014 y casi un punto porcentual por debajo de su pronóstico anterior”. Al revisar las previsiones de crecimiento de siete países latinoamericanos con relación a las expectativas de octubre pasado, el FMI procedió a una reducción generalizada de los pronósticos. El caso más severo es el de Venezuela, donde el FMI prevé un desplome de 7% del PIB este año, cuando en octubre pasado había previsto un retroceso de 1%. El FMI, que en octubre estimó que la economía venezolana terminaría el 2014 con caída de 3%, 5 también revisó ese número a -4%. Para los técnicos del FMI, la situación venezolana obedece fundamentalmente a la situación de retroceso en los precios del petróleo. No pegamos una!!! No he entendido muy bien el caso de la muerte del fiscal especial de la causa AMIA, Alberto Nisman, que investigaba el peor atentado en la historia argentina ocurrido hace ya más de 20 años. Tampoco en Argentina están claros y se hacen cada vez más preguntas sobre la muerte que sacudió al país. Por ahora, las respuestas escasean, dando lugar a todo tipo de especulaciones y rumores. La presidenta Cristina Fernández de Kirchner catalogó la muerte de Alberto Nisman como "el suicidio que no fue suicidio". "Hoy no tengo pruebas, pero tampoco tengo dudas", dijo Fernández. El atentado de la AMIA, considerado el peor acto terrorista en suelo argentino era investigado por Nisman desde 1997 y esta semana había acusado a la presidenta Cristina Fernández de Kirchner de tratar de exculpar a los funcionarios iraníes implicados, con amparo en un tratado internacional. Lo extraño es que el examen de rastros de pólvora en las manos del fiscal; una de las pruebas más básicas en casos donde se supone un suicidio, dio negativo. UNITED STATES OF AMERICA (USA) Al menos 45 personas han muerto y otras 68 han sufrido heridas en accidentes en los que han estado involucrados automóviles de General Motors con interruptores de encendido defectuosos. El abogado Kenneth Feinberg, contratado por GM para pagar compensación a víctimas, facilitó las cifras. Feinberg ha recibido 303 reclamaciones por muerte y 2.407 por lesiones, y aún está revisando 738 de ellas. Recibirá reclamos hasta el 31/01/2015. Hasta ahora, 112 reclamaciones tienen derecho a compensación. GM supo durante más de una década sobre el defecto de los interruptores en sus autos Chevrolet Cobalt y otros vehículos pequeños, pero no hizo un llamado a reparación sino hasta 2014. Los interruptores pueden moverse de la posición de encendido, ocasionando que el vehículo se detenga y se desactiven la dirección asistida y las bolsas de aire. American y United informan que ladrones con nombres de usuarios y contraseñas robados entraron en cuentas de clientes de las aerolíneas y en algunos casos reservaron viajes gratis. Los incidentes ocurrieron a finales de diciembre. Las empresas han solicitados a sus revisar sus millas acumuladas y notificar cualquier diferencia, Algunas cuentas han sido congeladas mientras la aerolínea y los clientes crean nuevas cuentas, comenzando con los usuarios que tienen al menos 100.000 millas. Los ladrones reservaron viajes o hicieron transacciones con millas en al menos una treintena de cuentas. Representantes de ambas empresas indicaron que nadie atacó sus sistemas y que los ladrones consiguieron nombres de usuarios y contraseñas de alguien más y trataron de utilizarlos para ingresar a los portales AAdvantage de American y MileagePlus de United. United dijo que restablecerá las millas a quien se las hubiesen robado; American, aunque no ha dicho nada al respecto, pagará por un servicio de alertas durante un año para los clientes afectados. El grupo Cisneros anunció una campaña publicitaria bilingüe en la que contará con las ideas del público para su programación y que detalló en la feria de la Asociación Nacional de Ejecutivos de Programas de Televisión en USA (NATPE), en Miami Beach. “Se me acercan amigos, clientes y colegas de la industria que desean compartir sus ideas para programas con base en sus propias historias”, explicó Marcello Coltro, vicepresidente de Distribución de Contenido de Cisneros Media, empresa que hace parte del grupo. Esta distribuidora será una de las participantes de NATPE, la feria que se realizó entre el 20 y 22 de enero en el hotel Fontainebleau de Miami Beach. Coltro detalló que esta “primera campaña de marca bilingüe” se llamará #tuhistoriaaquí (#yourstoryhere) y busca aprovechar el fuerte de la empresa, que es “la narración de historias a través de su consolidada destreza en la creación, producción y distribución de contenido”. Un grupo de latinas de diversos puntos del país (USA) firmaron una carta enviada a directivos y productores de “The View”, de la cadena ABC, manifestando su “indignación” por la forma en que ha sido tratada la actriz Rosie Pérez, primera latina coanfitriona del programa. Entre las que firman la carta, bajo la campaña “yosoyrosie”, figuran la ex secretaria de estado de Nueva York, Lorraine Cortés Vázquez, la presidenta del Concejo de la ciudad, Melissa Mark Viverito, las escritoras Esmeralda Santiago y Malta Moreno Vega y la ex Miss Universo, Dayanara Torres. La indignación de las latinas surge luego de que la revista de entretenimiento “Variety” y el “Daily News” publicaran sobre la posible salida de la actriz del programa, de la que dicen que “no puede leer un Teleprompter” y que “no es la más lista”, información que atribuyen a fuentes de “The View”. Pese a que las fuentes hablan de la posible salida de la Pérez del programa, al que se unió hace cuatro meses, ejecutivos de The View han señalado que la actriz regresará luego de enero. En 1998, los investigadores Fred Naubauer y Alden G. Lank analizaron las empresas 6 familiares en USA. Llegaron a la dramática conclusión de que 95% de ellas no sobrevivía a la tercera generación. El dato es antiguo pero la dificultad de que las familias vivan en armonía y sean capaces de ponerse de acuerdo para gestionar una compañía es un asunto viejo que se da en otros lugares del mundo. La familia Delso, propietaria del segundo grupo de fertilizantes más importante de España, tiene tres reglas inamovibles: (1) no puede haber más de dos hijos por hermano trabajando en la empresa; (2) los cónyuges están excluidos y (3) se requiere titulación universitaria para formar parte de la plantilla. El objetivo es evitar peleas, enfrentamientos o frustraciones; en definitiva que los problemas internos de la familia no contaminen a la empresa. Fundada en 1982, DFGrupo cerró 2013 con un volumen de ventas de €420MM de euros, una cifra que ha dejado atrás los €300.000 de su primer balance. En tres décadas, ya van por la segunda generación, han pasado de distribuir fertilizantes en la comarca de Calatayud a disponer de almacenes logísticos en diferentes puntos de España, Portugal, Marruecos y Angola. ¿Qué es lo que hace que una empresa familiar sobreviva? Principalmente el orgullo de pertenencia; la pasión por el negocio se transmite. Los capitalistas de riesgo inyectaron el año pasado $48.300MM en compañías incipientes en USA, invirtiendo a niveles no vistos desde los días previos al estallido de las puntocom en 2001. Las compañías de software y de biotecnología fueron las principales receptoras de fondos de capital de riesgo en 2014, que crecieron más de 60% respecto al año previo, de acuerdo con un reporte publicado recientemente. Los expertos dicen que el incremento se produce en momentos en que las llamadas startups tecnológicas están rindiendo bien en ofertas públicas de acciones y muestra que los inversionistas reconocen el poder de nueva tecnología para afectar y remplazar a viejas industrias, pero resalta además la persistente preocupación de que inversionistas pudieran estar inyectando dinero a algunas compañías con valor inflado. “Existe realmente un nivel sin precedentes de innovación”, dijo Robert Ackerman, director gerente y fundador de Allegis Capital, una firma de capital emprendedor del Valle del Silicio. “Lo que me preocupa es cómo el exceso de capital está afectando las valuaciones y expectativas”. La débil inflación en el país, que cerró en 2014 en 0,8%, renueva los temores de posibles presiones deflacionarias y complica los planes de salida de la política monetaria expansiva de la Reserva Federal. La caída del precio del barril de petróleo a niveles de $50 fue el principal responsable de que el Departamento de Trabajo anunciara el dato del Índice de Precios al Consumidor (IPC) en diciembre más bajo desde hace seis años. El IPC retrocedió 0,4% con respecto al mes anterior, con los precios de la energía 4,7% más bajos y los de la gasolina en una caída libre de 9,4%. Con respecto a diciembre de 2013, la inflación se situó en un 0,8%, por debajo del 1,3% interanual de noviembre. No obstante, excluidos los volátiles precios de la energía y los alimentos, la inflación subyacente fue de cero con respecto al mes anterior y de 1,6% frente a diciembre de 2013. Los precios de los alimentos subieron 0,3% en diciembre, mientras que los de vestimenta cayeron 1,2%; los de vehículos nuevos bajaron una décima, y los de transporte cayeron 0,5%. RESTO DEL MUNDO El banco central de Suiza (SNB) ha dado un giro total a su política cambiaria y ha provocado un auténtico terremoto en los mercados, al anunciar que elimina el límite máximo del tipo de cambio del franco frente al euro fijado en 1,20 francos por divisa europea y ha vuelto a bajar los tipos de interés, que ya estaban en terreno negativo de -0,25%, hasta -0,75% para desincentivar la entrada de capitales. La medida responde a la pronunciada depreciación sufrida por la moneda única en los últimos meses y prepara a la institución ante las medidas de relajación cuantitativa que, previsiblemente, el Banco Central Europeo (BCE) se dispone a aprobar la próxima semana. La decisión, absolutamente inesperada por los inversores, ha provocado, en palabras de algunos analistas, un auténtico armagedón en la bolsa de valores suiza, la única en pérdidas en Europa, con caídas superiores al 8%. El franco suizo se ha disparado hasta un 28% en algunos momentos en su cotización, aunque después ha retrocedido posiciones, ligeramente por encima de los €1,02, lo que supone una apreciación del 14% frente al euro. La inesperada decisión de Suiza de renunciar a frenar artificialmente el alza de su muy codiciada moneda siguió impactando en los mercados financieros y en la vida económica del país. Las bolsas de desplomaron a niveles record el fin de semana, un récord desde 1988. Además, por primera vez, el tipo de interés a 10 años de Suiza en el mercado secundario de obligaciones pasó a ser negativo, pasando de +0.076% a -0.0031. En otras palabras, quien quiera prestar dinero a Suiza tendrá que pagar para poder hacerlo. Por ende, se considera que este tipo de interés negativo desalentará a los inversores que quieran realizar colocaciones en francos suizos, incitándolos a 7 hacerlo en otras monedas, como el euro. Ahora el franco suizo, que ya no está limitado por un tope de cotización, se revaluó 20% respecto a otras monedas, aproximadamente a paridad con el euro. Los círculos económicos del país expresaron su preocupación ante esta medida totalmente inesperada del Banco Nacional Suizo (BNS). El banco central alemán siguió repatriando el pasado año las reservas de oro de Alemania que están almacenadas en el extranjero desde la Guerra Fría. Unas 35 toneladas de oro llegaron de París y otras 85 de Nueva York el pasado año, según detalla el Bundesbank. Las reservas de oro de Alemania son las segundas más grandes del mundo, por detrás de USA, y se elevan actualmente a 3.384,2 toneladas, según datos del Consejo Mundial del Oro. Por razones de seguridad, durante la Guerra Fría el país colocó parte de sus reservas de oro en los cofres de otros bancos centrales, en París, Nueva York y Londres, pero desde principios del 2013, el Bundesbank decidió repatriar una parte importante, para complacer al Tribunal de Cuentas alemán. Para el 2020, espera almacenar la mitad de las reservas de oro, lo que supone el traslado de 210 toneladas almacenadas en Nueva York y 307 en París. Por lo visto, la decisión del gobierno venezolano de repatriar sus reservas monetarias en oro no era un disparate como nosotros pensábamos. El Gobierno español aprobó la salida a Bolsa de AENA para el 11/02/2015. Lo hará con tres meses de retraso sobre el calendario previsto. El precio al que las acciones del gestor aeroportuario se colocarán en Bolsa se situará entre los €43 y los €55, según la banda orientativa de precios del folleto de la oferta pública de venta (OPV) aprobado por la Comisión Nacional del Mercado de Valores (CNMV). Este rango de precios supone valorar AENA entre €6.450MM y €8.250MM, €225MM más que en el rango previsto en octubre. El Estado se embolsará así un máximo de unos €4.000MM por la privatización del 49%. La ministra de Fomento, Ana Pastor, matizó que, en cualquier caso, el precio de salida de las acciones se determinará una vez acabe la ronda con los inversores que empieza el lunes y tras un acuerdo entre los bancos colocadores y Enaire, la matriz de AENA y que retendrá el control con 51% del capital. Hasta los gobernadores de bancos centrales que prefieren que no se les entienda del todo, consideran “poco convencionales” medidas como las adoptadas por el Banco Central Europeo. El punto de partida es que bancos e inversores tengan más dinero en el bolsillo, aunque sea de forma electrónica y creado de la nada. La meta es que ese dinero abandone los circuitos financieros, anegados de liquidez, para buscar apuestas más rentables en la actividad real. Varios de los caminos abiertos repercuten ya en la economía española. El “plan Draghi”, que incluye la compra de 10% de toda la deuda pública española, implica la irrupción de un formidable comprador en el mercado encarece los bonos, lo que se refleja en una caída de sus tipos de interés. El mercado inmobiliario tuvo mucho que ver en que la crisis haya sido más intensa en España. Pero ahora sus peculiaridades facilitan una transmisión directa de los estímulos monetarios del BCE en la economía familiar. Casi el 80% de los hogares españoles se forma en vivienda en propiedad, un tercio de ellos tiene deuda hipotecaria pendiente, que ahora se beneficia con la baja de los intereses. La adquisición de O2 fue la mayor compra en la historia de Telefónica y la venta del negocio británico de O2 va a ser su mayor desinversión. El grupo español ha llegado a un acuerdo inicial para vender su negocio de telefonía móvil en Reino Unido a Hutchison Whampoa. El acuerdo fija un precio en metálico de £9.250MM (€12.220MM) que se pagarían al cierre de la operación y un pago diferido de otros £1.000MM (€1.320MM). El acuerdo fue comunicado al supervisor de Hong Kong por Hutchison Whampoa y Telefónica lo ha confirmado a la Comisión Nacional del Mercado de Valores. El Banco Central Europeo anunció la esperada compra de deuda a gran escala para tratar de lidiar con el oscuro panorama de la eurozona y con los riesgos asociados a un sistema financiero disfuncional que sigue sufriendo en silencio los efectos secundarios de la Gran Recesión. Entre activos públicos y privados, las compras alcanzarán los €60.000MM mensuales hasta septiembre de 2016, pero, en cualquier caso, hasta lograr el objetivo de que la inflación alcance los objetivos del eurobanco: cerca pero por debajo del 2%. El jefe del BCE, Mario Draghi, ya salvó el euro en 2012 con un puñado de palabras mágicas y sin un solo disparo. Con un lustro de retraso respecto al resto de grandes centrales mundiales, incumpliendo claramente su mandato (el IPC ha entrado en territorio negativo en la eurozona) y sobre todo con una fiera oposición desde Alemania que lo complica todo, Draghi traspasa hoy una delgada pero fundamental línea roja: pasa de las palabras a los hechos y activa el esperado quantitative easing (QE), una de las decisiones más arriesgadas de la UE en muchos años, para evitar el pozo negro de la deflación, al que invitan desde hace meses el frío y la densa niebla asociados al estancamiento secular que se ve abocada la eurozona. Y deja así de 8 ser un banco central especial, ortodoxo en grado sumo, para alcanzar la mayoría de edad. Draghi explicó que las compras comenzarán en marzo y abarcarán activos que ya adquiere actualmente, como cédulas o activos de deuda titulizados (empaquetados y convertidos en valores), así como deuda emitida por los Estados en el mercado secundario. El mercado laboral español ha comenzado a recuperarse en 2014. El balance del año arroja un saldo positivo: sube el empleo y baja el desempleo, según la encuesta de población activa (EPA) publicada por el INE. En los últimos 12 meses el desempleo ha bajado en 477.100 de personas y se han creado 433.900 puestos de trabajo. También en el último trimestre se han creado 65.100 empleos. Aunque, como es habitual en el otoño y el invierno, ha crecido el desempleo. Entre octubre y diciembre hay 30.100 desocupados más. Así la tasa de desempleo ha subido tres décimas, hasta 23,7%. Después de siete años, 2014 se ha convertido en el año en que el mercado laboral ha empezado a recuperar el pulso. No obstante, todavía falta para que España pueda recuperar todo lo perdido en ese tiempo. En el tercer trimestre de 2007, cuando comenzó el desplome, se contaban 20,5MM de ocupados, ahora hay 17,6MM; el desempleo estaba por debajo de los dos millones de personas, ahora sigue con 5,457MM de desempleados. Los síntomas de que algo está cambiando también llegan a la población activa. La tasa de desempleo en España bajará de manera gradual durante los próximos cinco años, pero continuará siendo una de las más elevadas entre las economías desarrolladas durante la presente década, puesto que superará el 21% al menos hasta 2019, para cuando la Organización Internacional del Trabajo (OIT) prevé que el desempleo alcance el 21,49%, frente al 23,6% estimado para 2015. En concreto, la institución internacional pronostica que la tasa de desempleo en España bajará desde el 23,6% estimado para 2015 al 22,8% en 2016, situándose en el 22,16% un año después y en el 21,82% en 2017, mientras que en 2019 la tasa de desempleo en España sería del 21,49%. La rebaja de las previsiones de crecimiento por parte del Fondo Monetario Internacional (FMI) se ha convertido en un ritual que se repite cada tres meses de forma inquietante desde que comenzó la gran crisis económica. Cuando la economía de Japón, China y la eurozona no dan sorpresas positivas, el mundo solo puede confiar su expansión a la que aún es la primera potencia, USA, pero este empuje no basta. La institución que dirige Christine Lagarde confirma lo que todos los analistas esperaban: el mundo crecerá menos de lo que habían calculado en octubre. Y las expectativas de entonces ya se habían rebajado respecto a las anteriores. El PIB de USA aumentará 3,6% este año y 3,3% en 2016, lo que supone un incremento de medio punto y tres décimas, respectivamente, con relación a los pronósticos de hace tres meses. La otra única gran economía cuyo horizonte mejora es la española, que en 2015 avanzaría un 2%, según el FMI, tres décimas más que lo calculado hasta ahora, mientras que en 2016 se mantiene la estimación del 1,8%. Pero estas buenas nuevas contrastan con un nuevo recorte para el conjunto de la zona euro, la economía nipona, la china, los emergentes latinoamericanos y, en definitiva, el resto del mundo. COMPORTAMIENTO DE LAS TASAS DE INTERÉS NACIONALES: El BCV reporta, al 16/01/2015 (09/01/2015), una tasa activa de 18,44% (18,40%); una tasa pasiva, en colocaciones a 90 días de 14,81% (14,50%) y en cuentas de ahorro de 14,11% (14,10%); que corresponden al promedio ponderado de los seis principales bancos del país. Para ENERO (DICIEMBRE), el promedio de estos mismos valores fueron 18,42% (19,17%); 14,66% (14,52%) y 14,11% (14,13%); respectivamente. Las letras del tesoro a 90 días se negociaron en 7,4496% (7,4603%) (Promedio de DICIEMBRE: 7,4311% y promedio de 2014: 7,4606%); con un promedio para todas las emisiones de 4,0241% (4,2785%). (Promedio de DICIEMBRE: 4,6735% y promedio de 2014: 4,5078%). Todas las tasas de las letras del tesoro se mantienen inalteradas, por cuanto no ha habido operaciones de este instrumento en ENERO; la última operación reportada por el BCV corresponde al 23/12/2014. La tasa de descuento y redescuento, se mantiene en 29,5% (29,5%). Las operaciones de inyección de liquidez se mantuvieron en 19% (19%) a 7 días; 20% (20%) a 14 días; 21% (21%) a 28 días; 21,25% (21,25%) a 56 días y 21,50% (21,50%) a 90 días, con un promedio de 19,0000% (19,0000%). El rendimiento promedio ponderado de los BDPN se ubica en 12,3% (12,3%). Las operaciones de absorción de liquidez mediante REPOS y CD se mantuvieron en 6% (6%) a 28 días; 7% (7%) a 56 días; 7,25% (7,25%) a 270 días y 8,50% (8,50%) a 360 días, con un promedio en todas las operaciones de 5,9149% (5,3545%) en la semana y 6,1126% (5,9977%) en el mes. La tasa para operaciones relacionadas con el agro sigue congelada en 13,00% (13,00%) y se mantuvo así durante todo el año. Entre paréntesis los valores 9 del período anterior. El BCV fijó para DICIEMBRE (NOVIEMBRE) en 16,85% (16,96%) la tasa de interés que las empresas deben pagar a sus trabajadores cuando éstos deseen mantener su prestación de Antigüedad en los libros de la empresa y en 19,17% (19,27%) cuando la empresa desee mantenerla a pesar de la petición de los trabajadores de transferirla a un fideicomiso. El BCV fijó en 19,17% (19,27%) la tasa de interés activa máxima a ser aplicada en DICIEMBRE (NOVIEMBRE) a los créditos vigentes destinados a la adquisición de vehículos otorgados mediante contrato de venta con reserva de dominio y bajo la modalidad de “cuota balón”. El BCV fijó en 10,10% (10,61%) y 7,10% (7,61%) la tasa de interés máxima GENERAL y ESPECIAL, a ser aplicada en DICIEMBRE (NOVIEMBRE) a los créditos otorgados al sector TURISMO. El BCV mantiene las tasas de interés de financiamiento anual para tarjetas de crédito en 17% la mínima, 29% la máxima y 3% adicional a la tasa de interés pactada por mora. El BCV mantiene las tasas de interés social máximas para créditos hipotecarios de vivienda principal en la siguiente forma (Noviembre-Octubre): Protección al Deudor Hipotecario 10,66% (10,66%); Créditos para Adquisición 8,66% (8,66%); Créditos para Construcción 9,66% (9,66%); Créditos para Mejora, Autoconstrucción y Ampliación 6,66% (6,66%). La tasa de interés activa máxima anual a ser aplicada por las instituciones regidas por el Decreto con Rango, Valor y Fuerza de Ley de Reforma Parcial de la Ley de Instituciones del Sector Bancario y demás leyes especiales, por las operaciones activas con tarjetas de crédito tiene un máximo de 29% y un mínimo de 17%. El promedio de las tasas de interés nominales anuales promedio ponderadas de la banca comercial y universal para Diciembre (Noviembre) son activas: 19,17% (19,27%); depósitos a 90 días: 14,52% (14,65%) y depósitos de ahorro: 14,13% (14,19%). INTERNACIONALES: La tasa LIBOR promedió 0,1692% (0,1571%) a 30 días; 0,2538% (0,2368%) a 90; 0,3560% (0,3319%) a 180 y 0,6248% (0,5646%) a 360 días. El EURÍBOR terminó la semana en 0,2750% (0,3180%); con promedio de 0,3093% (0,3274%). La PRIME rate se mantiene en 3,25% (3,25%); con un redescuento de 0,12% (0,12%); y un descuento de 0,75% (0,75%). La tasa de interés promedio de un CD a 30 días se ubica en 0,19% (0,19%), la de 90 en 0,30% (0,30%) y la de 180 días en 0,37% (0,36%). Las letras del tesoro americano a 10 años se cotizaban en 1,90% (2,03%), las de 20 años en 2,21% (2,33%); las de 30 años en 2,46% (2,59%). Entre paréntesis los valores del período pasado. ENDEUDAMIENTO VENEZOLANO COTIZACIONES DE LOS BONOS SOBERANOS VENEZOLANOS (en dólares): BONO ACTUAL ANTERIOR BONO ACTUAL ANTERIOR BONO ACTUAL ANTERIOR V-2016 5,75% 55.00 60.48 G26 11,75% 35.39 48.50 PDV-2017N 11,5% 51.18 55.95 9,0% G-18- 13,625% 47.25 57.25 G27 9,25% 35.53 42.80 PDV-2021 33.61 41.43 G-18N7,0% 33.48 39.65 G28 9,25% 32.85 39.25 PDV-2022 12,75% 38.96 48.93 G-197,0% 32.11 39.00 G31 11,95% 35.38 42.90 PDV-2024 6,000% 30.50 35.70 V-2020 6,0% 31.13 38.68 G34 9,375% 33.32 39.64 PDV-2026 6,000% 30.27 34.98 G-22 12,75% 37.34 47.75 G38 7,0% 30.73 41.50 PDV-2027 5,375% 30.14 34.43 V-2023 9,0% 32.50 40.04 PDV2015 5,0% 86.37 78.32 PDV-2035 5,375% 33.88 40.88 5,5% G-24- 8,25% 31.56 38.86 P2016 5,25% 43.72 51.66 PDV-2037 29.96 33.97 G25 7,65% 30.95 37.93 P2017 5,25% 34.11 42.31 Los porcentajes representan el precio sobre el valor nominal; la columna ANTERIOR refleja el precio reportado en el anterior informe. Valores por encima de 100% significa que se negocian con prima; por debajo de 100% se negocian a descuento. FUENTE: Mercantil Merinvest, Finanzas al día y estadísticas propias. Debido a una falla en el sistema de INTERNET de CANTV, este COMENTARIO no pudo circular el VIERNES pasado (16/01/2015). Pido excusas por la omisión, pero fueron circunstancias totalmente fuera de mi control. Afortunadamente, esta semana INTERNET ha funcionado bien. Inocencio T. Sánchez B. 24/01/2015 COMENTARIO ECONÓMICO es un reporte gratuito, de carácter informativo, que recoge noticias económicas y financieras, reproducidas por diferentes medios de comunicación, otras fuentes, estimaciones y cálculos realizados por el recopilador. Aun cuando las fuentes son confiables, no se garantiza su exactitud. Todos los gráficos y tablas que aparecen en esta publicación son preparados por el autor, con información recopilada. Se autoriza la difusión o reproducción, total o parcial, de este COMENTARIO ECONOMICO, siempre y cuando se cite la fuente. Dirija su sugerencia, comentario o pregunta a [email protected] 10

© Copyright 2026