Informe Trimestral

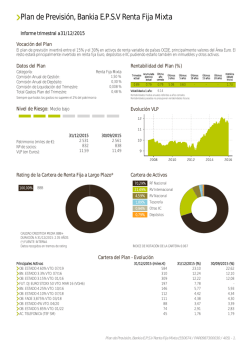

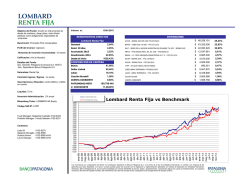

Plan de Previsión, Bankia E.P.S.V 75/25 Informe trimestral a 31/12/2015 Vocación del Plan El plan de previsión invertirá, en condiciones normales, un 25% en activos de renta variable europea. No obstante, este porcentaje vendrá determinado por la situación del mercado en cada momento, invirtiendo el resto de los activos, mayoritariamente, en emisiones de renta fija, depósitos y otros activos monetarios. Datos del Plan Rentabilidad del Plan (%) Categoría: Comisión Anual de Gestión: Comisión Anual de Depósito: Comisión de Liquidación del Trimestre: Total Gastos Plan del Trimestre: Renta Fija Mixta 1,00 % 0,20 % 0,007 % 0,30 % Trimestre actual Acumulada ejercicio actual Último año cerrado Últimos 3 años Últimos 5 años Últimos 10 años Últimos 15 años Últimos 20 años Histórica (desde Inicio) 1.02 1.39 1.39 3.90 2.78 2.20 1.90 - 2.39 Volatilidad a 1 año: 5.88 Siempre que todos los gastos no superen el 2% del patrimonio Rentabilidades medias anuales referidas a años cerrados. Rentabilidades pasadas no presuponen rentabilidades futuras. Nivel de Riesgo: Medio bajo Evolución VLP Patrimonio (miles de €): Nº de socios: VLP (en Euros): 31/12/2015 4.568 478 50,63 30/09/2015 4.336 464 50,11 Rating de la Cartera de Renta Fija a Largo Plazo* 100,00% BBB CALIDAD CREDITICIA MEDIA: BBB DURACIÓN A 31/12/2015: 3.1 AÑOS (*) FUENTE: INTERNA Datos recogidos en tramos de rating Cartera de Activos 41,72% RF Nacional 24,17% RV Internacional 14,61% RF Internacional 8,32% Tesorería 4,56% IIC de Renta Fija 3,46% RV Nacional 3,16% Depósitos ÍNDICE DE ROTACIÓN DE LA CARTERA: 0.055 Cartera del Plan - Evolución Principales Activos BN. ESTADO 3.75% VTO. 10/18 OB. ESTADO ITALIANO 4.25% VTO. 09/19 BN. ESTADO 2.75% VTO. 04/19 FUT. DJ EURO STOXX 50 VTO. MAR 16 (VGH6) OB. ESTADO 4.60% VTO. 07/19 BN. ESTADO ITALIANO 1.50% VTO. 08/19 PT. ISHARES EURO CORPORATE BOND LARGE CAPITAL (IBCX LN) OB. ESTADO 4% VTO. 04/20 FUT. EURO/BRITISH P. VTO. MAR 16 (KGBH6) OB. FERROVIAL EMISIONES 3.375% VTO. 01/21 31/12/2015 (miles €) 498 393 330 328 263 210 188 146 125 112 31/12/2015 (%) 10,90 8,60 7,22 7,19 5,76 4,59 4,12 3,20 2,74 2,45 30/09/2015 (%) 11,79 8,98 7,53 6,01 4,79 4,30 3,34 2,56 Plan de Previsión, Bankia E.P.S.V 75/25 (550009 / PAR0061500013 / 10) - 1. Plan de Previsión, Bankia E.P.S.V 75/25 Informe trimestral a 31/12/2015 Informe de Gestión El escenario macroeconómico global no registró cambios especialmente relevantes en el cuarto trimestre de 2015: continúa siendo expansivo, con perspectivas muy estables y se percibe un bajo riesgo de recaída cíclica en 2016. EEUU mantuvo un ritmo de crecimiento similar al del tercer trimestre (entre el 2%-2,5% anualizado, estimado) a pesar de que la actividad manufacturera estuvo casi estancada. Los sectores de construcción y servicios mantuvieron un comportamiento muy dinámico y la economía está alcanzando el pleno empleo (se crearon 852.000 puestos de trabajo). Por su parte, en la UEM, los indicadores de actividad superaron las expectativas, anticipando un leve aumento en el crecimiento del PIB, hasta tasas trimestrales anualizadas del 1,6%-2,0%, gracias, principalmente, a la mejora de la demanda interna. Respecto a la inflación, el dato preliminar de diciembre se situó en el 0,2%, claramente por debajo de la previsión del 0,4%, lo que ha vuelto a incrementar la preocupación por la evolución de esta variable. En cuanto a España, los indicadores conocidos permiten prever que el crecimiento del PIB en el trimestre pudo alcanzar el 3,2% en tasa anualizada. Este escenario global, positivo aunque modesto, se vio ensombrecido por las dudas sobre China y por la recaída de los precios del crudo. En el caso de China, la incertidumbre estuvo asociada a su capacidad para gestionar el cambio estructural en que está inmersa, lo que se tradujo en un debilitamiento más intenso de lo previsto del yuan. En cuanto al crudo, la cotización del Brent cayó en el trimestre un 24% debido a las citadas dudas sobre China, a la menor demanda por un invierno muy templado en el hemisferio norte y a la persistente sobreoferta en el mercado. En este contexto, la actuación de los principales bancos centrales siguió presidida por la divergencia en las políticas monetarias del BCE y de la Fed. En renta variable, seguimos favoreciendo la inversión en Europa. Con respecto a la Inversión directa en acciones, hemos incorporado Vodafone y aprovechado las fuertes caídas en Accor tras los atentados en Paris para posicionarnos en el sector hotelero. Compramos Acerinox y procedemos a vender Arcelor, debido a la mayor estabilidad en la demanda de inoxidable a la que está expuesta Acerinox. Por el lado de las ventas netas, hemos reducido la exposición a petróleo vendiendo Repsol seguimos reduciendo la fuerte apuesta en Merlin Properties tras su excelente comportamiento así como en Renault y Allianz. Durante este Trimestre hemos dejado vencer las coberturas en Eurostoxx50. Dichas coberturas han sido fuente importante del rendimiento en todo el periodo. En renta fija, seguimos posicionados en Europa periférica sobre todo España e Italia. La posición en Renta Fija corporativa es muy reducida. CRITERIO DE VALORACION DE LAS INVERSIONES: Conforme a lo dispuesto en la reglamentación aplicable, la valoración de los activos que componen la cartera se realizará al precio de mercado o valor de realización. OPERACIONES CON DERIVADOS: La finalidad de las operaciones que realizan los planes con derivados va encaminada a gestionar de un modo más eficaz la cartera como elemento de cobertura e inversión. OTRA INFORMACIÓN: CIF de la EPSV: V01188879 Auditora: Deloitte, S.L. Depositaria: Bankia S.A. CIF: A14010342 - Pintor Sorolla, 8. 46002 Valencia Plan de Previsión, Bankia E.P.S.V 75/25 (550009 / PAR0061500013 / 10) - 2.

© Copyright 2026