Cartera Accionaria Fundamental

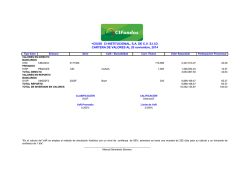

CARTERA FUNDAMENTAL NEVASA – ENERO DE 2015 Visión estratégica sobre la Renta Variable Local Fecha de Inicio: Junio 2008 Número de Acciones: 10 Período de Revisión: Mensual o En Chile continúa la desaceleración de la economía liderada por un menor gasto en inversión y en consumo. La política monetaria y la baja del cobre han llevado a la depreciación del CLP en los últimos meses, además se termina el año 2014 con una tasa inflacionaria por encima del rango de la meta del 3%. La política expansiva todavía no ha generado los efectos deseados: no se observa punto de giro en los indicadores económicos. o En nuestra opinión, la renta variable local tendrá un desempeño moderado hacia fines del año próximo, con un alza estimada con un rango entre 8% y 14%, dependiendo de la velocidad de recuperación de la demanda doméstica y la estabilidad regional. o El IPSA ha mostrado un incremento del 4,1% durante el año 2014, con las mayores contribuciones provenientes de utilities y bancos y con adiciones negativas notables de los sectores industriales, de consumo y materiales. En el mes de Diciembre, la caída del -3.5% fue generalizada entre sectores, con excepción del cuidado de la salud (+9,7%). Desempeño Cartera Acumulado 12 M YTD Ultimo mes CFN10 37.7% 1.2% 1.5% 0.7% IPSA 24.5% 1.7% 1.8% -1.2% * Al 20-01-2015 * Ini ci ada el 16/08/2008 Alfa 13.2% -0.5% -0.3% 1.8% Composición de la Cartera Ingresa Sale A Diciembre 2014 % Top Cinco % AES GENER SA 10% Colbún 21% B. Santander 8% Enersis 21% Banco de Chile 12% Copec 20% Colbún 12% Banco de Chile 21% IAM 10% IAM 17% LATAM Airlines 9% Falabella Copec CMPC Enersis 8% 12% 7% 12% Rosario Norte 555, piso 15, Las Condes Tel (56 2) 2411-9800 o Entre sectores, recomendamos sub-ponderar los de commodities , los expuestos a cambios regulatorios (i.e. salud) y de retail/consumo - por el dinamismo doméstico y regional-. Recomendamos sobre-ponderar el eléctrico que se podría beneficiar de una buena temporada de lluvias, la apertura de nuevos proyectos y su carácter de defensivo ante el ciclo. En bancos se recomienda una exposición neutral con el IPSA dado la menor inflación futura y los riesgos de mayor incobrabilidad de cartera. También privilegiar empresas exportadoras, por la depreciación del CLP. o Para la CFN de Enero, cambiamos la ponderación del mes pasado reduciendo el peso de AES Gener (desde 12% a 10%) y aumentando LATAM Airlines (desde 8% a 9%) y Colbún (desde 11% a 12%). o Reemplazamos las ponderaciones por las buenas perspectivas de crecimiento que presentan Lan y Colbún por sobre AES Gener, que ha tenido un buen desempeño. o De este modo, la CFN ha quedado compuesta por AES Gener, Banco de Chile, Copec, Enersis, Banco Santander, IAM, Colbún, Latam Airlines, Falabella y CMPC. Cartera Fundamental Nevasa 1 CARTERA FUNDAMENTAL NEVASA – ENERO DE 2015 AES GENER (Utilities) PONDERACIONES SECTORIALES IPSA CFN10 8.8 12.0 2.3 0.0 0.0 30.7 8.8 5.5 8.0 44.0 9.0 0.0 11.6 8.0 20.0 3.4 Utilities Materials Financieros Com. & TI Industriales Cons. Discrec. Consumo C. salud Energía Total 21.1 IPSA 30.7 8.0 21.1 3.4 11.6 5.5 8.8 2.3 8.8 100.0 7.0 CFN10 44.0 Sobreponderado 7.0 Subponderado 20.0 Subponderado 0.0 Subponderado 9.0 Subponderado 8.0 Sobreponderado 0.0 Subponderado 0.0 Subponderado 12.0 Sobreponderado 100.0 Posición 10% o Empresa productora y distribuidora de energía eléctrica. Se encuentra en proceso de expansión incorporando 1.215 MW de capacidad instalada con un CAPEX cercano a USD 3.850 millones. o Es el segundo mayor generador en Chile, con presencia en el SIC y SING (2.833 MW instalados). También posee 1.000 MW en Colombia y 643 MW en Argentina. o En términos de EV/EBITDA, se transa a un 14,7% de descuento respecto al promedio de los últimos 5 años. o Su dividend yield se estima en 5% anual, bastante más alto que sus comparables. o Composición 25% hídrico, 46% carbón y GNL/diesel 20%, diésel 9%. o La compañía mantiene un agresivo plan de inversiones. Desarrollando en la actualidad Alto Maipo (7% avance), Cochrane (56% avance) y Guacolda V. (81% avance). o Escenario hidrológico mejor que el del 2013-2014. o Costos menores a causa de la baja de los combustibles. o Contracción de la oferta generará un crecimiento a largo plazo. o Restructuración de la deuda de Angamos, reflejara una pérdida no recurrente en los resultados en el 4T2014. ENERSIS (Utilities) 12% o Empresa integrada de energía. Es el mayor distribuidor de América Latina, con operaciones en Chile, Argentina, Brasil, Perú y Colombia. Generación opera a través de dos empresas: Endesa Chile y Endesa Brasil (totaliza 15,8 GW de capacidad instalada). En distribución, atiende a 14 millones de clientes. o Ofrece un alto dividendo (dividend yield cercano al 5%). o Para el 4T se espera que la depreciación del peso, una mejor hidrología y los precios más altos en el segmento de generación impulsen los resultados, compensando los próximos ajustes tarifarios. o La venta del 21,9% de Endesa España por parte de Enel fortalecerá el balance de Enersis. Reflejando una relación deuda/ebitda de 2,6x. o Foco de Enel en Latam generará mayor perspectiva de inversión para la compañía. Posee US $ 1.700 millones en caja para realizar más adquisiciones en América Latina (fusiones, adquisiciones y/o participaciones minoritarias) o Reordenamiento y refinanciamiento de las operaciones en Argentina, en conjunto de un posible cambio de gobierno, podría generar una tendencia alcista de la acción. o Hidrología en el corto plazo se presenta favorable. o Diversificación en la región, generará estabilidad en los flujos de la compañía. Rosario Norte 555, piso 15, Las Condes Tel (56 2) 2411-9800 AES GENER SA 20-01-2015 Precio Actual Dividend Yield 320 5.1% Var 1 M Var 3 M 1.3% 3.6% 335 330 325 320 315 310 305 300 295 oct-14 Precios dic-14 ENERSIS SA 20-01-2015 Precio Actual Dividend Yield 194 3.5% Var 1 M Var 3 M 2.2% 6.1% 210 Precios 200 190 180 170 160 oct-14 Cartera Fundamental Nevasa dic-14 2 CARTERA FUNDAMENTAL NEVASA – ENERO DE 2015 BSANTANDER (Financiero) Características Portafolio Portafolio Actual Beta PU PU 2014 PU 2015 P/VL Crec. Implícito en el PU FWD Recomendación Analistas (1 -5) EV/ EBITDA (FWD) ROE (1 Año) ROE (5 Años) EPS 2014 E Var. EPS 2015/2014 Dividend yield Upside potencial % IPSA 0,951 18,74 31,81 14,59 1,77 8,5% 3,8 7,8 10,0 12,6 128,1 56,2% 3,2 15,9% 50,0 8% IPSA Nuevo 0,958 18,69 33,48 14,49 1,76 8,6% 3,8 7,8 9,9 12,6 132,6 61,3% 3,1 15,7% 50,0 1,00 19,85 14,40 12,59 1,52 8,8% n.d. 9,2 7,9 14,4 301,5 14,4% 2,9 16,5% n.d. o La empresa presenta una estrategia para crecer sanamente, la cual consiste en: crecimiento focalizado en segmentos de mayor rentabilidad ajustada por riesgo, mejorar la gestión de clientes, la calidad de servicio y administrar el riesgo y capital conservadoramente. Dicha estrategia ha generado buenos resultados en términos de adición de clientes y costos del riesgo crediticio. o Se espera un ROE de un 19%-20%. o Recortes de la tasa de interés, podrían ayudar a los ingresos netos del banco. o Se proyecta un crecimiento en colocaciones de un 10% para el 2015, aunque con un menor margen de interés. o Su escala de clientes es una gran ventaja respecto a sus pares en la obtención de ratios eficientes. o Entre los riesgos presentes se encuentran: el entorno legal, que pueda generar problemas en posibles resultados futuros y las presiones a la baja inflacionaria pueden generar un escenario adverso para el 2015 de no mantener los volúmenes de prestamos proyectados. Banco de Chile (Financiero) Var 1 M Var 3 M 36 30 4.7% -1.8% -5.0% Precios 34 32 30 28 26 oct-14 dic-14 12% o El escenario económico de menor inflación y desaceleración destacaría las fortalezas del banco. o Posee un adecuado nivel de provisiones en relación a sus comparables, lo cual le permitirá absorber de mejor manera los aumentos en el riesgo de cartera ante un escenario de desaceleración económica más pronunciada. o Menor costo de fondeo, lo cual le genera una ventaja competitiva, además de poseer un menor nivel de tasa efectiva de impuesto a la renta y le permite obtener un ROAE por sobre el promedio de la industria. o Solidez del banco y mayor nivel de financiamiento a través de cuentas corrientes y vistas, donde posee la mayor participación del mercado de la industria, se traduce en un menor costo de fondeo. o Tiene un precio objetivo que se encuentra en $86, lo que implica un P/E 13,4x 2016E y P/B 3,1x 2015E. Aunque las acciones se transan en una proporción ligeramente superior P/E 2015E (11,6x) en comparación con Banco Santander, ellas se negocian a precio justo frente al histórico. o Se recomienda mantener una mirada expectante ante la baja en el dinamismo en la economía local y las presiones a inflación moderada durante el 2015. o Foco de competencia en altos ingresos e hipotecas de alto valor, alejándose de segmentos menos rentables dados mayores impuestos y la regulación de la tasa máxima convencional. o El banco ha presentado una buena gestión del riesgo y una eficiencia en costos, dado el número de empleados y sucursales. Rosario Norte 555, piso 15, Las Condes Tel (56 2) 2411-9800 BANCO SANTANDER 20-01-2015 Precio Actual Dividend Yield BANCO DE CHILE 20-01-2015 Precio Actual Dividend Yield 69 4.9% Var 1 M Var 3 M 76 74 72 70 68 66 64 oct-14 -1.7% -0.8% Precios Cartera Fundamental Nevasa dic-14 3 CARTERA FUNDAMENTAL NEVASA – ENERO DE 2015 Empresas Copec (Energía) 12% P/U Fwd AES GENER SA BANCO SANTANDER CHILE BANCO DE CHILE COLBUN SA INVERSIONES AGUAS METROPOL LATAM AIRLINES GROUP SA S.A.C.I. FALABELLA EMPRESAS COPEC SA EMPRESAS CMPC SA ENERSIS SA *Corresponde al ratio actual 21.2 10.7 11.1 17.5 15.9 3,676 19.9 15.1 29.9 20.6 P/U Ultimos 5 años 19.9 15.1 14.4 216.8 14.2 S.D. 28.1 29.0 14.0 13.8 o Buena diversificación de negocios: del EBITDA total, el 29% es celulosa, 22% paneles, 7% madera, 41% combustibles. o Se espera un buen desempeño en la distribución de combustible fuera de Chile. o El negocio de combustibles en Colombia se espera que crezca 10% en volúmenes, impulsado en parte por mayor inversión del gobierno en infraestructura y carreteras. El negocio de distribución en este país representa 16% del EBITDA de 2013 y el 40% del EBITDA del negocio de combustibles. o Los precios de la celulosa mayores a las estimaciones y el efecto en los márgenes, dan buena perspectiva para la firma. o Depreciación del peso apoyará a obtener mejores márgenes en la exportaciones de la empresa. o Un crecimiento de 12% en volúmenes de celulosa el 2015, impulsado por plena utilización de Montes del Plata. Se espera un crecimiento de 13% del Ebitda 2015. o Ciclo favorable en los inventarios de celulosa caracterizado por una caída en los inventarios de fabricantes de celulosa y ajustes en la oferta de celulosa de fibra corta (se espera un precio promedio de celulosa de fibra corta de $740 por tonelada durante el 2015). o Existe el riesgo que una posible desaceleración mundial, genere una baja en el precio internacional de la celulosa. Inversiones Aguas Metropolitanas (Utilities) 6,659 2.1% Var 1 M Var 3 M -1.9% -3.3% 7,200 Precios 7,000 6,800 6,600 6,400 oct-14 dic-14 10% o Se espera un impulso significativo sobre los resultados debido al aumento de 10 p.p. en la cobertura (desde 90% al 100%) de tratamiento de aguas en la Región Metropolitana y al alza de tarifas asociadas a la planta de tratamiento Mapocho, la indexación a la inflación y otras inversiones. o El margen EBITDA seguiría cercano al 60% y el ROE en torno al 21%. o Reparte 100% de su utilidad neta (sobre 5% anual de Dividend Yield). o IAM es el holding dueño de Aguas Andinas (50,1%) y en general es más atractivo que Aguas por el descuento de holding que debiera ser cercano al 11%. o La revisión tarifaria de la superintendencia de servicios sanitarios, al mantenerse estable para el periodo 2015-2019, genera un atractivo ya que se anticipaba que tuviese una disminución. o Dicho acuerdo tarifario, beneficiaría a aguas andinas, situación que beneficia a IAM ya que el 99,5% de los ingresos de la compañía proviene de su participación en el negocio sanitario a través de Aguas Andinas. o Un escenario climático más dinámico, puede determinar en parte la cantidad, calidad y continuidad de aguas crudas disponibles para tratar. Lo que tendría un efecto en los costos operativos de la compañía. Rosario Norte 555, piso 15, Las Condes Tel (56 2) 2411-9800 EMPRESAS COPEC 20-01-2015 Precio Actual Dividend Yield AGUAS METROPOLIT 20-01-2015 Precio Actual Dividend Yield 960 6.1% Var 1 M Var 3 M 1,000 6.5% 10.6% Precios 950 900 850 800 750 oct-14 Cartera Fundamental Nevasa dic-14 4 CARTERA FUNDAMENTAL NEVASA – ENERO DE 2015 Falabella (Retail – Consumo Discrecional) 8% o Compañía muy atractiva en términos de crecimiento esperado, se espera que crezca su EBITDA un 15,6% 2014e y 17,2% 2015e. o Posee un buen posicionamiento en segmentos de altos ingresos, lo que la hacen una acción más defensiva dentro de su industria. o Cartera de clientes CMR con la mejor calidad crediticia entre sus pares. o Se trata de un muy buen vehículo de exposición al retail dado su sólido balance y mejor cartera de clientes. Aunque las acciones fueron fuertemente castigadas por la desaceleración del consumo en Chile, se espera que Falabella absorba de manera más rápida los primeros signos de recuperación económica en la región. o Menor confianza de los consumidores e inversionistas ha tenido su repercusión en el consumo, de igual manera que la depreciación de las monedas ha tenido su influencia en los costos. Se espera que la empresa sea de las de mayor respuesta cuando mejore el dinamismo de la economía en la región. o Recientemente anunció una reducción en sus proyectos de inversión para el 2015 (US$953 MM en vez de US$1,045 MM), pero proyectan un aumento para los años 2016 (US$1,086 MM en vez de US$1,065 MM), 2017 (US$1,158 MM en vez de US$1,034 MM) y 2018 (US$1,116 MM). COLBUN (Utilities) 10% 8% CFN % Acumulado en el año 6% 4% 2% 0% -2% -4% C.F YTD -6% IPSA YTD Alfa YTD -8% -10% Rosario Norte 555, piso 15, Las Condes Tel (56 2) 2411-9800 FALABELLA 20-01-2015 Precio Actual Dividend Yield 3,770 1.7% Var 1 M Var 3 M -6.2% -9.5% 4,600 4,400 4,200 4,000 3,800 3,600 3,400 3,200 oct-14 Precios dic-14 12% o Se espera que el sentimiento de mercado a corto plazo siga siendo impulsado por las expectativas de una mejor hidrología para el resto de 2014 y 2015 así como los nuevos planes de crecimiento que impulsen la compañía luego de la exitosa puesta en marcha de Angostura. o En los próximos años se espera una importante recuperación en sus resultados, con un crecimiento anual del EBITDA cercano al 15% en 2013-2016. o Los ratios de valorización se encuentran significativamente bajo su promedio histórico. o Presenta acumulación de dinero efectivo en preparación de una próxima fase de inversión. Actualmente posee tres proyectos en carpeta y/o expansión fuera de Chile. Baja del ratio Deuda/Ebitda, bajando de 4,1 x (Dic.13) a 2,4 x (3T). Proyectando un monto de US$ 900 MM en efectivo, para generar proyectos. o Aseguramiento del suministro de GNL con Metrogas hasta 2019 y Enap 2015, reduciendo su exposición al mercado spot. o Mejor registro de deshielos seguirá beneficiando a Colbun. COLBUN SA 20-01-2015 Precio Actual Dividend Yield 165 1.2% Var 1 M Var 3 M 3.2% 9.4% 170 165 160 155 150 145 140 oct-14 Precios dic-14 Cartera Fundamental Nevasa 5 CARTERA FUNDAMENTAL NEVASA – ENERO DE 2015 LATAM Airlines Group (Industrial) 9% o Destaca la extensa red de destinos que posee y sus ubicaciones estratégicas en la región (Lima, Santiago y Sao Paulo), lo que da una visión positiva a largo plazo. o La desaceleración de las economías latinoamericanas, y la respectiva depreciación de monedas continuarán presionando los volúmenes de demanda de pasajeros y de carga al 2015. o No obstante, por valoración actual, caída del precio del petróleo y alta sensibilidad al ciclo económico, nos resulta una inversión atractiva. o Entre los catalizadores para el 2015 destacan: (i) la baja de los precios del petróleo, la cual no ha sido absorbida por el precio de la compañía, (ii) Ausencia del efecto mundial de futbol y (iii) Plan de optimización en costos (adicional a la baja en el precio de los combustibles, esperando un aumento en el margen EBIT de 8,8%). o La empresa ha generado un buen flujo de caja pero en términos de utilidad neta se ha visto muy afectado por numerosos impactos no operacionales (tipo de cambio no caja, revalorización de flota, etc). o Existen dudas sobre el potencial de rentabilizar las operaciones en Brasil (30% de la capacidad), aunque ha logrado reducir su capacidad en los últimos meses, rentabilizando su ocupación promedio. CMPC (Materiales) CMPC 20-01-2015 Precio Actual Dividend Yield 1,540 0.9% Var 1 M Var 3 M 1,600 1,550 1,500 1,450 1,400 1,350 1,300 oct-14 1.2% 12.2% Precios dic-14 LATAM AIRLINES 20-01-2015 Precio Actual Dividend Yield 6,935.0 Var 1 M Var 3 M 9,000 8,500 8,000 7,500 7,000 6,500 6,000 oct-14 -1.1% 3.0% Precios dic-14 7% o Proyecto de expansión Guaiba II en Brasil, se encuentra en línea con el plazo y presupuesto previsto. Dicho proyecto se encuentra en un 82% completo y la fecha de inicios de operaciones se estima a fines del segundo trimestre 2015. o Se espera un incremento en la competitividad luego de la expansión. o Endeudamiento tocará techo a mediados del 2015 y se espera que el nivel de deuda de la compañía alcance 4.0x (Deuda financiera/Ebitda). o Estructura de costos competitiva con superávit de energía, la compañía espera que este proyecto reduzca el costo de caja unitario en US$50/t, las economías de escala y el superávit de energía (50 MW) se traducirá en un costo de caja unitario de los más bajos del mundo en la industria. o Se espera un crecimiento EBITDA de 15% para el año 2015. o La depreciación de las monedas y la baja en el crecimiento en la región pueden generar dificultades en la concreción del plan de expansión en el mediano plazo. o Posee grandes posibilidades de consolidar su posición competitiva en la pulpa y sobre todo en el mercado de papeles en Latinoamérica, dada su infraestructura a nivel regional y la tendencia del consumo regional sobre el producto. Rosario Norte 555, piso 15, Las Condes Tel (56 2) 2411-9800 Cartera Fundamental Nevasa 6 CARTERA FUNDAMENTAL NEVASA – ENERO DE 2015 NOTAS LEGALES Este documento y su contenido no constituyen una oferta o una solicitud de compra o de suscripción de ningún valor u otro instrumento, o de realizar una inversión, sino que se publica con un propósito meramente informativo. La información contenida en este documento no corresponde a objetivos de inversión específicos, situación financiera o necesidades particulares de ningún receptor del mismo. Antes de realizar cualquier transacción respecto de cualquiera de estos instrumentos, los inversionistas deberán informarse sobre las condiciones de la operación, así como de los derechos, riesgos y responsabilidades implícitos en ella, por lo que Nevasa S.A. no asume responsabilidad alguna, ya sea directa o indirecta, derivada del uso de este documento o su contenido. Cualquier opinión expresada en este material está sujeta a cambios sin previo aviso de Nevasa S.A., quien no asume la obligación de actualizar la información contenida en él. Nevasa S.A. o cualquiera de sus relacionados, vendedores, agentes u otros empleados podrán hacer comentarios de mercado, orales o escritos, o transacciones que reflejen una opinión contraria a aquéllas expresadas en el presente documento. La rentabilidad o ganancia obtenida en el pasado por este fondo no garantiza que ella se repita en el futuro. Los valores de las cuotas del fondo son variables. Infórmese de las características esenciales de la inversión en este fondo, las que se encuentran contenidas en su reglamento interno y contrato de suscripción de cuotas. Rosario Norte 555, piso 15, Las Condes Tel (56 2) 2411-9800 Cartera Fundamental Nevasa 7 CARTERA FUNDAMENTAL NEVASA – ENERO DE 2015 Rosario Norte 555 Piso 15 Las Condes – Santiago Fono (562) 4119800 Rosario Norte 555, piso 15, Las Condes Tel (56 2) 2411-9800 Cartera Fundamental Nevasa 8

© Copyright 2026