banco ripl ey

'l

Paseo de la Repiblica 31 '18, Piso 1

San lsidro, Lima - Per6

Central: (51 1) 61 1-5700

www.bancori pley.com.pe

Lima, 14 de noviembre de 2016

Sefrores

Superintendencia del Mercado de Valores - SIvfV

Presente.-

De nuestra consideracron

De conformidad con lo establecido en el Reglamento de Hechos de Importancra e

Informaci6n Reservada, aprobado mediante Resoluci6n SI\A/ N' 005-2014-SMV/01,

cumplimos con informar la Segunda Actualizaci6n del Prospecto Complementario,

correspondiente a la Tercera Emision del Cuarto Programa de Bonos Corporativos de

Banco Ripley Perf S.A.

Sin otro particular, quedamos de ustedes.

Muy atentamente,

EI

EI

EI

EI

EI

EI

EI

EI

UI

i=

Renato

Chac6n

tante Bumr{til

BANCO RIPL EY

t&

I

ACTUALIZACION N'2 DEL COMPLEMENTO DEL PROSPECTO MARCO

Et pnesexre DocuMENTo DEBE sER LEiDo coNJUNTAMENTE coN EL pRospEcro MARco y sus RESpEcrtvAS

AcruAl-t?AcroNEs y coN EL coMpLEMENTo DE FEcHA 12 oe mavo oel 201 6 v sus RESpEcTvAS ACTUALTZAcToNES

coRRESroNDTENTES AL

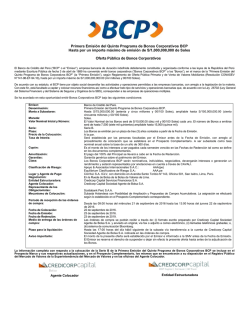

Cuarto Programa de Bonos Corporativos de Banco Ripley Per[ SA

BANCO RTPLEY PERU S.A. (ANTES BANCO RTPLEY S.A.)

Cuarto Programa de Bonos Corporativos de Banco Riptey Peru SA

S/. 250,000,000.00 o su equivalente en D6lares

Er'nslor N" 3

TERCERA EMISION OEL CUARTO PROGRAMA DE BONOS CORPORATIVOS DE

BANCO RIPLEY PERU S.A.

HASTA POR Sl. 100,000,000.00

BANCO RIPLEY PERU S.A. {ANTES BANCO RIPLEY S.A.) ("Emisor"), sociedad constituida bajo las leyes

de PERU, ha convenido en emitir valores tiprcos representados por Bonos Corporativos denominados

TERCERA EMISION DEL CUARTO PROGRAMA DE BONOS CORPORATIVOS DE BANCO RIPLEY PERU

S.A., hasta por un monto de Sl. 100,000,000.00 (CIEN MILLONES y 00/100 SOLESi bajo el Cuarto

Programa de Bonos Corporativos de Banco Ripley Per0 SA que posibilita la emisi6n de Valores hasta por

un mdximo de S/. 250,000,000.00 (DOSCIENTOS CINCUENTA MILLONES y 00/100 SOLES) o su

equivalente en Dolares.

Los Bonos Corporativos de la TERCERA EMISION DEL CUARTO

PROGRAMA

DE

BONOS

CORPORATIVOS DE BANCO RIPLEY PERU S.A. tendr5n un valor nominal de S/. 1,000.00 (UN MIL y 00/100

SOLES) cada uno y podr6n ser emitidos en una o miis Series de hasta S/. 100,000,000.00 (CIEN MILLONES

y 00/100 SOLES) cada una, por 3.5 arios contado a partir del dia siguiente a la Fecha de Emision de cada

Serie hasta la fecha de redencion, inclusive.

Los Bonos Corporativos ser6n nominativos, indivisibles. libremente negociables y estar6n representados

por anotaciones en cuenta en Cavali iCLV S A. ('CAVALI'). La tasa de oferta inicial ser6 determinada con

arreglo al mecanismo de colocaci6n que se indique en el presente Complemento del Prospecto [t4arco.

V6ase el Anexo

t\]

N'1:

Factores de Riesgo del Prospecto Marco, el cual contiene una discusi6n de

ciertos factores que deberian ser considerados por los potenciales adquirentes de los Valores

ofrecidos.

HAN srDo tNScRITos y EL TEXTo DE EsrE pRospEcro HA stDo REG|STRADo BAJo EL MECANtsmo DE

PRospecros Er-EcrRoucos rru el RecrsrRo P0gltco oEt Mrncaoo DE VALoRES oe u SupenrHTENDENcrA DEL

MeRcaoo oE Varones, Lo euE No rMpLrcA euE ELLA RECoMTENDE la rruveRsr6r EN Los vALoREs euE SEAN

"Esros vALoRES

OFERTADOS EN VIRTUD DEL MISMO U OPINE FAVORABLEMENTE SOBRE LAS PERSPECTIVAS DEL NEGOCIO, O CERTIFIQUE

LA

VERACIDAD

O

SUFICIENCIA

DE LA INFORMACIOH COruTENIDA EN EL PRESENTE DOCUMENTO, LO CUAL

RESpoNSABTLIDAD DE LAS pERSoNAS euE Lo suscRtBEN DENTRo oeL

CREDICORP CAPITAL

SERVICIOS FINANCIEROS

Agente Colocador

Entidad Estructuradora

SCOTIABANK PERU S.A.A.

S.A.

Representante de los

Obligacionistas

Ll recxl

oel CorvrpleueNTo DEL

11 de Noviembre de 2016

DE ELABoRACTON DE LA PRESENTE AcruALrzAcroN

ES

AMatro oE su cotuprrrNcta"

CREDICORP GAPITAL

SOCIEDAD AGENTE DE

BOLSA S.A.

PRosprcro Manco es

EI

EI

EI

EI

EI

EI

EI

EI

UI

i=

DECI.AF"AGISN fi 5 RESPONSAHII-iilAS

Esla actualizaciSn rje'l Camplem*nto de{ Prospecto lv{arco debe ser leida conj*niaments csn el Pro$pests

L4arco que la origine.

Los irnrantes declaran haber realizada una invertigacl6n, senir* <jel ilrnbilo de su cornpetcnnia y en el mostr

que resulte aprqpiado oe acuerdo cgn las circunslancias, q$s lss lleva a considerar que la infonnacion

propsl'cionaC* por ei emisor', c en su caso incorporBde p*r refer**cia. cumple de m*neta razonable con lo

exigidc en las nomres 'uigentes, es de6ar, que es revelada *n forrr:a roeraz suficiente, sportuna y clara; y, con

respesto a ifls ocasiones en que dicha infarrnaci6n es obieto de pronunciamiento d* un erperto en la rxatetia,

o se deri$s de $ichs p:"onunaiamiento, que carecen d6 molivos para *snsiderar que el refeiidp

pronuncian:ients rcntreviene les exige;rcias mencicnadas a*teriormente, c q*e dicha inforrnacidn $e

encuerltra en di5eordsnsia co* io agui expres*do.

Ouie:r desee adquirir lts Bonos Corporatfvos de la Tercera Enrisi6n del Cuarts Progranra ds Bcncs

Corporatirros de Banco Ripley P**i $.4. que se *fr*c*n daberd basarse en su p;'opia eval*aci$n de Ia

infornacion prasentada en *! preseirie documenlo respests al valor y a !a transacridn prop*esta. La

adquisicidtt d* los valores pfesupone la aceptactbn por *! suscriptor o f,$rnprado:' oe loIos ios lermincs y

condrci*nes de Ia ofertp priblica 16[ como aparec€n en cl prascnte prss?ects inforrnatrvo.

Banco Ripley

F*r* $.,{.. s*

erleu*ntra sujeto a las obligaciones de inirrfiar estipuladas en ia l-*y del

*n *tr*g dlsp*sicicn*s pefiinentes. l-os docurnentos e infonnec.i*n neaesarios

par& una evalua*ion romplwnsntfiiia est*n a disposicion de los interesa'iqs en ei Regietrn Friblico del

fi{erraCc de Valores. en el io*al de la $lrtlV Avenida Sants Gruz 315, L4iraffores, donde p*de* ser revisada y

reprcducicia. Asimismo, dicha informacidn estarii disponibk para $u revisidn en la pdrgina Web de la Bolsa de

Valcres de Lima en el sislerr,a Bsisa liews en la dire.ciSn de interneti \vw!r.h!-l.coil_l.rpp, luego de su

inscrip*$n en el F.eg)stro P(lblico del lv{ercado de Varo::es.

fulercado de Valores. asi como

tsaneo Elpley Ferrl $.4., declara haber cumplido ccn lo dispilests p*r la normadvidad aplieable para efectos

de la validsz, y, pn l*s

oponibilidaC de los derechos que cpnfieren los valoaet en

r,irtuci del prBsente

ldarco,

Fiirr*ch

L'l

Ren

Goneral

Rlpley Per* S.&,

UI

Gerente de

i=

s.A.

{lJ-f ,-r

Y'-,l@W

x#laiiarcivia caro

Centador Gencral

Ferri S-4.

Ger*nte Legal

Sanco

B*nco Ripley

< ",r;*.

-.;,.-. Paiar Miincher

Santiago

Faz Soldiin

Entidad E$trueturadora

Credicorp Capitai $ervlrias Financier*s $.A.

Entidad Sstruqturadora

Credicorp Capitai Seruicios financieros S.A.

?

EI

EI

EI

EI

EI

EI

EI

EI

INDICE

II.

DESCRIPCION DE LOS VALORES OFRECIDOS

EI

EI

EI

EI

EI

EI

EI

EI

rUI

i=

J

II.

DESCRIPCION DE LOS VALORES OFRECIDOS

CanncrenisrrcAs DE r-a TERCERA EMISION DEL CUARTO PROGRAMA DE BONOS CORPORATIVOS DE

BANCO RIPLEY PERU S.A.:

Acuerdos de Emisi6n

La inscripci6n de los valores de la TERCERA EMISION DEL CUARTO PROGRAMA DE BONO$

CORPORATIVOS DE BANCO RIPLEY PERU S.A. se hace en cumplimiento de lo acordado en la Sesi6n de

Directorio del 26 de Marzo de 2014 y de acuerdo con los t6rminos fi.jados en ei Contrato Marco de Emisi6n

del Cuarto Programa de Bonos Corporativos de Banco Ripley Peru SA.

A continuaci6n, $e presentan los t6rminos y condiciones de los Valores de la TERCERA EMISION DEL

CUARTO PROGRAMA DE BONOS CORPORATIVOS DE BANCO RIPLEY PERU S.A. de conformidad con

lo dispuesto por el articulo No 59 de la Ley del Mercado de Valores, Ia suscripci6n o adquisicion de vaiores

presupone la aceptaci6n del suscriptor o comprador de todos los t6rminos y condiciones de la oferta, tal como

aparecen en el Prospecto lvlarco y su respectivo Complemento. Los t6rminos y condiciones de cada una de

las Series de la presente emision serdn defrnidos por las personas facultadas de BANCO RIPLEY PERU S.A.

(ANTES BANCO RIPLEY S.A.) y ser6n comunicados a los inversionistas y a la St\4V a traves del presente

documento y del aviso de oferta.

Denominaci6n del Programa

Cuarto Programa de Bonos Corporativos de Banco Ripley Per[ SA

Denominaci6n de la Emisi6n

TERCERA EMISION DEL CUARTO PROGRAMA DE BONOS CORPORATIVOS DE BANCO RIPLEY PERU

S.A.

lnstrumento

Bonos Corporativos

Clase

lnstrumentos representativos

de deuda

nominativos. indivisibles, libremente negociables

y

esta16n

representados por anotaciones en cuenta a trav6s de CAVALI.

EI

EI

EI

EI

EI

EI

EI

EI

ut

UI

i=

Moneda

SOLES

Monto de la Emisi6n

Las ofertas priblicas de los valore$ a emitirse en la TERCERA EMISION DEL CUARTO PROGRAMA DE

BONOS CORPORATIVOS DE BANCO RIPLEY PERU S.A. se realizar6n hasta por un monto m5ximo de S/.

100,000,000.00 (CIEN MTLLONES y 001100 SOLES).

Valor nominal

El valor nominal de los

Bonos Corporativos sere de Sl. 1,000.00 (UN MIL y00l'100 SOLES)

Plazo de Ia Emisi6n

Los Bonos Corporativos se emitir6n por el plazo de 3.5 aflos contados a partir de la fecha de emision, tal

como se informard en el presente Complemento del Prospecto l\rlarco.

Series

La Ernisi6n constard de una o m6s Series de hasta S/. 100,000,000.00cada una. En su conjunto, las Series

no podr6n superar los S/. 100,000,000.00. El n0mero de Series a emitirse ser6 determinado por las personas

facultadas del Emisor, y serdn indicados en el Aviso de Oferta.

Tasa de colocaci6n

4

Los Bonos Corporativos se colocardn a la tasa determinada seg0n el Procedimiento de

Colocacion

sefialado en el Anexo N' 1 del Complemento del Frospecto Marco.

Fecha de Colocaci6n

La Fecha de Colocaci6n de los Valores serd determinada por el Emisor en coordinaci6n con

Colocador y ser6 comunicada a la SMV y a los inversionrstas a traves del Aviso de Oferta.

el

Agente

Fecha de Emisi6n

Las personas facultadas del Emisor definirin la Fecha de Emisi6n de cada una de las Series en coordinacion

con el Agente Colocador, dentro del plazo de vigencia de la Emisi6n. La Fecha de Emision serS comunicada

a la ShIV y a los inversionistas a traves del Aviso de Oferta.

Moneda aplicable para el pago del principal e intereses

El pago del principal y de los intereses, serd efectuado a trav6s de CAVALI S.A. |.C.L.V. (ANTES CA\iALl

LC.L.V. S.A.) en SOLES, y serd atendido exclusivamente con los fondos proporcionados por BANCO

RIPLEY PERU S.A. (ANTES BANCO RIPLEY S.A.). Todos los valores pertenecientes a una misma emisi6n

tendrdn necesariamente Ia misma moneda de emision.

Fecha de redenci6n y fecha de vencimiento

La fecha de redencion es aqu6lla en la que vence el plazo de la respectiva emision o Serie. Las fechas de

vencimiento son aqu6llas en las que se pagarS, el Cupon, asl como la Amortrzacion del Principal, de ser el

caso.

En caso que la fecha de vencimiento sea un dia no h6bil, el pago de los intereses. de corresponder, serd

efectuado el primer dla hilbil siguiente y por el mismo monto establecido para la fecha de vencimiento

correspondiente, sin que los titulares de los Bonos Corporativos tengan derecho a percibir intereses

adicionales o compensacion alguna por dicho diferimiento En caso que la fecha de redenci6n sea un d[a no

hAbii el pago del principal ser6 efectuado el primer dfa h6bil sigurente y por el mismo monto establecido para

la fecha de redenci6n correspondiente, sin que los titulares de ios Bonos Corporativos tengan derecho a

percibir intereses adicionales o compensacion alguna por dicho diferimiento.

Tasa de lnter6s

De corresponder, la tasa de inter6s de cada Serie ser6 establecida por las personas facultadas para ello por

el Emisor de acuerdo con el mecanismo de colocacion que se describe en el Anexo N' 1 del Complemento

del Prospecto fi/larco e informada a la S[/V con anterioridad a la Fecha de Emisi6n

Lugar y Agente de Pago

El pago del principal y de los intereses se realizard a trav6s del Agente de Pago, CAVALI S.A. |.C.L.V.

(ANTES CAVALI |.C.L.V. S.A.), con domicilio en AV. SANTO TORIBIO No 143 OFICINA 50', SAN ISIDRO

LIMA en las fechas de redenci6n y vencimiento correspondientes, y de darse el caso que estas fechas sean

dias no h6biles, los pagos se realizariin en el primer dia habil posterior a la fecha establecida.

Los pagos del principal y de los intereses ser6n atendidos exclusivamente con los fondos proporcionados por

el Emisor. No existe obligaci6n del Agente de Pago de efectuar pago alguno con sus propios recursos.

El

Agente de Pago no asumi16 responsabilidad alguna en caso que. no obstante su requerimiento, el Emisor no

cumpla con poner los fondos necesarios a su disposicion en las fechas que correspondan conforme al

cronograma incluido en el Complemento del Prospecto lrlarco respectivo.

Para efectos del pago del principal, tendr6n derecho a recibir el pago de intereses o principal los titulares de

los Bonos Corporativos cuyas operaciones hayan sido liqurdadas a m6s tardar el dia hiibil anterror a la

fecha de vencimiento o redencion.

lnter6s moratorio

En caso de incumplimiento del pago acordado. se aplicarB como inter6s moratorio la tasa de inter6s legal

efectiva establecida por la Superintendencia de Banca, Seguros y AFP de acuerdo con la circular BCR No

007-2003-EF/90 la cual ser6 pagada sobre el importe del Valor Nominal de los Bonos Corporativos. Luego

de vencido el plazo para el pago del importe acordado (intereses yio principal. seg*n corresponda), sin que

estos hayan sido pagados, y sin perjuicio de los intereses compensatorios correspondientes de corresponder,

se devengar6n en forma automdtica los intereses moratorios que resulten aplicables sobre el monto impago

por los dias que se mantenga el incumplimiento hasta su pago total. La tasa de inter6s legal efectiva aplicable

EI

EI

EI

EI

EI

EI

EI

EI

trl

UI

i=

ser6 aquella que publique la Superintendencia de Banca. Seguros y AFP el primer dia 0til posterior a la fecha

de incumplimiento en el pago de los intereses y/o el principal.

Amortiaaci6n del Principal y periodo de pago de intereses

El 1009i, del Principal de los Bonos Corporativos se pagaran en la Fecha de Redenci6n de la Emisi6n o

Serie. senalada en el correspondiente Aviso de Oferta. Asrmismo, los intereses, de corresponder, ser6n

pagados en las respectivas fechas de vencimiento, sefialadas en el correspondiente Aviso de Oferta

Garantias

Los

Valores de la TERCERA EMISION DEL CUARTO PROGRAMA DE BONOS CORPORATIVOS DE

BANCO RIPLEY PERU S.A. no cuentan con garantia especifica sobre los activos o derechos del Ernisor,

estando respaldados gen6ricamente con su patrimonio

Rescate anticipado de los valores

El emisor no efectuara el rescate anticipado de los Bonos Corporativos.

Sin perjuicio de lo anterior, el Emisor podr6 rescatar los Valores de acuerdo con lo seflalado por el articulo

330 de la Ley General de Sociedades, siempre que se respete lo dispuesto en el articulo 89 de la Ley del

Il4ercado de Valores.

Orden de prelaci6n

Las distintas Emisiones de los valores que sean realizadas por el Emisor, tendren un orden de prelacion en

funcidn al orden cronologico en que se realizo cada una de las Emisiones, de conformidad con el articulo 309

de la Ley General. No existe prelaci6n entre las distintas Series de una misma emisi6n, las cuales serdn

amortizadas pari passu conforme al importe emitido, sin perjuicio de lo establecido en el artlculo 42 de Ia Ley

N'27809, Ley General del Sistema Concursal.

Clasificaci6n de riesgo

De acuerdo con los requerimientos de clasificaci6n de riesgo, los valores pertenecientes a la TERCERA

EMISION DEL CUARTO PROGRAMA DE BONOS CORPORATIVOS DE BANCO RIPLEY PERU S.A. del

Cuarto Programa de Bonos Corporativos de Banco Ripley Perri SA, han sido clasificados por las siguientes

empresas clasjficadoras de riesgo:

Empresa Clasificadora:APOYO Y ASOCIADOS INTERNACIONALES S.A.C. CLASIFICADORA DE RIESGO

i=

Categoria de Clasificaci6n: A+(pe)

de la

obligaciones,

sin

Clasificacr6n: Corresponde

a una alta capacidad de pago oportuno de sus

ser vulnerable a carnbios adversos en

embargo, esta capacidad puede

circunstancias o condiciones econ6micas.

{

UI

Fecha de Clasificacion: 29 de setiembre de 2016

Significado

EI

EI

EI

EI

EI

EI

EI

EI

Empresa Clasificadora: CLASS Y ASOCIADOS S.A. CLASIFICADORA DE RIESGO

Fecha de Clasificacion: 23 de setiembre de 2016

Categoria de Clasificacion: AASignificado de ia Clasificaci6n: Corresponde a aquellos instrumentos que cuentan con una muy alta

capacidad de pago del capital e intereses en los t6rminos y plazos pactados, la cual no se veria

afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o

en la economia.

LAS CLASIFICACIONES DE RIESGO OTORGADAS, NO CONSTITUYEN UNA RECOMENDACION DE

COMPRA, RETENCION O VENTA DE LOS VALORES MENCIONADOS ANTERIORMENTE.

Las clasificaciones antes seflaladas est6n sujetas a revrsiOn permanente durante la vigencia del TERCERA

EMISION DEL CUARTO PROGRAMA DE BONOS CORPORATIVOS DE BANCO RIPLEY PERU S.A.. de

acuerdo con las leyes aplicables.

Para una mayor informaci6n relativa a las clasificaciones de riesgo otorgadas a los valores, revisar el Anexo

N' 3 del Complemento del Prospecto ft4arco

b

Representaci6n de la titularidad de los valores y forma en que se efectuari su transferencia

Los Bonos Corporativos del TERCERA EMISION DEL CUARTO PROGRAMA DE BONOS CORPORATIVOS

DE BANCO RIPLEY PERU S.A. ser5n representados por anotaciones en cuenta e inscritos en el registro

contable que mantiene CAVALI. Los Bonos Corporativos tienen m6rito ejecutivo

y son libremente

transferibles. con sujeci6n a las normas del Mercado de Valores.

Mecanismo centralizado de negociaci6n

Los valores de la TERCERA EMISION DEL CUARTO PROGRAMA DE BONOS CORPORATIVOS DE BANCO

RIPLEY PERU S.A. ser6n negociados en Rueda de Bolsa de Ia Bolsa de Valores de Lima, con domicilio en

Pasaje Acufra No 106, Lima, dentro de un piazo m5ximo de quince (15) dias h6biles siguientes de su emision

El trdmite de inscripcion en Rueda de Bolsa se realizar6 por cuenta y costo de BANCO RIPLEY PERU S.A.

(ANTES BANCO RIPLEY S.A.). El Emisor se obliga a presentar a la Rueda de Bolsa de la Bolsa de Valores

de Lima la informacion requerida conforme a lo dispuesto por el Reglamento de lnscripci6n y Exclusi6n de

Valores t\l'lobjliarios en la Rueda de Bolsa de la Bolsa de Valores de Lima (Resoluci6n CONASEV N" 125-98EF/94.10), la Ley del Mercado de Valores y cualquier otra norma aplicable.

Representante de los Obligacionistas

SCOTIABANK PERU S.A.A. actuara como Representante de los Obligacionistas. La persona natural que

representar6 al Representante de los Obligacionistas es Stephanie P6rez Le6n Corzo, con domicilio en

Dionisio Defteano No.102 Piso 3 San lsidro, Lima. Su central telefonica es +51 2116000 y su nrimero de

fax es 211 6888.

EI

EI

EI

EI

EI

EI

EI

EI

m

UI

i=

7

© Copyright 2026