NOTA TÉCNICA 1 ESTABILIDAD DEL SECTOR FINANCIERO

Este documento no ha sido traducido por el Fondo Monetario Internacional y puede

que no refleje totalmente el análisis y las recomendaciones contenidas en la versión

en inglés de estos documentos.

Los documentos relacionados al programa de evaluación del sector financiero para la

república de argentina fueron finalizados en 2013. los informes fueron preparados por un

ARGENTINA

equipo del FMI en la primavera de 2013 y se discutieron y fueron finalizaron por el directorio

ejecutivo del FMI el 12 de julio de 2013. la evaluación y recomendaciones incluidas en este

documento reflejan los puntos de vista de los funcionarios del FMI en ese momento y no se

PROGRAMA

DE EVALUACIÓN DEL SECTOR FINANCIERO

Julio del 2013

aplican a los acontecimientos ocurridos con posterioridad.

NOTA TÉCNICA

ESTABILIDAD DEL SECTOR FINANCIERO

ARGENTINA

CONTENTS

GLOSARIO _______________________________________________________________________________________ 4

RESUMEN EJECUTIVO ___________________________________________________________________________ 5

INTRODUCCIÓN _________________________________________________________________________________ 9

PRUEBAS DE TENSIÓN DEL SISTEMA BANCARIO_____________________________________________ 10

A. Pruebas de Tensión de Solvencia _____________________________________________________________ 12

B. Pruebas de Tensión de Liquidez ______________________________________________________________ 28

C. Pruebas de Tensión Relativas al Contagio e Interrelación con Entidades no Bancarias ________ 32

EL FONDO DE GARANTÍA DE SUSTENTABILIDAD ____________________________________________ 33

COMPAÑÍAS DE SEGUROS _____________________________________________________________________ 35

BIBLIOGRAFÍA __________________________________________________________________________________ 64

GRÁFICOS

1. Resumen de las Pruebas de Tensión del PESF de Argentina ___________________________________ 11

2. Participación de los Activos en el Sistema Bancario ___________________________________________ 11

3. Escenarios Macroeconómicos, Crecimiento del PBI Real, 2012–14 ____________________________ 13

4. Modelos Satélite ______________________________________________________________________________ 17

5. Curvas de Rendimiento por Instrumentos Soberanos y Escenario _____________________________ 20

6. Pruebas de Tensión de Solvencia Bancaria, Coeficientes CAR _________________________________ 23

7. Resultados de Pruebas de Tensión de Solvencia Bancaria, Coeficientes de ____________________ 24

8. Mapa de Redes de Interconexiones Bancarias y No Bancarias ________________________________ 33

9. Balance de la ANSES Simplificado _____________________________________________________________ 34

10. Desglose de Activos del FGS _________________________________________________________________ 35

11. Participación de Producto por Tipo de Seguro, Seguros de Vida y ___________________________ 37

CUADROS

1. Recomendaciones Sobre Estabilidad Financiera y Pruebas de Tensión Bancaria _______________ 8

2. Pruebas de Tensión: Escenarios Macroeconómicos ___________________________________________ 15

3. Umbral de Solvencia __________________________________________________________________________ 16

4. Resultados de la Prueba de Liquidez Bancaria ________________________________________________ 31

5. Tendencias en Combinación de Activos de Compañías Aseguradoras, 2009-12_______________ 36

APÉNDICES

I. Metodología para la Construcción de Escenarios Macroeconómicos __________________________ 39

II. Modelos Satélites _____________________________________________________________________________ 45

2

ARGENTINA

III. Contribuciones a los Cambios en el Coeficiente CAR, Escenario Adverso (V) _________________ 53

IV. Pruebas de Tensión de Liquidez ______________________________________________________________ 54

3

ARGENTINA

Glosario

ANSES

BADLAR

BCRA

BIC

CAR

FGS

IFS

IPC

LCR

LLR

LEBAC

MLE

NOBAC

NSFR

PBI

PESF

ROA

ROE

RWA

SME

SSN

VAR

VIX

WEO

4

Administración Nacional de la Seguridad Social

Tasa de interés mayorista

Banco Central de la República Argentina

Criterio de información bayesiano

Coeficiente de suficiencia de capital

Fondo de garantía de sustentabilidad

Estadísticas financieras internacionales

Índice de precios al consumidor

Coeficiente de cobertura de liquidez

Tasa de pérdidas por riesgo crediticio

Instrumento del mercado monetario emitido por el BCRA (Letra)

Estimación de máxima verosimilitud

Instrumento de mediano y largo plazo emitido por el BCRA (Nota)

Coeficiente de financiamiento estable neto

Producto bruto interno

Programa de evaluación del sector financiero

Rendimiento de los activos

Rendimiento del capital

Activos ponderados en función del riesgo

Pequeña y mediana empresa

Superintendencia de Seguros de la Nación

Modelo de vectores autorregresivos

Índice de volatilidad

Perspectivas de la economía mundial

ARGENTINA

RESUMEN EJECUTIVO

La implementación de pruebas de tensión presenta desafíos conceptuales en el contexto de

Argentina, y los resultados deben interpretarse con extremo cuidado. Las pruebas de tensión

utilizan modelos satélites y macroeconómicos para calcular el impacto de shocks o escenarios

adversos en los bancos. Estos modelos se estiman mediante datos históricos y las estimaciones

están sujetas a incertidumbre. Es posible que tal incertidumbre sea particularmente pronunciada en

el caso de Argentina, dados los cambios institucionales y estructurales que el país experimentó

durante los últimos veinte años.

Las mencionadas pruebas examinaron la capacidad de resistencia del sistema bancario

argentino ante la materialización hipotética de riesgos de solvencia, liquidez y contagio. Las

pruebas de tensión descendentes (“top-down”) se realizaron mediante un enfoque de escenarios

macroeconómicos y análisis de sensibilidad. Los escenarios macroeconómicos se diseñaron para

evaluar el impacto de shocks externos adversos en la economía durante un plazo temporal de dos

años (2013–14), sobre la base de los datos disponibles en septiembre del 2012. Estos shocks se

calibraron para que generaran una baja acumulada del crecimiento del PBI real equivalente a 13,3

puntos porcentuales o 2 desviaciones estándar. El efecto de estos shocks sobre la rentabilidad y la

capitalización de cada banco se evaluó utilizando modelos satélites. Además, las pruebas

complementarias de sensibilidad evaluaron las vulnerabilidades del sistema ante shocks de origen

interno considerados relevantes. Las pruebas incluyeron a los 22 bancos más importantes que, en

términos de volumen de activos, representan el 90% del sistema.

Estas pruebas indican que la mayoría de los bancos están en posición de resistir niveles

sustanciales de presión adversa (causantes de perdidas) y, a la vez, incorporar gradualmente

los requisitos de capital estipulados en Basilea II; las pruebas también identificaron al riesgo

crediticio como la principal vulnerabilidad. Los resultados de las pruebas de tensión

macroeconómica indican que en los escenarios adversos las bajas en los coeficientes de capital

(capital regulatorio dividido por activos ponderados por riesgo) durante 2013 y 2014 son causadas,

en gran medida, por el deterioro de la calidad crediticia. Las tasas de préstamos en mora aumentan

bruscamente dentro de un escenario adverso generado por un shock externo. En el escenario

adverso más extremo, las pérdidas de los bancos se deben mayormente a que la caída en el

producto incrementa la tasa de préstamos en mora del sistema bancario desde el 1,5% a más del

6%; en este escenario, la capitalización en 6 de los 22 bancos más importantes cae por debajo del

mínimo requerido del 8%; cabe también aclarar que dos bancos ya se encontraban subcapitalizados

al inicio del ejercicio.

Los bancos demuestran capacidad de resistencia ante riesgos del mercado, pero no tanto ante

riesgos soberanos. Los bancos mantienen bonos de alta liquidez e instrumentos del mercado

monetario emitidos por el banco central y el gobierno. Los escenarios adversos derivan en tasas de

interés más altas y curvas de rendimiento invertidas que ocasionan pérdidas considerables por

tenencias de títulos soberanos. Sin embargo, estas pérdidas se van compensando parcialmente a

medida que los bancos obtienen ganancias por la apreciación de precios cuando los rendimientos

5

ARGENTINA

disminuyen a través del tiempo. Lo que es aún más importante es que, si bien los rendimientos de

algunos instrumentos exhiben una alta volatilidad, la corta duración de las carteras bancarias limita

su exposición a los riesgos soberanos. Algunos instrumentos también están vinculados a la inflación,

el dólar de Estados Unidos o la tasa BADLAR por depósitos, características que también limitan las

pérdidas en escenarios adversos. Es insignificante la exposición de los bancos a bonos corporativos,

acciones, materias primas, títulos extranjeros y otras fuentes de riesgo de mercado. Con respecto al

riesgo por el tipo de cambio, los bancos mantienen exposiciones abiertas netas positivas en moneda

extranjera y, por consiguiente, una depreciación del peso en escenarios adversos impulsaría al alza

la rentabilidad.

En todos los escenarios adversos, el déficit de capital en el sistema bancario sería pequeño en

relación con el tamaño de la economía. Aunque varios bancos estarían subcapitalizados en

escenarios adversos, el déficit estimado del sistema, en el escenario más extremo, es menor al 0,2%

del PBI; esto se debe, en parte, a la pequeña dimensión relativa del sistema bancario.

Las pruebas de sensibilidad también indican que los shocks internos simulados mediante un

aumento en las tasas de interés real o una espiral depreciación-inflación podrían deteriorar la

calidad de las carteras de préstamos. Las pruebas de sensibilidad basadas en modelos de riesgo

crediticio indican que 5 de los 22 bancos más importantes estarían subcapitalizados después de un

incremento de 900 puntos básicos en las tasas de interés real. Las pérdidas por riesgo crediticio

también se dispararían en un escenario que presentara una espiral depreciación-inflación.

Suponiendo que las tasas de interés real se mantuvieran constantes, una depreciación del peso del

30% que se transfiriera parcialmente a la inflación aumentaría las tasas de préstamos en mora, y la

capitalización de 5 bancos caerían por debajo del mínimo requerido.

Las pruebas de sensibilidad también apuntan a la predominancia del riesgo de concentración

de las exposiciones de carteras crediticias a prestatarios comunes. El incumplimiento de los

cinco prestatarios más importantes —un evento de baja probabilidad de ocurrencia— ocasionaría

una subcapitalización en 8 de los 22 bancos sometidos a las pruebas. Además, varias firmas son

contrapartes de diversos bancos en forma simultánea, lo que acrecienta el riesgo sistémico.

Las pruebas de tensión de liquidez revelan que los bancos serían capaces de afrontar

exitosamente un nivel elevado de retiros de depósitos. Las pruebas de tensión de liquidez

basadas en flujos de fondos evaluaron la capacidad de resistencia de los bancos ante un impacto

significativo, caracterizado por tasas de cancelación de pasivos y de caídas de precios de activos que

fueron calibrados por tipo según datos históricos de Argentina. En las pruebas se supone que, de

ser necesario, el Banco Central de la República Argentina (BCRA) podría asistir a los bancos que

afronten déficits de liquidez mediante la exención del requisito de encaje legal por un período

máximo de 30 días, o inyectando liquidez mediante sus facilidades permanentes. Los resultados

revelaron que todos los bancos tendrían la capacidad de afrontar retiros de fondos constantes y

considerables durante 30 días sin necesidad de recibir ningún tipo de asistencia del BCRA. Después

de 30 días, solo 2 de los 22 bancos más importantes necesitarían asistencia del BCRA en pesos, y

solo uno en dólares, y, en estos casos, una exención del encaje legal sería suficiente para otorgarles

la liquidez necesaria.

6

ARGENTINA

Una prueba inversa de tensión de liquidez también evaluó la capacidad de los bancos de

soportar retiros de depósitos mayoristas. La prueba supone que los bancos afrontan tasas de

cancelación del 100% sobre depósitos mayoristas próximos a vencer y tasas de refinanciación

completa en otras líneas de financiamiento. Los resultados indican que todos los bancos tienen

liquidez para afrontar pérdidas por el 33% o más de los depósitos mayoristas sin contar con la

asistencia del BCRA. Además, 15 de los 22 bancos más importantes tendrían la capacidad de

soportar retiros del 100% de los depósitos mayoristas próximos a vencer sin experimentar un déficit

en los activos líquidos en cualquier momento del período de evaluación de dos años.

El riesgo de contagio directo a través de exposiciones interbancarias bilaterales es limitado.

Las exposiciones interbancarias son muy escasas comparadas con la capitalización de los bancos. A

partir de septiembre de 2012, solo uno de los 22 bancos importantes presentaba una exposición

interbancaria total mayor a su exceso de capital sobre el mínimo requerido, y, en este caso, otras

cinco instituciones deberían incumplir para que el capital de ese banco cayera por debajo del

mínimo requerido.

Sin embargo, el sistema bancario está interconectado con el FGS, que tiene el potencial de

crear presiones inesperadas relativas a liquidez. El 6% de su cartera está invertida en depósitos a

plazo fijo, durante plazos muy breves (35 a 40 días en promedio) y, para algunos bancos, los

depósitos del Fondo de Garantía de Sustentabilidad (FGS) representan más del 4% del total de los

depósitos. El mecanismo de asignación para tales depósitos no parece estar regido por criterios

transparentes, dado que de la mayoría de estos depósitos, a partir de septiembre de 2012, fueron

invertidos a un valor inferior a los precios de mercado (en el banco público más importante, o en un

banco privado donde el FGS es un accionista significativo). La ausencia de criterios claros y el riesgo

subsiguiente de un retiro repentino pueden generar presiones de liquidez para los bancos de menor

envergadura. Además, las cuantiosas participaciones accionarias del FGS en algunos bancos

privados generan problemas de gobernanza.

Con vistas a futuro, el BCRA podría perfeccionar el conjunto de instrumentos para las pruebas

de tensión. El BCRA debe profundizar el uso de conjuntos de datos de supervisión existentes en el

nivel bancario que contienen información detallada sobre el balance y el estado de resultados para

aplicarlos en la modelización del ejercicio de prueba de tensión, como también debe establecer un

mecanismo para que dicho conjunto de datos esté disponible para los miembros del equipo de

prueba de tensión a corto plazo. El BCRA ya ha comenzado a perfeccionar los modelos satélites de

ganancias para las pruebas de tensión descendentes, utilizando datos de frecuencia más alta para

permitir que el comportamiento de partidas en bancos de menor tamaño también pueda explicarse

con la mayor precisión posible.

El sector de seguros muestra signos de vulnerabilidades financieras. Un amplio porcentaje del

capital disponible para fines de solvencia es ilíquido, y por lo tanto, no es suficientemente adecuado

para proteger a las empresas en caso de eventos adversos. El sector que no corresponde a seguros

de vida posee una base financiera más débil que el sector de seguros de vida o de retiro, y exhibe

vulnerabilidades a los riesgos crediticios y de liquidez. Sería recomendable retirar los requisitos de

inversión obligatorios aplicados recientemente, y que podrían acentuar las vulnerabilidades.

7

ARGENTINA

Cuadro 1. Argentina: Recomendaciones Sobre Estabilidad Financiera y Pruebas de Tensión

Bancaria

Recomendaciones y Autoridad Responsable de la Implementación

Marco

Temporal 1/

Banking Sector

Utilizar el conjunto de datos de supervisión de nivel bancario con información detallada

Inmediato

sobre el balance y el estado de resultados para la modelización de las pruebas de tensión

(BCRA).

Optimizar los modelos satélites para riesgo crediticio (BCRA):

-

-

estimar modelos de panel dinámicos usando datos trimestrales;

Inmediato

desarrollar modelos más granulares, que incluyan modelos de tasas de préstamos en

mora o probabilidades de incumplimiento por sector económico, y tipo de préstamo o

prestatario;

Corto plazo

explorar especificaciones y variables explicativas alternativas, incluyendo variables

temporales y específicas del sector bancario;

Corto plazo

-

desarrollar modelos de probabilidad de incumplimiento basados en datos detallados

de cada prestatario.

Optimizar modelos satélites para riesgo soberano (BCRA):

-

construir curvas de rendimiento de cupones cero para instrumentos (cupones) de renta

fija nominal e indexados por inflación;

Mediano plazo

-

obtener curvas suaves de rendimiento de referencia (nominal y real) aplicando el

enfoque Nelson-Siegel u otros enfoques similares;

Mediano plazo

-

fijar el precio de instrumentos de renta fija sobre la base de los cambios en las curvas

de rendimiento cupón cero estimadas al realizar las pruebas de tensión.

Optimizar modelos satélites para los ingresos netos por comisiones y servicios y para los

gastos operativos y administrativos (BCRA):

-

explotar la disponibilidad de los datos trimestrales para estimar los modelos;

desarrollar modelos trimestrales basados en el enfoque de datos de panel y en

modelos alternativos basados en regresiones específicas del sector bancario (para

evaluar la solidez).

Mediano plazo

Corto plazo

Corto plazo

Fondo de Garantía de Sustentabilidad (FGS)

Subastar depósitos a plazo fijo en bancos sobre una base de retorno a precio de mercado.

Corto plazo

Ampliar el vencimiento de estos depósitos para proporcionar fondos estables al sistema

bancario (FGS).

Desalentar las actividades crediticias directas no supervisadas. Registrar toda la información

Corto plazo

sobre créditos y deudores de los programas de préstamos del FGS en la oficina de créditos

(FGS).

Establecer un límite del 5% para la exposición del FGS ante los bancos en el capital (FGS).

Corto plazo

Compañías Aseguradoras

Aplicar bonificaciones técnicas y, lo que es más efectivo, no admitir más de dos meses de

Inmediato

bonificaciones impagas (SSN).

Levantar las recientes pautas sobre inversiones y permitir el reaseguro por transferencia de

Inmediato

riesgo (SSN).

“I: Inmediato” equivale a un año; “CP: corto plazo” equivale a 1 a 3 años; “MP: mediano plazo” equivale a 3 a 5 años.

8

ARGENTINA

INTRODUCCIÓN

1

1.

El sistema financiero de Argentina es muy reducido, en comparación con países

similares, y eminentemente transaccional, pero los bancos mantienen reservas significativas.

Una pronunciada reducción del sector financiero fue uno de los legados de la crisis de 2001–02. El

sistema se expandió de manera gradual en los últimos años, pero sigue siendo pequeño, dominado

por los bancos y de naturaleza transaccional. Aunque el sistema carece de profundidad, los bancos

poseen abundante liquidez, una capitalización sólida y una calidad de activos sustancial; además, se

apoyan en fuentes de financiamiento conservadoras y generalmente rentables. Por lo tanto, la

prueba de tensión del Programa de Evaluación del Sector Financiero (PESF) se desarrolló a partir de

una posición inicial de fortaleza relativa en el sistema bancario.

2.

El objetivo del ejercicio de las pruebas de tensión del PESF es evaluar la capacidad del

sistema bancario de soportar shocks macroeconómicos extremos pero plausibles. Las pruebas

son medios para explorar debilidades presentes en el sistema financiero y los canales a través de los

cuales se transmiten shocks adversos. Las pruebas de tensión del PESF pueden ayudar a identificar

prioridades para acciones políticas, tales como las orientadas a reducir exposiciones específicas o

aumentar reservas de capital y liquidez. El proceso de pruebas de tensión del PESF también puede

ayudar a las autoridades a identificar brechas informativas y metodológicas, y evaluar su nivel de

preparación para enfrentar situaciones de tensión financiera.

3.

Las pruebas de tensión del PESF pueden diferir de las realizadas por los bancos

centrales, incluso las realizadas por el BCRA. Las autoridades y el equipo del PESF acordaron

aplicar ajustes metodológicos al esquema analítico para pruebas de tensión desarrollado por el

BCRA, con el objetivo de facilitar la comparación con países equivalentes. Las autoridades realizaron

las pruebas en estrecha colaboración con el equipo del PESF y proporcionaron acceso a datos

macroeconómicos y de supervisión detallados.

4.

Los riesgos clave a corto plazo se incorporan al diseño de las pruebas de tensión. Los

riesgos para los bancos pueden surgir a partir de las vinculaciones de Argentina con la economía

mundial. Como exportador destacado de productos agrícolas, Argentina es susceptible a sufrir un

marcado descenso de los precios de las materias primas. Además, su producto industrial y

exportaciones de automóviles están fuertemente vinculados al crecimiento de la economía de Brasil;

por consiguiente, una caída abrupta en el crecimiento de Brasil podría tener efectos adversos en

Argentina. Por otra parte, los riesgos también podrían surgir a partir de factores internos. En vista de

la alta tasa de inflación, un escenario posible podría incluir la necesidad de un crecimiento más lento

de la base monetaria para contener presiones inflacionarias, lo cual incrementaría las tasas de

interés real. Además, la memoria de crisis pasadas aún pesa en las expectativas, y la demanda

monetaria en Argentina tiende a ser menos estable que en otros países. Por lo tanto, otro riesgo

1

Preparado por Mario Catalán (MCM), con aportes de Rodolfo Wehrhahn (MCM) para la sección de seguros, y de

Michel Rodolfo Canta (consultor del FMI) para la sección sobre el FGS. Christina Daniel proporcionó una excelente

asistencia en la investigación.

9

ARGENTINA

posible es que la demanda monetaria cayera en términos reales, lo que llevaría a una caída en la

oferta de crédito real y financiamiento bancario y ejercería una presión de depreciación de la

moneda.

5.

Ciertamente, la implementación de las pruebas de tensión es un desafío desde el

punto de vista conceptual, y los resultados de dichas pruebas deben interpretarse con

extremo cuidado. Las pruebas de tensión usan modelos macroeconómicos y satélite para calcular

el impacto de shocks o escenarios adversos en los bancos. Estos modelos se estiman mediante

datos históricos y están sujetos a la incertidumbre de tales estimaciones. Es posible que la

incertidumbre de los modelos sea significativa en el caso de Argentina, dados los cambios

institucionales y estructurales que el país experimentó en los últimos 20 años. La estructura simple

de los balances bancarios mitiga algunas dificultades. El ejercicio de las pruebas de tensión supone

que los controles administrativos actualmente en vigor, que afectan a los bancos y a las

transacciones cambiarias, seguirán vigentes y funcionarán con eficacia.

6.

El resto de la presente Nota técnica está estructurada de la siguiente manera. La

Sección II presenta los distintos componentes de las pruebas de tensión del sistema bancario: su

descripción, diseño, metodología de implementación, y resultados. Las secciones III y IV presentan el

análisis de estabilidad correspondiente al FGS y al sector de seguros.

PRUEBAS DE TENSIÓN DEL SISTEMA BANCARIO

7.

Las pruebas de tensión examinaron la capacidad de resistencia del sistema bancario

argentino ante la materialización hipotética de riesgos de solvencia, liquidez y contagio

(gráfico 1). Las pruebas de tensión de solvencia descendentes se realizaron mediante un enfoque

de escenarios macroeconómicos y un análisis de sensibilidad efectuado por las autoridades (BCRA) y

el equipo del PESF. Los escenarios macroeconómicos se desarrollaron para evaluar el impacto de

shocks externos adversos en la economía durante un plazo temporal de dos años (2013–14), sobre

la base de datos disponibles hasta septiembre de 2012.2 Los efectos de estos shocks en la

rentabilidad y la capitalización de los bancos fueron evaluados aplicando modelos satélites

desarrollados por las autoridades y validados por el personal técnico del Fondo. Además, las

pruebas de sensibilidad a la tensión evaluaron las vulnerabilidades del sistema bancario ante shocks

internos clave. Las pruebas descendentes de tensión de liquidez evaluaron la capacidad de los

bancos de afrontar un nivel elevado de retiros de fondos utilizando el análisis de bandas temporales

e información específica proporcionada por los bancos al BCRA para este propósito. Las pruebas de

contagio también incluyeron a las instituciones financieras no bancarias.

2

En los PESF, es una práctica común implementar las pruebas de tensión durante un plazo temporal de cinco años

en épocas normales, mientras que el plazo de dos años se prefiere en épocas de crisis o en países sujetos a un alto

nivel de incertidumbre macroeconómica en el momento del ejercicio. En el caso de Argentina, el plazo de dos años

se consideró apropiado debido al alto nivel de incertidumbre que rodea la medición oficial de las principales

variables macroeconómicas, y el hecho de que la comunidad internacional no ha tenido la oportunidad de evaluar

cabalmente el comportamiento macroeconómico de Argentina desde la última consulta del Artículo IV con el FMI,

que concluyó en 2006.

10

ARGENTINA

Gráfico 1. Argentina: Resumen de las Pruebas de Tensión del PESF de Argentina

Resumen de las Pruebas de Tensión del PESF de Argentina

Solvencia

Liquidez

Análisis

descendente de

autoridades

Análisis

descendente del

equipo del PESF

Análisis

descendente de

autoridades

(aporte de bancos)

• Pruebas macro

(modelos del BCRA)

• Pruebas macro

(modelos del equipo

del PESF);

enfoque de balance

• Prueba de tensión

de liquidez basada en

flujos de fondos y

aplicando plazos de

vencimiento, de

forma similar a la

evaluación de riesgo

relativo a liquidez

EBA 2011

Pronóstico de

ingresos y deudas

incobrables basado

en modelos satélites

• Pruebas de

sensibilidad: shocks

internos

Los 22 bancos más

importantes

Pronóstico de deudas

incobrables basado en

modelo satélite

• Pruebas de

sensibilidad: shocks

internos

Los 22 bancos más

importantes

Análisis

descendente del

equipo del PESF

Análisis

descendente de

autoridades

• Pruebas macro

(modelos del BCRA)

• Modelo

interbancario de

contagio puro

• Mapa del modelo

de red para contagio

entre bancos e

instituciones no

financieras

• Pruebas inversas de

sensibilidad relativas

a liquidez

Los 22 bancos más

importantes

Contagio

Los 22 bancos más

importantes

Los 22 bancos más

importantes;

ANSES (FGS); compañías

aseguradoras; fondos

mutuos, fondos de retiro;

corretajes.

8.

Las pruebas de tensión incluyeron a los 22 bancos más importantes, que, en términos

de volumen activos, representan el 90% del sistema. La lista de bancos sujetos a las pruebas

incluye 10 bancos privados nacionales (23% de los activos), 5 bancos públicos (41% de los activos), y

7 bancos privados extranjeros (26% de los activos).

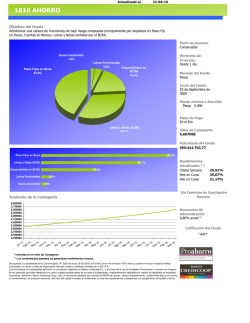

Gráfico 2. Participación de los Activos en el Sistema Bancario

(en porcentaje)

10

23

26

Privados nacionales

Públicos

Extranjeros

Otros (no incluidos en la prueba)

41

Fuente: Banco Central de la República Argentina.

11

ARGENTINA

A. Pruebas de Tensión de Solvencia

Las pruebas de tensión de solvencia se realizaron mediante un enfoque de escenarios

macroeconómicos y análisis de sensibilidad. Estas pruebas se basaron en ejercicios

descendentes realizados por las autoridades (BCRA) y el equipo del PESF, y

comprendieron riesgos crediticios, de mercado y soberanos.

9.

Las pruebas de tensión basadas en escenarios macroeconómicos y aquellas basadas en

análisis de sensibilidad pueden considerarse medios para obtener evaluaciones de riesgo

complementarias. En el enfoque basado en escenarios macroeconómicos, los cambios en las

condiciones macroeconómicas ocasionan un cambio simultáneo en diversos factores de riesgo que

afectan la rentabilidad de los bancos, y a sus posiciones dentro y fuera del balance—éstos incluyen

tasas de interés y tipos de cambio, ingreso neto financiero, préstamos en mora, ingresos netos por

comisiones, gastos operativos, etc. Por el contrario, las pruebas de sensibilidad evalúan los efectos

de los shocks en un solo factor de riesgo a la vez, mientras los demás factores se mantienen

constantes. Por lo tanto, en una primera aproximación, las pruebas de sensibilidad pueden

interpretarse como una medición de la contribución “parcial” de cada factor de riesgo a los riesgos

combinados que enfrentan los bancos.

Pruebas Macroeconómicas

10.

Los escenarios macroeconómicos se desarrollaron para evaluar el impacto de shocks

externos adversos en la economía durante un plazo temporal de dos años (2013–14). Los

escenarios macroeconómicos simularon los efectos de shocks externos, como caídas en el

crecimiento de los principales socios comerciales, shocks adversos en los términos de intercambio, y

un aumento en la aversión al riesgo mundial que impulsan salidas de capitales. Una vez que se

construyeron los escenarios macroeconómicos, se evaluó la transmisión de los shocks a la

rentabilidad y la capitalización de cada banco utilizando modelos satélites desarrollados por las

autoridades y validados por el personal técnico del FMI. Estas “pruebas de tensión

macroeconómica” son de naturaleza dinámica e incorporan supuestos específicos con respecto al

comportamiento de los bancos, el crecimiento de los balances y la evolución de las exposiciones

fuera de balance.

11.

Las pruebas de tensión macroeconómicas se apoyaron en dos escenarios “base” o de

“referencia” alternativos. Estos escenarios de referencia se caracterizaron por presentar una

mejora en las condiciones externas en 2013–14 que deriva en una recuperación gradual del

crecimiento del producto. Específicamente, un ritmo de crecimiento mundial más rápido, en

particular en Brasil, estimula gradualmente la demanda de exportaciones argentinas, mientras que

los precios internacionales de las materias primas fluctúan en torno a los niveles actuales. El

crecimiento también está respaldado por una recuperación en la cosecha de cereales, luego de la

sequía que afectó el producto en 2012. Los dos escenarios base incluyen uno basado en las

proyecciones de las autoridades y otro basado en las proyecciones del personal técnico del Fondo

(consistentes con las presentadas en el informe WEO). Las autoridades aplicaron modelos del BCRA

y opinión de expertos para construir sus escenarios. El personal técnico del FMI analizó la

12

ARGENTINA

transmisión de los shocks externos a la economía interna mediante el uso de modelos de vectores

autorregresivos (VAR). El Apéndice I describe ambos enfoques.

12.

Las pruebas macroeconómicas evaluaron los efectos de tres escenarios adversos

(gráfico 3). Estos incluyeron: i) un escenario adverso construido a partir del escenario base de las

autoridades, que resulta en una baja acumulativa del PBI real equivalente a 1,7 desviaciones

estándar durante dos años; ii) un escenario adverso en forma de U construido a partir del escenario

base del personal técnico del FMI; y iii) un escenario adverso en forma de V, también relativo al

escenario de referencia del personal técnico del FMI. Los últimos dos escenarios resultan en una

caída acumulativa del crecimiento del PBI real equivalente a 2 desviaciones estándar (13,3 puntos

porcentuales) durante dos años.3

Gráfico 3. Argentina: Escenarios Macroeconómicos, Crecimiento del PBI Real, 2012–14

(en porcentaje)

6.0

4.0

2.0

0.0

-2.0

-4.0

-6.0

-8.0

2012

Referencia

Referencia informe WEO

2013

Adverso

2014

Adverso (U)

Adverso (V)

3

Una desviación estándar del crecimiento del PBI real (acumulativo a dos años), calculado sobre la base de datos

para el período 2001–12, es equivalente a 6,6 puntos porcentuales. La tasa de crecimiento acumulativo a dos años en

Base

Base

el escenario de referencia del personal del FMI es g 2012

.

−14 = (Real GDP2014 / Real GDP2012 ) − 1

En los dos escenarios adversos relativos al escenario base del personal del FMI, el PBI real en 2014 satisface

Adverso

Base

Adverso

g 2012

/ Real GDP2012 ) − 1 .

−14 = g 2012 −14 − 0.133 = (Real GDP2014

Cabe notar que el período de muestra incluye los años en los cuales Argentina experimentó la desaceleración

económica más grave de su historia.

13

ARGENTINA

13.

Las pruebas basadas en el marco analítico del personal técnico del FMI y aquellas

basadas en esquema de las autoridades se implementaron usando diferentes metodologías y

supuestos. Las pruebas basadas en el esquema y escenarios adversos de las autoridades se

implementaron usando la metodología existente del BCRA. Este enfoque permite que el crecimiento

del crédito y los depósitos difiera del crecimiento nominal del PBI. Por consiguiente, en una crisis, la

demanda monetaria podría caer abruptamente en relación con el PBI, lo que deriva en una caída

similar en el crédito y en los activos ponderados en función del riesgo. Por el contrario, y siguiendo

la práctica estándar internacional, las pruebas correspondientes al esquema del personal técnico del

FMI y los escenarios adversos ii) y iii) supusieron un balance “constante”: los balances de los bancos

crecieron en concordancia con el PBI nominal (dado que el crecimiento nominal no fue negativo en

ningún escenario). Debido a las diferencias en los escenarios, supuestos y metodología, las pruebas

basadas en el esquema de las autoridades arrojaron resultados más positivos que los basados en el

enfoque del personal técnico del FMI.

14.

Los escenarios macroeconómicos adversos relativos al escenario base del personal

técnico del FMI reflejan riesgos a la baja globales. El personal técnico del Fondo investigó la

transmisión de shocks externos en la economía interna aplicando el análisis del modelo de VAR

(apéndice I). Los resultados indican que hay diversos factores que podrían generar los escenarios

adversos en forma de U y de V:

•

Sensibilidad al crecimiento de socios comerciales. Un shock (baja) por un solo desvío estándar

en el crecimiento de los socios comerciales —equivalente a un desvío de 4 puntos porcentuales

con respecto a la base de referencia— reduce el PBI real en Argentina en casi 3 puntos

porcentuales después de cuatro trimestres. Esto implica una elasticidad de aproximadamente

0,75 con respecto al crecimiento “global”, que en general concuerda con el de otros mercados

emergentes.4

•

Sensibilidad con respecto a los términos de intercambio y la aversión al riesgo global. El PBI de

Argentina exhibe una alta sensibilidad a las alteraciones en los términos de intercambio y en la

aversión al riesgo global, según lo mide el índice de volatilidad (VIX). Una caída del 10% en los

términos de intercambio, sostenida durante ocho trimestres, reduce el producto interno en

aproximadamente 2 puntos porcentuales, y un shock sostenido equivalente a un desvío

estándar en el VIX reduce el producto interno en 4,5 puntos porcentuales con respecto a la base

de referencia.

15.

Los escenarios macroeconómicos incluyen proyecciones de trayectorias inflacionarias,

tasas de interés y tipos de cambio, y nivel de desempleo (cuadro 2). En escenarios adversos, el

aumento del desempleo —calculado sobre la base de estimaciones de la ley de Okun específicas del

país— refleja una desaceleración de la actividad económica. Además, en respuesta a las presiones

por salidas de capitales, la tasa BADLAR por depósitos aumenta y el peso se deprecia con respecto

4

Véanse las Perspectivas de la economía regional del FMI: Las Américas, “Restableciendo flexibilidad y fortaleza”,

abril de 2012.

14

ARGENTINA

al dólar a un ritmo mayor que en el escenario base, aunque, como se indicó anteriormente, se

supone que los controles administrativos (incluyendo aquellos que limitan el intercambio de divisas)

siguen vigentes y funcionan con eficacia. La depreciación del peso se transfiere parcialmente a los

precios internos, lo que incrementa la inflación según la medición del deflactor del PBI.

Cuadro 2. Argentina: Pruebas de Tensión: Escenarios Macroeconómicos

Proyecciones

2012

2013

2014

Crecimiento PIB real

Autoridades de referencia

1.9

4.6

4.0

Autoridades adversas

1.9

-0.8

-1.4

Referencia informe WEO1

1.9

2.8

3.5

Adverso (U)

1.9

-3.4

-3.6

Adverso (V)

1.9

-6.9

0.0

Crecimiento del deflactor del PIB

Autoridades de referencia

15.3

15.5

16.8

Autoridades adversas

15.3

10.8

15.1

Referencia informe WEO

15.3

17.1

15.0

Adverso (U)

15.3

15.3

13.1

15.3

14.6

12.0

Adverso (V)

Tasa de desempleo

2

Autoridades de referencia

6.9

6.6

6.2

Autoridades adversas

6.9

8.2

8.0

Referencia informe WEO

6.9

6.7

6.4

Adverso (U)

6.9

10.5

10.6

Adverso (V)

6.9

12.6

8.4

Tipo de cambio nominal, peso por dólar de Estados Unidos3

Autoridades de referencia

13.8

11.2

11.0

Autoridades adversas

13.8

18.6

11.9

Referencia informe WEO

13.8

17.8

16.0

Adverso (U)

13.8

21.5

15.0

13.8

26.4

12.0

Referencia

15.4

16.0

15.4

Adverso

15.4

17.7

16.6

Referencia informe WEO

15.4

16.7

16.4

Adverso (U)

15.4

20.6

17.3

Adverso (V)

15.4

21.4

16.4

Adverso (V)

Tasa de interés nominal anual

4

1/ Todos los números del informe WEO corresponden a la actualización de enero.

2/ Las cifras indican la tasa de desempleo a fin de año. Las tasa de desempleo en los

escenarios basados en la referencia del personal técnico del FMI fueron obtenidos

mediante la aplicación de la ley de Okun. Las estimaciones del coeficiente de Okun

para Argentina se encuentran en el rango de 1,7 a 2,3: una baja en el crecimiento real

del PBI de 1,7 a 2,3 puntos porcentuales aumenta el desempleo en un punto

porcentual. Véase Banco Mundial, 2012, "El papel del mercado laboral en la

transformacion de America Latina," Oficina del economista jefe para América Latina y

el Caribe, Octubre; y Collyns, C. y G. Russell Kincaid , 2003, "Managing Financial Crises:

Recent Experience and Lessons for Latin America," Estudio de la serie Occasional

Papers No. 217 del FMI.

3/ Las cifras indican las tasas de depreciación del peso contra el dólar de Estados

Unidos a fin de año.

4/ Las cifras corresponden a la tasa de interés mayorista a partir de diciembre del año

correspondiente.

15

ARGENTINA

16.

En todas las pruebas de tensión de solvencia, las tasas críticas para la determinación

de insuficiencia de capital (o “hurdle rates”) fueron consistentes con las de Basilea III (cuadro

3). El coeficiente de adecuación de capital total mínimo fue de 8% sobre todo el período de las

pruebas de tensión, y se supuso que el coeficiente de capital de nivel 1 mínimo aumentó de 4% en

2012 a 5,5% en 2014.

Cuadro 3. Argentina: Umbral de Solvencia

(en porcentaje)

Año

2012

2013

2014

Capital total mínimo

8.0

8.0

8.0

Capital total de nivel 1 mínimo

4.0

4.5

5.5

Modelos satélites

17.

Los modelos satélites se utilizaron para evaluar los efectos de los shocks externos en la

rentabilidad y la capitalización de cada banco. Los modelos satélites desarrollados por el BCRA se

utilizaron para cuantificar de qué manera los cambios en las variables macroeconómicas afectan las

ganancias y la capitalización de los bancos. El más destacado de estos modelos—en términos del

impacto en los resultados de las pruebas de tensión—fue analizado y validado por el personal

técnico del FMI.5

18.

Los modelos satélites específicos se desarrollaron para proyectar cada una de las

principales líneas de ganancias y pérdidas. El BCRA aplica varios modelos satélites para proyectar

pérdidas crediticias; los movimientos de las curvas de rendimiento para la fijación de precios de los

bonos e instrumentos del mercado monetario; ingreso neto financiero (por intereses de préstamos y

depósitos); ingresos netos por servicios y comisiones; gastos operativos y administrativos; y otras

fuentes de ganancias. Estos modelos se estiman mediante técnicas econométricas y datos anuales

específicos del sector bancario que abarcan casi dos décadas (apéndice II).

19.

La precisión en las estimaciones de los modelos satélites representa un desafío debido

a los cambios institucionales y de regímenes pasados. Las series extensas de datos, necesarias

para perfeccionar las estimaciones econométricas, abarcan los cambios institucionales y de

regímenes que ocurrieron desde el período de la convertibilidad (caja de conversión). Además,

Argentina experimentó crisis bancarias en 1995 y 2001. Estos cambios de regímenes y crisis pasadas

pueden crear rupturas estructurales en los modelos. Sin embargo, también proporcionan evidencias

5

Cabe notar que los modelos satélites utilizados en las pruebas basadas en el esquema analítico y escenario base de

las autoridades fueron distintos a los utilizados en las pruebas basadas en el esquema del personal técnico del FMI.

En este último caso, los modelos satélites del BCRA fueron revisados y re-estimados para incorporar comentarios y

sugerencias del equipo del FMI.

16

ARGENTINA

de cómo se comportan las variables bajo condiciones plausibles extremas, lo que tiende a mejorar la

calibración numérica de los shocks.

Gráfico 4. Argentina: Modelos Satélite

Modelos Satélite

Cuenta de pérdidas y

ganancias

Ingreso neto financiero

+

Factores de riesgo

Cambios en tasas de interés real

(sobre préstamos y depósitos)

MS para ingreso neto financiero

Ingreso neto por tenencia de títulos de

deuda pública y del BCRA

Cambios en rendimiento soberano

Cambios en tasas de interés

Cambios en tipos de cambio

Cambios en la tasa de inflación

MS para riesgo soberano

Deudas incobrables

Cambios en el producto

Cambios en tasas de interés real e

inflación

MS para riesgo crediticio

Otros ingresos financieros netos: por

inversiones en fideicomisos;

fluctuaciones en el tipo de cambio; y

participaciones de capital

Cambios en retornos (fideicomisos)

Cambios en tipo cambio: (efectos de la

valuación en préstamos y depósitos;

ganancias/pérdidas de derivados FX)

Cambios en la rentabilidad del capital

MS para inversiones en

fideicomisos

Ingreso neto por comisiones y servicios

Cambios en el producto

MS para ingresos netos por

comisiones y servicios

Gastos operativos y administrativos

Cambios en el producto

MS para gastos operativos y

administrativos

+

+

-

Modelos satélite (MS)

Impuestos

Ganancia o pérdida

20.

Los modelos satélites utilizados por el BCRA para riesgo crediticio presentan

similitudes con los utilizados en economías avanzadas y otras economías del G-20.

Considerando el actual perfil de riesgo de los bancos argentinos, realizar un correcto modelo del

riesgo crediticio es muy importante para la validez de las pruebas de tensión. El BCRA utiliza un

modelo dinámico de datos de panel, por medio del cual las tasas de préstamos incobrables se

determinan según el crecimiento del PBI real, las tasas de interés real, el índice de inflación, y las

características específicas de los bancos. Un enfoque similar se aplica en otros países del G-20.6 La

estimación del modelo parece sólida con respecto a variaciones presentes en el período de muestra.

6

El modelo de riesgo crediticio aplicado en Argentina tiene similitudes con algunos de los modelos aplicados en

otros países. Para un estudio de los enfoques de las autoridades con respecto a las pruebas de tensión relativas al

riesgo crediticio, véase Foglia, Antonella (2009), “Stress Testing Credit Risk: A Survey of Authorities’ Approaches”,

International Journal of Central Banking, Vol. 5, N.° 3, septiembre. Sin embargo, en algunos países avanzados, el

análisis del riesgo crediticio global basado en datos de panel dinámicos se complementa con enfoques más

granulares que buscan diferenciar los préstamos incobrables según el tipo de prestatario.

17

ARGENTINA

Específicamente, los parámetros del modelo se estimaron con datos hasta 2008 y 2012,

respectivamente, y no se encontraron diferencias significativas en los resultados.

21.

El modelo satélite para ingresos en concepto de intereses y cambios de valuación por

tenencia de títulos se basa en un enfoque de bandas temporales. Con respecto al riesgo de

mercado, el BCRA aplica técnicas econométricas para proyectar desplazamientos en las curvas de

rendimiento según el tipo de instrumento, y da un tratamiento independiente a los instrumentos

denominados en pesos, a los instrumentos denominados en pesos ajustados por inflación o

vinculados a la tasa BADLAR por depósitos, y a los instrumentos denominados en dólares de

Estados Unidos. El enfoque de modelado del ingreso neto por servicios y comisiones, y de gastos

operativos y administrativos es similar al utilizado en otros países (por ejemplo, el modelo RAMSI

del Reino Unido).

22.

El trabajo continuo en el BCRA busca profundizar las mejoras de los modelos satélites.

El BCRA estima sus principales modelos satélites mediante series extensas de datos anuales

específicos del sector bancario.7 El trabajo en curso en el BCRA busca el desarrollo de modelos

satélites que serán estimados en un entorno de datos más detallados. Estos nuevos modelos están

configurados para explotar la disponibilidad de datos mensuales y trimestrales específicos del sector

bancario, en forma retroactiva hasta el año 1994.

Resultados

23.

Las pruebas de tensión macroeconómicas revelan que el riesgo crediticio es la

vulnerabilidad más importante. Los resultados de las pruebas de tensión macroeconómicas

basadas en el esquema analítico del personal técnico del FMI indican que las bajas de los

coeficientes de capital en 2013 y 2014 están impulsadas principalmente por el deterioro de la

calidad crediticia. Las tasas de los préstamos en mora son bajas en la actualidad, pero podrían

aumentar significativamente en un escenario adverso generado por un shock externo. En el

escenario adverso en forma de U, la capitalización en 4 de los 22 bancos más importantes caería por

debajo del mínimo requerido del 8%, mientras que en un escenario en forma de V, 6 bancos

quedarían subcapitalizados (gráfico 6).8 Las pérdidas de los bancos se materializan, en tanto que la

baja en el producto aumenta la tasa de préstamos en mora del sistema bancario del 1,5% al 4,4% y

al 6,2% en los escenarios en forma de U y de V, respectivamente, en 2014. Cabe notar que el capital

se calcula de conformidad con el nuevo estándar, según el Pilar 1 de Basilea II adoptado en enero

de 2013. Además, casi todo el capital del sistema bancario consiste en acciones ordinarias y

7

Los modelos de riesgo de mercado son la excepción: los modelos de curva de rendimiento se estiman utilizando

datos diarios.

8

Todos estos resultados consideran a los dos bancos, que representan el 9% de los activos bancarios en la muestra,

que están subcapitalizados en el punto de partida de ejercicio. Esos bancos están implementando planes para

restablecer la solvencia en un futuro próximo.

18

ARGENTINA

ganancias no distribuidas (parte del capital del nivel 1).9 Por lo tanto, para la mayoría de los bancos,

las tasas críticas de capital total son más restrictivas que las correspondientes al nivel 1 (gráfico 7).

24.

Los bancos mantienen instrumentos del mercado monetario y bonos líquidos,

principalmente emitidos por el banco central y, en un nivel mucho menor, títulos emitidos por

el gobierno. Los bancos mantienen instrumentos del mercado monetario (cupón cero) emitidos

por el BCRA, con vencimientos de hasta 270 días (letras del Banco Central, LEBAC). Estos

instrumentos son nominales y están denominados en pesos. Los bancos también mantienen bonos

con cupón de plazos más prolongados con vencimientos de hasta tres años (notas del Banco

Central, NOBAC). El capital y los cupones sobre estos bonos son a tasa fija o flotante (vinculados con

la tasa BADLAR por depósitos). Los bancos también poseen bonos emitidos por el gobierno (Tesoro),

denominados tanto en pesos10 como en dólares de Estados Unidos. La exposición de los bancos a

los riesgos soberanos extranjeros es insignificante.

25.

Los bancos exhiben vulnerabilidades leves ante los riesgos soberanos. Los escenarios

adversos derivan en tasas de interés notablemente más altas11 y curvas de rendimiento invertidas

(gráfico 5) que, a través de cambios en los precios, ocasionan pérdidas considerables por la tenencia

de títulos soberanos. Sin embargo, estas pérdidas, se compensan parcialmente a medida que los

bancos obtienen ganancias por la suba de precios cuando los rendimientos disminuyen a través del

tiempo. Más importante es que, aunque los rendimientos de algunos de estos instrumentos exhiben

una volatilidad elevada, la corta duración de sus carteras bancarias limita su exposición a los riesgos

soberanos. Algunos de estos instrumentos también están vinculados a la inflación, el dólar de

Estados Unidos o la tasa BADLAR para depósitos: estas características generan ganancias para los

bancos a partir de actividades cuasi fiscales que compensan parcialmente las pérdidas en escenarios

adversos. La exposición de los bancos al riesgo soberano extranjero es insignificante.

9

El BCRA permite la inclusión de las ganancias no distribuidas del ejercicio actual en el capital de nivel 1, solo

después de que los estados financieros del banco hayan sido sometidos a una auditoría externa. Previamente a la

aprobación de dicha auditoría, las ganancias no distribuidas se reconocen temporalmente como capital de nivel 2.

10

Los instrumentos del Tesoro denominados en pesos incluyen una pequeña fracción de bonos ajustados por

inflación.

11

Los cambios en la rentabilidad simulados fueron muy significativos: en el escenario adverso en forma de V, las

rentabilidades promedio aumentaron en aproximadamente 1.500 puntos básicos para los bonos denominados en

dólares de Estados Unidos; 2.000 puntos básicos para los bonos denominados en pesos ajustados por inflación; y

alrededor de 2.800 puntos básicos para los bonos vinculados a la tasa BADLAR por depósitos. Los cambios en la

rentabilidad de los instrumentos nominales denominados en pesos —que incluyen bonos cupón fijos e instrumentos

de mercado monetario de descuento— fueron de aproximadamente 450 puntos básicos.

19

ARGENTINA

Gráfico 5. Argentina: Curvas de Rendimiento por Instrumentos Soberanos y Escenario

Macroeconómico

20

ARGENTINA

26.

Los bancos tienen capacidad de resistencia ante riesgos de mercado no soberano. Es

ínfima la exposición de los bancos a los bonos corporativos, acciones, materias primas, títulos

extranjeros no soberanos, y otras fuentes de riesgo de mercado. Con respecto al riesgo relativo al

tipo de cambio, los bancos mantienen exposiciones abiertas netas positivas en moneda extranjera;

estas incluyen exposiciones en balance, así como también posiciones en contratos a plazo y a futuro.

Por consiguiente, una depreciación del peso en los escenarios adversos tiene un impacto positivo en

las ganancias.12

27.

Sin embargo, en todos los escenarios adversos, el déficit de capital en el sistema

bancario sería pequeño en relación con el tamaño de la economía. Aunque varios bancos

quedarían subcapitalizados en escenarios adversos, el déficit de capital en el sistema bancario sería

pequeño en relación con el tamaño de la economía: en el escenario adverso en forma de V, este

déficit se estima en aproximadamente 0,2% del PBI. Esto se debe, en parte, al tamaño reducido del

sistema bancario con respecto al tamaño de la economía.

Recomendaciones para potenciar la metodología de las pruebas de tensión

28.

En futuros ejercicios de pruebas de tensión, se recomienda introducir las siguientes

mejoras en los modelos satélites para perfeccionar la alineación del marco de Argentina con

las mejores prácticas internacionales. El BCRA ya está trabajando para ejecutar algunas de las

recomendaciones detalladas a continuación:

•

Datos. Se recomienda reducir la incertidumbre en la medición de variables económicas.13

•

Modelos satélites para riesgo crediticio. Se recomienda aplicar un enfoque triple. En primer

lugar, las mejoras en el modelo actual, basadas en técnicas de panel dinámicas, podrían abarcar

el uso de los datos trimestrales disponibles (en lugar de datos anuales). Mediante el uso de

datos más detallados, debería investigarse la inclusión de variables explicativas adicionales

específicas del sector bancario, y que exhiben variación a través del tiempo. En segundo lugar, el

BCRA debería desarrollar modelos más granulares de riesgo crediticio, lo que incluye modelos

de tasas de préstamos en mora o probabilidades de incumplimiento por sector económico (por

ejemplo: agricultura, comercio, manufactura, etc.), tipo de préstamo (por ejemplo: consumo,

12

Como se indicó anteriormente, las pruebas de tensión macroeconómica son dinámicas y, por consiguiente, los

supuestos deben hacerse en relación con la evolución de las posiciones en instrumentos derivados de los bancos a

través del tiempo. Se supuso que las ganancias y pérdidas de las posiciones bancarias en contratos a plazo y a futuro

en moneda extranjera se materializaron al vencimiento de los contratos. A medida que se producían tales

vencimientos, los bancos no adquirían nuevas posiciones (largas o cortas) en estos instrumentos, lo que implica que

se interrumpen las estrategias especulativas o de cobertura que los bancos habían implementado antes de

septiembre de 2012.

13

El FMI había emitido una declaración de censura y exhortado a Argentina a adoptar medidas correctivas para

abordar la calidad de los datos oficiales sobre el PBI y el IPC del Gran Buenos Aires. Las fuentes de datos alternativas

mostraron un crecimiento real significativamente menor que los datos oficiales desde 2008, y tasas de inflación

considerablemente más altas que los datos oficiales desde 2007. En este contexto, el FMI también usa estimaciones

alternativas del crecimiento del PBI y de la inflación del IPC para la supervisión de la evolución macroeconómica en

Argentina.

21

ARGENTINA

hipotecarios, corporativos, etc.), o tipo de prestatario (por ejemplo: personas, PYMES, grandes

corporaciones, etc.). En tercer lugar, el BCRA podría desarrollar modelos de probabilidad de

incumplimiento, que se estimen sobre la base de los datos de cada prestatario. La información

disponible a través de la Central de Deudores del Sistema Financiero podría ser útil para iniciar

el proceso de perfeccionamiento del modelo. Sin embargo, el desarrollo de los modelos con

suficiente granularidad también puede exigir la recolección de nuevos datos.

•

Modelos satélites para riesgo soberano. El BCRA debe estimar la estructura de plazos de las

tasas de interés real y nominal aplicando métodos estándar.14 Una agenda sugerida podría

abarcar los siguientes pasos:

Paso 1. Comenzando con los rendimientos observados correspondientes a un conjunto de

bonos cupón nominales, obtener las curvas de rendimiento de cupón cero mediante enfoques

estándar (replicación de ceros; análisis de remuestreo o bootstrapping; enfoques de ecuaciones

simultáneas o recursivas; o métodos de regresión). La estructura de plazos es el conjunto de

rendimientos de cupón cero para diferentes vencimientos. Cabe notar que podría aplicarse un

enfoque similar a los bonos indexados por inflación. Los rendimientos correspondientes a bonos

indexados por inflación generalmente se interpretan como rendimientos “reales”, y pueden

utilizarse para construir la estructura de plazos de las tasas de interés “real” de una economía;

sin embargo, este paso debe analizarse con cuidado en el caso de los instrumentos ajustados

por el coeficiente de estabilización de referencia (CER).15

Paso 2. Usando un conjunto de bonos cupón cero, obtener curvas de referencia suaves (nominal

y real) mediante métodos de interpolación (por ejemplo: el enfoque estándar de Nelson-Siegel).

Paso 3. Usar cambios proyectados en las curvas de rendimiento de cupón cero para llevar a

cabo las pruebas de tensión. Debido a la presencia de bonos indexados por inflación, los

escenarios macro deben incluir proyecciones separadas para las tasas de interés real y nominal.

Luego, la respuesta de las curvas de rendimiento de cupón cero, con respecto a los cambios en

las tasas de interés proyectadas en el escenario macro, debe medirse usando regresiones.

•

14

Modelos satélites para ingresos netos por servicios y comisiones, y para gastos operativos y

administrativos. Se recomienda que, a futuro, se utilicen los datos trimestrales disponibles como

una mejora. Esto permitiría realizar pruebas de estacionalidad más potentes y una reevaluación

de la especificación del modelo —posiblemente para incluir variables de control

macroeconómicas adicionales que pudieran afectar la sensibilidad de las proyecciones de todos

los escenarios. En un entorno con mayor cantidad de datos, con series trimestrales y más largas,

Esto es posible incluso si la mayoría de los instrumentos tuvieran vencimientos menores a cinco años.

15

Si se omite el riesgo de incumplimiento, los rendimientos de los bonos indexados por inflación pueden

interpretarse como valores aproximados de las tasas reales en una economía solo si el índice utilizado para calcular

los flujos de fondos del bono refleja la variación de precios (inflación efectiva). Si existe una brecha entre la inflación

efectiva y el mecanismo de indexación de precios integrado a un bono, este bono no es verdaderamente un “bono

indexado por inflación”, y sus rendimientos no pueden interpretarse como tasas reales.

22

ARGENTINA

las autoridades podrían investigar si es más apropiado aplicar un enfoque de datos de panel o

uno basado en regresiones de series temporales específicas para cada banco.16

Gráfico 6. Argentina: Pruebas de Tensión de Solvencia Bancaria, Coeficientes CAR

Adverso (U)

Base Informe WEO

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

>= 16 %

< 16 %

< 15 %

< 12%

< 10%

< 8%

< 6%

< 4%

2012

2013

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

2014

2012

Adverso (V)

>= 16 %

< 16 %

< 14 %

< 12%

< 10%

< 8%

< 6%

< 4%

2013

2014

(aporte a los cambios en CAR)

14.3

12.8

2

12.7

11.7

0

10.6

-2

-4

-6

-8

2012

2013

>= 16 %

< 16 %

< 14 %

< 12%

< 10%

< 8%

< 6%

< 4%

2012

15.0

14.5

14.0

13.5

13.0

12.5

12.0

11.5

11.0

10.5

10.0

9.5

9.0

8.5

2014

Ingresos brutos (excluye títulos del gobierno y BCRA)

Ingresos del gobierno y títulos del BCRA

Deudas incobrables

Resultado debido al riesgo del mercado (no soberano)

Variación en RWA

Resultado debido al riesgo de mercado(soberano)

Otros (impuestos, dividendos,…)

CAR referencia WEO (%) (eje derecho)

CAR Adverso (V) (%) (eje derecho)

100%

2013

2014

Pruebas de Sensibilidad: Riesgo

Crediticio 1/

90%

80%

Porcentaje

Puntos porcentuales

6

4

2014

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

Escenario Adverso (V)

8

2013

Adverso Autoridades

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

2012

>= 16 %

< 16 %

< 14 %

< 12%

< 10%

< 8%

< 6%

< 4%

>= 16 %

< 16 %

< 14 %

< 12%

< 10%

< 8%

< 6%

< 4%

70%

60%

50%

40%

30%

20%

10%

0%

2012 SOV

RE

ND 2 EXP 5 EXP10 EXP

Nota: 1/ SOV = Aumento de VAR de rendimientos de

deuda soberana 90%, RE = Aumento del tipo de cambio

real de 900 puntos básicos, ND = Depreciación nominal

del 30%, 2 EXP = Quiebra de las dos exposiciones más

grandes, 5 EXP = Quiebra de las cinco exposiciones más

grandes, 10 EXP = Quiebra de las diez exposiciones más

Fuente: Cálculos de autoridades y personal técnico.

16

En este aspecto, uno de los desafíos es que, debido a las variaciones idiosincráticas en los historiales bancarios, las

especificaciones de la regresión que permiten que los datos sean adecuadamente explicados podrían varían según el

banco. Un enfoque de datos de panel es más parsimonioso pero, dadas las variaciones estructurales de los bancos,

puede resultar insuficiente para explicar los datos con alto grado de precisión.

23

ARGENTINA

Gráfico 7. Argentina: Resultados de Pruebas de Tensión de Solvencia Bancaria, Coeficientes de Nivel 1

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

Referencia Perspectivas de la

Economía Mundial

Adverso (U)

>= 12 %

< 12 %

< 10 %

< 8%

< 5.5%

< 4.5%

< 4%

< 2%

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

2012

2012

2013

Adverso (V)

2013

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

2014

12.0

11.9

2

10.7

0

-2

9.6

-4

-6

-8

14.0

13.5

13.0

12.5

12.0

11.5

11.0

10.5

10.0

9.5

9.0

8.5

8.0

7.5

100%

24

2014

Pruebas de Sensibilidad: Riesgo

Crediticio 1/

>= 12 %

< 12 %

< 10 %

< 8%

< 5.5%

< 4.5%

< 4%

< 2%

80%

2012

2013

2014

Profit before losses (excl. govt. and BCRA securities)

Income from govt. and BCRA securities

Credit losses

Losses or gains due to market risk (non-sovereign)

Change in RWAs

Losses or gains due to market risk (sovereign)

Other (taxes, dividends, ...)

Tier 1 Ratio Baseline WEO (%) (right axis)

Tier 1 Ratio Adverse (V) (%) (right axis)

Fuente: Cálculos de autoridades y personal técnico.

2013

90%

Porcentaje

Puntos porcentuales

6

>= 12 %

< 12 %

< 10 %

< 8%

< 5.5%

< 4.5%

< 4%

< 2%

2012

Escenario Adverso (V)

(aporte a los cambios en el coeficiente de

nivel 1)

13.6

4

2014

Adverso Autoridades

>= 12 %

< 12 %

< 10 %

< 8%

< 5.5%

< 4.5%

< 4%

< 2%

2012

2013

2014

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

8

>= 12 %

< 12 %

< 10 %

< 8%

< 5.5%

< 4.5%

< 4%

< 2%

70%

60%

50%

40%

30%

20%

10%

0%

2012 SOV

RE

ND

2 EXP 5 EXP 10 EXP

Nota: 1/ SOV = Aumento de VAR de rendimientos de

deuda soberana 90%, RE = Aumento del tipo de cambio

real de 900 puntos básicos, ND = Depreciación nominal

del 30%, 2 EXP = Quiebra de las dos exposiciones más

grandes, 5 EXP = Quiebra de las cinco exposiciones más

grandes, 10 EXP = Quiebra de las diez exposiciones más

ARGENTINA

Pruebas de Sensibilidad

29.

Las pruebas de sensibilidad a la tensión evaluaron las vulnerabilidades del sistema

bancario con respecto a shocks internos clave. Estos incluyeron: endurecimiento de las

condiciones monetarias internas orientadas a contener las presiones inflacionarias (un aumento en

las tasas de interés real internas); pérdida de confianza en el sistema monetario y financiero que

genera salidas de capitales y amplía la brecha entre los tipos de cambio paralelo y oficial (una

depreciación nominal del peso); incumplimiento de varias exposiciones crediticias grandes hacia el

sector corporativo (concentración); y baja pronunciada de los precios de títulos soberanos. A

diferencia de las pruebas de tensión macroeconómica, las pruebas de sensibilidad fueron estáticas:

evaluaron el impacto instantáneo de los diferentes shocks en los balances y en las posiciones fuera

de balance de los bancos a partir de septiembre de 2012. En todas las pruebas de sensibilidad, se

supuso que los activos bancarios ponderados en función del riesgo (RWA) se mantuvieron

constantes después de la aplicación de los shocks.17

Un incremento en las tasas de interés real debido al endurecimiento de las condiciones monetarias

internas

30.

Esta prueba de sensibilidad indica que los shocks internos simulados por un

incremento de las tasas de interés real podría deteriorar la calidad del crédito de las carteras

de préstamos. Puede ser necesario un endurecimiento de las condiciones monetarias internas para

contener las presiones inflacionarias o evitar salidas de capitales en caso de que los controles

cambiarios y de capital perdieran eficacia a través del tiempo. Las pruebas de sensibilidad basadas

en modelos de riesgo crediticio, desarrolladas por las autoridades y validadas por el personal

técnico del FMI, indican que 5 de los 22 bancos más importantes quedarían subcapitalizados

después de un incremento de 900 puntos básicos en las tasas de interés real.18

31.

Este resultado relativo al nivel de sensibilidad muestra solo el impacto parcial de los

cambios en las tasas de interés sobre la calidad crediticia y la capitalización bancaria. Esta

prueba supone que, bajo condiciones de tensión, los bancos no obtienen ganancias antes del

deterioro; además, el incremento de las tasas de interés real se sostiene durante un período de dos

años y solo afecta directamente las pérdidas crediticias de los bancos y las tasas de préstamos en

mora, bajo el supuesto de que el producto se mantiene constante.19 Por definición, esta medida de

17

La metodología se base en el trabajo de Li Lian Ong, Rodolfo Maino, y Nombulelo Duma (2010).

18

La magnitud del shock de las tasas de interés real es extrema, pero está dentro del rango de las observaciones

históricas. Por ejemplo la tasa BADLAR aumentó del 11% al 20% en el período junio-octubre de 2011.

19

Anteriormente señalamos que, contrariamente a las pruebas macroeconómicas, las pruebas de sensibilidad son

“estáticas”. Sin embargo, el modelo de riesgo crediticio utilizado para evaluar el efecto de un incremento en las tasas

de interés real, o de una depreciación del peso, en los coeficientes de préstamos incobrables es dinámico y se estima

sobre la base de datos anuales (apéndice II). Esto implica que los efectos de cambios en las tasas de interés o de una

depreciación del peso se trasmiten a las tasas de préstamos en mora gradualmente a lo largo del tiempo,

completándose solo después de dos años. Sin embargo, estas pruebas aún se consideran “estáticas” porque los

(continued)

25

ARGENTINA

impacto general puede resultar severa, ya que es posible que los bancos sigan obteniendo

ganancias reales antes de la desvalorización que no estén incluidas en el análisis.

32.

Esta prueba también omite los efectos de segunda ronda, mediante los cuales el

endurecimiento de las condiciones monetarias podría transferirse a los bancos. Un

endurecimiento de las condiciones monetarias podría impulsar la confianza al bajar las expectativas

inflacionarias; también podría ayudar a contener salidas de capitales o depósitos. Sin embargo,

partiendo desde una situación inicial de una inflación de dos dígitos, el endurecimiento monetario

podría ser expansivo—si fuera suficientemente creíble, persistente y estuviera respaldado por un

programa político más amplio—o contractivo en el corto plazo. En este último caso, podría

exacerbar las pérdidas crediticias en el sistema bancario.

La depreciación nominal del peso es generada por una pérdida de confianza

33.

Una prueba de sensibilidad evaluó cómo las pérdidas por riesgo crediticio alcanzarían

su pico máximo en un escenario que presente una espiral depreciación-inflación. Suponiendo

que las tasas de interés real permanecen constantes, una depreciación del peso del 30% que se

transfiera parcialmente a los precios internos aumentaría la inflación en 6 puntos porcentuales, bajo

el supuesto de una transferencia de 0,2.20 Las tasas de los préstamos en mora aumentarían en

aproximadamente ½ punto porcentual en promedio, con variaciones en los distintos bancos. Si los

bancos no obtuvieron ganancias antes del deterioro, la capitalización de cinco bancos podría caer

por debajo del mínimo requerido. Como en el caso de la prueba de sensibilidad de tasas de interés,

este resultado muestra solo el impacto parcial de una depreciación del peso en la calidad crediticia y

en la capitalización bancaria. Por lo tanto, tiene un alcance limitado y está sujeto a advertencias

respecto de su interpretación, lo que incluye el supuesto de que los bancos no obtienen ganancias

antes del deterioro cuando están bajo tensión y que el producto se mantiene constante.

34.

Otra prueba de sensibilidad evaluó cómo los bancos obtendrían ganancias por el

riesgo de mercado en un escenario que incluya una espiral depreciación-inflación. Dejando a

un lado el efecto de la depreciación del peso sobre las pérdidas crediticias, se llevaron a cabo otras

pruebas de sensibilidad para evaluar cómo aumentarían las ganancias como consecuencia de las

exposiciones abiertas netas en moneda extranjera de los bancos, que incluyen las posiciones netas

en contratos a plazo y a futuro en moneda extranjera. Estas pruebas indican que una depreciación

del peso del 30% con respecto al dólar de Estados Unidos incrementaría el coeficiente de suficiencia

de capital (CAR) en el sistema en 1,4 puntos porcentuales, de 11,7% a 13,1%. Aunque el tamaño de

los efectos varía según el banco, un solo banco sufriría pérdidas, y 21 de los 22 bancos obtendrían

beneficios que oscilan entre 0,4 y 5,2 puntos porcentuales del CAR.

balances bancarios, así como otras variables como las posiciones a plazo y a futuro en moneda extranjera, no se

adaptan y se toman como observadas en septiembre de 2012.

20

Existe un alto grado de incertidumbre con respecto al valor del traslado del tipo de cambio, particularmente bajo

las condiciones macroeconómicas actuales, que están caracterizadas por tasas inflacionarias persistentes y elevadas

(de dos dígitos).

26

ARGENTINA

35.

Estas pruebas de sensibilidad omiten los efectos de segunda ronda de un escenario

que presente una espiral depreciación-inflación. Existe el riesgo de que una depreciación notable

y sostenida del peso ocasione una marcada suba en la tasa de inflación. Una mayor inflación podría

derivar en una reducción significativa en la demanda de dinero real, y en una contracción del crédito

(real). Esto último tendría efectos adversos en el producto y exacerbaría las pérdidas crediticias.

Incumplimiento de varias exposiciones corporativas

36.

Las pruebas de sensibilidad relativas a la concentración también señalaron el

predominio del riesgo crediticio derivado de concentraciones de préstamos otorgados a

prestatarios comunes. El incumplimiento de los cinco prestatarios más importantes —que

claramente es un hecho poco probable— ocasionaría una subcapitalización en 8 de los 22 bancos

sujetos a las pruebas. Una prueba más estricta muestra que el incumplimiento de las 10

contrapartes más importantes derivaría en la subcapitalización de 12 bancos. Además, varias

empresas son contrapartes importantes de varios bancos a la vez, lo que acrecienta el riesgo

sistémico. Adviértase que, dado que algunas de estas empresas operan en el sector agroindustrial,

una baja en los precios de las materias primas podría ser un posible disparador de la materialización

del riesgo de concentración.

Baja en los precios de títulos soberanos

37.

Los bancos mantienen posiciones en bonos de alta liquidez e instrumentos del

mercado monetario emitidos por el banco central y el gobierno. Las “exposiciones soberanas”

se definieron de manera general para incluir títulos emitidos por el gobierno (Tesoro), así como

aquellos emitidos por el BCRA. Los bancos mantienen instrumentos del mercado monetario

emitidos por el BCRA con vencimientos de hasta 270 días (LEBAC): estos instrumentos (cupón cero)

son nominales y están denominados en pesos. Los bancos también mantienen bonos cupón con

plazo más prolongado con vencimientos de hasta tres años (NOBAC). El capital y los cupones de

estos bonos son a tasa fija o flotante (vinculados a la tasa BADLAR para depósitos). Finalmente, los