SEGURO DE VIDA – Tratamiento Fiscal Agenda del Día

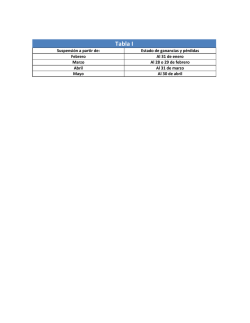

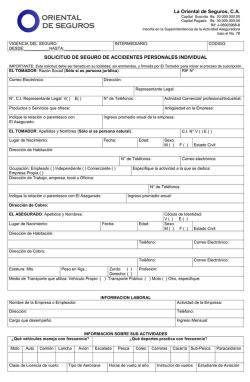

SEGURO DE VIDA – Tratamiento Fiscal Agenda del Día 1 2 3 4 5 IMPUESTO A LAS GANANCIAS Impuesto sobre los Bienes Personales Cargas Sociales Impuesto a la Herencia Otras alternativas de inversión 1 IMPUESTO A LAS GANANCIAS SEGUROS DE VIDA SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Description 1Alcanzados Sujetos j IMPUESTO A LAS GANANCIAS Lugar realización Rentas Description 3 Características de las Rentas Description 2 2 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias – Supuestos a Analizar Caso N° N p Tipo Seguro de Vida 1 (Protección Pura o Tradicional) Seguro de Vida 2 (Protección Pura o Tradicional) Asegurado g Tomador Beneficiario Persona Física Persona Física A designar por Persona Física Empleado Empresa A designar por Empleado Empleado Empresa Empresa Persona Física Persona Física A designar por Persona Física E l d Empleado E Empresa A designar por Empleado Socio Empresa Otros Socios 3 Hombre Clave 4 Seguro de Vida con Ahorro 5 Plan Pensión Corporativo 6 Protección Societaria 7 Seguro de Retiro Persona Física 8 Seguro de Retiro Empresa (Cuenta Individual) (Plan Fidelización) 5 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 1 Tipo Asegurado Tomador Beneficiario Seguro de Vida (Protección Pura o Tradicional) Persona Física Persona Física A designar por Persona Física Concepto Persona Física Prima de riesgo Deducible c/ límite Cobro Siniestro Exento 6 3 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 1 Tipo Asegurado Tomador Beneficiario Seguro de Vida (Protección Pura) Persona Física Persona Física A Designar por Persona Fisica Concepto Importes cobrados y abonados Ingresos Exentos Declaración Jurada PERSONA FISICA – TOMADOR Otros Ingresos 300.000,00 Prima de riesgo abonada (10 000 00) (10.000,00) 300.000,00 (996 23) (1) (996,23) BENEFICIARIO Otros Ingresos Cobro Siniestro Observaciones: 150.000,00 800.000,00 150.000,00 800.000,00 (1) El excedente pagado del importe será deducible en los años de vigencia del contrato de seguro. 7 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 2 Tipo Asegurado Tomador Beneficiario Seguro de Vida Empleado Empresa A designar Empleado Empresa Empleado Prima de riesgo Concepto Deducción plena Mayor sueldo / deducción Caso N° 1 Cobro Siniestro Sin incidencia Cobro Caso N°1 8 4 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 2 Tipo Asegurado Tomador Beneficiario Seguro de Vida Empleado Empresa A designar Empleado Situación de la Empresa Concepto Ingresos Totales Prima de riesgo abonada Importes cobrados y abonados Ingresos Exentos 10.000.000,00 Declaración Jurada 10.000.000,00 (10.000,00) (10.000,00) Excesos no deducibles Observaciones: La prima por ser considerada mayor sueldo no está sometida a limites en su deducción. 9 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 2 Tipo Asegurado Tomador Beneficiario Seguro de Vida Empleado Empresa A designar Empleado Situación del Empleado Concepto Remuneraciones Mayor Sueldo – Prima de riesgo Prima de riesgo abonada Observaciones: Importes cobrados y abonados Ingresos Exentos Declaración Jurada 300.000,00 300.000,00 10.000,00 10.000,00 (10.000,00) (996,23) (1) (1) El excedente pagado del importe será deducible en los años de vigencia del contrato de seguro. (Idem Caso N° 1). El cobro del siniestro por parte del beneficiario tiene el mismo tratamiento fiscal que el descripto en el Caso N°1. 10 5 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 3 Tipo Asegurado Tomador Beneficiario Hombre Clave Empleado Empresa Empresa Concepto Empresa Empleado Prima de riesgo Deducción plena* Sin incidencia Cobro Siniestro Exento Sin incidencia * Posición controvertida. Según AFIP no deducible. 11 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 3 Tipo Asegurado Tomador Beneficiario Hombre Clave Empleado Empresa Empresa Situación de la Empresa Concepto Ingresos Totales Prima de riesgo abonada Cobro Siniestro Observaciones: Importes cobrados y abonados Ingresos Exentos Declaración Jurada 10.000.000,00 10.000.000,00 (10.000,00) 800.000,00 (10.000,00) (1) 800.000,00 (1) La deducibilidad de la prima de riesgo abonada es controvertida. 12 6 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 4 Tipo Asegurado Tomador Beneficiario Seguro de Vida con Ahorro (Cuenta Individual) Persona Física Persona Física A designar por Persona Física Concepto Prima de riesgo Rescate parcial anticipado Rescate total anticipado Persona Física Deducción Caso N° 1 Rendimientos Gravados Exento (*) Rescate total a la maduración Exento Cobro Siniestro Exento •Respecto de la renta que se generó la aplicación de la exención resulta controvertida. 13 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias CUESTIONES A CONSIDERAR Caso Nro. 4 Rescate Parcial Anticipado Analizar exclusivamente los rendimientos (SALDO vs APORTES) APORTES). Existen autores que defienden la aplicación de la exención (artículo 20 LIG, inc. n). Otra alternativa, analizar el destino de la inversión subyacente y otorgarle el tratamiento acordado para tal inversión. Ejemplo: Aporto AR$ 10.000 Asignación a la cuenta Individual AR$ 4.000 Saldos de la Cuenta Individual AR$ 5.000 Retiro AR$ 4.500 Si bien hubo un rendimiento equivalente a AR$ 1.000, no existe renta gravada: 5.000<10.000 14 7 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 4 Tipo Asegurado Tomador Beneficiario Seguro de Vida con Ahorro (Cuenta Individual) Persona Física Persona Física A designar por Persona Física Concepto Importes cobrados y abonados Ingresos Exentos Declaración Jurada PERSONA FÍSICA - TOMADOR Otros Ingresos 300.000,00 Prima de riesgo abonada (10.000,00) 300.000,00 (996,23) (1) (1) El excedente pagado del importe será deducible en los años de vigencia del contrato de Observaciones: seguro. Si el componente atribuible a la vida fuera por un importe inferior a ARS 996,23, la deducción admitida es por el monto menor. 15 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 4 Tipo Asegurado Tomador Beneficiario Seguro de Vida con Ahorro (Cuenta Individual) Persona Física Persona Física A designar por Persona Física Situación del Tomador - Supuestos Concepto Importes cobrados y abonados Ingresos Exentos Declaración Jurada RESCATE PARCIAL ANTICIPADO Otros Ingresos Rescate Rendimientos 300.000,00 RESCATE TOTAL ANTICIPADO Otros Ingresos 300.000,00 Rescate Rendimientos 500.000,00 Observaciones: 300.000,00 90.000,00 90.000,00 (1) O RESCATE A LA MADURACIÓN 300.000,00 500.000,00 (1) En el rescate total anticipado, la exención aplicable a los rendimientos es controvertida. 16 8 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 4 Tipo Asegurado Tomador Beneficiario Seguro de Vida con Ahorro (Cuenta Individual) Persona Física Persona Física A designar por Persona Física Concepto Importes cobrados y abonados Ingresos Exentos Declaración Jurada PARA BENEFICIARIO Otros Ingresos 300.000,00 Cobro Siniestro / Capitalización 800.000,00 300.000,00 800.000,00 Observaciones: 17 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 5 Tipo Asegurado Tomador Beneficiario Plan Pensión Corporativo (Plan Fidelización) Empleado Empresa A designar por Empleado Concepto Prima de riesgo Aporte fondo de capitalización Rescate R t d de lla C Compañía ñí (Capital) Devengamiento de intereses Asignación del fondo al empleado (capital y rendimientos) Cobro Siniestro Empresa Empleado Deducción plena Mayor sueldo / deducción Caso N° 1 No deducible hasta adjudicación de fondos Sin incidencia No alcanzado Sin incidencia Gravado Sin incidencia Deducible Gravado Sin incidencia Exento 18 9 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 5 SI: INVERSION NO: GASTO DEDUCIBLE APORTE FONDO CAPITALIZACION ¿ES RESTITUIBLE A LA CIA? SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 5 Tipo Asegurado Tomador Beneficiario Plan Pensión Corporativo (Plan Fidelización) Empleado Empresa A designar por Empleado Situación de la Empresa – Aportes y/o Pagos Concepto Ingresos Totales Prima de riesgo abonada Aporte Fondo capitalización Observaciones: Importes cobrados y abonados 10.000.000,00 (10.000,00) (1.000.000,00) Ingresos Exentos Declaración Jurada 10.000.000,00 (10.000,00) 0,00 La prima por ser considerada mayor sueldo no está sometida a limitación en su deducción. Por su parte, el aporte al fondo resultarán deducibles cuando se adjudican los fondos al empleado. 20 10 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 5 Tipo Asegurado Tomador Beneficiario Plan Pensión Corporativo (Plan Fidelización) Empleado Empresa A designar por Empleado Situación de la Empresa – Rendimientos Concepto Ingresos Totales Rendimientos devengados Observaciones: Importes cobrados y abonados Ingresos Exentos Declaración Jurada 10.000.000,00 10.000.000,00 140.000,00 140.000,00 Los rendimientos deben reconocerse anualmente por el criterio de lo devengado. La base imponible es el incremento del fondo de capitalización neto de los aportes realizados. El rescate es un movimiento permutativo del activo. 21 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 5 Tipo Asegurado Tomador Beneficiario Plan Pensión Corporativo (Plan Fidelización) Empleado Empresa A designar por Empleado Situación de la Empresa – Asignación al Empleado Concepto Importes cobrados y abonados Ingresos Exentos Declaración Jurada Ingresos Totales 10.000.000,00 10.000.000,00 Aportes realizados y adjudicados al Empleado Gratificación o mayor sueldo. (1.000.000,00) (1.000.000,00) Rendimientos obtenidos y adjudicados al Empleado Gratificación o mayor sueldo. (140.000,00) (140.000,00) Observaciones: Los montos aportados en ejercicios pasados y no deducidos oportunamente son deducibles en el momento de la asignación irrevocable individual o de la cesión al empleado. 22 11 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 5 Tipo Asegurado Tomador Beneficiario Plan Pensión Corporativo (Plan Fidelización) Empleado Empresa A designar por Empleado Situación del Empleado – Pago de la Prima Seguro Concepto Importes cobrados y abonados Ingresos Exentos Declaración Jurada EMPLEADO – ASEGURADO Otros Ingresos Mayor Sueldo - Prima de riesgo Prima de riesgo abonada Observaciones: 300.000,00 300.000,00 10.000,00 10.000,00 (10.000,00) (996,23)(1) (1) La deducción máxima admitida asciende a ARS 996,23. Si el componente atribuible a la vida fuera por un importe inferior a ARS 996,23,la deducción admitida es por el monto menor. 23 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 5 Tipo Asegurado Tomador Beneficiario Plan Pensión Corporativo (Plan Fidelización) Empleado Empresa A designar por Empleado Concepto Importes cobrados y abonados Ingresos Exentos Declaración Jurada EMPLEADO – ASEGURADO – ADJUDICACION Otros Ingresos Asignación de aportes – Mayor Sueldo Asignación rendimientos Mayor Sueldo Observaciones: 300.000,00 300.000,00 1.000.000,00 1.000.000,00 140.000,00 140.000,00 La asignación del aporte y sus rendimientos son mayor sueldo. 24 12 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 5 Tipo Asegurado Tomador Beneficiario Plan Pensión Corporativo (Plan Fidelización) Empleado Empresa A designar por Empleado Concepto Importes cobrados y abonados Ingresos Exentos Declaración Jurada PARA BENEFICIARIO Otros Ingresos 300 000 00 300.000,00 Cobro Siniestro 800.000,00 Observaciones: 300 000 00 300.000,00 800.000,00 El tratamiento fiscal a dispensarle al beneficiario es similar al expuesto en el Caso N° 1. 25 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 6 Tipo Asegurado Tomador Beneficiario Protección Societaria Socio Empresa Resto de los socios Empresa Resto de los socios Prima de riesgo Concepto No deducible Sin incidencia Cobro Siniestro Sin incidencia Exento 26 13 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 6 Tipo Asegurado Tomador Beneficiario Protección Societaria Socio Empresa Resto de los socios Situación de la Empresa Concepto Ingresos Totales Prima de riesgo abonada Observaciones: Importes cobrados y abonados Ingresos Exentos 10.000.000,00 Declaración Jurada 10.000.000,00 (10.000,00) 0,00 La prima de riesgo no resulta deducible del Impuesto a las Ganancias de la Sociedad. 27 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 6 Tipo Asegurado Tomador Beneficiario Protección Societaria Socio Empresa Resto de los socios Situación del resto de los socios Concepto Importes cobrados y abonados Ingresos Exentos Declaración Jurada BENEFICIARIO Otros ingresos 300.000,00 Cobro siniestro 800.000,00 300.000,00 800.000,00 28 14 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 7 Tipo Tomador Seguro de Retiro Persona Física Concepto Persona Física Aportes Realizados No deducible Cobro Beneficios (excluye aportes) Gravados (neto) 29 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 7 Tipo Tomador Seguro de Retiro Persona Física Situación Persona Física – Pago del Aporte Concepto Importes cobrados y abonados Otros Ingresos 300.000,00 Aporte Realizado (10.000,00) Observaciones: Importes que restan Declaración Jurada 300.000,00 Las sumas abonadas en concepto de seguro de retiro NO son deducibles. 30 15 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 7 Tipo Tomador Seguro de Retiro Persona Física Situación Persona Física – Cobro Seguro Retiro Concepto Importes cobrados y abonados Otros Ingresos Importes que restan 300 000 00 300.000,00 Cobro del Plan 100.000,00 Declaración Jurada 300 000 00 300.000,00 (10.000,00) 90.000,00(1) (1) Igual tratamiento aplicable para el caso de desistimiento o rescate, salvo que se destine a Observaciones: la constitución de un nuevo seguro dentro de los 15 días hábiles de producido el rescate; en cuyo caso no existe incidencia fiscal. 31 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 8 Tipo Tomador Seguro de Retiro Empresa Concepto Aportes Realizados Cobro Beneficios (excluye aportes no deducidos) Empresa Empleado Deducción con Límite Gravados (neto) 32 16 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 8 Tipo Tomador Seguro de Retiro Empresa Concepto Ingresos Totales Importes cobrados y abonados 10.000.000,00 Prima de riesgo abonada Observaciones: Importes que restan Declaración Jurada 10.000.000,00 (10.000,00) (630,05) El importe es deducible por cada empleado en relación dependencia y beneficiado por el régimen. La diferencia no deducible podrá ser descontada por el dependiente al momento del cobro del plan. 33 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a las Ganancias Caso Nro. 8 Tipo Tomador Seguro de Retiro Empresa Concepto Importes cobrados y abonados Importes que restan Importes que suman Declaración Jurada PARA EMPLEADO- ASEGURADO Otros Ingresos 300.000,00 Beneficios Plan 100.000,00 Aporte no deducido por empleador Observaciones: 300.000,00 100.000,00 (9.369,95) (9.369,95) Las ganancias son gravadas en el ejercicio de su percepción. 34 17 IMPUESTO SOBRE LOS BIENES PERSONALES SEGUROS DE VIDA SEGURO DE VIDA – Tratamiento Fiscal Impuesto sobre los Bienes Personales PERSONAS FISICAS EN GENERAL ACTIVOS PRESTAMOS VIVIENDA PERSONAL VALUACION BIENES VALOR CORRIENTE ACTIVO SUPERIOR $305.000 18 RECURSOS DE LA SEGURIDAD SOCIAL SEGUROS DE VIDA SEGURO DE VIDA – Tratamiento Fiscal Recursos de la Seguridad Social Constituyen Remuneración Resolución Conjunta (AFIP) 706/99, (SSS) 75/99 y (ST) 108/99 Primas Recurrentes Pagadas por el Empleador…... ((EJEMPLO Caso Nro. 2)) 19 SEGURO DE VIDA – Tratamiento Fiscal Recursos de la Seguridad Social Gratificación por única vez - Exenta (EJEMPLO Caso Nro. 5) Click to add Title Aportes – Tope máximo $36.531,48 Click to add Title APORTE DE E FONDO DE CAPITALIZA ACIÓN MÁS RENDIM MIENTOS PRODUCTOS Click to addTALES TitleCOMO “PLAN DE FIDELIZACION” SEGURO DE VIDA – Tratamiento Fiscal Recursos de la Seguridad Social NO CONSTITUYE SALARIO 20 IMPUESTO A LA HERENCIA Provincia de Buenos Aires y Provincia de Entre Ríos SEGURO DE VIDA – Tratamiento Fiscal Impuesto a la Herencia Fast and effective creation of your BENEFICIARIOS DOMICILIADOS presentation EN PBA o PER 1 BIENES RADICADOS EN LA JURISDICCION 2 3 4 Improved performing SUPERE EL MONTO NO IMPONIBLE (60k Y 250k). 21 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a la Herencia Seguro en General Gravados A B Tomador vs Beneficiario Indemnizatorio C Garantía EXENTOS O NO ALCANZADOS SEGURO DE VIDA – Tratamiento Fiscal Impuesto a la Herencia FECHA DEL DECESO 24 MESES DEL DECESO 22 SEGURO DE VIDA – Tratamiento Fiscal Impuesto a la Herencia 1 BENEFICIARIO Presentación DDJJ por página WEB en PBA OBLIGADOS 2 COMPAÑIA SEGURO Debe exigir comprobante de presentación de la DDJJ antes de liberar los fondos SEGURO DE VIDA – Tratamiento Fiscal Anexo – Alícuotas Impuesto a la Herencia Tipo Asegurado Tomador Beneficiario Seguro de Vida con Ahorro (Cuenta Individual) Persona Física Persona Física Familiar (Hijo) Concepto Importes cobrados y abonados Importes parciales Impuesto a ingresar BENEFICIARIO - HIJO Cobro del siniestro Cálculo del impuesto Observaciones: 1.500.000,00 43.281 + (1.500.000 1.000.000) * 5,125% 68.906,00 Para el cálculo del impuesto se aplica la escala expuesta en el Anexo del presente. 23 SEGURO DE VIDA – Tratamiento Fiscal Anexo – Alícuotas Impuesto a la Herencia Categorías Base Imponible ($) Mayor a Menor o igual a Padre, hijos y cónyuge Cuota fija ($) % sobre exced. Límite mínimo Otros ascendientes y descendientes Cuota fija ($) % sobre exced. Límite mínimo Colaterales de 2º grado Cuota fija ($) % sobre exced. Límite mínimo Colaterales l l de d 3º y 4º grado, otros parientes y extraños % sobre Cuota fija exced. Límite ($) mínimo 0 125.000 - 4,0000% - 6,0000% - 8,0000% - 10,0000% 125.000 250.000 5.000 4,0750% 7.500 6,0750% 10.000 8,0750% 12.500 10,0750% 250.000 500.000 10.094 4,2250% 15.094 6,2250% 20.094 8,2250% 25.094 10,2250% 500.000 1.000.000 20.656 4,5250% 30.656 6,5250% 40.656 8,5250% 50.656 10,5250% 1.000.000 2.000.000 43.281 , 5,1250% 63.281 7,1250% , 83.281 9,1250% , 103.281 11,1250% , 2.000.000 4.000.000 94.531 6,3250% 134.531 8,3250% 174.531 10,3250% 214.531 12,3250% 4.000.000 8.000.000 221.031 8,7250% 301.031 10,7250% 381.031 12,7250% 461.031 14,7250% 8.000.000 16.000.000 570.031 13,5250% 730.031 15,5250% 890.031 17,5250% 1.050.031 19,5250% 16.000.000 en adelante 1.652.031 15,9250% 1.972.031 17,9250% 2.292.031 19,9250% 2.612.031 21,9250% OTRAS ALTERNATIVAS DE INVERSION INSTRUMENTOS FINANCIEROS DIVERSOS 24 SEGURO DE VIDA – Tratamiento Fiscal Otras Alternativas de Inversión Instrumento Seguro de Vida Fondos Comunes de Inversión con Oferta Pública Operación Impuesto a las Ganancias Impuesto sobre los Bienes Personales Inversión Deducible No Alcanzada Rescate Exento (1) -*- Renta Exento -*- Inversión -*- Gravado R Rescate t E Exento t -** Renta Exento -*- (1) La aplicación de la exención resulta controvertida para ciertos supuestos. SEGURO DE VIDA – Tratamiento Fiscal Otras Alternativas de Inversión Instrumento Plazo Fijo Títulos Tít l Públicos Públi (Nacionales) Operación Impuesto a las Ganancias Impuesto sobre los Bienes Personales Inversión -*- Exento Rescate Exento -*- Renta Exento -*- Inversión -*- Exento R Rescate t E Exento t -** Renta Exento -*- 25 SEGURO DE VIDA – Tratamiento Fiscal Otras Alternativas de Inversión Instrumento Fideicomiso Financiero con Oferta Pública Obligaciones Negociables con Oferta Pública Operación Impuesto a las Ganancias Impuesto sobre los Bienes Personales Inversión -*- Gravada Rescate Exento -*- Renta Exento -*- Inversión -*- Gravada Rescate Exento -*- Renta Exento -*- SEGURO DE VIDA – Tratamiento Fiscal Otras Alternativas de Inversión Instrumento Fideicomiso Financiero sin Oferta Pública (Ejemplo: pozo de construcción) Obligaciones Obli i Negociables N i bl sin Oferta Pública Operación Impuesto a las Ganancias Impuesto sobre los Bienes Personales Inversión -*- Gravada Rescate Exento -*- Renta Gravada -*- Inversión -*- Gravada R Rescate t E Exento t -** Renta Gravada -*- 26 ¡MUCHAS GRACIAS! BDO - IMPUESTOS & LEGALES 54 11 5274-5100 ó 54 11 4106-7000 ext 508 Maipú 942 - PB Buenos Aires, ARGENTINA. www.bdoargentina.com Esta presentación es de uso interno y exclusivo para los Productores Asesores de Seguro acreditados en Zu International Life. Su contenido es de carácter informativo y no debe ser considerado como asesoramiento le impositivo y/o de cualquier otra especie. Zurich y BDO Becher & Asociados deslindan toda responsabilidad emerge de cualquier acción u omisión derivada del uso de la información contenida en este documento, y en ningún caso s responsable por los daños o perjuicios derivados de dicho uso. Los receptores de este documento deberán solic asesoramiento para cada situación. 27

© Copyright 2026