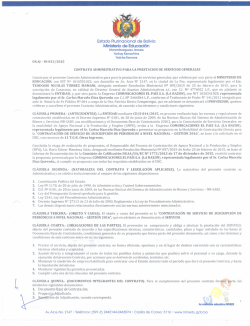

Contrato Unico de Vinculación Persona Natural