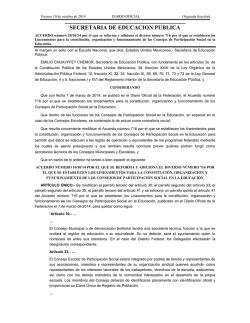

DOF: 18/12/2014 I.2.1.1................................................... - PKF